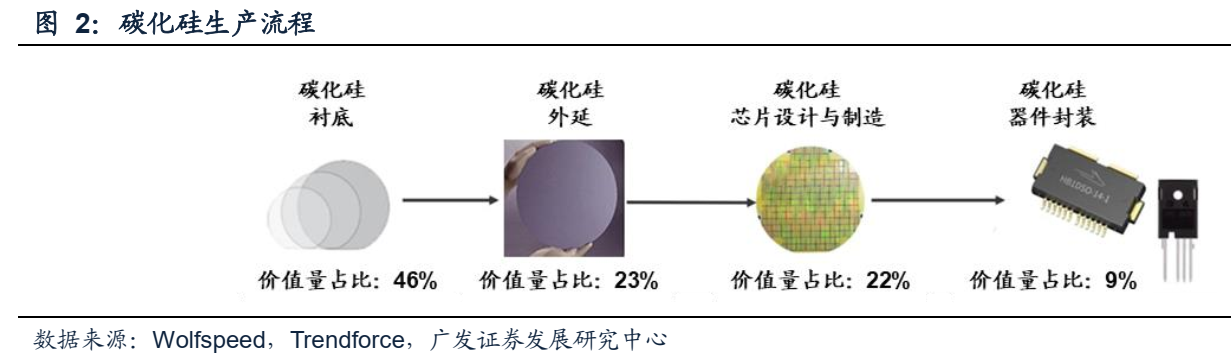

碳化硅性能优异, 衬底为最核心环节:碳化硅材料性能突破硅基极限, 相较于传统硅基器件,碳化硅功率器件的功率密度、开关效率和器件损耗上都有大幅度优化。碳化硅产品生产流程从材料端衬底与外延的制备开始,经历 芯片的设计与制造, 再到模块的封装后,最终流向下游应用市场。从成本拆分来看,衬底成本占比达 46% ,是 产业链中最为核心的环节。目前衬底制备环节中,晶体生长环节,受碳化硅长晶速度慢,黑箱操作以及碳化硅晶 体结构类型众多影响,导致碳化硅衬底产量小,良率低;在切割研磨抛光环节, 由于碳化硅是高硬度的脆性材料, 期切磨抛的加工难度增加,对碳化硅晶柱的材料利用率较低,产出晶片数量较少。上述难点造成了碳化硅目前制 备成本较高,成为限制产业发展的瓶颈。未来随着衬底尺寸从 6 寸向8 寸提升,持续优化良率以及相关生产切割、 抛光工艺的的升级,碳化硅材料成本有望显著下降,将有效降低整体器件价格, 提升下游客户的替代意愿,拉升 碳化硅功率器件的市场渗透率。

市场高度集中, 海内外公司齐发力:全球碳化硅产业呈现明显的行业上下游收购兼并、大厂积极布局的特征。衬底作为碳化硅产业链中的核心环节,已成为兵家必争之地。为获取到长期稳定有效的碳化硅衬底供应,海外功率 大厂均在大力布局,与碳化硅衬底公司合作频繁,并开始建立自己的产业阵营, 形式包括签订长期供货订单,或 直接收购投资上游衬底厂商等。目前,衬底市场呈现出高度集中的格局,CR3 占据 90%市场份额。目前海内外 企业均在积极扩产碳化硅衬底,而我国碳化硅衬底厂商扩产力度更大,市场份额在未来有望得到显著提升。在此 背景下,碳化硅衬底市场规模将得到显著扩容,根据 Wolfspeed 的预测,预计至 2026 年,全球碳化硅材料(衬 底+外延)市场规模将达 17 亿美元, 相较于 2022 年提升近 2.5 倍。

建议关注大力布局碳化硅衬底赛道的本土公司:目前我国碳化硅产业整体处于早期阶段,本土企业已开始加大布局力度,在技术升级与下游客户导入上均实现突破, 国产替代正有序推进。展望未来, 本土碳化硅玩家有望在 3-5 年内加速成长,成为国际市场上的重要力量。建议关注天岳先进、三安光电、 东尼电子、天科合达(未上市) 等。

一、碳化硅性能优异,衬底为最核心环节

(一) 碳化硅:打破硅基极限,性能全方位提升

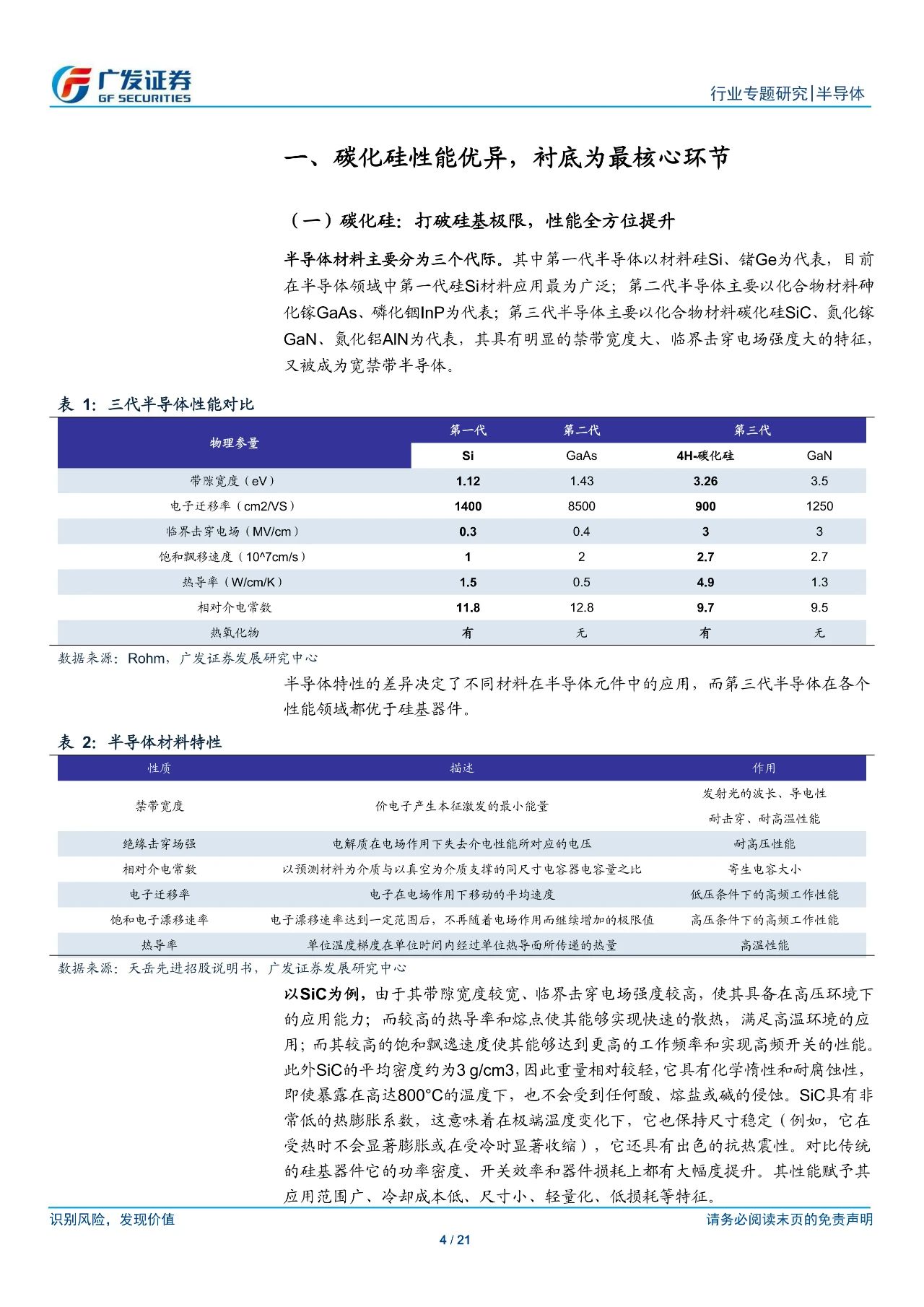

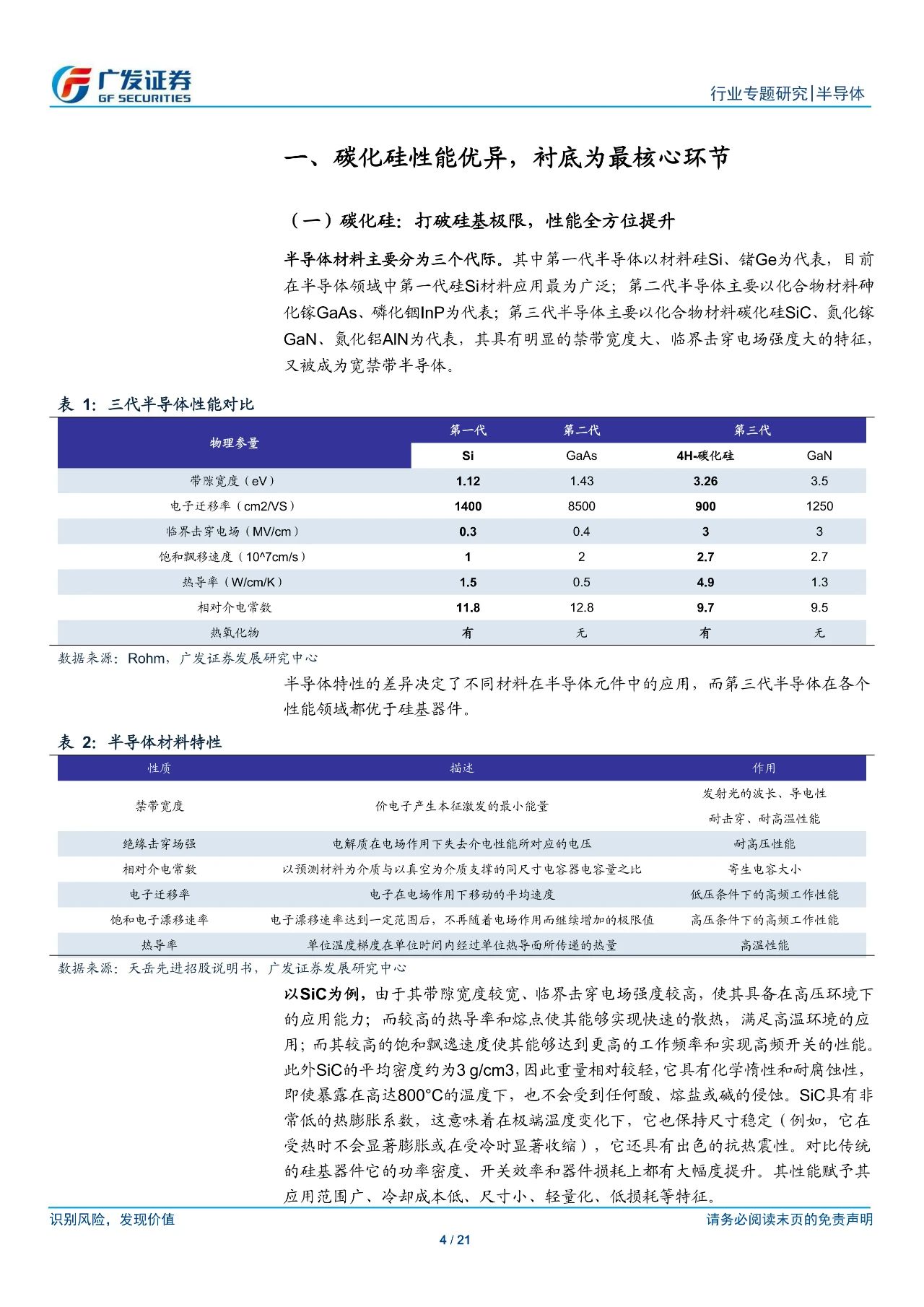

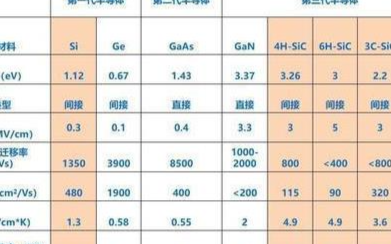

半导体材料主要分为三个代际。其中第一代半导体以材料硅Si、锗Ge为代表,目前在半导体领域中第一代硅Si材料应用最为广泛;第二代半导体主要以化合物材料砷化镓GaAs、磷化铟InP为代表;第三代半导体主要以化合物材料碳化硅SiC、氮化镓GaN、氮化铝AlN为代表,其具有明显的禁带宽度大、临界击穿电场强度大的特征,又被成为宽禁带半导体。

半导体特性的差异决定了不同材料在半导体元件中的应用,而第三代半导体在各个性能领域都优于硅基器件。

半导体特性的差异决定了不同材料在半导体元件中的应用,而第三代半导体在各个性能领域都优于硅基器件。  图 1:碳化硅在各个性能领域胜出 数据来源:RESEARCHGATE,Wolfspeed,广发证券发展研究中心

图 1:碳化硅在各个性能领域胜出 数据来源:RESEARCHGATE,Wolfspeed,广发证券发展研究中心

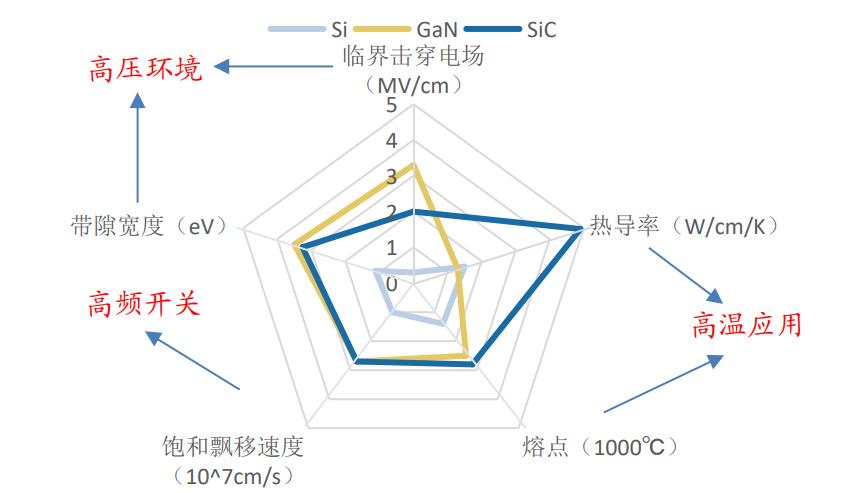

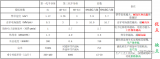

以SiC为例,由于其带隙宽度较宽、临界击穿电场强度较高,使其具备在高压环境下 的应用能力;而较高的热导率和熔点使其能够实现快速的散热,满足高温环境的应用;而其较高的饱和飘逸速度使其能够达到更高的工作频率和实现高频开关的性能。 此外SiC的平均密度约为3 g/cm3,因此重量相对较轻,它具有化学惰性和耐腐蚀性, 即使暴露在高达800°C的温度下,也不会受到任何酸、熔盐或碱的侵蚀。SiC具有非 常低的热膨胀系数, 这意味着在极端温度变化下, 它也保持尺寸稳定(例如,它在 受热时不会显著膨胀或在受冷时显著收缩), 它还具有出色的抗热震性。对比传统 的硅基器件它的功率密度、开关效率和器件损耗上都有大幅度提升。其性能赋予其 应用范围广、冷却成本低、尺寸小、轻量化、低损耗等特征。

(二) 碳化硅衬底:产业链皇冠上的明珠,制备难度较大

碳化硅生产流程包含材料端衬底与外延的制备, 以及后续芯片的设计与制造,再到 器件的封装,最终流向下游应用市场。从成本拆分来看, 目前受制于产能及良率, 衬底成本占比最高, 达46%。我们将聚焦于碳化硅衬底层面进行分析:

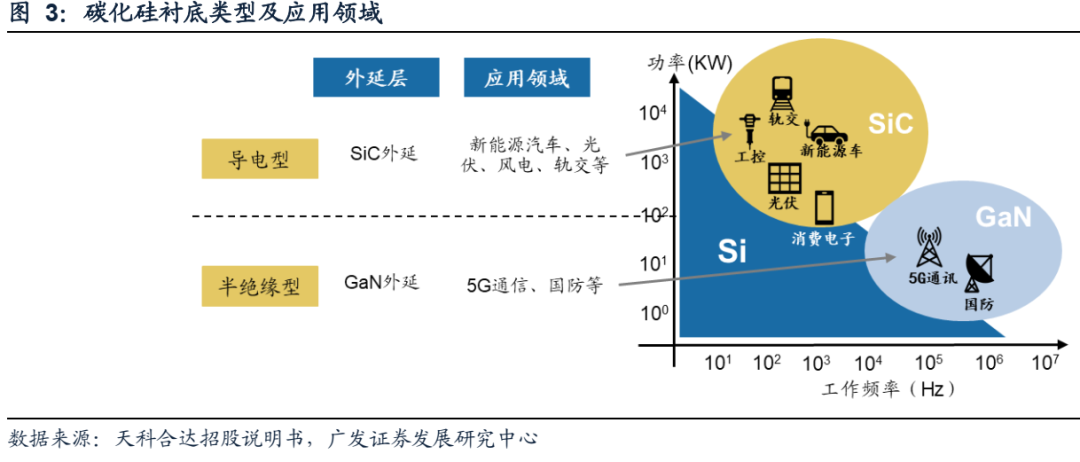

碳化硅按衬底制备方式以及面向的下游应用分可为两种类型。一种是通过生长碳化 硅同质外延,下游用于新能源汽车、光伏、工控、轨交等功率领域的导电型衬底, 外延层上制造各类功率器件;另一种是通过生长氮化镓异质外延, 下游应用于5G通 讯、国防等射频领域的半绝缘型衬底,主要用于制造氮化镓射频器件。

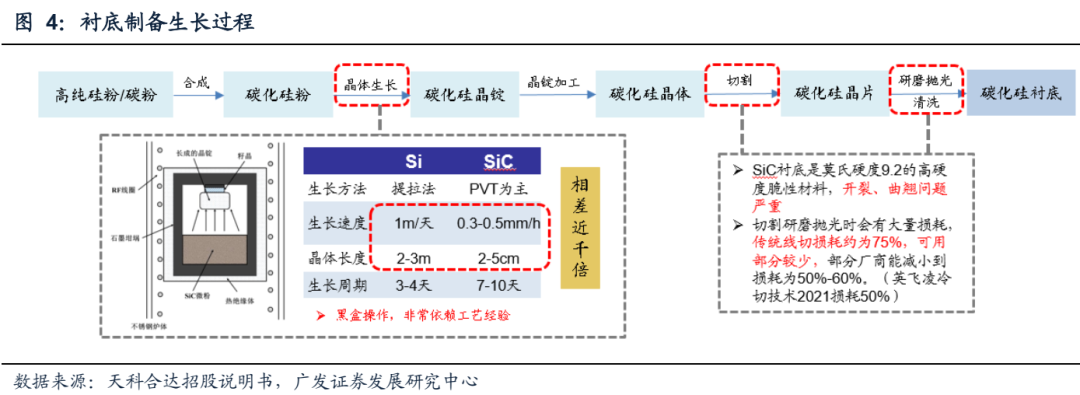

碳化硅衬底制备环节主要包括原料合成、碳化硅晶体生长、晶锭加工、晶棒切割、 切割片研磨、研磨片抛光、抛光片清洗等环节, 其中制备重难点主要是晶体生长和切割研磨抛光环节,是整个衬底生产环节中的重点与难点,成为限制碳化硅良率与 产能提升的瓶颈。

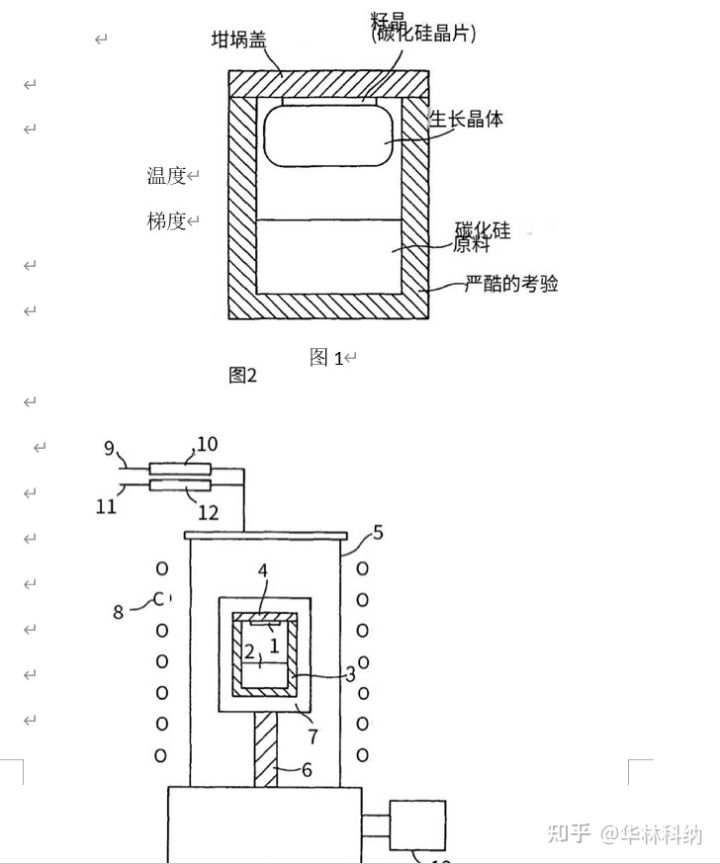

1、晶体生长环节:该环节是多学科交叉知识的应用, 综合生长条件控制、生长效率、 缺陷控制等因素,物理气相传输法( PVT)是技术成熟度最高、应用最广泛的方法,具有设备成本低、结构简单、技术成熟等优点。国际龙头Wolfspeed、II-VI公司、 SiCrystal ( Rohm子公司) 等衬底生产企业均采用物理气相传输法。

晶体生长难点:

(1) 长晶速度慢。碳化硅生长速度仅有0.3-0.5mm/h ,且晶体最大长度仅能达到2-5cm,与硅基衬底有着较大的差异。并且随着碳化硅晶体尺寸扩大, 其生长工艺难度呈几何级增长。

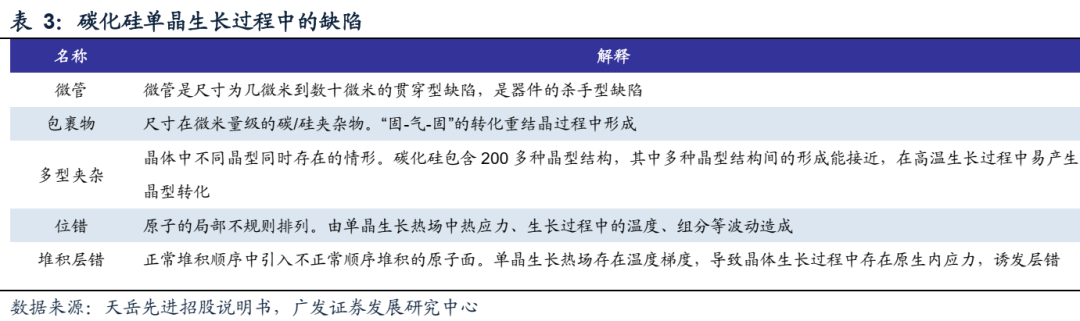

(2) 黑箱操作良率低。碳化硅衬底核心参数包括微管密度、位错密度、电阻率、翘 曲度、表面粗糙度等。其生产过程完全处于高温的密闭石墨腔体中完成, 需要在密 闭高温腔体内进行原子有序排列并完成晶体生长、同时控制参数指标,非常依赖厂 商的工艺经验。因此稳定量产各项性能参数指标波动幅度较低的高品质碳化硅晶片的技术难度很大,易产生各类缺陷等问题导致晶体生长环节难度大、良率低、产量小。

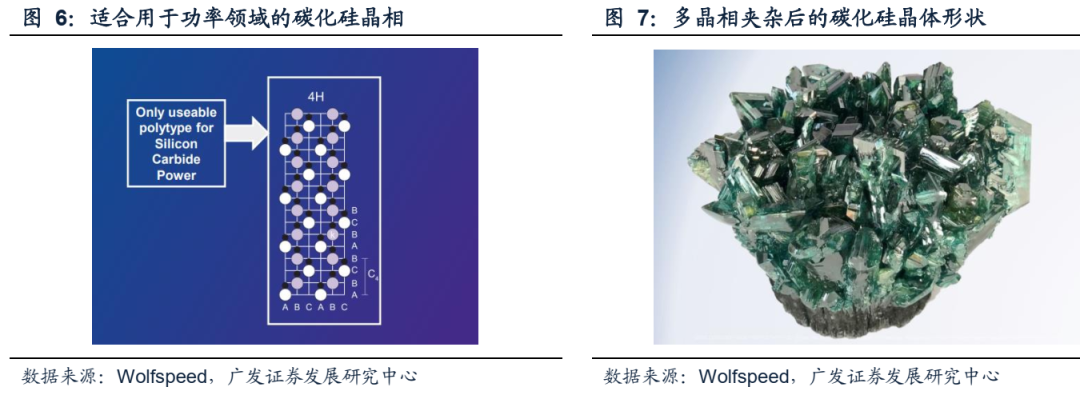

(3) 碳化硅晶体结构类型众多,但仅其中少数几种晶体结构的碳化硅为所需材料, 杂质控制难度高,故在晶体生长过程中,需精确控制硅碳比、生长温度梯度、晶体 生长速度以及气流气压等参数, 否则容易产生多晶型夹杂,降低产品良率。

2、切割研磨抛光环节:碳化硅晶体制备完毕后,需要将其沿着一定方向切割成厚度 不超过1mm的薄片, 并通过不同颗粒粒径的金刚石研磨液进行研磨, 去除刀痕及变 质层并控制厚度后, 再进行CMP抛光以实现全局平坦化后进入最终的清洗环节。

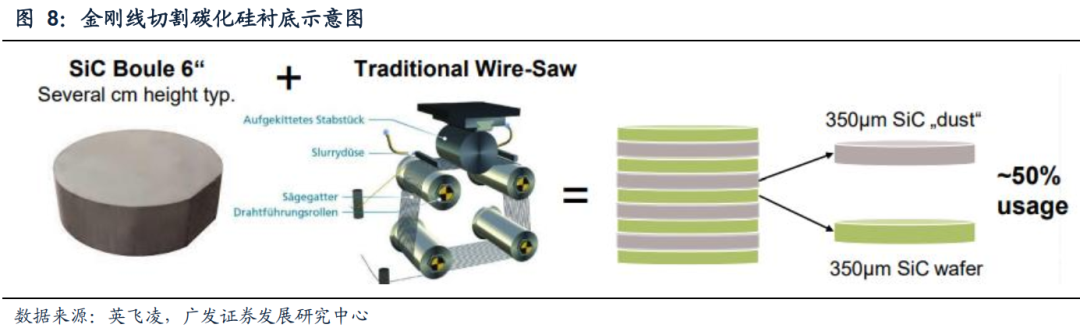

切磨抛难点:由于碳化硅是高硬度的脆性材料, 期切磨抛的加工难度增加,加工过 程中其曲翘开裂等问题严重, 损耗巨大,根据英飞凌的数据, 在传统的往复式金刚 石固结磨料多线切割方法下,在切割环节对整体材料利用率仅有50% ,经过抛光研磨环节后,切损耗比例则高达75%,可用部分比例较低。

(三) 发展趋势:大尺寸&切割抛光技术升级,衬底成本有望得到优化

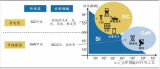

1、大尺寸化。与硅基晶圆发展路径相同,未来碳化硅衬底也将持续提升晶片尺寸, 降低单位面积芯片成本,推进碳化硅器件的成本下降。海内外衬底厂商以6寸为主流, 目前正在向8寸过渡。

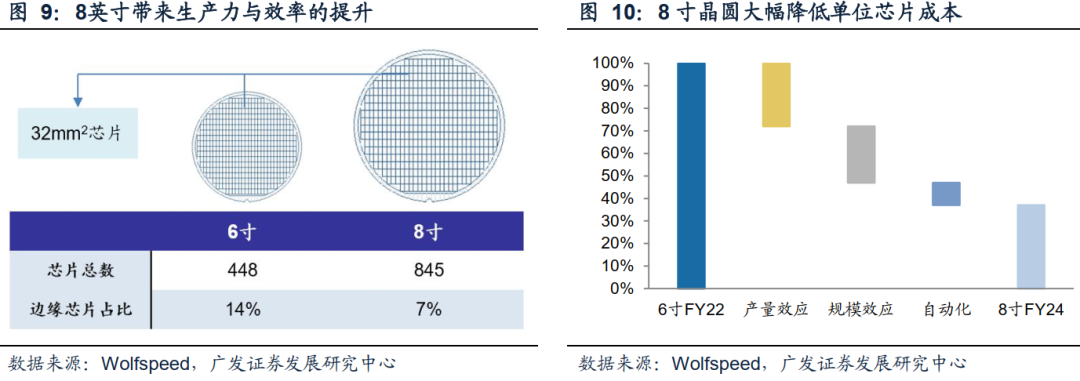

衬底尺寸的提升,芯片成本有望显著下降。

根据Wolfspeed数据,在相同尺寸的芯 片下,8英寸衬底片可切出的芯片数量相比6英寸衬底片提高约90%,同时降低约7% 的边缘浪费,带来生产力和效率的大幅提升。伴随着尺寸扩张带来的规模效应以及自动化产线带来的相关成本的降低,Wolfspeed预计至2024年,8英寸衬底带来的单位芯片成本相较于2022年6英寸衬底的单位芯片成本降低超过60%,这将持续推进 碳化硅产品的降价,加速对硅基器件的替代。

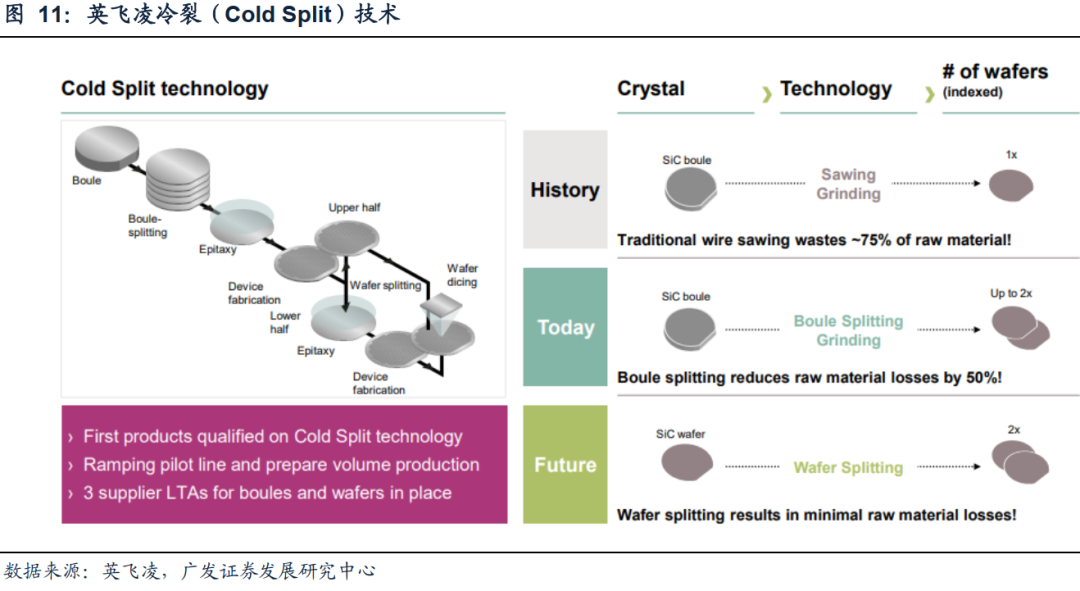

2、切割技术优化:以英飞凌冷裂技术为例,英飞凌在2018年斥资1.39亿美元收购 Siltectra获得其Cold Split冷裂技术, 作为激光切割的一种形式,Cold Split冷裂技术 是一种高效的晶体材料加工工艺,能够将材料损失降到最低。根据英飞凌的披露, 传统的线切割造成SiC晶锭损失比例超过75% ,2021年对晶锭采用冷裂技术会降低损失比例50%,未来还可以对晶圆进行冷裂,一片晶圆经过冷裂可以变成两片晶圆, 这将显著提升公司材料的利用效率与总体产量,目前该技术仍在进一步发展中。

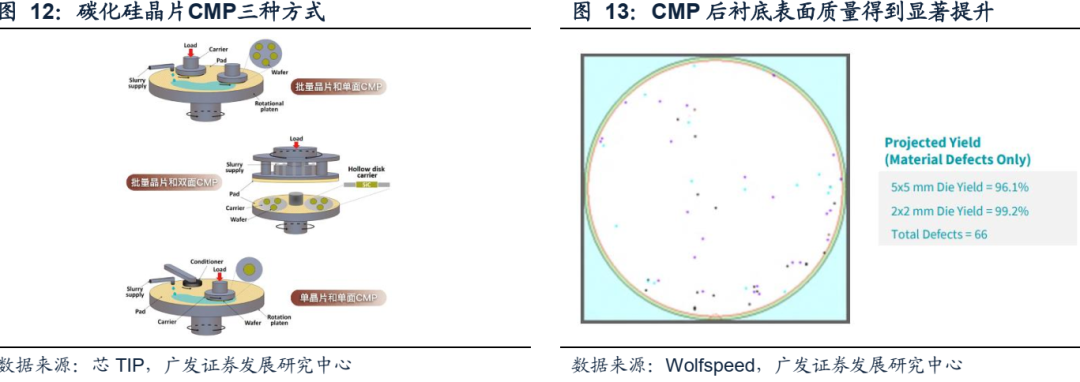

3、抛光技术提升:SiC的外延层生长过程中的晶体缺陷和污染可能会延伸到外延层和 晶圆表面,形成各种表面缺陷,从而影响其性能参数。上述表面缺陷出现的部分原 因与抛光划痕息息相关,因此正确的抛光技术对碳化硅后续顺利加工至关重要。目 前,已开发出如下图所示的三种CMP方式以实现更高的材料去除率、更低的表面粗 糙度、更少的划痕和更均匀的表面形貌,以满足更稳定的外延生长的需求。Wolfspeed 碳化硅晶片经过CMP加工后,晶片表面缺陷较低, 可获得的质量较高的碳化硅 衬底, 为后续的外延与晶圆制造打下坚实基础。

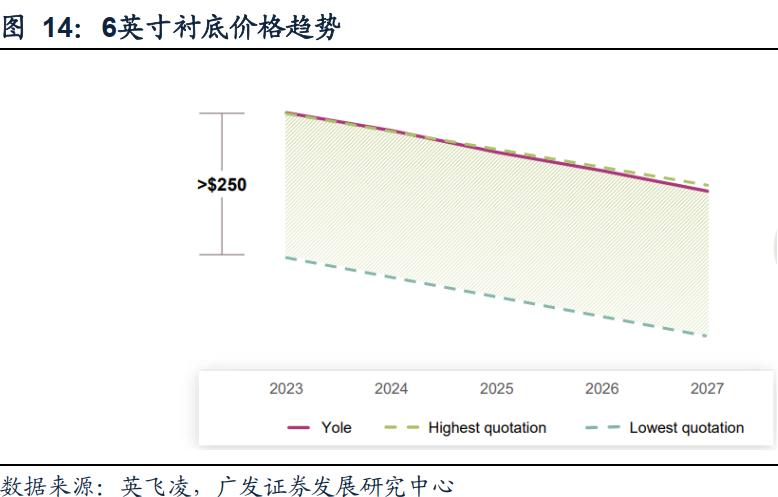

技术升级带动衬底成本优化。受益于衬底制备技术持续进步,碳化硅衬底成本将有 望得到优化,根据英飞凌数据,2023年至2027年衬底价格将得到显著下降。根据东 尼电子公告披露数据,2023年向客户交付6英寸碳化硅衬底单价为5,000元/片,2024 年MOS衬底价格为4750RMB/片, 2025年MOS衬底价格为4510RMB/片;2024年 SBD衬底价格为4275RMB/片, 2025年SBD衬底价格为4060RMB/片。我们认为 , 未来随着衬底尺寸从6寸向8寸提升,持续优化良率以及相关生产切割、抛光工艺的 的升级,碳化硅材料成本有望显著下降,将有效降低整体器件价格,提升下游客户 的替代意愿,拉升碳化硅功率器件的市场渗透率。

二、市场高度集中,产业扩张加速

( 一 ) 竞争格局:收购与合作浪潮涌动,市场高度集中

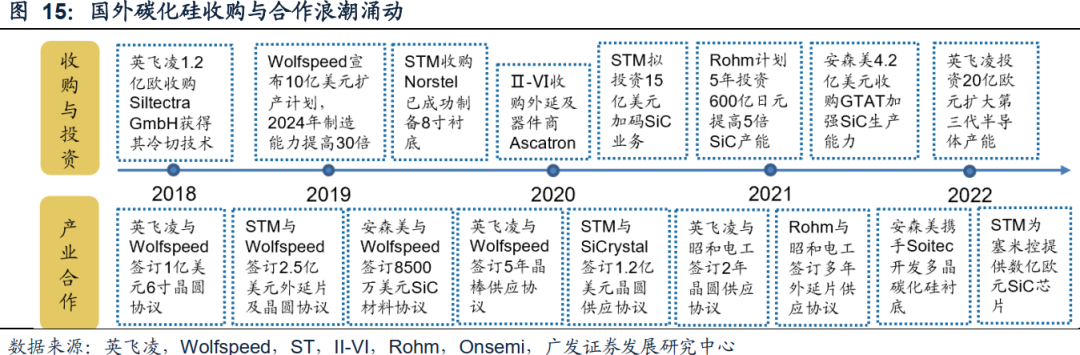

全球碳化硅产业呈现明显的行业上下游收购兼并、大厂积极布局的特征。细分来看 主要表现出以下三个特点:( 1 ) 原本的碳化硅材料厂商进行纵向整合,向下游器件 端拓展市场。代表企业:Wolfspeed、II-VI等。(2) 传统的功率大厂横向切入碳化 硅赛道,积极布局全部或部分产业链。代表企业:意法半导体、英飞凌、斯达半导 等。(3) 其他厂商抢入碳化硅赛道, 布局部分产业环节。代表企业:东尼电子、露笑科技等。

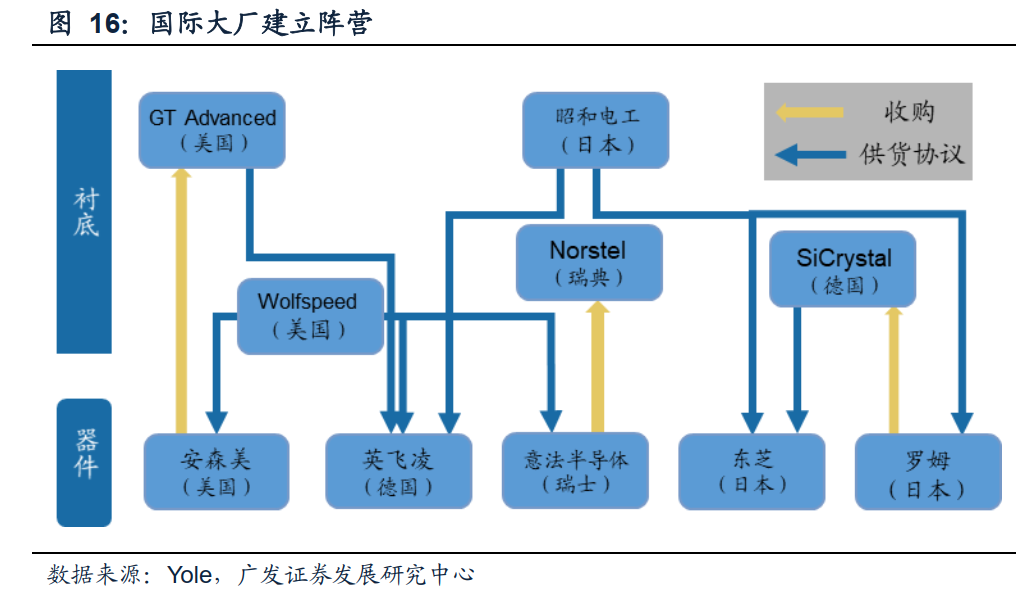

国际大厂间的收购与合作错综复杂,都在建立自己的产业阵营。在SiC器件在功率器 件市场持续渗透的背景下,获得大批量高质量衬底变得至关重要。为获取到长期稳 定有效的碳化硅衬底供应, 海外功率大厂均在大力布局,与碳化硅衬底公司合作频 繁,建立自己的产业阵营, 形式包括签订长期供货订单,或直接收购投资上游衬底 厂商等行为。

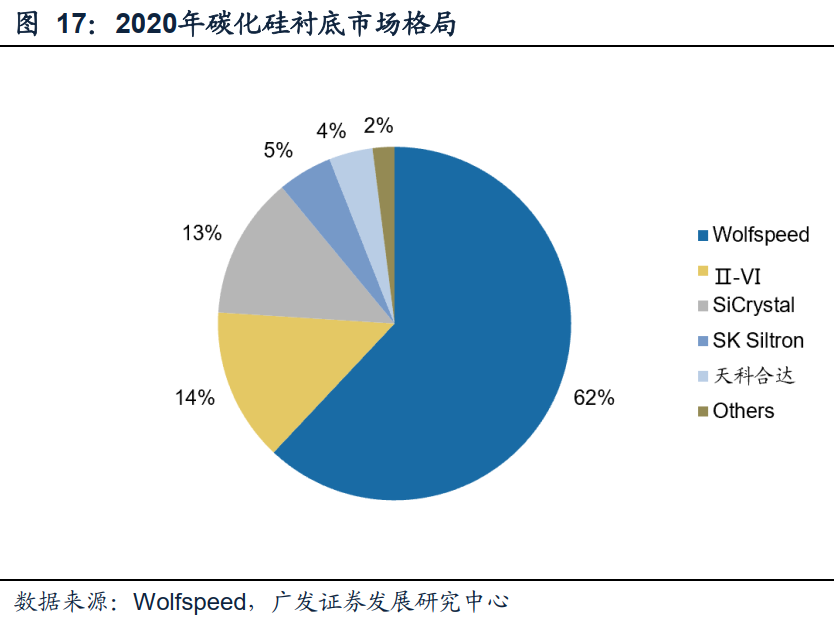

衬底市场高度集中, CR3占据主要份额。目前导电型衬底市场呈现出高度集中的格 局, CR3凭借出色的技术实力与突出的产能供应占据全球接近90%的市场。其中 Wolfspeed一家独大,市场占有率超过60%;II-VI和SiCrystal ( Rohm子公司)分别 占据14%、13%;国内企业天科合达排名第五,市占率约4%。

(二) 市场规模:海内外厂商积极扩产,衬底市场快速扩容

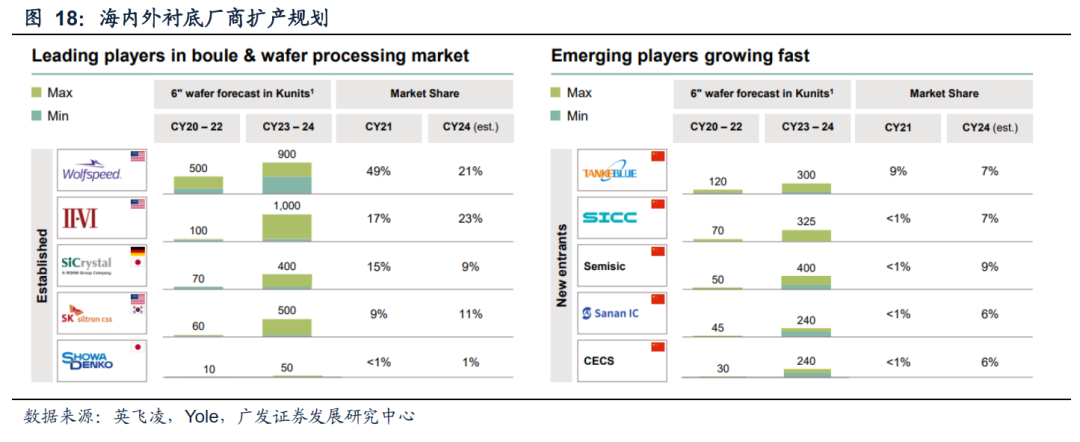

海外厂商扩产持续。如上文所述, 目前碳化硅衬底市场被海外大厂牢牢占据,竞争 格局高度集中。根据英飞凌引用yole的数据,目前海外主要衬底厂商持续加大扩产 力度,23-24年产能较20-22年实现总产能约4倍的扩充,最大产能将达285万片/年(合 6寸)。但从市占率的层面来看, 相较于21年总和约90%的市场占比,预计至2024 年,海外主要衬底厂商市场份额将降至约65%,究其主要原因,和中国碳化硅衬底 企业的大力扩产息息相关。

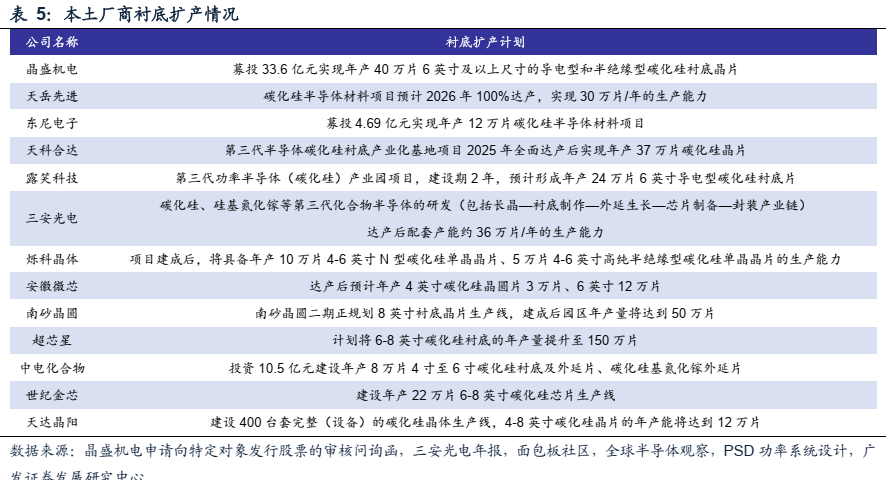

本土企业异军突起。2021年,全球碳化硅衬底市场中,仅有天科合达占比较高,达 9%,其余企业占比均不足1%。从22年开始,本土碳化硅衬底企业进入高速扩产期, 预计至2024年,天科合达、天岳先进、山西烁科、三安光电以及中电化合物为首的 本土公司合计总产能有望超过150万片/年,市场占比合计约为35%。

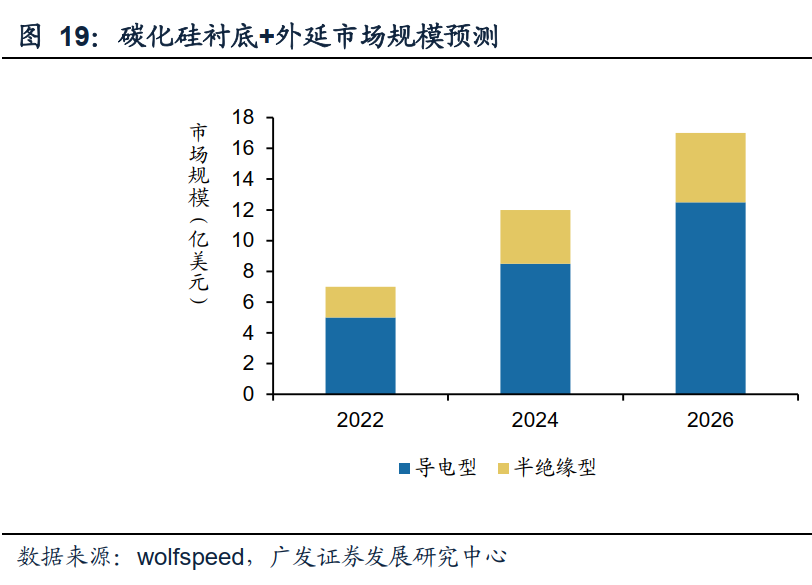

碳化硅衬底市场规模快速扩容。在海内外企业积极扩产的背景下,碳化硅衬底市场 规模将得到显著提升,根据wolfspeed的预测,预计至2026年,全球碳化硅材料 (衬 底+外延) 市场规模将达17亿美元,相较于2022年提升近2.5倍。

三、建议关注布局碳化硅衬底赛道的本土公司

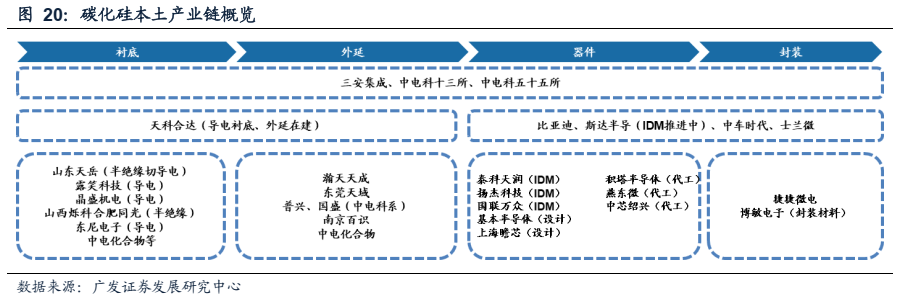

国内企业发力布局碳化硅产业。从产业模式看与国外产业链主要以纵向多环节整合 为主不同, 国内产业链相对来较为分散,除三安光电以及中电科下属研究所采用产 业链全覆盖模式之外,更多厂商选择专注于产业链中某个特定环节。

目前我国碳化硅产业整体处于早期阶段,本土企业已开始加大布局力度, 在技术升 级与下游客户导入上均实现突破,国产替代正有序推进。展望未来,本土碳化硅玩 家有望在3-5年内加速成长,成为国际市场上的重要力量。

(一) 天岳先进:国产碳化硅衬底龙头, 持续拓展导电型衬底

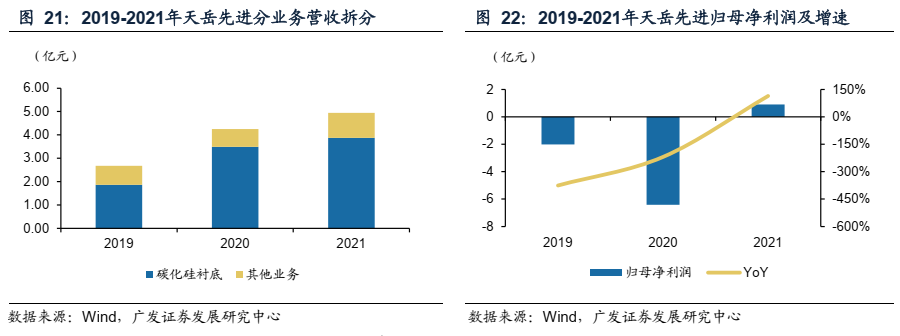

公司成立于2010年,主营业务为碳化硅衬底的研发、生产和销售。2021年公司营业 收入为4.94亿元, 同比增长16.25%;归母净利润为0.90亿元,同比增长114.02%。从营收结构来看,公司营收主要分为碳化硅衬底业务和其他业务,其中碳化硅衬底 业务收入为3.87亿元,同比增长10.89%;其他业务收入为1.07亿元,同比增长40.79%。

公司碳化硅业务进展:2022年7月22 日,公司发布公告称 “2023年至2025年,公司及公司全资子公司上海天岳向合同对方销售6英寸导电型碳化硅衬底产品,预计含税 销售三年合计金额为人民币13.93亿元”。该公告彰显公司已具备较强的导电型碳化 硅衬底实力,同时,公司2022年IPO募资25亿元建设6寸导电型碳化硅衬底项目,22 年开始试生产,预计26年达产,形成对应衬底30万片/年的生产能力,将为公司提供 充足成长动力。

(二) 东尼电子:大力开拓新业务,碳化硅衬底打开全新成长空间

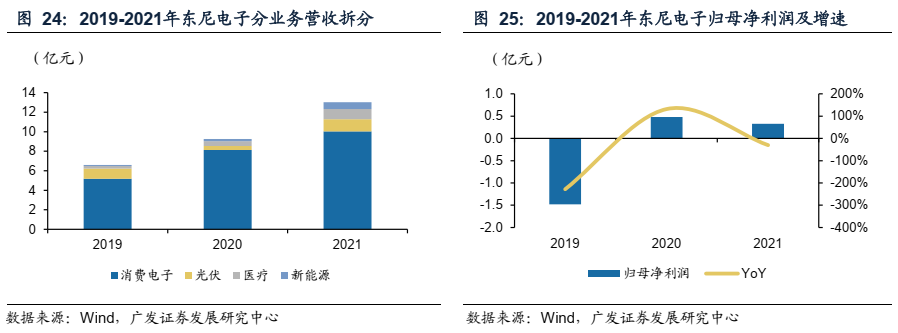

公司成立于2008年, 主营业务为超微细合金线材、金属基复合材料及其它新材料的 应用研发、生产与销售。2021年公司营业收入为13.39亿元,同比增长44.27%;归 母净利润为0.33亿元,同比减少30.14%。从营收结构来看,公司营收主要分为消费 电子、光伏、新能源和医疗,其中消费电子业务收入为10.04亿元, 同比增长23.49%;光伏业务收入为1.24亿元, 同比增长202.44%;医疗业务收入为1.05亿元,同比增 长118.75%;新能源业务收入为0.69亿元,同比增长200%。

公司碳化硅业务进展:2023 年1月9日,公司子公司东尼半导体与下游客户T签订《采 购合同》, 约定东尼半导体 2023年向该客户交付6英寸碳化硅衬底13.50万片,含 税销售金额合计人民币 6.75 亿元;2024年商品交付数量为30万片, 其中MOS交付 数量大于总量50%;2025年商品交付数量为50万片,其中MOS交付数量大于总量 55%。

(三) 三安光电:全产业链布局,碳化硅业务扬帆起航

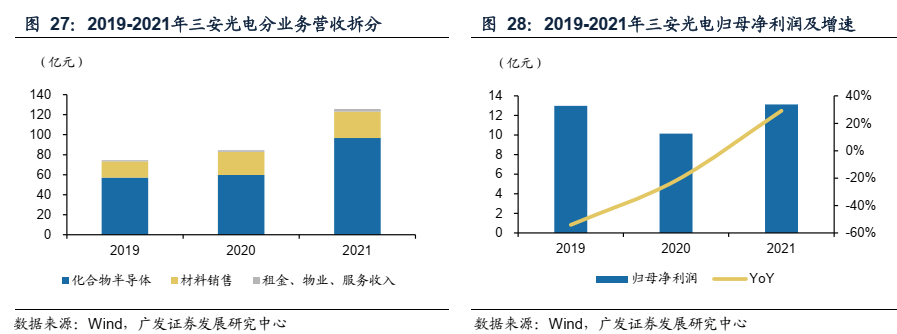

公司成立于1993年,主营业务为化合物半导体的研发、生产和销售。2021年公司营 业收入为125.72亿元,同比增长48.71%;归母净利润为13.13亿元,同比增长29.20%。从营收结构来看,公司营收主要分为化合物半导体、材料销售、和租金、物业、服 务收入, 其中化合物半导体收入为96.61亿元,同比增长61.80%;材料销售收入为 26.39亿元, 同比增长14.14%;租金、物业、服务收入为2.72亿元, 同比增长59.06%。

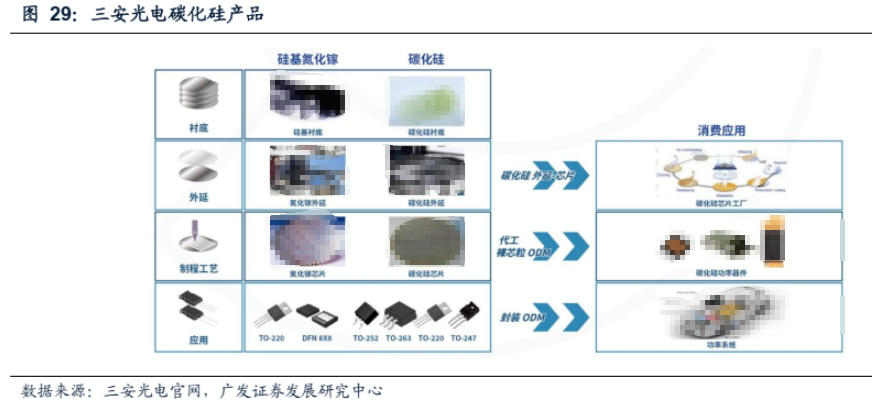

公司碳化硅业务进展:公司投资160亿建设碳化硅全产业链,是全国首条、全球第三 条碳化硅垂直整合产业链。2021年公司湖南三安碳化硅产线产线已通线,进入试量 产。碳化硅配套产能扩充到3万片/月。

公司的碳化硅产品在下游市场已取得多点突破,在服务器电源、通信电源、光伏逆 变器、充电桩、车载充电机等细分应用市场标杆客户实现稳定供货。2022年11月6日,公司全资子公司湖南三安与需求方 (主要从事新能源汽车业务的公司) 签署了 碳化硅芯片《战略采购意向协议》, 本协议约定:供方按照一定的价格向需方提供 产品和服务,需方根据实际需求向供方下立采购订单,基于2022年市场价格感知, 包含2023年产生的研发业务需求,至2027年预估该金额总数为人民币38亿元(含税)。

编辑:黄飞

电子发烧友App

电子发烧友App

评论