前言:车规级氮化镓的普及目前还处于非常前期的阶段,国产厂商正在加速布局,但后续前景非常看好。

从消费级到车规级,氮化镓(GaN)技术有何优势?

作为电力电子领域的核心技术之一,基于GaN的电能转换技术在消费电子、数据中心等领域有广泛应用,这对提高电能的高效利用及实现节能减排起着关键作用。目前,GaN正在从低功率消费电子市场转向高功率数据中心、光伏逆变器、通信电源等市场。这些应用需要的电源具有更大的功率密度、更高的能效、更高的开关频率、更出色的热管理以及更小的尺寸,而GaN正是达成这些目标的关键一步。安世半导体副总裁姜克强调,相较于硅元件,氮化镓(GaN)功率器件的优势在于更高的电流密度、迁移率以及优秀的耐热性、导电性和散热性。

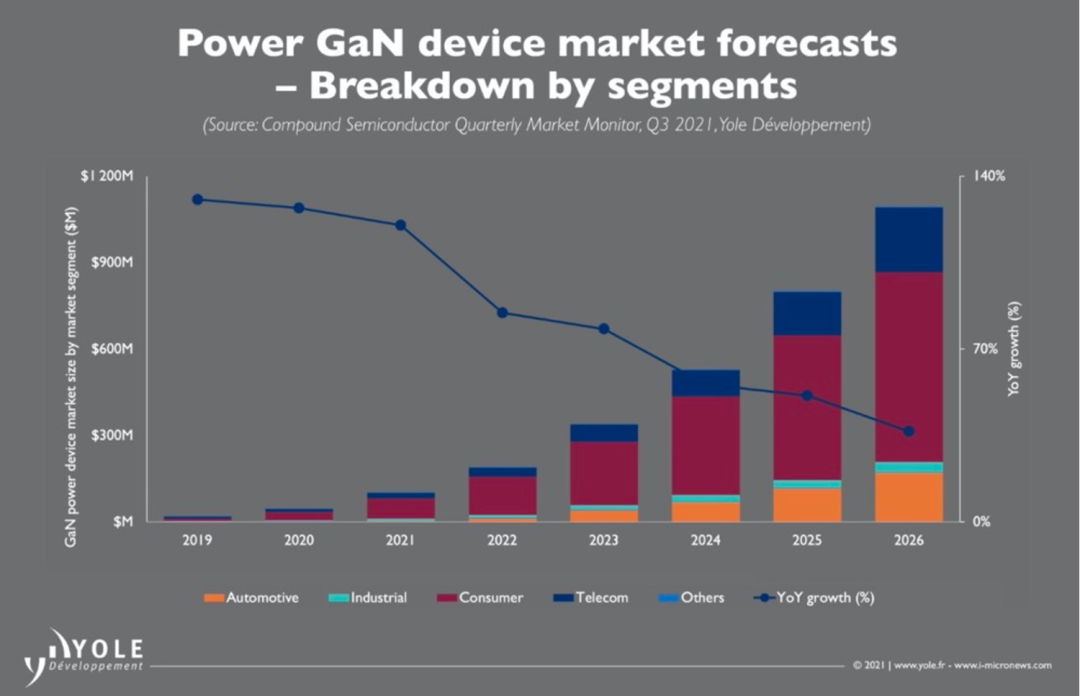

预计在2021年至2027年间,全球GaN功率器件市场的复合年增长率将达到30%,到2027年市场规模有望超过10亿美元,来源:Yole

据行业预测,从2021年到2027年,全球GaN功率器件市场的复合年增长率(CAGR)预计将达到30%,并预计到2027年,其市场规模将超过10亿美元。这种增长的推动力主要源自电力电子设备的小型化和高效率化需求。由于GaN的物理特性,它能够为电力电子设备提供小型化和高效率化的解决方案。例如,GaN的低开关损耗和高工作频率能够显著提高电源的运行效率和功率密度,这在很大程度上推动了其在电源市场的应用。

目前国内GaN功率元件市场的发展主要由消费电子所驱动,关键应用为快速充电器,以及音频、无线充电、电源和其它消费级产品等应用场景。据预测,到2026年,氮化镓功率器件市场规模将增长到13.3亿美元,复合增长率达到65%。此外,数据中心和汽车市场也是氮化镓产品的重要潜力领域,它们可以通过应用氮化镓产品来降低电力消耗和成本。

然而,GaN的应用并不止于此。在众多的应用领域中,汽车行业无疑是最具潜力的。随着电动汽车的快速发展,对节能和高效的需求也随之增加。因此,各大车企开始研发将GaN用于汽车的各个部分,特别是在车载充电器和高压直流转换器等关键部位。GaN的低开关损耗能够显著提高电动汽车的运行效率,进而减轻车载散热系统的负担,使得电动汽车的续航里程得以增加。其次,GaN场效应晶体管的高工作频率可以缩小功率磁性器件的尺寸约60%,降低系统成本,提高整体功率密度,为新能源汽车的发展开辟新的可能性。通过这些优势,氮化镓的汽车市场潜力巨大。

选择硅、碳化硅还是GaN作为材料取决于应用场景的特定需求,如成本、导热和导通频率等。据悉,欧盟已在2021年启动项目,目标是将GaN的电压提升到1200V,并将晶圆尺寸从6吋增大到12吋。这意味着GaN产品已经开始应用于电动汽车等领域,未来,随着基站的建设,氮化镓的需求将不断增长。此外,GaN在电动汽车(EV)中的应用能显著提高充电速度,减小设备体积,以及增加系统的整体效率。据行业内部人士指出,GaN能够显著提高电动汽车的充电效率,使充电时间缩短60%,将充电器的功率从原来的6.6千瓦提高到22千瓦,从而使整个充电速度提升了3倍。此外,GaN在双向电路中起到关键作用,降低5%的电池电量损耗,间接增加5%的续航。

最后,相较于传统的硅器件,GaN技术可以大大节省制造和加工化学品和能源,减少制造和运输过程中的二氧化碳排放。每出货一个氮化镓电源IC都可以净减少4公斤的二氧化碳。这就是为什么像电动汽车先驱Brua这样的公司会公开表示,他们将从SiC转向GaN,作为进一步减小充电器尺寸和重量的关键因素,同时还可以减少二氧化碳排放,以达到他们的环保目标。

就市场规模而言,一辆电动汽车中氮化镓芯片的总潜在市场空间(TAM)超过250美元,其中包括车载充电器近50美元,DC/DC逆变器约15亿美元,而主驱动应用接近200美元。根据行业预测,到2025年,氮化镓芯片在电动汽车中的市场机会总值将超过25亿美元/年。根据第三代半导体产业联盟CASA的数据,碳化硅产业的年复合增长率预计将接近37.5%,到2026年将达到245亿。根据集邦咨询化合物半导体分析师龚瑞骄的预测,受到这些市场的推动,氮化镓功率元件的市场规模将从2022年的1.8亿美元增长到2026年的13.3亿美元,复合增长率达65%。对于汽车市场,氮化镓目前处于早期验证阶段,但许多厂商正积极进行研发工作。预计到2025年,氮化镓将小批量渗透到低功率的OBC和DC-DC中。

扩产并购整合,哪些氮化镓厂商在布局汽车市场?

在氮化镓上车的大背景下,全球各大半导体厂商纷纷开始扩充氮化镓生产线。比如英飞凌公司收购了GaNSystem,PI、Navitas和中国的innoscience在氮化镓市场拥有大的份额。德州仪器也已经推出了其汽车用氮化镓解决方案,还有如EPC厂商和Transphorm也在低压市场和生产能力上有良好表现。avitas推出了具有精密传感功能的集成功率IC,这将提高电动汽车电源应用的效率、自主性和可靠性。这使得GaN IC能够检测高风险条件并采取行动,保护IC和系统免受任何故障的影响,进一步增强了其在电动汽车应用中的稳定性和可靠性。

目前许多GaN厂商已经开发了650V GaN器件并通过了认证,用于车载充电器和EV/HEV中的DC/DC转换,并与许多汽车企业建立合作关系。例如,GaN Systems为Canoo提供车载充电器,并与FTEX合作将650-V GaN功率设备集成到电动滑板车系统中。Transphorm与Marelli合作提供车载充电和DC/DC转换设备。Nexperia与Ricardo合作开发基于GaN的电动汽车逆变器设计,VisIC Technologies与采埃孚合作为400-V传动系统应用开发GaN半导体。GaN电源IC厂商Navitas将与Live Oak Acquisition合并,成为市值10.4亿美元的上市公司,支持EV/HEV等市场产品开发。GaN模组的早期发展追随SiC的足迹,各厂商也在准备更广泛的产业合作。

在过去十年,中国厂商在氮化镓领域的努力非常显著,有许多项目涌现,如雨后春笋,尤其在衬底和氮化镓外延等领域,中国企业的表现日益强劲。低压领域也有许多参与者,但高压领域的参与者相对较少。中国有很大的市场,为氮化镓的国产替代和迭代提供了许多优势。闻泰科技全资子公司安世半导体推出了GaN FET,目标市场包括汽车、数据中心、电信设备、工业自动化和高端电源等领域。德蔚来汽车也与氮化镓半导体公司合作开发了一款能够在电动汽车中应用的高效电源。

英诺赛科产品应用总监邹艳波表示,三年前人们对氮化镓芯片的认知主要停留在性能良好但价格高昂的阶段,但现在氮化镓的性能大幅提升,优势明显,成本已接近硅器件。据介绍,英诺赛科目前已经成为全球氮化镓出货量最大的企业。英诺赛科一直坚定选择IDM模式,专注于功率半导体的制造工艺提升。经过七年积累,公司已形成全产品生态链,产品覆盖15V到700V,主要分为wafer、分立器件和集成驱动与保护。英诺赛科也是全球唯一一家量产8英寸硅基氮化镓的平台,单颗产品成本具备30%的优势。不过,英诺赛科的产品目前仍然集中在消费类领域,刚刚开始接触汽车领域,首先投入量产的是激光雷达相关产品。

安世半导体副总裁姜克表示,2022年安世半导体实现了170亿的销售额,并向客户发货1100亿颗基本元器件。安世半导体致力于成为工业和汽车领域功率氮化镓的领导者。目前安世半导体已经开发了三代氮化镓产品,包括高压和中压封装、TO-247封装以及5-20mQ的产品。安世半导体正在着重开发汽车领域的应用,主要包括车载充电器、DC/DC转换器和牵引逆变器。据介绍,安世半导体在品控、管控方面有别于传统汽车Tier2,严格用PPB规定自我标准,重视品质,符合JEDEC的JC-70.1和JEP180规定。除了上述公司,目前还有多家国产氮化镓厂商开始布局车规级产品,不过目前大多还处于市场前期阶段。

车规级功率器件,到底是用碳化硅还是氮化镓?

目前业界一个常见的问题是,在汽车领域,到底是用碳化硅还是氮化镓?

从应用方向来看,氮化镓器件目前主要有三个方向:

LED领域的蓝宝石应用、射频器件以及功率器件。氮化镓因其宽禁带和高电子迁移率,适用于高导通频率的要求。功率器件主要利用氮化镓的这些优势。氮化镓器件目前有两种主流器件,一种是平面器件,一种是纵向器件。平面器件利用的是铝+氮,形成二维电子器,它的电子迁移率非常高,因此非常适合高导通频率的应用。纵向器件则主要利用碳化硅基底的优良导热性,能够有效地散发大量热量,达到更好的导通频率和节温。对于纵向器件,目前尚处于商业早期阶段,一些欧美主流厂商已经开始大力推广这种技术。而在中国,虽然有一些研究所正在研究这个问题,但商用的基本非常少。

北京大学教授宽禁带半导体研究中心主任沈波教授表示,按照电压分类,低压以硅为主,中压氮化镓有优势,高压则是碳化硅的天下。氮化镓功率电子相较于碳化硅成本较低,性能优于硅,主要优势在于工作频率,特别适合需要高工作频率、高效率的场景。但在可靠性方面,氮化镓相对碳化硅的功率电子还不够成熟。因此,新能源汽车上真正使用的还是碳化硅。氮化镓功率半导体的发展方向是高频、高速、小型化,并具有做单片集成的巨大优势。

近年来,北京大学宽禁带半导体研究中心重点布局硅上GaN、功率半导体、滤波器和硅上的LED,已取得一些突破。与台积电、华为等有密切合作,愿意为芯片设计企业提供专业支持。以碳化硅、氮化镓为代表的第三代半导体,应用领域广泛,已建立了完整的研发和产业体系,但与国际顶尖水平还有3-5年差距,产业差距大于研发差距,高端芯片主要依赖进口。

华灿光电氮化镓电力电子研发总监邱绍谚强调,氮化镓的技术突破已吸引各大厂商加速市场发展,将带来营收和市场规模的大幅增长。尽管氮化镓最大的应用还是消费电子市场,但预计在2027年其在新能源市场的占比将有所提高。氮化镓材料的应用领域广泛,如LED、传感器、太阳能、功率半导体、通讯组件及先进封装散热材料。尤其是在功率半导体方面,应用包括快充、无线充电、太阳能转换器和马达驱动等。在对氮化镓和碳化硅的比较中,邱绍谚指出,两者并无绝对优劣,关键在于应用范围:氮化镓应用在650V以下,而碳化硅在650V以上。如果氮化镓成功应用在1200V,将会影响碳化硅的市场份额。

根据纳微半导体副总裁兼中国区总经理查莹杰的预测,到2030年之前,欧洲的电动汽车主要将以400V电压为主,因为对于欧洲来说,长续航里程并非其最重要的需求。对于中国市场,由于国土辽阔、充电桩分布广泛,预计到2030年以前,中国将有近一半的车从400V升级到800V。

集邦咨询化合物半导体分析师龚瑞骄表示,OEM和Tier1非常看好这个市场,也有很多厂商持续耕耘于此,有非常多的厂商在持续做这方面的研发工作。另外也有一些厂商在致力于开发用于汽车主逆变器的氮化镓功率元件,不过氮化镓的汽车应用目前还是处于一个早期的阶段,预计到2025年左右,会小批量地渗透到低功率的OBC和DC-DC中,再远到2023年,OEM会考虑将氮化镓移入到逆变器。

点评:车规级氮化镓普及面临的挑战?

尽管氮化镓的市场潜力巨大,但其在车用市场上的普及仍面临一些挑战。主要的挑战包括可靠性、产品模式、生产模式和设计工艺等问题。目前,氮化镓主要产品为650V器件,如果想满足更高电压的应用,需要不断完善其工艺和设计。然而,氮化镓元器件的广泛应用并不会一帆风顺。由于其高性能,大量使用氮化镓元器件的设备必然会面临体积小、效率高的挑战。随着800V电池系统的采用,真正的挑战在于下一步的方向。至于硅基GaN,尽管广泛应用,但面临挑战,制造过程可能产生许多缺陷,造成损坏或过早破裂。

氮化镓技术平台主流的是硅基氮化镓和蓝宝石氮化镓,这两种都是成本较低的商业化技术。一开始,外延技术是核心竞争力,但现在已经有许多公司可以授权使用外延技术,因此其重要性已经降低。目前,氮化镓领域的技术壁垒已从外延转移到了纵向GaN,这将是中国厂商未来会面临的主要挑战。如今,从器件的开发、设计到封装,再到整个系统的制造,这整个产业链才是真正的竞争关键。

编辑:黄飞

电子发烧友App

电子发烧友App

评论