GaN 技术持续为国防和电信市场提供性能和效率。目前射频市场应用以碳化硅基氮化镓器件为主。虽然硅基氮化镓(GaN-on-Si)目前不会威胁到碳化硅基氮化镓的主导地位,但它的出现将影响供应链,并可能塑造未来的电信技术。

20 世纪 90 年代,美国国防部认识到 RF GaN-on-SiC 与 InP、GaAs HBT、GaAs HEMT 和 Si LDMOS 等材料相比具有更高的输出功率和效率。RF GaN 具有更宽的带宽,并且能够减小系统尺寸。随着电信基础设施扩展其频率和基站模型,这两种功能都受到需求。这些功率和效率属性导致了国防领域的广泛采用,其中 RF GaN-on-SiC 可以应对机载雷达等高功率应用中的热调节挑战。

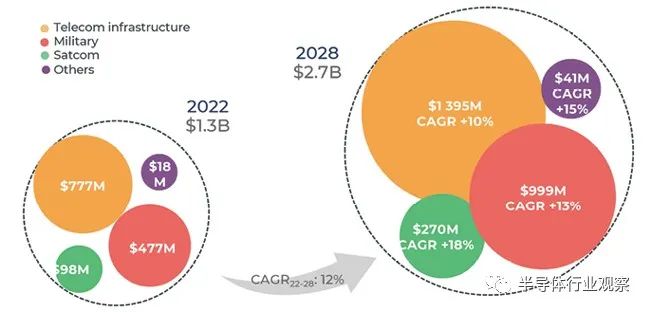

国防仍然是射频 GaN 市场最大的领域之一。与此同时,RF GaN 已开始被卫星通信 (satcom) 市场采用,与其他材料相比,其效率较高,可实现更小的设备尺寸,从而在系统级释放宝贵的空间。Yole Group 的 RF GaN 2023 报告预测,从 2022 年到 2028 年,国防和卫星通信领域的复合年增长率 (CAGR) 预计将分别达到 13% 和 18%。这将推动国防市场估计达到 1 美元亿美元的收入,而卫星通信市场的收入预计将在 2028 年达到 2.7 亿美元。Yole Intelligence 对 RF GaN 收入和细分的预测如图 1所示。

电信基础设施中的 RF GAN

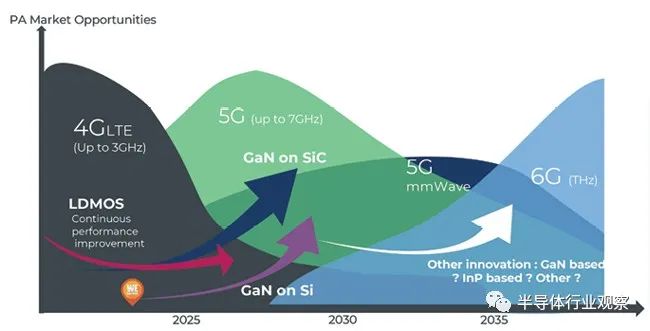

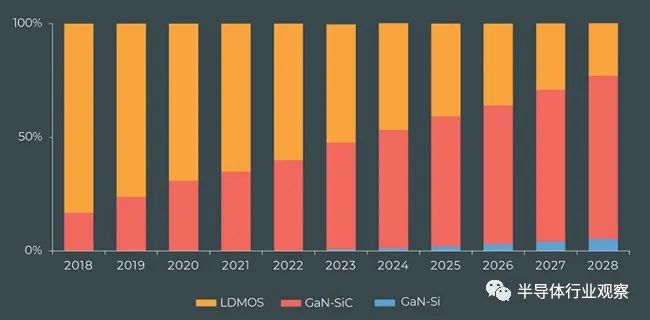

2023年,主流GaN技术是在SiC衬底上。这项成熟的技术展现了显着的特性,例如在 6 GHz 以下频率下增强的功率附加效率、导热性和功率密度。华为于 2015 年首次推出 GaN-on-SiC,并于 2020 年开始量产,用于 4G 基站。从那时起,GaN RF 电信行业通过推动对具有成本竞争力的 6 英寸 SiC 晶圆的需求,已发展成为一个大批量市场。截至 2023 年,6 英寸 SiC 晶圆已投入商用,领先厂商的工厂正在进行转型。SEDI、Wolfspeed、NXP 和 Qorvo 等世界各地的公司也进行了大量投资,确保 GaN-on-SiC 在其目标应用中占据主导地位,并取代其对应的 Si LDMOS。图2显示了各种射频功率技术在电信基础设施市场中的市场份额的预期演变。

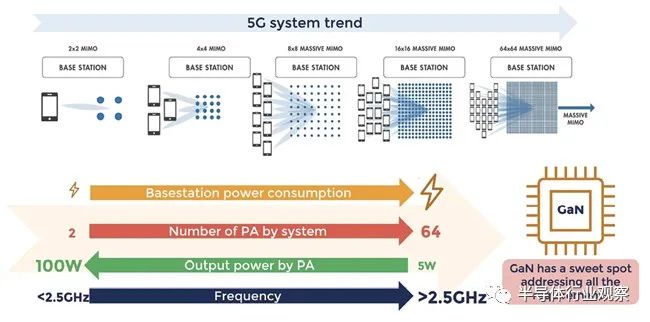

4G 微和宏站点基站主要基于远程无线电头端 (RRH),它将基站的 RF 链和模数转换组件与多达 8 个功率高达 100 W 的多流功率放大器 (PA) 集成在一起的输出功率。随着 4G 时代即将结束,3 GHz 基站对基于 LDMOS 的 PA 的依赖预计将会减少。新兴的 6 GHz 以下 5G 基站正在从 2 × 2 MIMO 模型转向 64 × 64 大规模 MIMO (mMIMO) 模型,并采用有源天线系统 (AAS) 来取代 RRH。除了增加 PA 数量之外,该架构预计每个 PA 的输出功率也会较低。这些输出功率范围为 100 至 5 W。PA 还需要在处理不断增加的数据流量的同时降低功耗。图3展示了 5G 电信基础设施演进的愿景。

GaN 可以满足所有这些要求。随着 GaN-on-SiC 解决 5G 频率高达 7 GHz 的问题,LDMOS 市场份额预计将下降。短期内,随着印度等新区域市场采用 AAS 建设电信基础设施,RF GaN-on-SiC 预计也将受益于进一步渗透。对于5G毫米波和6G,由于要求更加注重高频和低功耗,射频GaN技术预计将面临与SiGe和InP等其他材料更激烈的竞争。

为GaN on Si腾出空间

由于 6 GHz 以下 5G 电信基站需要功率较低的 PA,因此 GaN-on-Si 可以在低于 10 W 的 32T32R 和 64T64R mMIMO 基站中找到最佳位置。在过去两年中,该生态系统不断发展。拥有 MACOM 、意法半导体、OMMIC(现已成为 MACOM 的一部分)、GCS、英飞凌科技等厂商以及 Global Foundries 和 UMC 等代工厂一直致力于引入 RF GaN-on-Si 技术。

采用具有两个或四个数据流且工作频率为 28 至 60 GHz 的毫米波小型电池可降低输出功率,这也为硅基氮化镓提供了潜在的机会。随着电信基础设施继续向低输出功率系统发展,AAS 和小型蜂窝将推动硅基氮化镓的采用,以满足多流、小型蜂窝和毫米波波束形成器的性能需求。下一代 6G 将具有更高的频率,硅基氮化镓很可能会在这里发挥作用,与现有的碳化硅基氮化镓技术共享空间。

GAN-ON-SI 的可用性怎么样?

硅基氮化镓技术目前已在主流 6 英寸晶圆上实现商业化,同时 8 英寸硅基氮化镓晶圆也已上市,12 英寸硅基氮化镓晶圆正在开发中。从今年开始,意法半导体和英飞凌科技等公司正在推出硅基氮化镓。值得注意的是,这些公司不提供 GaN-on-SiC;他们仅凭借硅基氮化镓技术进入电信市场。另一方面,MACOM 拥有 GaN-on-SiC 和 GaN-on-Si 技术方面的专业知识。他们最近收购了 OMMIC,以扩大其产品组合并迎合毫米波应用,主要关注卫星通信应用。

除了比碳化硅基氮化镓 (GaN-on-SiC) 成本更低之外,硅基氮化镓 (GaN-on-Si) 也很受关注,因为它可以与现有的硅生产线兼容。如果市场拉动发生,扩大到 12 英寸硅基氮化镓的可能性可能会改变游戏规则。截至 2023 年,IQE、Global Foundries、UMC、GCS 和 Soitec 等厂商正在推动 GaN-on-Si 技术。

在不断扩大的市场中腾出空间

电信基础设施仍然是射频 GaN 器件的最大单一市场。根据 Yole Intelligence 的《RF GaN 化合物半导体 Q2-23》报告,该细分市场的收入预计将从 2022 年的近 7.77 亿美元增加到 2028 年的约 14 亿美元,复合年增长率为 10%。然而,不断扩大的硅基氮化镓电信基础设施市场并不意味着碳化硅基氮化镓将完全黯然失色。相反,不断增长的电信市场将为碳化硅基氮化镓和硅基氮化镓领域带来增长空间。预计到 2028 年,GaN 将占电信基础设施设备出货量的 75% 以上。其中,70% 以上将是 GaN-on-SiC,5% 将是 GaN-on-Si,其余部分将是 GaN-on-SiC。LDMOS的市场份额将继续下降。图4显示了 Yole Intelligence 对电信基础设施市场中各种射频功率技术的市场份额的最新预测。

如今,作为主要平台,碳化硅基氮化镓拥有完善的供应链。SEDI、Qorvo、Wolfspeed 和 NXP 等器件供应商以及国防相关公司 Raytheon、BAE Systems 和 Northrop Grumman 均提供 GaN-on-SiC 技术。2022 年,SEDI、Qorvo 和 Wolfspeed 是 RF GaN 领域的领先厂商。GaN 领域的新来者 NXP 于 2020 年在美国开设 6 英寸 GaN-on-SiC 晶圆厂,进入电信市场供应链,实现了显着增长。拥有 LDMOS 产品,已成为基于 GaN 的电信基础设施领域的领先企业。现在,这个不断扩大的行业为硅基氮化镓技术提供了更多空间,

但这还不是硅基氮化镓技术的全部!新频率范围 3 (FR3) 频段中的 5G 手机 PA 也出现了一个充满希望的机会。尽管硅基氮化镓在手机 PA 的 7 GHz 以下和 5G 毫米波频率中具有潜力,但值得注意的是,7 GHz 以下的完善的 GaAs 解决方案已经存在,并且基于硅的解决方案已获得关注适用于毫米波应用。这些现有技术在技术和供应链方面都已经成熟,构成了重要的竞争对手。就 FR3 而言,竞争仍然开放,硅基氮化镓有可能满足要求并找到实施机会。然而,必须考虑到将 GaN-on-Si 集成到手机系统中需要复杂的设计更改,使得在 FR3 频段采用该技术成为一个长期目标。最后的决定总是由苹果、三星和小米等智能手机原始设备制造商说了算,这可能是硅基氮化镓行业的拐点。

在过去几年的硅基氮化镓生态系统中,意法半导体、MACOM、英飞凌科技等公司以及格芯、联电等晶圆代工厂都积极参与射频硅基氮化镓技术的开发和引进。这些参与者正在努力将这项技术推向市场。此外,还有像 Finwave 这样的创新公司,该公司专注于在 8 英寸 GaN-on-Si 晶圆上开发 3D GaN FinFET 技术。他们在开发过程中使用标准硅铸造工具。除了这些创新公司之外,GCS、UMC 和 Global Foundries 等老牌公司也有潜力快速适应并进入市场。图 5显示了一些主要 RF GaN 器件制造商,以及在手机应用中采用 GaN-on-Si 的可能场景。

结论

到2023年,碳化硅基氮化镓仍然是射频氮化镓的主要平台,受益于成熟的供应链。Yole Group 预计硅基氮化镓将于 2023 年底开始进入市场,并在未来几年开始占据一些市场份额。这不会以牺牲 GaN-on-SiC 为代价,随着 5G、6G、多流小型基站和无线回程系统的推出,GaN-on-SiC 将继续增长。相反,随着 PA 需求的变化,LDMOS 的市场份额预计会减少。

硅基氮化镓预计在未来三到五年内不会大批量生产,这使得原始设备制造商有时间采用新技术。如今,业界正在努力解决挑战,包括在成本至关重要的细分市场中实现 8 英寸或 12 英寸晶圆的可靠性、工艺成熟度和可扩展性。显着的技术进步和行业巨头的参与比以往任何时候都更有希望。显然,从中长期来看,硅基氮化镓将占据市场份额,并有可能扩展到手机市场。

编辑:黄飞

电子发烧友App

电子发烧友App

评论