摘要 本文探讨了碳化硅和IGBT器件在未来的应用前景和发展趋势,以及如何通过技术创新和优化来满足不同应用的需求。其中,英飞凌作为国际品牌的代表,其第四代产品已经超过专利期,第七代产品受专利保密影响,国内厂商需要进行微调以规避专利问题,并加快技术创新,缩小与国际品牌的差距。此外,PE层的引入可以将双极性器件变为单极性器件,提高器件电导调制效应。

详情

功率器件分为泛材类器件与IGBT器件两类,IGBT器件是开关器件,优势在于体积小、寿命长、可靠性高,现在市场上使用程度最大的是第4代器件,全球龙头企业为英飞凌,其现在的IGBT器件为商业化的第七代,主要应用于乘用车、光伏和风电能源领域。国内厂商的产品相较于英飞凌的产品落后,主要为4代和介于4代和7代间的产品,电动汽车中现采用的EDT2技术,国内部分厂商的成熟度与英飞凌相差较小,但与7代产品存在差距。

1.功率器件分为泛材类器件和IGBT器件两类。IGBT器件本质上是一种开关器件,其原理与机械开关相同,但相较于机械开关,IGBT器件的优势在于其属于弱电控制,开关速度较快,其体积、寿命以及可靠性均优于机械开关。

2.IGBT器件从诞生至今已有20-30年,现如今市场中使用程度最大的为第4代器件,其诞生距今有16年。IGBT器件的应用范围较广,包含且不限于工业电瓶器、工业电源、新能源光伏、风电能源、储能、电动汽车、轨交、输配电以及航天航空领域。

3.目前全球IGBT器件的龙头企业及技术领导者为英飞凌,英飞凌现如今的IGBT器件为商业化的第七代,在2016-2017年于工业变频器与商用车方面使用,如今其主要的应用方向为乘用车、光伏以及风电能源领域。

4.目前国内厂商的产品相较于英飞凌的产品,具有一代技术的落后,主要为4代产品和介于4代和7代间的产品。国内的IGBT器件技术与英飞凌存在1年时间积累的技术与经验差距。

5.电动汽车中现如今采用的EDT2技术,国内的部分厂商的成熟度与英飞凌的相差较小,与7代产品存在一定的差距。国内的IGBT器件技术与英飞凌存在1年时间积累的技术与经验差距。

6.IGBT器件在光伏领域的应用较为广泛,主要用于太阳能逆变器。英飞凌的IGBT器件在光伏领域的应用较为成熟,其第七代产品在光伏领域的应用效果较好。

7.IGBT器件在风电能源领域的应用也较为广泛,主要用于风力发电机组的变频器。英飞凌的IGBT器件在风电能源领域的应用也较为成熟,其第七代产品在风电能源领域的应用效果较好。

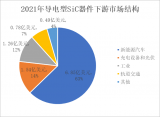

8.IGBT器件在工业电源领域的应用也较为广泛,主要用于UPS电源、电焊机、电力电子变压器等领域。英飞凌的IGBT器件在工业电源领域的应用也较为成熟,其第七代产品在工业电源领域的应用效果较好。 IGBT器件的发展已到达瓶颈,未来的发展方向为从封装与材料的角度使其性能优化;碳化硅技术已成熟,但价格较高,其衬底成本占器件总成本50%;英飞凌有冷切技术,可提高碳化硅的单位效率或数量,降低成本;预计碳化硅的成本为硅材料成本的1.5-2倍,但其带来的经济效益较大,可节省整机成本,提高性价比;预计2024年,汽车与光伏所采用的硅材料会被碳化硅替代;华为公司预测2030年80%的汽车所使用的硅材料会被碳化硅所替代。

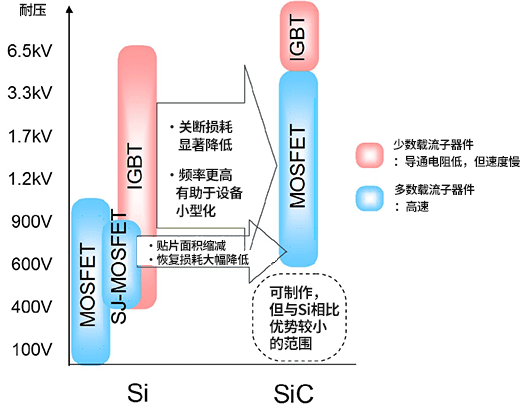

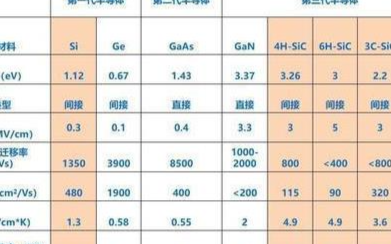

1.IGBT器件的发展已到达瓶颈,其原因为硅材料的发展已达到物理极限,未来的发展方向为从封装与材料的角度使其性能优化。IGBT器件的未来发展为产品的替代,例如650+伏被氮化镓材料替代,1,200伏被碳化硅产品替代。IGBT器件未来发展趋势较渺茫,其电能较大的领域被碳化硅替代,电能较低的部分被氮化镓替代,预计硅基材料的IGBT器件未来在性能要求较低或成本较敏感的领域存在。

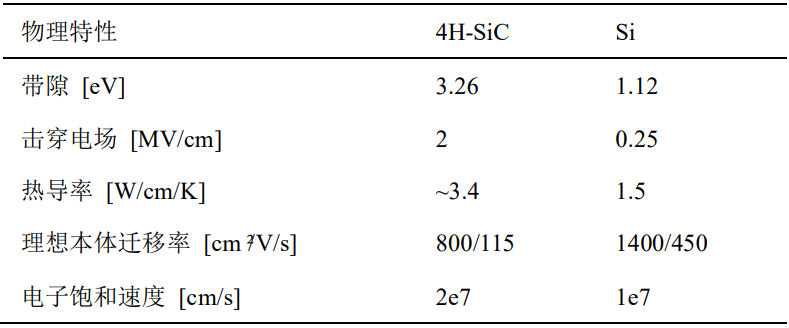

2.碳化硅技术已经逐步成熟,其劣势在于价格较高;碳化硅的衬底为碳化硅锭,碳化硅锭的长度为5-10厘米,相较于硅的增长速度,硅的增长速度为碳化硅的700倍;硅能够从液氮中提取,碳化硅可从固态转化为气态;碳化硅锭受限于增长速度与增长程度,其价格较高,目前碳化硅衬底成本占器件总成本50%。

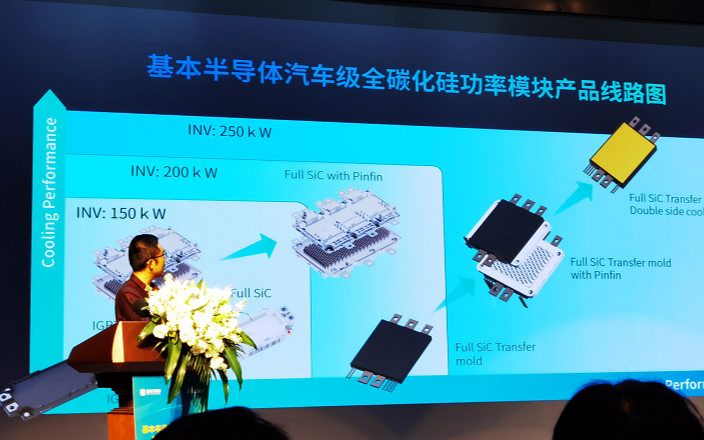

3.目前国际上普遍采用的技术为6寸的碳化硅锭切底,国内正处于4寸转换至6寸的阶段,后续新建设备均为6寸切底。未来的发展趋势为碳化硅的增长速度有所提升,除此外预计在2024年6寸可向7-8寸切底发展,其价格能够有所下降。

4.碳化硅的场强为硅材料的10倍,相当于相同的电压,碳化硅仅需硅的1/10的厚度;碳化硅的材质较脆,目前技术可切出的较厚,其70-80%的材料均需磨掉,具有较大部分的磨损浪费。

5.英飞凌现如今有冷切技术,即在一定冷度的下切割碳化硅,使得其单位效率具有较为明显的提高或碳化硅的数量有明显的增长,该技术普及后,碳化硅的成本将会明显下降。

6.预计未来碳化硅的成本为硅材料成本的1.5-2倍,此为碳化硅与硅极限平衡;碳化硅的成本为硅材料成本的2倍,碳化硅带来的经济效益,即在整机上节省的成本较大,为硅材料的6-7倍,总体设备的性价比较高。

7.整机对于汽车在电池与散热成本部分的节省经济,比使用硅材料的整机价格划算,整机效率有显著提高,成本会大幅下降。预计2024年,汽车与光伏所采用的硅材料会逐步被碳化硅替代。华为公司预测2030年80%的汽车所使用的硅材料会被碳化硅所替代,碳化硅能够批量化生产,其技术也达到成熟。

8.目前国内采集碳化硅的技术处理能力较低,仅有40%+,国际的处理能力为60-70%。

IGBT器件已有30+年的发展史,应用角度已无问题,但技术壁垒在于生产工艺、离子注入深度与浓度等,各家技术差异大。不同应用需对性能进行微调,如电机类设备需降低开关频率,电源类需提高电能质量。目前市场主流为第4代产品,第7代产品需从系统角度完成微调配置。国内第7代产品发展受到限制。

1.IGBT器件已有30+年的发展史,目前国内厂商可设计较好的IGBT器件。IGBT器件的变化为其平面变成沟槽,线宽由原本的2个线宽2-3微米至如今的250纳米;芯片变得更薄,现如今1,200伏的器件仅有110微米厚,方向朝工业密度发展。

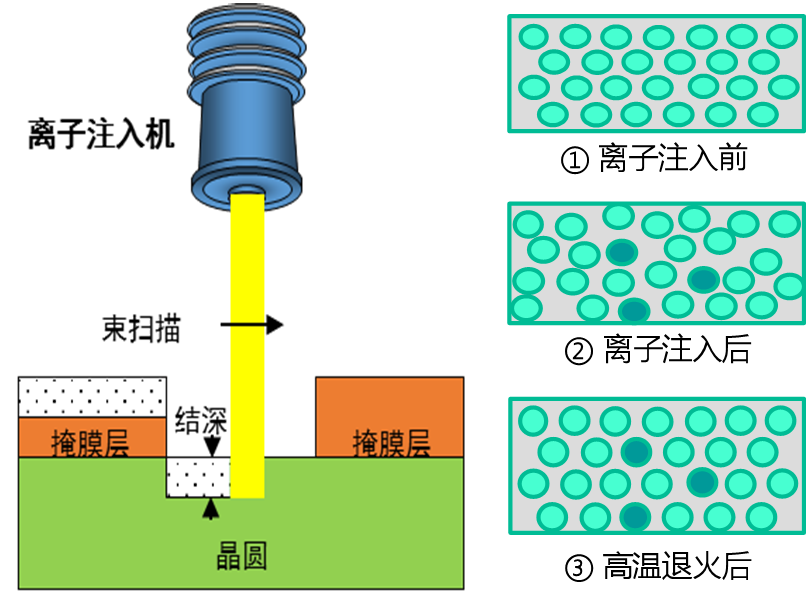

2.IGBT器件的技术壁垒在于生产工艺、工艺中离子注入的深度与浓度,离子激活时控制的温度以及电场强度为各个厂商的秘方,各家技术差异较大。不同应用对开关速度与可靠性的需求不同,IGBT器件需对其性完成微调,通过对其芯片的厚度以及离子浓度等进行小幅度调整。

3.电机类设备为电杆加滤波器,其制动应用中的开关频率较低,则导通器件的频率较低。电源类采用的IGBT器件的电能质量要求较高,滤波器的体积与开关频率呈反比,设计时可将开关损耗降低,导通损耗加大。家电、工业类以及汽车所采用IGBT器件对可靠性的要求不同,需处理单独的氧化层并加入防油防潮的处理。

4.目前市场中主流的IGBT产品为第4代产品的原因为第4代产品的应用范围最广,第7代产品的驱动与第4代的不同,第7代的电容量较大,无法直接采用第7代产品作为替代,需从系统的角度完成微调配置;第7代产品相较于第4代产品的工业密度较大,其线宽仅为250纳米,为第4代产品的50%,对离子注入技术的要求更高,无法使用第4代所使用的普通离子注入机直接注入。

5.第7代产品的所使用的参数信息,仅有美国应用材料的高能氢离子智能设备可满足,该设备的价格为7,000万/台,每台的产能为5,000片/月。

6.国内器械的稳定性较国外器件的稳定性更低,当器件测试出现问题时,难以判定为器械问题或是整机设计问题,对于第7代产品的前期接受度较低。

7.近年受到贸易战的限制,美国厂商不对国内厂商销售其高能氢离子智能设备,国内的第7代产品的发展受到限制。

8.IGBT器件已有30+年的发展史,应用角度已无问题,但技术壁垒在于生产工艺、离子注入深度与浓度等,各家技术差异大。不同应用需对性能进行微调,如电机类设备需降低开关频率,电源类需提高电能质量。目前市场主流为第4代产品,第7代产品需从系统角度完成微调配置。国内第7代产品发展受到限制。

IGBT器件的第1代为PT型,第2代为MPT型,后续产品往沟槽方向发展,减少损耗、拖尾,提升性能降低成本,逐步减小与第7代产品的差距。

1.第5代产品本质上仍为第4代产品,仅在芯片上增加铜,封装上有部分特殊处理,属于第4代的奢侈版;其他数代产品的芯片表面均为铝材料,第5代产品的表面为铜材料,其优势在于铜材料的产品寿命较长,在实际应用中的意义较小,且第5代产品较昂贵,国内市场中使用率较低。

2.第5代产品的价格为5,000-6,000元/颗,成本费用较高,国内仅在期尝试性测试使用,后续放弃第5代产品在市场中的应用。

3.第6代产品应用为单管,无整体模组;国内光伏市场在应用的单管为第4.5代产品,本质上为第4代产品,其单管部分有一定程度的提升。

4.国内产品可从第4代直接更新换代至第7代产品,无需经过第5与第6代应用。

5.IGBT器件的第1代为PT型,即贯通类型的产品,其特点为芯片较厚,芯片面积较大,属于平面型,其材料的损耗较大,无法避免随温度升高且饱和度降低,难以调节;第2代为MPT型产品,即非贯通型,该产品的芯片相较于PT型较薄,其材料损耗降至20-30%,其电流拖尾较长,宽泛程度较大。

6.后续发展的产品为增加其面积,减少占据的空间,往沟槽方向发展,一定程度上减少损耗,减小拖尾,其面积有所减少,成本更低;后续产品的发展方向为缩短线宽,原先500纳米做到250纳米;产品提升离子注入技术,提高离子浓度并增加注入深度,将产品的性能进一步提升同时降低产品的成本,逐步减小与第7代产品的差距。

国内IGBT器件厂商在产品参数改良方面较少,多为原封不动地生产。第4代产品已超过专利期,第7代产品受专利保密影响,国内厂商需微调以避开专利问题。英飞凌存在专利风险,会通过专利手段打压国内厂商。同一应用场景中需对损耗程度、使用电压、震荡程度及可靠性进行对比。IGBT器件设计与工艺流程差异较大,开关特性与动静态参数受影响。性能评判指标分为开关频率与通态损耗两种。损耗主要分为开关损耗与饱和压降,芯片厚度与注入浓度影响其损耗降低。

1.国内厂商基本上没有对产品进行参数改良,较多均为原封不动地生产,国际上日系产品相较于英飞凌的产品,会在部分区域完成明显的调整以改变其部分参数;国内厂商的改进在于部分技术的优化,例如将产品芯片变薄,掺杂浓度完成部分调整,在本质上无变化。

2.目前第4代产品已经超过产品专利期,国内厂商会在一定程度上完成部分微调;第7代产品受专利保密影响,国内厂商在模仿第7代产品时具有较多的专利问题,需技术的微调将专利问题避开,问题例如研发结构上小波动以及边缘开发的微调,在不影响性能上完成部分微调后可实现产品量产;在专利规避中,国内厂商会借鉴英飞凌产品,在其产品性能或参数上完成试错性改良发展。

3.英飞凌未来存在专利风险的问题,随其产品的大面积应用与市场与应用范围的增大,英飞凌会通过专利手段打压部分国内厂商,对于国内市场而言,其问题较小,仅在国内市场中应用的专利风险较小,当产品出口至国际市场中,对于专利的要求较严格,受到的打压较大。

4.同一个应用场景中会对损耗程度、使用电压、震荡程度以及可靠性进行对比;损耗较高的情况下,其原本的3个系统无法正常支撑,需重新设计;除此之外光伏与电能车在损耗较高的情况下,其效率较低;在驱动下,相同开关的频率不同,其电压需峰值低于安全电压;器件的震荡会影响电池的兼容性、其他开关芯片以及部分逻辑器件。

5.IGBT器件的设计与工艺流程均有一定的差异,例如离子注入与淬火时,器件的正面或背面工艺均存在一定的差异,其开关特性与动静态参数会受到影响,需厂商反复的更新迭代可达到最终需要的效果;参数并非越优越好,其原因为参数的改变会影响器件的兼容性,导致器械部分需要调整,厂商并非一味追求参数优秀,直接替代无需更改的参数较为合适。

6.针对开关频率与通态损耗等国内器件性能评判方式分为2种,其中1种与英飞凌对比,国内器件较多无法达到其水平,另1种为满足下游客户要求,其指标值低于设计上限;部分厂商需多次修改后达到客户设计上限要求,损耗为较难满足的指标,比如外部电阻提高导致损耗提升。

7.损耗主要分为开关损耗与饱和压降,饱和压降受芯片厚薄与注入浓度影响。芯片厚度指标较多对标英飞凌,英飞凌1200V芯片厚度为105-110μm,其750V芯片厚度为50+μm;芯片厚度较低,其对应耐压性较低。注入浓度较高,芯片饱和压降较低,同时其损耗较高。

8.器件在工业制造上的壁垒较低,工业半导体属于低端市场,无需精密程度较高的仪器进行设计生产,先进工艺中淘汰的产品均可再使用。目前国外限制生产技术的范围为14纳米、7纳米以及5纳米,其原因为该部分为半导体器件的高端部分,为国外厂商的主要盈利点,设备厂商不向国内厂商销售器械。

IGBT行业新兴技术包括超级结技术与逆导技术;超级结型通过沟槽栅拉伸至下层衬底层增加芯片耐压;逆导型器件将IGBT与FRD同时集中于1块芯片;较多IDM企业直接购买硅片制作外延或购买外延制作芯片;硅外延技术壁垒相对较低,厂商可自行生产或购买成品。

1.IGBT行业新兴技术包括超级结技术与逆导技术。MOSFET分为沟槽型、屏蔽栅型以及超级结型。超级结型将其沟槽伸长至下1层结构,其目的为增加耐压,超级结型芯片最高达800-900V。针对超级结型芯片,MOS管电压与RDS(ON)呈指数关系,RDS(ON)为导通电阻,导通电阻与耐压2.5次方成正比,较高电压损耗较大。

2.超级结型芯片通过沟槽栅拉伸至下层衬底层,其将耐压2.5次方改为耐压1.5次方,RDS(ON)损耗增长相对减缓。针对超级结型芯片,IGBT背面增加PE层,其增加电导调制效应后从双极性器件变为单极性器件。

3.逆导型器件通过向IGBT P层注入少子,其将IGBT与FRD同时集中于1块芯片。目前英飞凌与国内厂商区分IGBT与FRD。

4.较多IDM企业直接购买硅片制作外延或购买外延制作芯片。士兰微与华虹等企业针对8英寸IGBT不使用外延器件,其直接购买区熔硅衬底制作芯片,8英寸IGBT可使用外延技术。12英寸IGBT需增加硅制外延。

5.较少企业自行开展整体产业链,其包括硅衬底、外延、流片以及封装。士兰微针对部分器件自行制作外延,针对8英寸IGBT等无需外延器件,士兰微与华虹直接购买区熔硅衬底制作芯片。IGBT无全产业链厂商,碳化硅全产业链厂商较多。

6.8英寸IGBT无需外延,其使用重掺杂区熔硅,区熔硅可制作尺寸上限为8英寸。

7.12英寸IGBT需增加外延,其使用硅制作外延,其为铜制。厂商针对12英寸IGBT可购买外延片。

8.硅外延技术发展时间较长,其技术壁垒相对较低,厂商可自行生产或购买成品,外延厂商使用HM与CVD等工艺设备制作外延。厂商针对8英寸IGBT具备2种方案,厂商可使用区熔硅代替外延,其可使用8英寸外延,此2种方案性能差异较小,其直接使用区熔硅工艺较简便。士兰微使用区熔硅制作8英寸IGBT。2019年底士兰微投产12英寸IGBT产线。

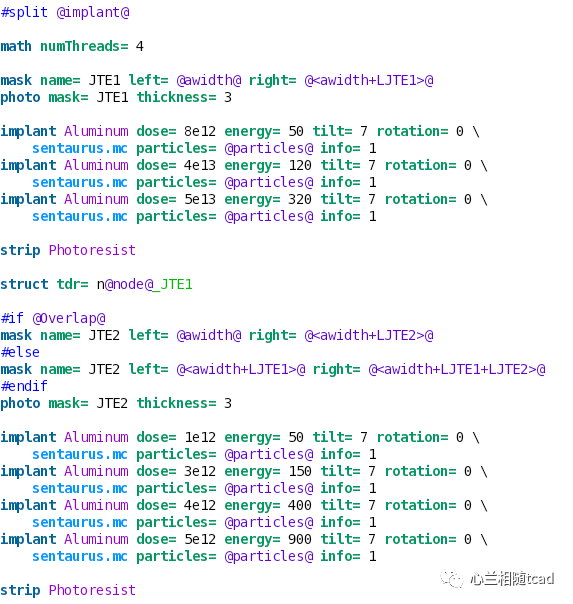

IGBT制作流程中,离子注入背面是重要环节,需控制注入能量、浓度和均匀度。晶圆工艺难度主要在高能离子注入和切割,离子注入设备资金门槛较高,主要设备厂商为美国应用材料。国内厂商背板减薄与切割设备差异较小,主要采用传统机械切割。激光退火技术相对较先进。较高电压不代表较先进IGBT水平,需持续迭代优化产品。

1.IGBT制作流程中,离子注入背面是重要环节,需控制注入能量、浓度和均匀度。晶圆工艺难度主要在高能离子注入和切割。抛光片经过涂胶、成型以及光刻等环节,光刻工艺较重要,其涉及图形与对齐。后期IGBT背面离子注入为全流程较重要环节,该环节难度较高。厂商主要将离子注入背面,正面区熔硅已完成离子注入。

2.IGBT背面离子注入需控制注入能量,其注入能量较高则易打裂高速离子,注入能量较低导致注入深度不足,其无法达到性能要求。IGBT背面离子注入需控制注入浓度,厂商需通过实践经验控制注入浓度,此浓度为各厂商工艺机密。IGBT背面离子注入需控制注入均匀度,注入均匀度较差导致性能降低。

3.晶圆工艺难度主要集中于高能离子注入与切割。切割技术难点与芯片厚度相关,比如750V车用硅芯片为50+μm,其切割过程中芯片较易碎裂。高能离子注入后激活对温度控制要求较高,不同温度会导致芯片性能发生较大变化,温度控制情况下需控制电场强度。

4.针对离子注入存在设备资金门槛,其主要设备厂商为美国应用材料,国内厂商购买此类设备存在一定困难,其资金足够情况下购买此类设备难度较低。积塔、华虹、中兴、士兰微以及中车已购置离子注入设备,其设备单价为6,000-7,000万元。国外制裁重点为国内先进工艺,其对工业器件制裁力度较低。

5.目前厂商主要通过设备解决背板减薄与切割难点,国内厂商背板减薄与切割设备差异较小,其较多使用美国设备。切割设备主要采用传统机械切割,其原因为激光切割产生高温会对芯片造成烧伤点等影响。芯片背面减薄为摩擦过程中会产生裂片,同时其芯片易卷起。机械切割对技术要求较高,芯片与芯片间切割槽较大会浪费晶圆,切割槽较小会导致芯片崩边。

6.激光退火与感应加热退火原理为激活离子,离子注入过程中产生较多缺陷,退火指通过红外、激光以及感应加热方式对晶格进行重新排列。激光退火技术相对较先进,此类关键设备主要使用进口设备。激光退火与感应加热退火方式存在差异,激光退火从表面加热,感应加热退火从内部加热,二者性能差异较小。

7.针对第7代IGBT,离子注入设备为关键,其注入计量控制、注入深度控制、退火激活、温度控制以及电厂控制较重要,设备无法解决所有问题,其需要在设备基础上进行较多测试迭代。较高电压不代表较先进IGBT水平,需持续迭代优化其产品。针对同1代IGBT,电压等级第1位厂商位为中车,其有6,500V与4,500V电压产品,其余厂商产品未达到此电压等级。

IGBT封装分为单管、模块和IPM,单管封装技术难度低,模块封装技术含量高,存在标准品和定制品,目前企业处于从单管向模块发展阶段。单管封装为标准封装,无定制品,各厂家封装方式较统一;模块电路涉及较多芯片,其芯片尺寸相比单管较大,易产生空洞,容易过热导致出现性能问题。

1.IGBT封装后主要分为单管、模块以及IPM;单管指线路单个器件,其对应IGBT内部仅具备1个IGBT或IGBT与FRD;IGBT模块在绝缘陶瓷基板基础上粘贴较多芯片;IPM在IGBT单管或模块基础上添加驱动与保护。

2.单管塑封形式包括TO-247封装与TO-263等,其封装为3个脚或4个脚;单管IGBT背面分为2种,其中1种背面金属导电,另1种背面使用塑壳封住金属达到不导电效果,其散热较差。

3.目前IGBT单管封装为标准封装,其无定制品,各厂家封装方式较统一,其包括TO-253、TO-263、TO-247以及TO-244等;此类封装在框架上贴芯片后使用环氧树脂塑封,其技术难度较低,扬杰、新节能以及东威等各个厂家均有单管封装。

4.IGBT模块封装具有一定技术含量,其涉及Bonding线、灌封、模块内部热分布以及焊接等;模块存在标准封装与定制品,其标准品对标英飞凌62mm与34mm等;目前较多企业处于从单管向模块发展阶段,比如新节能单管已销售<10亿元,其无在售模块产品。

5.单管受封装影响,其电流上限为100+A,电压上限为1,700V,单管封装导致芯片较小,其焊接较简单;模块电流上限为3,000+A,电压上限为6,500V,模块电路涉及较多芯片,其芯片尺寸相比单管较大,此类芯片焊接过程中易产生空洞,空洞区域不导热,其容易过热导致出现性能问题。

6.芯片下部DBC尺寸较大,部分DBC尺寸相比红砖较大,其焊接过程中较容易产生空洞。焊料导热系数较低,其为20+W/(m·K),铜基板为400W/(m·K),2者差异较大;焊层厚度较薄,其性能较好,同时较容易产生空洞,焊层厚度较厚,其导热性较差。

7.IGBT模块芯片较多导致模块电流较大,其芯片间键合与Bonding工艺较重要。Bonding功率较大易导致芯片碎裂,Bonding功率较低易导致焊接牢固度较差。焊接过程中点与点间弧度较高会影响限电性能,弧度较低易发生拉扯。

8.IGBT封装分为单管、模块和IPM,单管封装技术难度低,模块封装技术含量高,存在标准品和定制品,目前企业处于从单管向模块发展阶段。单管封装为标准封装,无定制品,各厂家封装方式较统一;模块电路涉及较多芯片,其芯片尺寸相比单管较大,易产生空洞,容易过热导致出现性能问题。

IGBT与FRD并联保护器件,FRD原附加值低,自行生产可能亏本;软度高FRD需扩铂技术成本高;IPM制作分MOS管与IGBT两种,厂商自行生产电容等保护装置成本低。

1.在应用过程中,IGBT通过与FRD并联保护器件,如电机等感性器件停车减速时产生能量,IGBT能量仅单向流动,反向电压承受能力较弱,将能量回馈与再生能量通过FRD释放。较多厂商购买FRD成品,如华虹与中车可生产IGBT,但无法生产FRD。部分厂商自行生产FRD,如扬杰具备生产IGBT与FRD的能力。

2.FRD原附加值较低,同时投入设备要求较高,厂商自行生产FRD可能造成亏本。普通FRD设备要求较低,但针对反向恢复时间与软度要求较高的FRD,需加入扩铂技术达到较高软度,此过程中涉及2种设备价格较高。每月<1万片FRD对应资金投入为<10亿元,<10万片FRD对应资金投入为10+亿元。

3.软度较低的FRD易震荡且出现尖峰,与英飞凌性能相比较差;软度较高FRD对设备要求较高,涉及扩铂技术的设备成本较高。国内FRD厂商较少,IGBT需求爆发后,FRD供不应求;扬杰FRD性能较差。

4.IPM制作主要分为2种,其中1种使用5A、3A或2A MOS管与驱动保护,另1种使用15A或10A或20A的IGBT与驱动保护。斯达与比亚迪等部分厂商自行生产MOS管与IGBT,外采驱动与二极管;士兰微等部分厂商自行生产驱动、保护、MOS管以及IGBT。

5.厂商自行生产电容等保护装置成本较低,难点集中于厂商需量产此类保护装置,同时厂商受限于技术成熟度。

国内IGBT行业中,中车为高压产品头部厂商,其为汽车行业头部厂商,比亚迪技术相对较落后,斯达IGBT应用较多但产品迭代速度较慢,士兰微产品迭代速度较快且性能较好,新长征定位于低端工业。各厂商第7代产品将在2023年中或年底进行量产,模块工艺较好的厂商对应单管技术较好。

1.中车为国内IGBT行业高压产品头部厂商,可生产轨道与输配电高压产品。中车为最早切入与批量生产乘用车IGBT厂商,为汽车行业头部厂商,乘用车领域认可度最高的供应商,曾为小鹏、理想、长城以及东风汽车供应模块。

2.比亚迪专注研究汽车行业与自用产品,技术相对较落后,但汽车应用经验较丰富。比亚迪原产线为宁波中纬6英寸产线,仅能生产平面,对应中车汽车产品迭代至4.5代,比亚迪迭代至2.5代,相差2代技术,导致其模块较大,其他汽车厂商较少选择其模块。后期比亚迪与华虹合作流片后流出第4代产品,其性能参数相对较差。

3.斯达为早期头部厂商,IGBT应用较多,应用行业涉及工业、家电、汽车以及风电等。斯达劣势为无自身晶圆线导致产品迭代速度较慢。2015年,IR被英飞凌收购后部分人员解散,斯达挖掘此类人员,推出其产品。斯达作为非IDM企业,后期迭代速度较慢,目前第7代产品处于实验阶段。

4.士兰微作为IDM企业,产品迭代速度较快,为国内最接近英飞凌的产品,性能较好。劣势为进入IGBT领域时间较晚,可靠性与应用经验相比斯达、中车以及比亚迪较少。领导层亲自监管IGBT产品,平均1周可迭代1次,各工序迭代出一定数量产品,可随时从其中环节抽出产品向下生产。

5.新长征无产线与封装厂,较难得到晶圆供货,获得较多低端晶圆。定位于电焊机于小变频器等低端工业,竞争者较少,从中获取部分市场。未来各厂商产能提高后,生存难度较高。

6.斯达与士兰微等厂商实际量产第4代或第4.5代IGBT,第7代产品较早情况下在2023年中或年底进行量产。模块工艺较好的厂商对应单管技术较好。

7.国内IGBT行业中,中车为高压产品头部厂商,比亚迪技术相对较落后,斯达IGBT应用较多但产品迭代速度较慢,士兰微产品迭代速度较快且性能较好,新长征定位于低端工业。各厂商第7代产品将在2023年中或年底进行量产,模块工艺较好的厂商对应单管技术较好。

IGBT硅与碳化硅技术相通度较高,但材料差异导致工艺差异。国内企业较多选择外采碳化硅外延片,全产业链厂商价格优势较大,因为碳化硅衬底与外延占总成本的75%。

1.IGBT硅与碳化硅均为MOSFET结构,技术相通度较高。但是,硅与碳化硅材料差异导致工艺差异。厂商由IGBT转向碳化硅的难点主要集中于衬底与外延。外采衬底与外延后,设计难度较低,但后期工艺难度较高。

2.碳化硅工艺与硅工艺差异较小,包括高温电场控制等。但碳化硅体积较小,导致设计难度提升。此外,碳化硅对温度要求较高,需要2,400-2,500°C,而硅的温度要求为2,000°C。

3.士兰微等国内企业较多选择外采碳化硅外延片,采购厂商包括厦门瀚天等。这是因为国内唯一的全产业链厂商为三安,全产业链厂商价格优势较大。碳化硅衬底与外延占总成本的75%是价格优势的原因。

4.碳化硅衬底与外延占总成本的比例为75%。这也是国内唯一的全产业链厂商三安价格优势较大的原因。

5.国内碳化硅外延片采购厂商包括厦门瀚天等。

6.厂商由IGBT转向碳化硅的难点主要集中于衬底与外延。外采衬底与外延后,设计难度较低,但后期工艺难度较高。

7.碳化硅对温度的要求较高,需要2,400-2,500°C,而硅的温度要求为2,000°C。

编辑:黄飞

电子发烧友App

电子发烧友App

评论