作者 | 方文

以SiC市场为例,美国在SiC 领域全球独大,美国Wolfspeed、Ⅱ-Ⅵ、Transphorm、道康宁等行业巨头占据了全球70%以上的市场份额;

欧洲拥有英飞凌、意法半导体、IQE、Siltronic等代表公司,以构建从衬底到外延、器件以及应用的完整SiC全产业链;

日本的罗姆半导体、三菱电机、富士电机、松下、瑞萨电子、住友电气等则是在终端设备和功率模块开发方面占据领先地位。

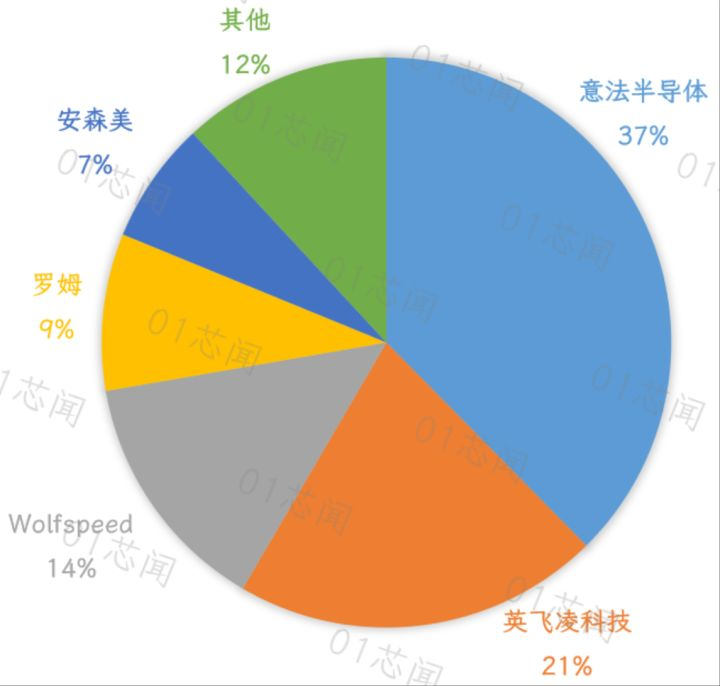

整体来看,意法半导体、英飞凌、美国Wolfspeed、日本罗姆和安森美在碳化硅市场争夺战中完成历史的轮回,这五家供应商占据了2021年碳化硅功率器件市场份额的88%。

意法半导体

Yole Developpment的数据显示,意法2021年的市占率为37%。

目前采用意法碳化硅产品的整车厂客户首推特斯拉,自Model 3车型以来就开始采用意法提供的TPAK碳化硅模块,这也成为碳化硅上车并实现规模化运用的标志性事件。

意法计划在2022财年投入21亿美元的资本金,主要目的之一便是增加碳化硅产能。

意法与德国模块大厂赛米控签署了一项为期4年的技术合作,由意法提供碳化硅芯片,赛米控提供封装技术,共同开发针对电动汽车的eMPACK功率模块。

该模块已被一家德国整车厂选用,预计2025年开始大规模采购,合同金额在10亿欧元左右。

根据当前的项目和订单储备,意法预计2022年来自碳化硅产品的营收在7亿美元左右,而这一数字在2024年将达到10亿美元。

英飞凌:巩固功率市场一哥位置

目前已有的碳化硅订单使得英飞凌在2022财年来自碳化硅产品的收入超过去年近一倍,冲击3亿欧元。

预测到2025年前后碳化硅功率器件产品线可以为公司带来10亿美元左右的营收。

与德州仪器和NXP等竞争对手相比,目前英飞凌在模拟和功率半导体公司中运营利润率处于垫底的位置,急需改变所销售的产品构成来提供利润率,巩固其功率细分市场一哥的位置。

与同处欧洲的竞争对手意法半导体类似,英飞凌的碳化硅营收也受制于产能。

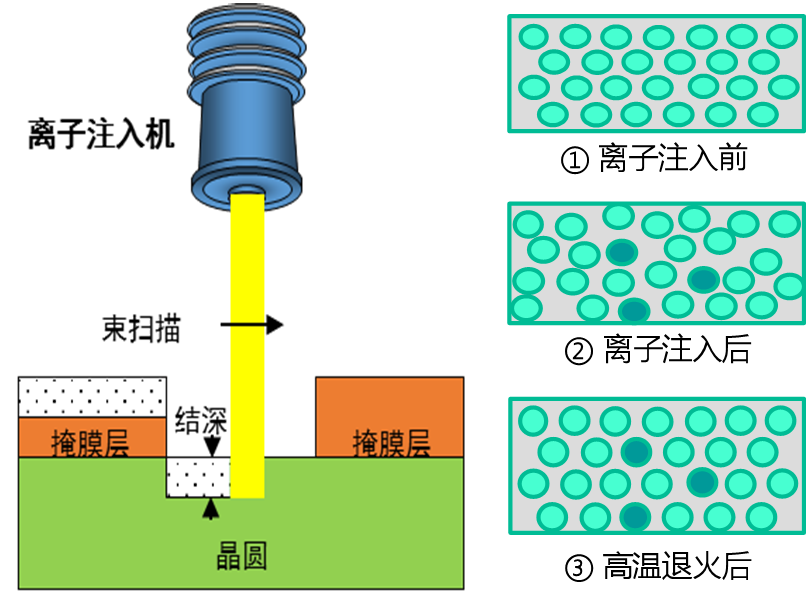

因此,公司一方面从技术要产能,通过开发冷裂技术减少晶锭切割过程中的材料损失,从相同的晶锭中获得多一倍的碳化硅衬底。

另一方面,公司也在年初宣布斥资逾20亿欧元在马来西亚建设第三期Kulim晶圆厂,专门用于宽禁带半导体包括碳化硅的前道生产。

Wolfspeed:衬底性能和质量独占鳌头

Wolfspeed及其前身Cree在1991年就推出了第一片量产碳化硅衬底。

深厚的经验积累和历史沉淀让Wolfspeed的碳化硅衬底性能和质量独占鳌头,就连意法、英飞凌和安森美等同行业竞争对手不得不花费上亿美元向其采购。

Wolfspeed在2022财年第3季度中,位于纽约州莫霍克谷的8寸碳化硅晶圆厂正式开始运营,预计在2023年上半年贡献显著营收。

按照公司预估的2024财年15亿美元营收目标,这也需要差不多3年时间才能满足已有的客户需求,因此产能不足造成的订单积压仍然是一大挑战。

Wolfspeed宣布公司已经开始着手第二座8寸碳化硅晶圆厂的筹备工作,比之前的规划大大提前。

罗姆:挖掘全新的市场机会

预测2025财年碳化硅产品营收将超过7.7亿美元,而目前已挖掘出来的市场机会则超过65亿美元。

罗姆已经规划在2021年至2025年的5年间,投入10亿-13亿美元的资金,将碳化硅产能扩充至少6倍。

罗姆预测第4代碳化硅MOSFET从今年起在其销售构成中的占比逐渐增加,直至2024-2025年成为销售主力。

罗姆已领先数个身位,第5代产品正在开发中,预计比上一代产品减低30%的单位面积导通电阻,计划于2025年量产。

不止于此,第6代碳化硅MOSFET也出现在技术路线图的远景规划中,将于2028年量产。

安森美:目前处于成立以来的高光时期

安森美在2022年第1季度继续保持强劲增长,毛利润率也达到了近50%的历史新高,处于公司成立以来的高光时期。

安森美与客户签订的未来三年长期供应协议总金额已达到26亿美元,其中有超过20亿美元来自电动汽车动力总成对碳化硅模块的需求,包括蔚来汽车和特斯拉。

2022年下半年至2023年上半年期间碳化硅产品的利润率将低于公司平均水平。

这归结于之前安森美尚未规模供应碳化硅模块产品,今年下半年起的产能爬坡所需的启动成本降低了毛利润率。

安森美把碳化硅确立为公司两大资产投资方向之一,规划在2022年将碳化硅衬底产能增加四倍,意图在未来能够自产所需的全部碳化硅衬底和外延片。

在碳化硅晶圆制造上,安森美已经在6寸晶圆上实现量产,目前推出的绝大部分产品如碳化硅MOSFET单管,光伏碳化硅模块等均来自韩国Bucheon晶圆厂6寸线。

巨头各自建立准入门槛

包括意法的应用经验和封装;Wolfspeed的8寸制造能力;英飞凌和罗姆的沟槽栅设计;以及安森美的垂直整合,意图在未来仍然维持起行业领导者的地位。

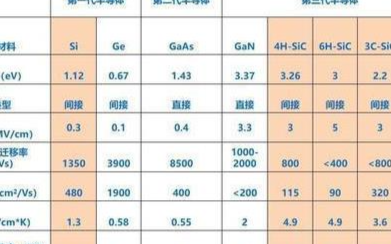

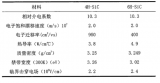

随着电动汽车等产业的发展,功率器件的需求增长迅速。用SiC MOSFET代替原来的Si IGBT几乎已是行业共识。

全球前6家功率SiC生产商2020至2021年的收入情况,其中第4位和第6位分别为罗姆公司和三菱公司。

2022年3月,法国知名咨询公司悠乐(Yole)发布《功率碳化硅2022年度报告》,预测2027年全球功率碳化硅的市值将达到63亿美元,年复合增长率为34%。

同时,Yole在报告中披露了全球前6家碳化硅功率器件生产厂的2020至2021年的收入情况。

其中英飞凌的收入从2020年的1.08亿美元增长至2021年的2.48亿美元,增长率为126%。

意法半导体和Wolfspeed的收入增长率也都超过了50%。

亚太地区虽有罗姆和三菱两家公司上榜,但其收入增长率仅为5%和8%,远低于同业公司水平。

行业厂商大幅扩产

整个第三代半导体产业正在释放出国际企业大力完善第三代半导体产业布局,强化竞争优势以抢夺日渐增长的市场份额的信号。

安森美半导体表示今年要将SiC产能扩充4倍,2022财年第一季度,安森美预计资本支出约为1.5-1.7亿美元,主要用于扩产12英寸硅产线产能。

去年10月,安森美以约26.87亿人民币正式收购SiC衬底厂商GTAT。据安森美此前说法,2022年和2023年的SiC资本支出预计将占总收入的12%左右。

意法半导体2021年的资本支出达到约21亿美元,其中14亿美元将投入全球产能扩建;

同时也在继续投资供应链的垂直化整合,计划到2024年将SiC晶圆产能提高到2017年的10倍,SiC营收将达到10亿美元。

罗姆也立下了SiC的增长目标,2021年5月,罗姆提出要抢占全球30% SiC市场的目标。

为了满足日益扩大的SiC产品需求,罗姆相继加大投资力度,在日本阿波罗筑后和宫崎新工厂将于2022年投入运营,计划器件产能提高5倍以上。

此外,罗姆还将把在马来西亚的半导体工厂产能扩大到1.5倍,计划到2023年8月建成。

除了马来西亚工厂新厂房开工建设和日本筑后工厂的SiC新厂房正式运转之外,2022年罗姆还将继续对前工程和后工程进行积极投资。

结尾:

抛开如火如荼的扩产投资,第三代半导体产业格局逐渐迎来空前重构和变化,产业链布局正在加速。

无论是从技术还是到应用,第三代半导体产业仍处于“起跑阶段”,创造的产值相较于第一代半导体仍难以比拟。

如今,在国际大厂相继大举投资扩产,All in第三代半导体市场背后,不清楚国内产业的机会还有多大,时间窗口还有多少。

部分资料参考:半导体行业观察:《西线无战事,碳化硅五巨头的硝烟》,全球技术地图《全球碳化硅市场2022年度报告》出炉》,粉体网:《碳化硅,踏入8英寸时代》

编辑:黄飞

电子发烧友App

电子发烧友App

评论