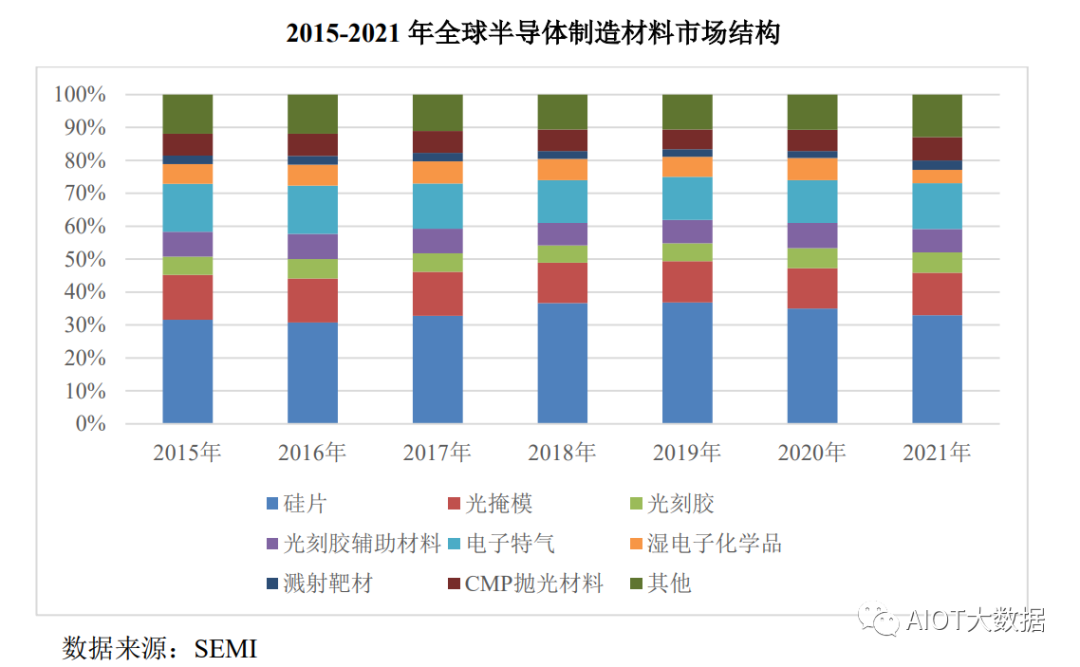

半导体硅片作为最主要的半导体制造材料,是半导体器件的主要载体,下游通过对硅片进行光刻、刻蚀、离子注入等加工工序后用于后续制造。半导体制造材料还包括电子气体、光掩模、光刻胶配套试剂、抛光材料、光刻胶、湿法化学品与溅射靶材等。半导体硅片材料市场规模在半导体制造材料市场中一直占据着最高的市场份额。根据 SEMI 统计,半导体硅片、电子气体、光掩模占据全球半导体制造材料行业的主要市场份额,半导体硅片市场规模在半导体制造材料市场中占比最高。

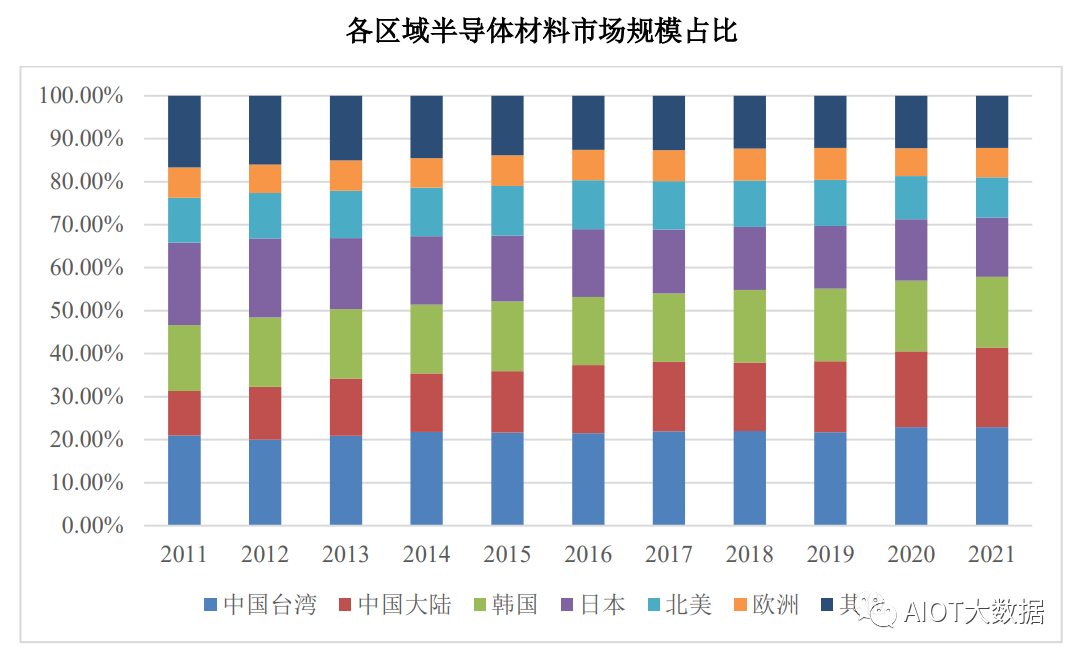

根据 SEMI 统计,中国大陆半导体制造材料市场规模处于持续增长中,且于2021 年首次实现百亿美元,达到 119.29 亿美元。其中 2019 年至 2021 年,中国大陆半导体材料市场规模从 87.17 亿美元增长到 119.29 亿美元,复合增长率为16.98%。根据 SEMI 预计,中国大陆半导体材料市场规模于 2022 年仍将保持增长。

半导体硅片介绍及主要种类

①半导体硅片简介

硅是常见的半导体材料之一。硅元素在地壳中含量约 27%,仅次于氧元素。硅元素以二氧化硅和硅酸盐的形式大量存在于沙子、岩石、矿物中,储量丰富并且易于取得。二氧化硅经过化学提纯,成为多晶硅。多晶硅根据其纯度由低到高,一般可以分为冶金级、太阳能级和半导体级。其中,半导体级多晶硅的硅含量最高,一般要求达到 9N 至 11N,是生产半导体硅片的基础原料。

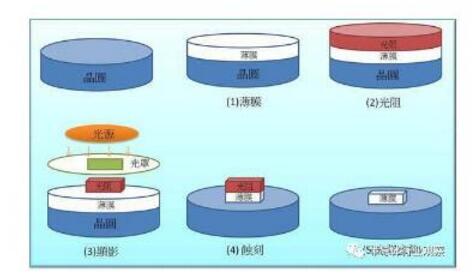

半导体级多晶硅通过在单晶炉内的晶体生长,生成单晶硅棒,这个过程称为晶体生长。半导体硅片则是指由单晶硅棒切割而成的薄片。下游在硅片上进行光刻、刻蚀、离子注入等后续加工。

②半导体硅片的主要种类

半导体硅片通常可以按照尺寸、工艺进行分类。

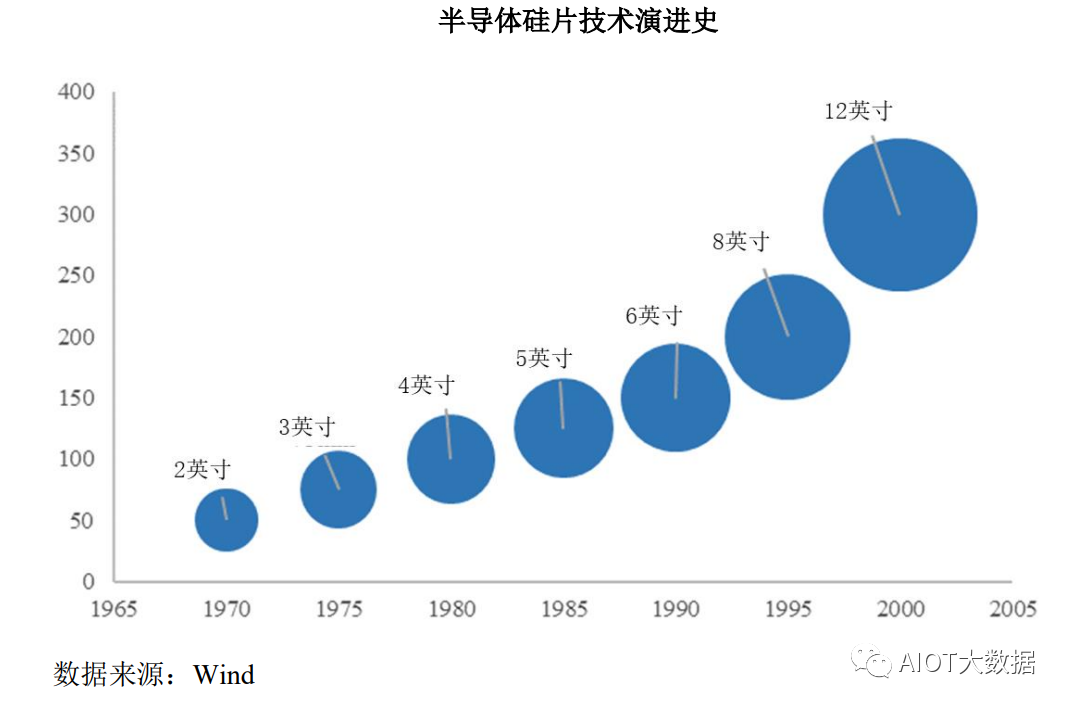

A、按半导体硅片的尺寸分类半导体硅片的尺寸(以直径计算)主要有 2 英寸(50mm)、3 英寸(75mm)、4 英寸(100mm)、5 英寸(125mm)、6 英寸(150mm)、8 英寸(200mm)与 12 英寸(300mm)等规格,半导体硅片正在不断向大尺寸的方向发展。

一方面,硅片的尺寸越大,在单片硅片上制造的芯片数量就越多,单位芯片的成本随之降低。另一方面,硅片的尺寸越大,在圆形硅片上制造矩形芯片造成的边缘无法被利用的损失会越小,有利于进一步降低芯片的成本。

以 12 英寸和8 英寸半导体硅片为例,12 英寸半导体硅片的面积为 8 英寸半导体硅片面积的2.25 倍,但在同样的工艺条件下,12 英寸半导体硅片可使用率(衡量单位硅片可生产的芯片数量的指标)是 8 英寸半导体硅片的 2.5 倍左右。但是自 12 英寸半导体硅片研发成功以后,由于尺寸继续扩大的全产业链投资和研发成本过大,半导体硅片产业尚未向更大尺寸发展。目前,全球市场主流的产品是 8 英寸、12英寸半导体硅片。

半导体硅片的尺寸越大,相应半导体硅片生产线的投资规模越大,对半导体硅片企业的生产技术、设备、材料、工艺的要求越高。

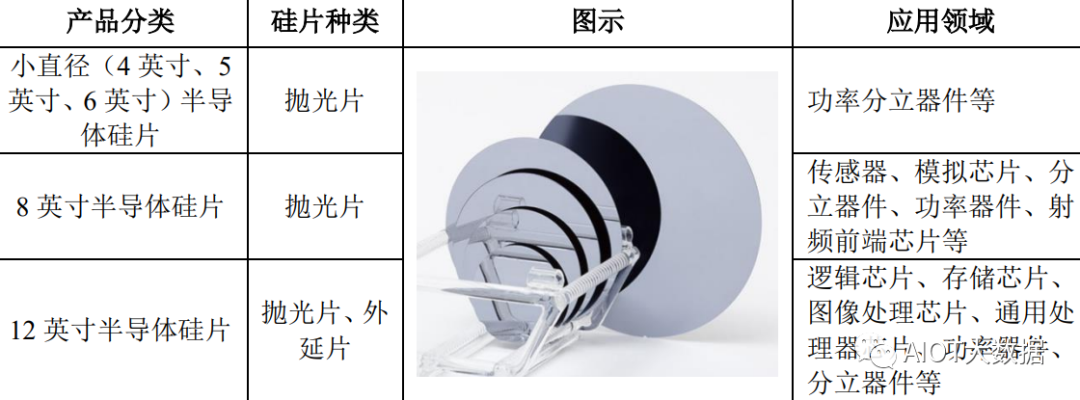

从下游适配的应用领域来看,8 英寸及以下半导体硅片的需求主要来源于功率器件、电源管理器、非易失性存储器、MEMS、显示驱动芯片与指纹识别芯片等,终端应用领域主要为移动通信、汽车电子、物联网、工业电子等;12 英寸半导体硅片的需求主要来源于存储芯片、图像处理芯片、通用处理器芯片、高性能 FPGA(现场可编程门阵列)与 ASIC(专用集成电路),终端应用主要为智能手机、计算机、云计算、人工智能、SSD(固态存储硬盘)等较为高端的应用领域。

B、按制造工艺分类

根据制造工艺分类,半导体硅片主要可以分为抛光片、外延片与 SOI 硅片。

单晶硅锭经过切割、研磨和抛光处理后得到抛光片,抛光片是单面或者双面被抛光成原子级平坦度的硅片。随着集成电路制程向更先进、更精细化的方向发展,光刻机的景深也越来越小,硅片上极其微小的高度差都会使集成电路布线图发生变形、错位,这对硅片表面平整度提出了苛刻的要求。此外,硅片表面颗粒度和洁净度对半导体产品的良品率也有直接影响。抛光工艺可去除加工表面残留的损伤层,实现半导体硅片表面平坦化,并进一步减小硅片的表面粗糙度以满足芯片制造工艺对硅片平整度和表面颗粒度的要求。抛光片可直接用于制作半导体器件,也可作为外延片和 SOI 硅片的衬底材料。

根据半导体硅片中硼、磷、砷、锑等元素的掺杂浓度不同,半导体抛光片还可以进一步划分为轻掺抛光片和重掺抛光片,掺杂越多,电阻率越低。

轻掺抛光片主要用于集成电路领域,重掺抛光片主要用于功率器件等领域。

重掺抛光片通常经过后续外延加工后再进行下游应用,而轻掺抛光片通常可直接用于下游应用,因此,轻掺抛光片的技术难度和对产品质量的要求更高。

抛光片经过外延生长形成外延片。外延是通过化学气相沉积的方式在抛光面上生长一层或多层具有特定掺杂类型、电阻率、厚度和晶格结构的新硅单晶层。

外延技术可以减少硅片中因晶体生长产生的缺陷,具有更低的缺陷密度和氧含量。外延片常在 CMOS 电路中使用,如通用处理器芯片、图形处理器芯片等,由于外延片相较于抛光片含氧量、含碳量、缺陷密度更低,提高了栅氧化层的完整性,改善了沟道中的漏电现象,从而提升了集成电路的可靠性。除此之外,通常在低电阻率的硅衬底上外延生长一层高电阻率的外延层,应用于二极管、IGBT(绝缘栅双极型晶体管)等功率器件的制造。功率器件常用在大功率和高电压的环境中,硅衬底的低电阻率可降低导通电阻,高电阻率的外延层可以提高器件的击穿电压。

外延片提升了器件的可靠性,并减少了器件的能耗,因此在工业电子、汽车电子等领域广泛使用。SOI 硅片即绝缘体上硅,是常见的硅基材料之一,其核心特征是在顶层硅和支撑衬底之间引入了一层氧化物绝缘埋层。

SOI 硅片适合应用在要求耐高压、耐恶劣环境、低功耗、集成度高的芯片上,如射频前端芯片、功率器件、传感器以及硅光子器件等芯片产品。

抛光片是生产传感器、模拟芯片、分立器件、功率器件、射频前端芯片等半导体产品的关键基础材料;外延片主要用于制作逻辑芯片、分立器件。

8 英寸硅片主要用于传感器、模拟芯片、分立器件、功率器件、射频前端芯片等领域。12 英寸硅片可用于逻辑芯片、存储芯片、图像处理芯片、通用处理器芯片、功率器件等领域。

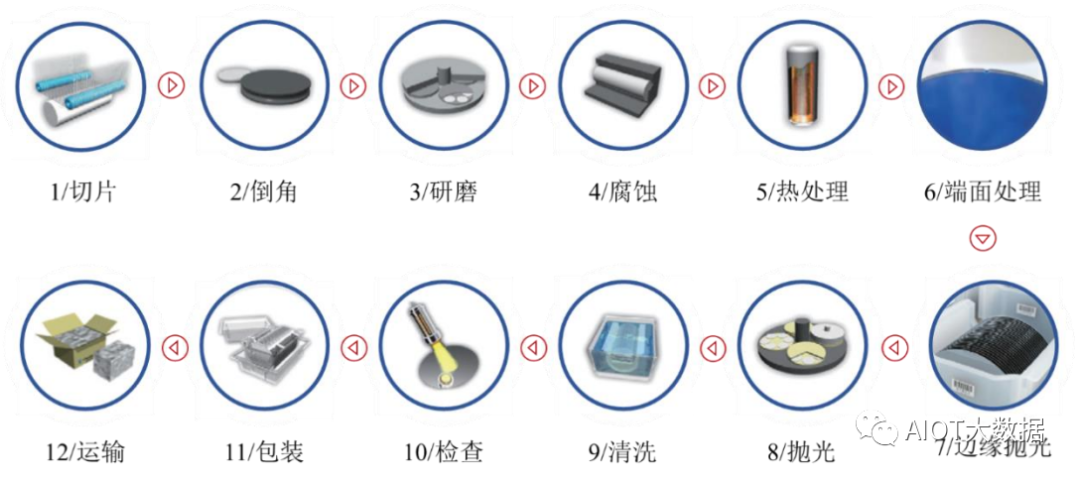

半导体硅片行业作为技术密集型行业,半导体硅片生产涉及诸多学科知识的综合应用。半导体硅片的生产需要半导体级多晶硅作为原材料。通过晶体生长工艺,半导体级多晶硅在石英坩埚中融化,通过掺入硼、磷、砷、锑等元素改变其导电性能后,可制备出具有特定性能的半导体级单晶硅棒;单晶硅棒再经过滚磨、截断、切片、倒角、研磨、刻蚀、抛光、清洗、检查、包装等工艺步骤,最终制造成为抛光片;外延片生产过程主要为在抛光片的基础上进行外延生长。

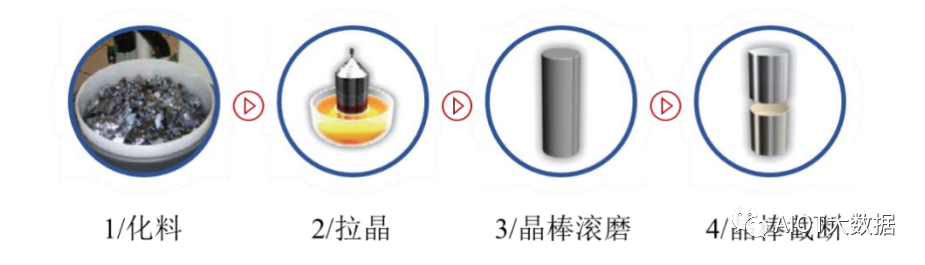

晶体生长工艺流程

使用 CZ 直拉法技术,生产覆盖 4 英寸、5 英寸、6 英寸、8 英寸和 12英寸的半导体单晶硅棒。晶体生长工艺流程如下:

抛光片生产的主要工艺流程如下:

外延片工艺流程

12 英寸外延片生产流程是在 12 英寸抛光片的基础上进行外延生长,然后经清洗、检查、包装环节,运输给客户。外延片生产工艺流程如下:

半导体及半导体行业介绍

半导体是指在常温下导电性能介于绝缘体与导体之间的材料。常见的半导体包括硅、锗等元素半导体及砷化镓、磷化铟、氮化镓、碳化硅等化合物半导体。

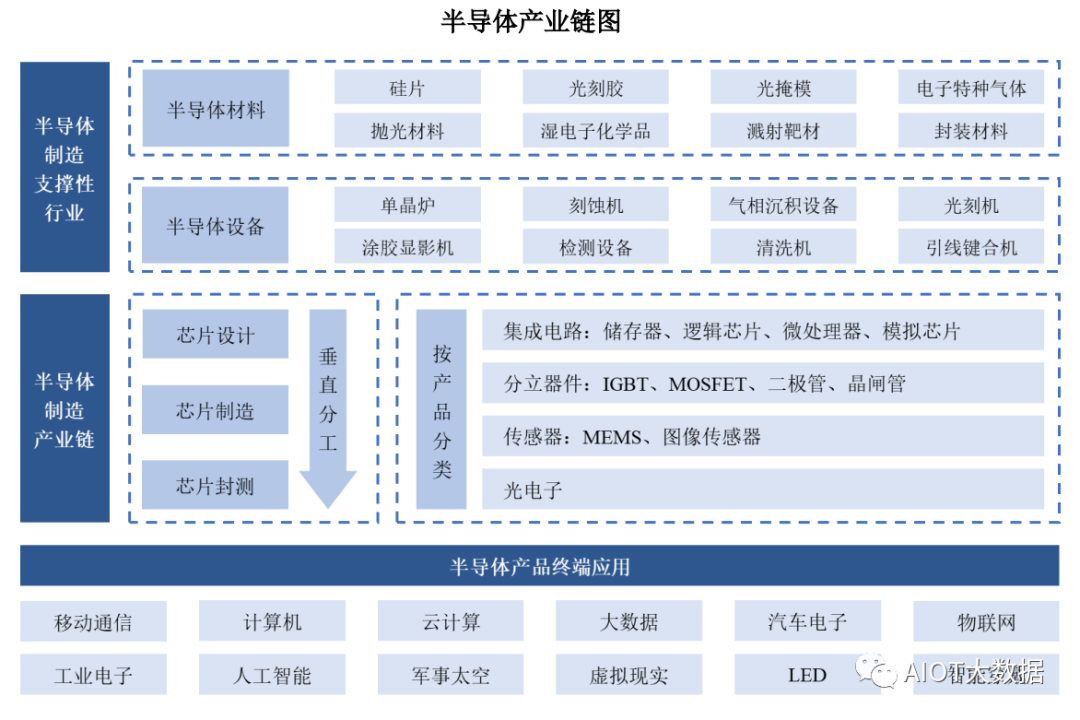

半导体产业以半导体材料和设备产业为依托,主要包括设计、制造和封装测试等制造环节。根据 WSTS 分类标准,半导体产品主要可分为集成电路、分立器件、传感器与光电子器件四种类别,并广泛应用于移动通信、计算机、云计算、大数据、汽车电子、物联网、工业电子、人工智能、军事太空、虚拟现实、LED和智能穿戴等行业。

半导体产业在保障国家安全、促进国民经济增长过程中起到了基础性、决定性作用,而半导体材料产业得益于其较高的附加值和对整个电子信息产业的支撑作用,是整个半导体产业发展的基石。

半导体行业发展情况

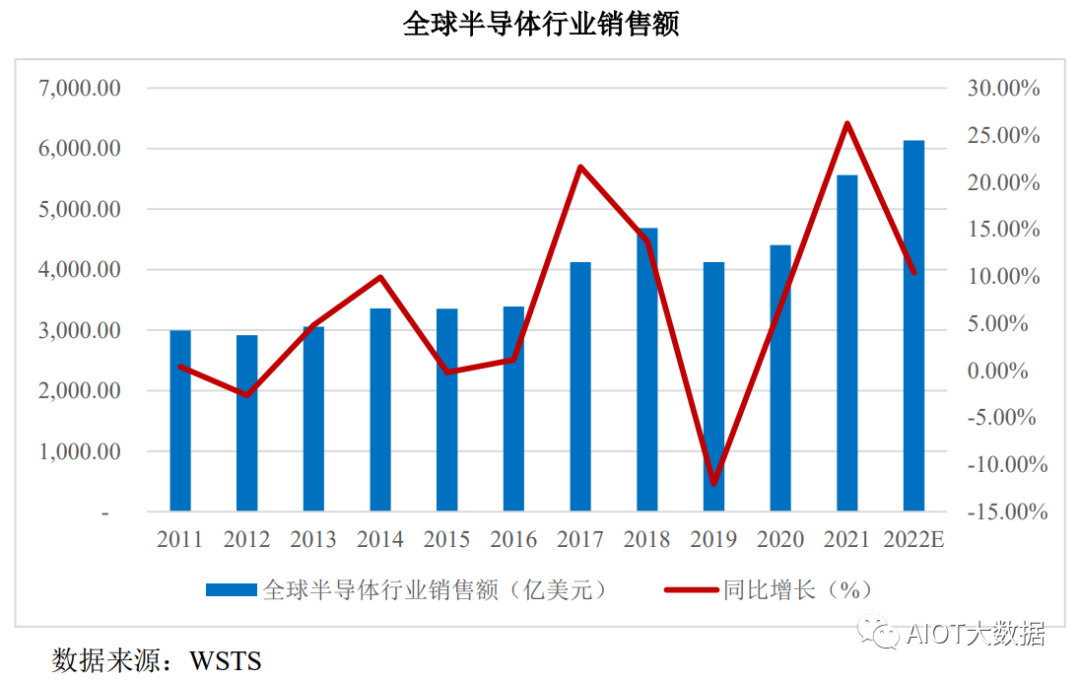

半导体行业市场规模总体呈波动上升趋势,主要受宏观经济、下游应用需求以及自身产能库存等因素的影响。根据 WSTS 数据,2011 年至 2021 年,全球半导体行业销售额从 2,995.21 亿美元增长至 5,558.93 亿美元,销售额增长 85.59%;其中 2021 年全球半导体行业销售额较 2020 年增长 26.23%,为 2010 年以来的年度最大涨幅。根据 WSTS 预测数据显示,2022 年全球半导体行业市场规模总体将继续保持增长,预计将增长 10.37%至 6,135.23 亿美元。

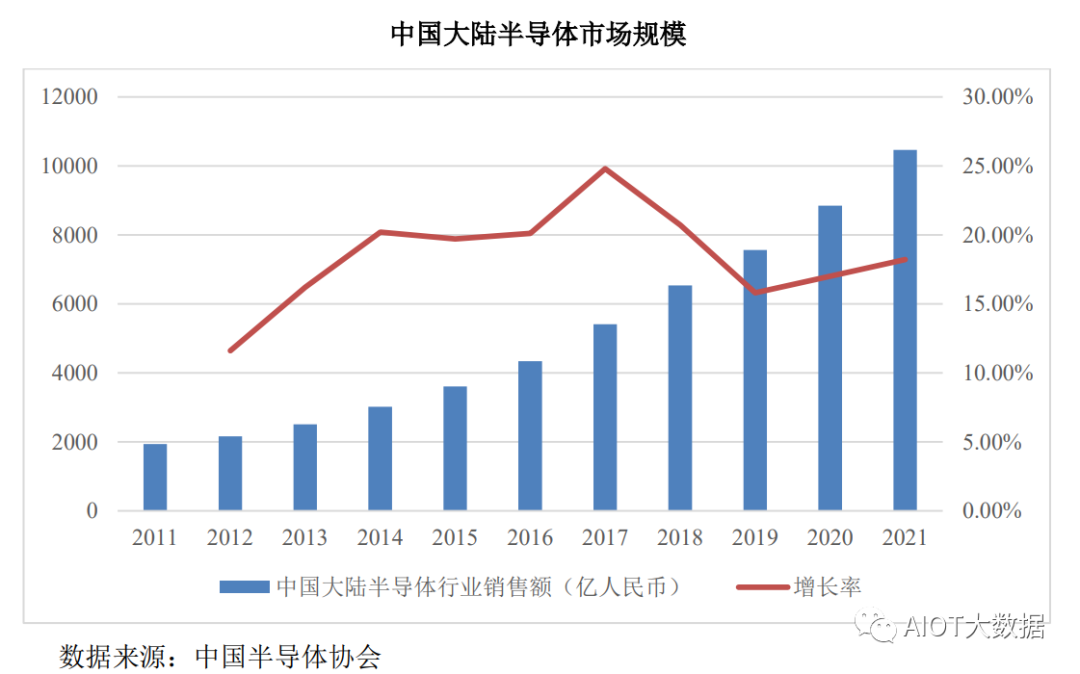

得益于半导体制造产能重心的转移、政府政策扶持等多重影响,中国半导体行业市场规模呈现持续增长趋势。特别是 2021 年,国内宏观经济运行良好。根据中国半导体协会统计数据,2021 年度中国半导体市场规模首次突破万亿,达到 10,458.30 亿元,同比增长 18.20%。

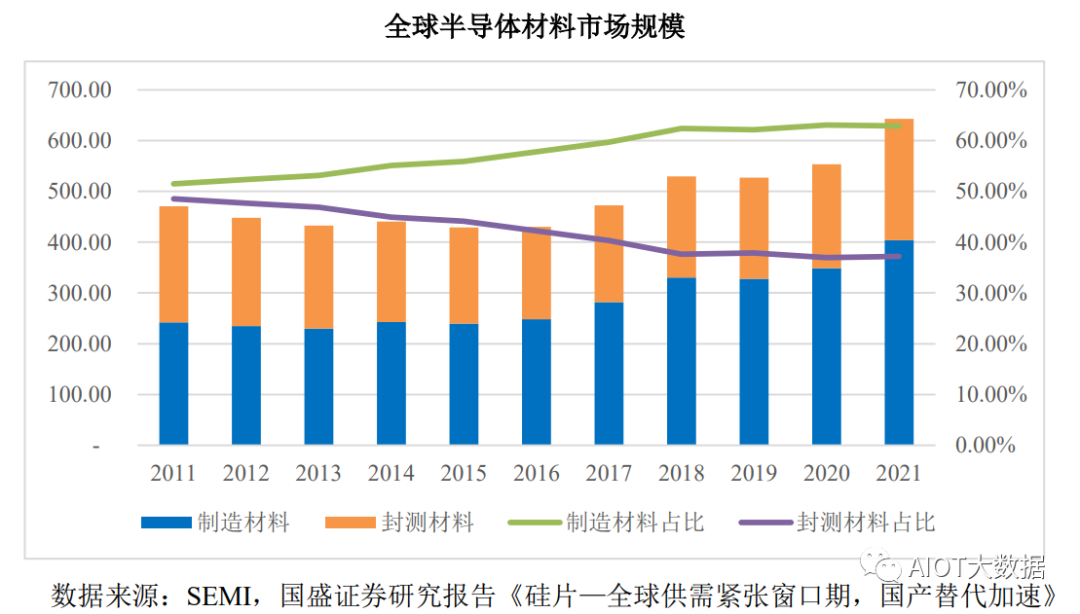

半导体材料是半导体产业的重要组成部分。根据 SEMI 统计,自 2016 年至2021 年,全球半导体材料市场规模自 430 亿美元增长至 643 亿美元,复合增长率为 8.37%。按应用环节划分,半导体材料包括半导体制造材料与半导体封测材料,其中半导体制造材料市场规模占比较高。

根据 SEMI 统计,自 2018 年开始,半导体制造材料市场规模保持占据半导体材料总体市场规模 60%以上比例。2016 年至2021 年,半导体制造材料市场规模由 248 亿美元增长至 404 亿美元,复合增长率为 10.25%,高于半导体材料总体增长率。

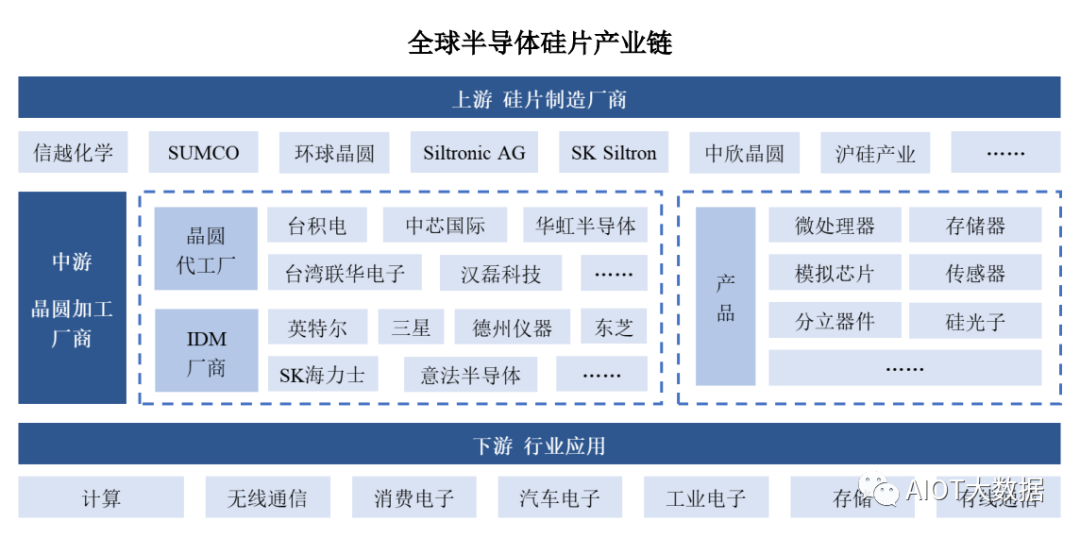

全球半导体硅片产业链

半导体硅片是芯片制造的核心关键材料,且在芯片制造材料成本中占比较高。半导体硅片企业的下游客户是芯片制造企业,包括晶圆代工厂商和 IDM 厂商。下游行业应用覆盖计算、无线通信、消费电子、汽车电子、工业电子、存储和有线通信等。

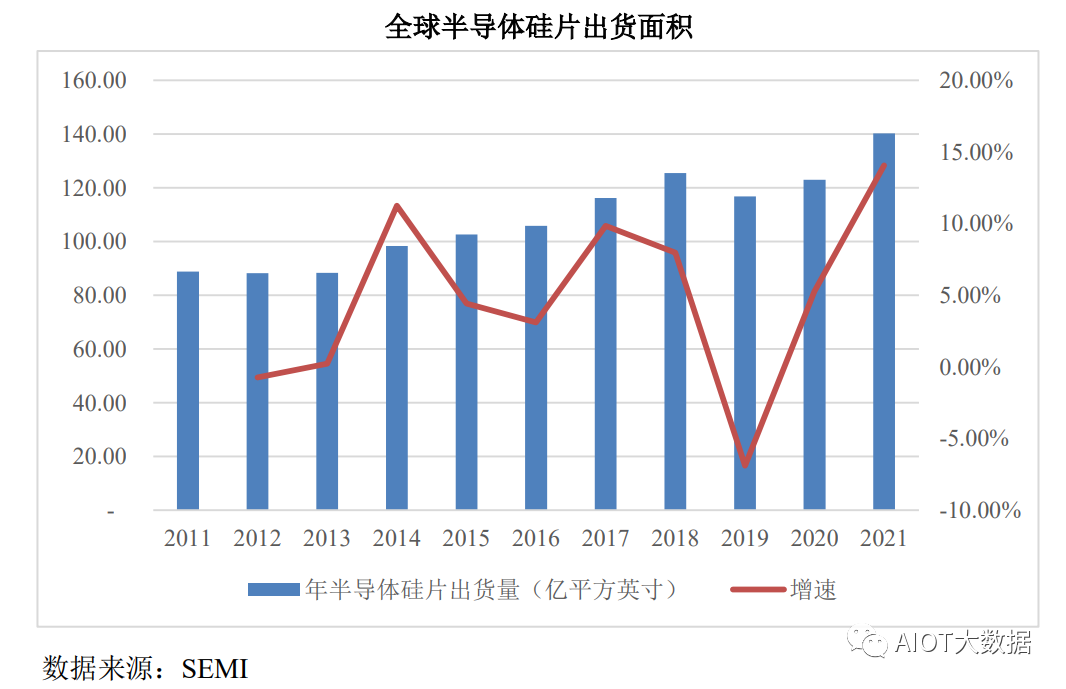

根据 SEMI 统计,2019 至 2021 年,全球半导体硅片出货面积分别为 116.77亿平方英寸、122.90 亿平方英寸以及 140.17 亿平方英寸,全球半导体硅片出货面积稳定在高位水平。2020 年和 2021 年,全球半导体硅片出货面积同比增长分别为 5.26%和 14.05%。

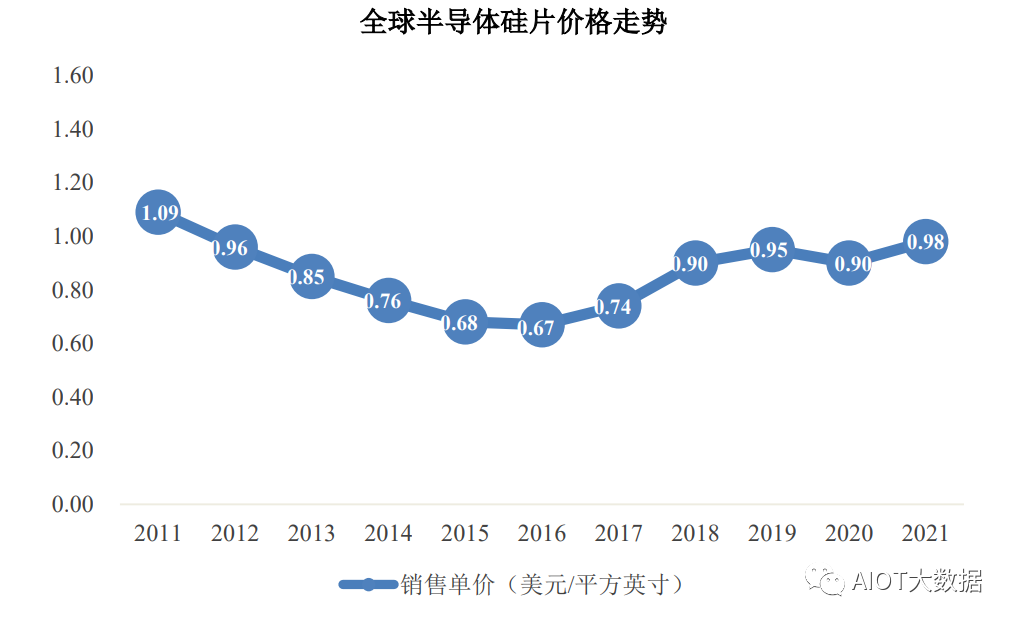

2011 年至 2016 年,全球半导体硅片价格呈现下降趋势,主要受 12 英寸大硅片的普及造成单位面积制造成本下降、全球半导体硅片厂商扩产导致的竞争加剧、下游终端市场需求低迷等因素的叠加影响。2016 年,随着下游终端市场需求增加及新兴终端市场规模的扩张,全球半导体硅片市场价格止跌反弹。根据SEMI 统计,2019 年至 2021 年,全球半导体硅片销售单价分别为 0.95 美元/平方英寸、0.90 美元/平方英寸以及 0.98 美元/平方英寸,销售单价稳定在较高水平。

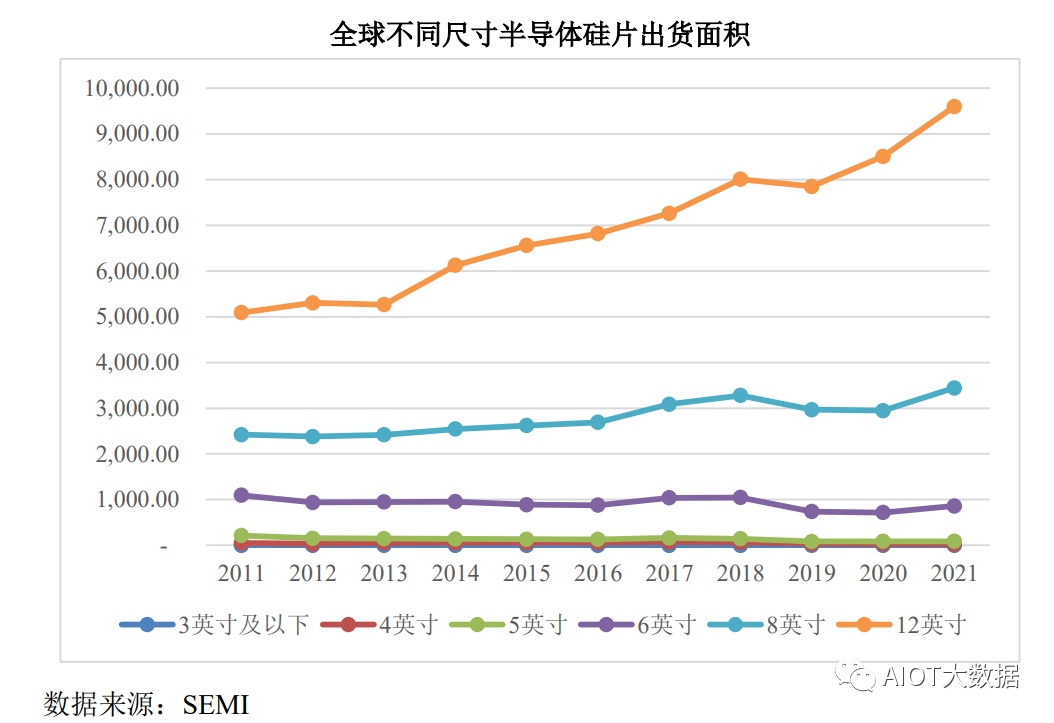

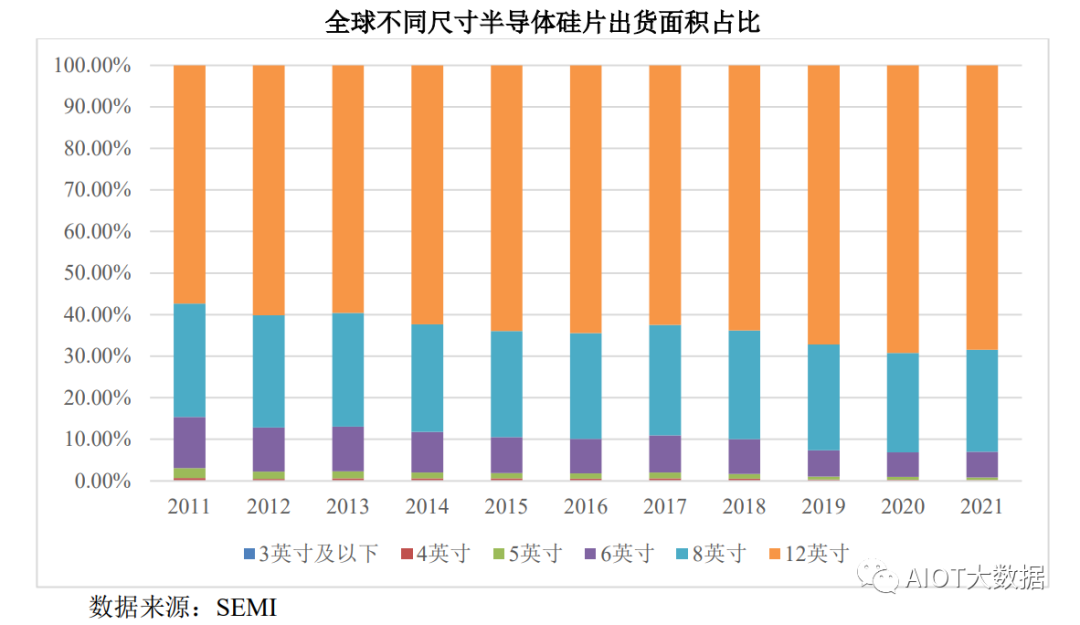

全球半导体硅片市场最主流的产品规格为 12 英寸硅片和 8 英寸硅片,8 英寸硅片出货面积保持相对平稳状态,12 英寸硅片出货面积保持波动上涨。自 2011年以来,6 英寸及以下小尺寸硅片的需求持续存在,但受技术升级、大尺寸硅片供给增加等不利因素的影响,6 英寸及以下小尺寸硅片出货量基本维持在相对稳定水平。

根据 SEMI 统计,8 英寸半导体硅片出货面积从 2016年的 2,690.27 百万平方英寸上升至 2018 年的 3,278.43 百万平方英寸,复合增长率为 10.39%。受全球贸易摩擦及全球智能手机、汽车销量下滑和新冠疫情的影响,2019 年 8 英寸半导体硅片的出货面积下降至 2,967.48 百万平方英寸,2020年继续下滑,降至 2,945.59 百万平方英寸。2021 年恢复增长趋势,8 英寸半导体硅片的出货面积增长至 3,442.81 百万平方英寸,较 2020 年增长 16.88%。

据 SEMI 预计,2022 年和 2023 年,8 英寸半导体硅片出货量有望保持持续增长,分别达到3,608.26百万平方英寸和3,642.29百万平方英寸。下游模拟器件、功率分立器件、CMOS 图像传感器等细分市场规模的稳步增长,为 8 英寸半导体硅片需求增长提供长期稳定的驱动力。

12 英寸半导体硅片自 2000 年以来市场需求增加,出货面积不断上升。2000年至 2021 年,由于移动通信、计算机等终端市场持续快速发展。根据 SEMI 统计,12 英寸半导体硅片出货面积从 94 百万平方英寸扩大至 9,597.72 百万平方英寸,市场份额从 1.69%大幅提升至 2021 年的 68.47%,成为半导体硅片市场最主流的产品。

半导体硅片直径的提升使得硅片面积平方级增长,进而使得单片硅片能产出的芯片数量也翻倍增长。硅片直径越大,芯片的平均生产成本越低,进而提供更经济的规模效益。但与此同时,生产更大直径的硅片,其所需要的生产工艺改进成本、设备性能提升,也将在投产初期给厂商带来更高的固定成本投入。此外半导体硅片制造商的技术发展与下游芯片制造企业对硅片的需求相匹配,半导体硅片尺寸的扩大需要半导体产业上下游的协同发展。因此,8 英寸和 12 英寸半导体硅片仍然是市场主流尺寸。

半导体制程向更先进、更精细化的方向发展

遵循摩尔定律,半导体芯片的制程已经从上世纪 70 年代的 1μm、0.35μm、0.13μm 逐渐发展至当前的 90nm、65nm、45nm、22nm、16nm、10nm、7nm、5nm。90nm 以上的制程主要使用 8 英寸或更小直径尺寸半导体硅片,90nm 及以下的制程主要使用 12 英寸半导体硅片。

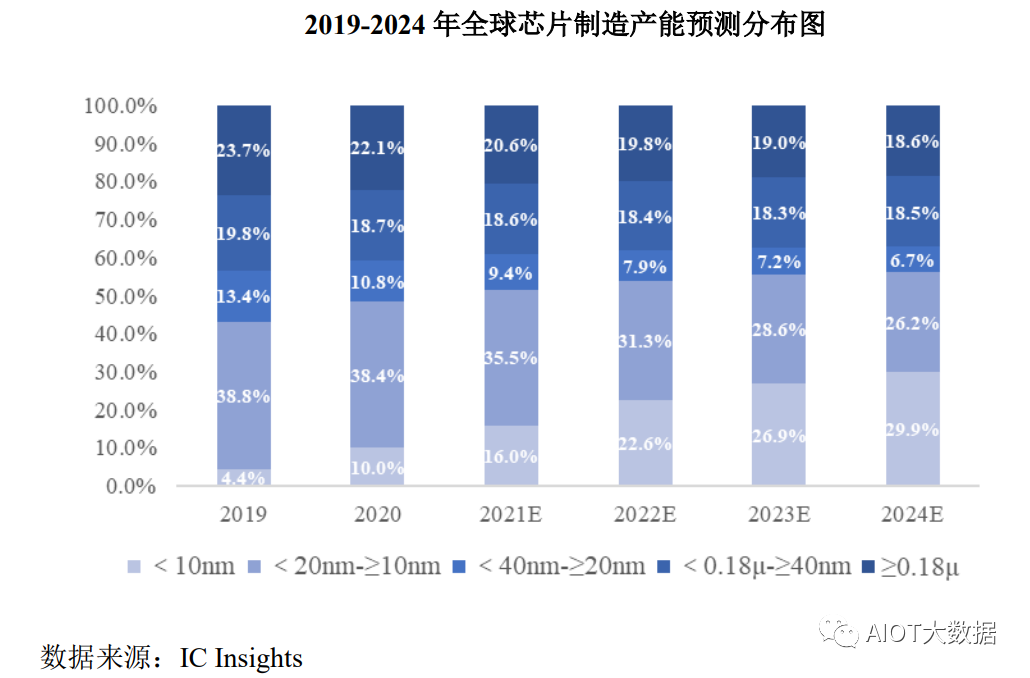

根据 IC Insights 统计和预测,各种半导体制程的市占率正向着相对更加均衡的方向发展。总体来看,到 2024 年,10nm 以下、10nm-40nm、以及 40nm 以上制程各占市场约三分之一。

行业内主要企业

(1)信越化学(4063.T)信越化学是全球排名前五的半导体硅片制造商,设立于 1926 年,为东京证券交易所上市公司。主营业务包括制造和销售聚氯乙烯、有机硅塑料、纤维素衍生物等原材料的生产和销售网络,拥有 PVC 化成品、有机硅、化学品、半导体硅、电子功能材料事业等众多事业。信越化学采取多元化发展战略,在多个产品领域均全球领先。信越化学的半导体硅片产品包括半导体抛光片(含 SOI 硅片)和半导体外延片,并于 2001 年开始大规模量产 300mm(12 英寸)半导体硅片。

(2)SUMCO(3436.T)SUMCO 是全球排名前五的半导体硅片制造商,专注于半导体硅片的研发、生产和销售,为东京证券交易所上市公司。主要产品包括 100-300mm(4-12 英寸)半导体抛光片与外延片。

(3)环球晶圆(6488.TWO)环球晶圆是全球排名前五的半导体硅片制造商,主要经营地在中国台湾地区。环球晶圆专注于半导体硅片业务,主要产品有硅锭、50-300mm 硅片。

(4)Siltronic AG(WAF.F)Siltronic AG 是全球排名前五的半导体硅片制造商,主要经营地在德国,于2015年在法兰克福证券交易所上市。Siltronic AG专注于半导体硅片业务,从1953年开始从事半导体硅片业务的研发工作,1998 年实现 300mm 半导体硅片的试生产,2004 年 300mm 半导体硅片生产线投产。主要产品包括 125-300mm 半导体硅片。

(5)SK Siltron(未上市)SK Siltron 是全球排名前五的半导体硅片制造商,主要经营地在韩国。SK Siltron 设立于 1983 年,1996 年建成 200mm 半导体硅片生产线,2002 年建成300mm 半导体硅片生产线。

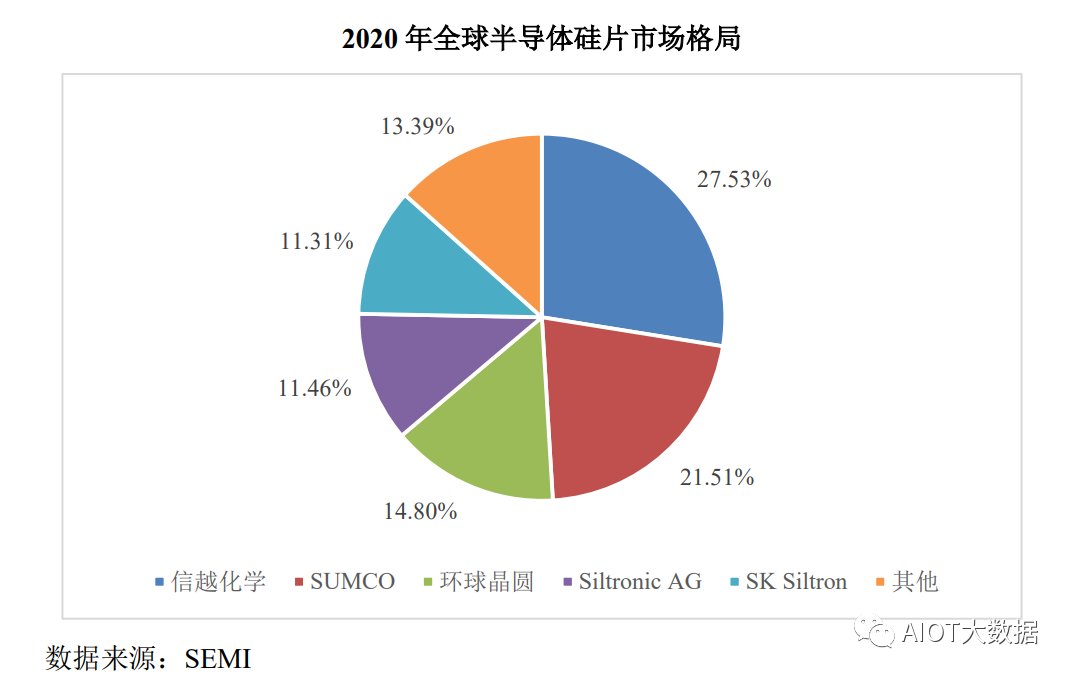

根据SEMI数据,2018年至2020年,信越化学、SUMCO、环球晶圆、Siltronic AG、SK Siltron 国际龙头半导体硅片制造商合计占有市场份额分别为92.57%、90.75%和86.61%。2020年全球半导体硅片市场格局如下所示:

虽然当前国际龙头半导体硅片制造商占有的市场份额很高,但随着中国大陆半导体硅片企业的积极扩产,市场份额正在快速提升。此外,中国大陆正在成为全球半导体产能第三次扩张的重要目的地。随着晶圆厂产能紧缺,中国大陆晶圆代工厂中芯国际、华虹半导体,中国台湾地区晶圆代工厂台积电、联华电子股份有限公司等晶圆厂接连在中国大陆扩产、建厂,加速国内半导体产业发展和布局,中国大陆半导体硅片制造商也将获得前所未有的发展机遇。

国内主要企业

(1)沪硅产业(688126.SH)沪硅产业主营业务为半导体硅片及其他材料的研发、生产和销售。该公司提供的半导体硅片产品类型涵盖 300mm 抛光片及外延片、200mm 及以下抛光片、外延片以及 200mm 及以下的 SOI 硅片。

(2)TCL 中环(002129.SZ)TCL 中环主要产品包括半导体材料、半导体器件、新能源材料、新材料的制造及销售;融资租赁业务;高效光伏电站项目开发及运营。该公司 12 英寸半导体硅片在关键技术、产品性能质量取得重大突破,已量产供应国内主要数字逻辑芯片、存储芯片生产商;传统的功率半导体产品用硅片(5 英寸、6 英寸、8英寸)业务稳定增长,供应国内和国际用户。

(3)立昂微(605358.SH)立昂微主营业务主要分三大板块,分别是半导体硅片、半导体功率器件、化合物半导体射频芯片。主要产品包括 6-12 英寸半导体抛光片和外延片、6 英寸肖特基芯片和 MOSFET 芯片、6 英寸砷化镓微波射频芯片等三大类。

(4)北京奕斯伟科技集团有限公司北京奕斯伟科技集团有限公司成立于 2016 年,是一家半导体领域产品和服务提供商,核心事业涵盖芯片与方案、硅材料、先进封测三大领域。其下属子公司西安奕斯伟硅片技术有限公司,是成立于陕西西安的硅材料制造公司,主要产品覆盖 12 英寸半导体抛光片及外延片。

(5)有研半导体硅材料股份有限公司有研半导体成立于 2001 年,主营业务为半导体硅材料的研发、生产和销售,主要产品包括 6 英寸和 8 英寸半导体抛光片、刻蚀设备用硅材料、半导体区熔硅单晶等。

(6)上海超硅半导体股份有限公司上海超硅半导体股份有限公司成立于 2008 年,主营从事大尺寸集成电路级别硅片的研发、生产和销售,主要产品包括 200mm 的抛光片、氩气退火片和外延片、300mm 的抛光片等。

(7)中欣晶圆

中欣晶圆间接控股股东日本磁性控股于 1996 年在东京证券交易所上市,主要从事磁性流体、半导体制造设备、液晶制造设备的生产、研发和销售业务,其通过中欣晶圆开展半导体硅片的研发、生产和销售。中欣晶圆主营业务为半导体硅片的研发、生产和销售。主要产品包括 4 英寸、5英寸、6 英寸、8 英寸、12 英寸抛光片以及 12 英寸外延片,公司还从事半导体硅片受托加工和出售单晶硅棒业务。拥有完整的半导体硅片制备工艺和全尺寸的硅片生产线,可实现从晶体生长、切片、研磨、抛光到外延的全链条生产。

编辑:黄飞

电子发烧友App

电子发烧友App

评论