前言:数字时代的产业链呈[倒金字塔]结构

最上面是应用层, 如软件、网络、电商、传媒、AI、VR/AR等,做应用的公司少说也有大几百万家;

中间是硬件系统,如计算机系统、网络系统、手机、PC等,做电子系统的相对要少一些;

再往下就是芯片,芯片厂商比上一层更少,只有几百家;

最下层的塔底,则是设备厂商,全世界制造设备的厂商总也就几十家,设备厂的重要性由此凸显。

三国限制对华输出先进技术和设备

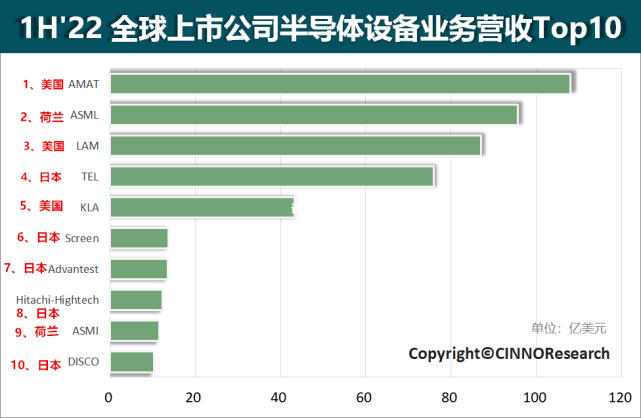

美国、日本和荷兰,均为半导体技术强国,在先进半导体设备领域处领先地位。

若三方同时禁止我国企业进口可生产先进技术的半导体设备,国内半导体产业发展将面临困境。

近日,美国在半导体领域对华的高科技发展限制再度加码;

据日本共同社2月4日报道,日本政府将于今年春季开始限制向华出口制造先进半导体所需的设备。

路透社此前报道称,日本和美国、荷兰三国政府已就限制向华出口先进芯片制造设备达成协议。

日本和荷兰对美国限令的附和,意味着未来很长一段时间内,我国很难从海外半导体设备企业中顺利进口先进设备。

由此,如果三国同时宣布限制对华输出先进技术和设备,我国半导体产业将陷入先进设备求购无门的困境。

摆在国内半导体设备面前的艰辛

设备出厂前要经过马拉松实验以检测设备稳定性,国际半导体设备大厂基本都有自己的设备验证线。

而国内设备厂基本没有,这与多省政府在有关集成电路发展文件中提及[支持建设先导线、中试线等混合集成芯片创新平台]的思路不谋而合。

核心零部件对于半导体设备稳定性、产能、精度的影响非常大,ASML、ATAM、TEL大多通过自己的技术或者并购相关厂商的方式将关键零部件核心掌握在自己手里。

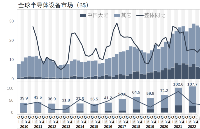

国内芯片产业链中,芯片设计公司最多,重复性劳动、内部竞争比较严重。

相反,芯片设备公司最少,不过寥寥几十家,我国在设备领域一直比较薄弱。

在设备领域,我国和国外的行业规模是极其不对称的,尤其是国内一些领先设备公司同样还肩负上市企业的身份。

公司盈利的多少会影响股价,想要盈利规模大,就要减少研发费用;

增大研发费用,相应盈利额就会减少,是个两难的问题。

技术壁垒、政治壁垒、法律壁垒等是国内设备厂想要打入国际市场需翻过的崇山峻岭。

国产化仍然是发展的主旋律

***、刻蚀机设备、气相沉积设备是三大核心半导体设备,占据了产线设备总投资额70%。

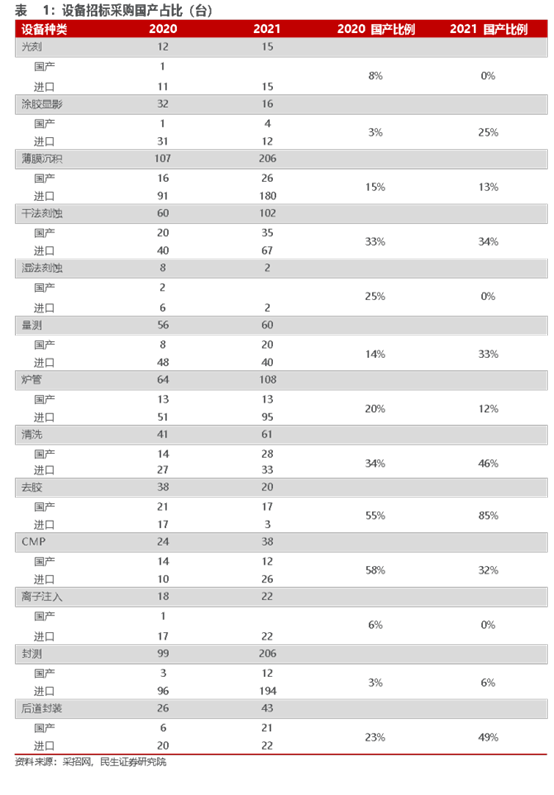

从细分设备来看,2022年上半年国产化率高于30%的有去胶、清洗、刻蚀、 CMP等设备;

国产化率在10%—30%的有涂胶显影、薄膜沉积、热处理、量测等设备;

国产化率低于10%的有离子注入、光刻设备。

其中去胶设备的国产率已达90%以上,而光刻设备国产率较低,研发进展也慢,上海微电子是我国唯一可量产***的企业。

ASML认为2023年仍是强劲成长的一年,预计营收将比2022年成长25%。

未来1-2个季度,国内半导体设备行业受下游景气度、美国BIS限制影响,业绩或将出现短暂承压。

国内半导体自主化压力不断加重是长期趋势,在巨大的国产化市场空间下,率先实现工艺技术突破的公司有望获取可观的市场份额。

中微半导体12英寸刻蚀机已成功用于台积电5nm生产;

北方华创以实现28nmPVD产业化,其封装PVD设备市占率接近70%;盛美的单片清洗机被国内生产线重复采购;

中国电科中束流、高能、 特种应用离子注入机已经实现全谱系离子注入机国产化,200mm CMP设备国产市占率达70%;

华海清科累计2021年CMP设备出货量超100台。

设备行业及其不确定性的因素

随着个人电脑、智能手机和其他消费电子产品需求降温,全球芯片制造商纷纷警告称,2023年开局艰难,整个行业的利润将会继续走下坡路。

随着晶圆代工厂新增产能逐步落地,国产厂商持续国产替代导入,半导体设备领域景气度仍维持高位。

现在整个半导体的需求出现反转,在终端客户的砍单潮下,刀口难免会波及到半导体设备厂商尤其是本土半导体设备厂商。

如果这一波消费低迷持续时间较长,势必会影响半导体下游其它传统行业的需求,那么可以料想终端厂商砍单潮还会持续。

一旦这种势头持续到上一轮周期各代工厂定下的扩产项目全部采购结束,那么对国产半导体设备厂商来说将会是一场灾难。

从源头上讲,国产半导体设备的发展动力在于国内半导体设备领域多家厂商上市、增发和大基金投资等带来充足的资金支持。

可如今,经济大环境的不景气势必会影响资本市场的增发与投资,那么这个时候国家就不能缺位了。

结尾

芯片设备限制出口固然有着极其不利的影响,但不代表到了没有回旋余地的程度。

抓紧一切机会和时间投入研发,加快核心技术突破脚步;而已经领先的领域要继续巩固在国际芯片产业链、供应链地位,保证中国在国际供应链体系中占据重要位置。

部分资料参考:芯师爷:《国内半导体产业的“设备焦虑”》,芯闻路1号:《***设备的现状、观察与思考》

编辑:黄飞

电子发烧友App

电子发烧友App

评论