固定供应量的加密资产市场竞争激烈,这一类型的竞争币都处于比特币的阴影之下,因为比特币无论是在影响力、流动性还是市场主导性方面都有优势。比特币具有先发优势以及硬核货币政策,它已经成为了原生稀缺数字资产新时代的领跑者。

让投资者一直关注的一个问题是固定供应量的竞争币能否有与比特币竞争或共存的些许机会。这些数字资产能否成为稳健货币?或者还是说这些数字资产本身代表了资产的错配?

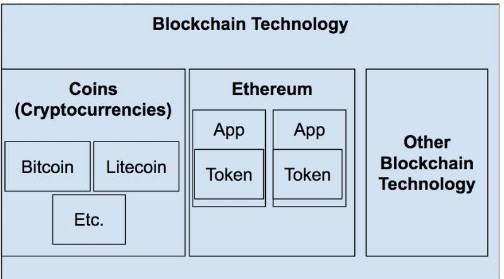

根据PlanB研究(其研究基于比特币的历史数据)提出的S2F关系,我将比特币、莱特币、比特币现金、达世币和Decred的货币溢价进行了比较。通过对多个比特币数据子集的合理论证,同时还与相关性不高的贵金属市场进行比较,该关系模型显示出各个币种之间高达95%的相关性。

稀缺性

S2F(Stock-to-Flow)作为稀缺性的衡量标准,在大宗商品(尤其是贵金属)和固定供应量的加密货币市场上都备受关注。Saifedean Ammous根据“The Bitcoin Standard”中货币的历史演变,对这一概念进行了非常详细的探讨,其中,稀缺资产显示出了由于高S2F比而产生货币溢价。

Nick Szabo用“不可伪造的高昂成本”词语巧妙地阐述这一理念,它描述某种资产要获得货币溢价,生产成本就不可能低。

“古董、时间和黄金有什么共同之处?”共同之处就在于它们的成本高昂,要么是原始成本高,要么就是它们的历史具有不可复制性,成本高昂的东西难以仿制。”Nick Szabo(2008)

“贵金属和收藏品有不可伪造的稀缺性,这源自于其高昂的生产成本。这些资产的价值很大程度上独立于任何可信的第三方。”Nick Szabo(2005)(蓝狐笔记注:也就是说,由于这些资产的稀缺性是来自于其高昂的生产成本,它有天然的对抗伪造的门槛,这赋予其内在的价值。而这个内在的价值不会受到第三方的影响。)

不可伪造的高昂成本

一个东西之所以不可伪造、成本高昂,在于它生产过程的实际成本很高,或者是不可伪造性。

以下是一些例子:

· Banksy的《拿着气球的女孩》有艺术家、社会和情境资本的基本特征叙事,以及创作过程中独一无二的标志性事件(独特性)。

· 建立和经营金矿需要大量的资本支出和运营成本,从勘探到生产还需要花费大量的时间和人力。黄金作为一种元素,由于其原子的特性(非常稀缺),在地球上的藏量很低。

· 比特币的pow确保,比特币的发行必须依靠算力和电力的消耗。中本聪的完美概念捕捉了独特起源故事的不可伪造的特性,以及创造了无与伦比的数字稀缺性挖矿物理成本(极度稀缺)。

不可伪造的高成本是实现货币溢价的先决条件,这是区分硬通货、价值储存候选者与那些低成本创造出来的货币之间的区别。由于法币的供应没有明确的上限,且中央机构几乎以零成本控制通胀,所以法定货币并不被看作为稀缺货币。对于某些加密资产,由于实体可以伪造其“昂贵性”,有以下几个特征就不能将其视作稀缺资产:

· 最大供应量或者通胀率可由若干个独立实体控制的中心化币种。

· 该币种的最大供应量没有硬性标准,在创建时也没有确定的发行计划,这导致某个实体拥有货币掌控权。

· 通过预挖的首次代币发行,使代币的产生成本几乎为零。

· 有安全系统支持的币种,它不需要持续的电力和算力消耗,其生产成本可以忽略不计。

· 安全性不足的币种,无法抵御外来攻击,且挖矿的成本较低。

选取几种竞争币作为分析对象

由于中本聪的完美概念无法复制,所以本文的一个基本假设是,加密资产必须具有至少能与比特币相当的不可伪造的成本高昂性。

因此,为了评估这个问题,我选择了以下几种有发行上限、供应稳定的、有明确发行计划的竞争币,来评估“不可伪造的高昂成本”的特性是否会产生有竞争力的货币溢价。下表总结了制造每个区块所需要的不可伪造的高昂成本。不可伪造的高成本是实现货币溢价的先决条件,这是区分硬通货、价值储存候选者与那些低成本创造出来的货币之间的区别。由于法币的供应没有明确的上限,且中央机构几乎以零成本控制通胀,所以法定货币并不被看作为稀缺货币。对于某些加密资产,由于实体可以伪造其“昂贵性”,有以下几个特征就不能将其视作稀缺资产:

· 最大供应量或者通胀率可由若干个独立实体控制的中心化币种。

· 该币种的最大供应量没有硬性标准,在创建时也没有确定的发行计划,这导致某个实体拥有货币掌控权。

· 通过预挖的首次代币发行,使代币的产生成本几乎为零。

· 有安全系统支持的币种,它不需要持续的电力和算力消耗,其生产成本可以忽略不计。

· 安全性不足的币种,无法抵御外来攻击,且挖矿的成本较低。

选取几种竞争币作为分析对象

由于中本聪的完美概念无法复制,所以本文的一个基本假设是,加密资产必须具有至少能与比特币相当的不可伪造的成本高昂性。

因此,为了评估这个问题,我选择了以下几种有发行上限、供应稳定的、有明确发行计划的竞争币,来评估“不可伪造的高昂成本”的特性是否会产生有竞争力的货币溢价。下表总结了制造每个区块所需要的不可伪造的高昂成本。不可伪造的高成本是实现货币溢价的先决条件,这是区分硬通货、价值储存候选者与那些低成本创造出来的货币之间的区别。由于法币的供应没有明确的上限,且中央机构几乎以零成本控制通胀,所以法定货币并不被看作为稀缺货币。对于某些加密资产,由于实体可以伪造其“昂贵性”,有以下几个特征就不能将其视作稀缺资产:

· 最大供应量或者通胀率可由若干个独立实体控制的中心化币种。

· 该币种的最大供应量没有硬性标准,在创建时也没有确定的发行计划,这导致某个实体拥有货币掌控权。

· 通过预挖的首次代币发行,使代币的产生成本几乎为零。

· 有安全系统支持的币种,它不需要持续的电力和算力消耗,其生产成本可以忽略不计。

· 安全性不足的币种,无法抵御外来攻击,且挖矿的成本较低。

选取几种竞争币作为分析对象

由于中本聪的完美概念无法复制,所以本文的一个基本假设是,加密资产必须具有至少能与比特币相当的不可伪造的成本高昂性。

因此,为了评估这个问题,我选择了以下几种有发行上限、供应稳定的、有明确发行计划的竞争币,来评估“不可伪造的高昂成本”的特性是否会产生有竞争力的货币溢价。下表总结了制造每个区块所需要的不可伪造的高昂成本。

最近PlanB完成了一系列关于比特币S2F与网络价值(即市值)之间关系的研究。已经确定的是,有超过95%的相关因子,幂次法则是合理的存在,这与之前金属市场类似。进一步分析表明,模型拟合足够稳健,在采用比特币的多个数据子集(考虑到丢失的币、不同的时间尺度等),依然可以得到可比较的幂律分布。

这些分析确认了稀缺性(通过S2F)很大程度上影响了人类对价值的感知,并通过价格表达出来。

幂次法则少见但重要,通常用来描述地震震级随发生频率的分布、行星轨道速度随距离的变化以及生物方差的分布等自然现象。幂次法则也可以用来描述人类行为、人口和人口密度,甚至还可以用来描述金融财富的分布。

自然现象

比特币是世界上有史以来最有活力的自由市场资产之一。在不到10年的时间里,它的市场价值从零一路增长到3200亿美元(蓝狐笔记注:当前在2000多亿美元)。比特币之所以有价值,是因为它为人们提供了有用的服务,它作为货币的稳健性由其不断增长的稀缺性(S2F比率不断上升)的推动。

它被人们采用并不是强制性的,而是自由选择的结果。

在这个信息唾手可得的时代,比特币成功地吸引了数百万人的注意和投资。因此,我们应该有理由假设,比特币能够让人类通过理解稀缺性而认知它的价值。

如果将比特币与其他稀缺资产进行比较的话,比特币可以说是一种自然现象。(蓝狐笔记注:也就是说,比特币它是人们自然选择形成的,是自下而上的,而不是自上而下的。)

竞争币和货币溢价

2017年加密货币市场的狂热很大程度上是对“下一个比特币”不切实际的追求,可能就是因为这种狂热(如炒作、流动性事件等),这些资产的估值偏离了其基本价值。此外,还有许多竞争币数据的生命周期并不长,并不足以评估一种关系和竞争币数据之间的相关性。

因此,我觉得S2F和市场价值之间的关系灵敏且有活力,但这种关系并不是仅仅只由竞争币的数据决定的。PlanB研究认为用个别竞争币数据建立S2F价值关系是不太可行的,认为这是低相关性。

然而,我发现一个更具说服力的观点是,将每一种竞争币的原始S2F与市值数据之间的关系和比特币的“重心”进行比较。跟比特币幂次法则相比较,表现良好的竞争币产生货币溢价的可能性就更高。相反,表现不力的竞争币不受自由市场的青睐,它们不可伪造的高昂的特性可能就不足以支撑需求的持续增长。

对于这些固定供应量的竞争币,根据可衡量的供应量数据和市值数据,我建立了S2F比率。考虑到哈希率的变化和其他自然发生的异常情况,我采用了28天的平均值来计算S2F比率,以便得到更清晰、更直观的效果(除了在减半时数据点出现在平行水平区域的情况以外,这种方法所得到的观测值几乎没有失真)。

这个数据集有意思的地方在于,它完全基于每日计算的发行利率(预计持续365天)来确定S2F比率和记录的市值。不考虑其他假设。

从这项研究中,将每个竞争币的数据点和分形与“重心”(即白线)进行比较,我们可以观察到 :

· 比特币的“重心”好像确实成为一条基准线,几乎所有的数字资产一直在趋同或试图趋同于这条线。

· 比特币在每一个市场周期都围绕“重心”振荡,在减半时与这条线高度匹配。这些数据点的波动富有活力且跳跃,表明自然价格的发现。

· 莱特币也围绕这条线振荡(尽管不那么让人信服),跟比特币类似的是,莱特币在减半时接近于“重心”。值得注意的是,莱特币的活力表现远不如比特币,且价格多受离散“事件”影响,所以数据出现纵向波动,而不是像比特币那样全面波动。

· 比特币现金的货币溢价似乎下跌严重,S2F分散表明,哈希率不稳定,导致发行不规律。

· 达世币的货币溢价相对较低,只有少数几个点的估值触及了这条线。达世币数据中也有明显的异常,因为每月的主节点支付块被28天的平均值抹平了。考虑到更平滑的发行计划且没有减半机制,达世币的数据点流比比特币、莱特币和比特币现金更密集。

· 跟本研究中的其他竞争币相比,在很长一段时间内(相对于其生命周期),Decred 的货币溢价在很大程度上都超过了重心。由于平滑的发行曲线,这些数据点似乎也很密集。截至2019年,Decred一直处于平均线下方。这很可能是由于对PoS票权的持续需求的结果,PoS票权机制为Decred的治理体系提供了参与权以及权益质押奖励。

货币波动

为了进一步正式化这些观察结果,我计算了每种币的市值超过“重心”的天数,以确定其持有额外货币溢价的生命周期比例。我还将与这条线的最大和最小偏差作为衡量“货币波动性”的指标,即每个币种随时间推移维持其货币溢价的能力。这与PlanB的S2F比的多重度量方式类似。

达世币和比特币现金曾经都下跌到均值以下过,这说明它们无法长期保持稳定的货币溢价。到目前为止,比特币现金的表现不力,仅比平均值高出36%。可以认为,比特币现金可以合理地贴现为没有货币溢价的资产,因此作为稀缺的固定供应量货币缺乏足够吸引力。

在熊市期间,比特币和莱特币的平均价格出现了-1000%到-2000%的典型波动,与其他货币(不包括比特币现金)类似,它们有平均线之上的90%+的向上溢价。鉴于固定供应量的预期波动性,新生加密资产,我认为这是一个合理的基准,尤其考虑到比特币处于主导地位。

在这项研究中,表现突出的是Decred。Decred保持货币溢价的时间(相对于其生命周期而言)超过比特币两倍以上,它在2018年熊市的大部分时间里,都保持了这一溢价,最大的负偏差仅为-226%。与典型的-2000%偏差的比特币相比,Decred的货币溢价下降幅度缩小了10倍。

这表明,在本研究中的币种中,Decred的货币溢价最高。这可能是由POS和参与Decred治理体系的潜在需求所引起的,Decred治理体系很快将占到现有Decred供应量的50%。这提供了另外一种验证方式,票权需求(对协议所有权和参与权的需求)是购买支撑的可靠来源,并对DCR的稀缺性有很大影响。

这与达世币形成有意思的对比,达世币使用了主节点治理系统,该系统需要锁定1000个达世币才能参与(撰写时价值16万美元,蓝狐笔记注:当前约10万美元,也就是说按照当前的价格看,至少有10万美元才能参与主节点)。这对于绝大部分人来说不是一件容易的事情,特别是与Decred的票权系统相比,后者目前需要大约120-130DCR(3,600-3,900美元,蓝狐笔记注:当前为1200-1300美元),并且Decred的票权机制还能为散户增加投票的权利。对代币需求和感知稀缺性的驱动因素进行进一步的研究,有可能揭示出这些不同币种货币溢价表现不同的原因。

结束语

这项研究假设,比特币富有活力的增长和较有说服力的信号已经为S2F比率(即稀缺性)与人类价值感知(通过价格表达)之间的关系找到了“重心”。因此,比特币应该被视为衡量所有加密资产货币溢价的基准。

2017年的竞争币热潮和其相对较短的生命周期可能会在一定程度上造成数据的失真,因此单独研究每个币种的S2F比率关系可能并不具有代表性。随着额外市场周期的出现,必须要定期重新审视这一假设。

通过对比特币、莱特币、比特币现金、达世币和Decred五大固定供应量的加密资产的数据,我们就能合理地推断出,相对于比特币的“重心”而言,竞争币的货币溢价是否已经开始形成。

可以合理地得出结论:比特币拥有迄今为止最自然、最重要的货币溢价,可以说相对于其他金融资产也是如此。

基于这项研究,莱特币的表现与比特币相似,但可信度较低,未来能否保持这种溢价还有待观察。在此基础上,持有莱特币来代替持有比特币,只能视为投机。

同样,考虑到市场大幅下行,且整体持续性低于幂律线,我仍不能确定达世币是否适合作为价值存储工具。进一步研究达世币的发行机制和激励结构,这些是作为稀缺性驱动因素的机制,这样的研究可能会有助于理解达世币的货币溢价表现。

Decred长期保持货币溢价的能力令人瞩目。最重要的是,在本研究评估的所有指标中,Decred的表现都不错,这对于评估潜在的储存价值候选者可能是个有意义的切入点。

电子发烧友App

电子发烧友App

评论