在 MakerDAO 的官网上,有几个人分享他们使用 DAI 的方法。PJ 将自己的以太币(ETH)存入 CDP 生成 DAI,接着用 DAI 换成了美元,购买了一辆新车;StormLars则是用10美元入手的以太存入 CDP 中生成 DAI 偿还房贷,同时还保留自己以太币的仓位。但事情是否真的这么美好?

重点:

· MAKER 是100%基于密码货币市场的衍生性金融机制,透过以太坊智能合约完成,目的在于创造一个受区块链数字资产抵押的原生稳定币,目前唯一的抵押资产是以太币(ETH),未来计划抵押更多元的数字资产。

· MAKER 中用户有两种可操作代币,目标锚定 1 美元的稳定币 Dai,参与 MakerDAO 去中心化治理并期待受益的 MKR 代币,MKR 持有者可以利用投票,透过类似现实中央银行调节利率的方式实现价格稳定,本文将分别概述其机制与作用。

· MAKER 自 2019 年 2 月份至3月底,Dai 稳定币价格趋势持续低于 1 美元,已经短时间内连续 4 次剧烈调高贷款利率(从0.5%到1%、1.5%、3.5% ,再到现在的7.5%),至截稿前尚未见到流通紧缩的足够成效。

· 尽管有着利率调节, MAKER 可能存在的系统失灵风险仍未确定可以因此在市场机制中解决。

MakerDAO 一个去中心化组织,可以想像成去中心化的央行,而 DAI 是他们推出的稳定币。

这是一个在基于区块链技术的密码货币市场(若密码货币具价值的前提下)提供的衍生性金融机制,目前在发展早期,与Fintech不同,属近年来的新名词去中心化金融(decentralized finance,defi)定义的一部分。

跟TUSD、USDC、GUSD等这种由第三方机构担保,声称有银行有质押相等的美元不同,DAI 的发行并不是靠第三方机构背书,而是靠智能合约运作。可以把它视为一个在以太坊上靠智能合约运作的债务担保合约(CDP),透过密码货币抵押做为担保品发行的稳定币。

Makers 的 CDP 的运作模式就像是你把房子抵押给银行,银行会贷款现金给你。如果房子的价格下降,银行就会要求你赎回。

如果你无法赎回,银行将会拍卖你的房子;在 Maker 上的运作上,房子就是以太币,现金就是 DAI,银行的角色由智能合约取代。如果不没办法赎回以太币,智能合约将会把以太币强制平仓。

如何将以太币(ETH)换成 DAI

首先要了解 CDP,CDP 是「抵押债券」(Collateralized Debt Position),是抵押债务证明,在这个过程里面,CDP 使用者存入抵押,其抵押的价值必须大于借出的 Dai,以保证他们的债务风险。

抵押债券(CDP)使用过程:

1. 创建 CDP:用户首先发送一个交易到 Maker 创建 CDP,这个交易你可以想像就是透过钱包跟 Maker 提出创建 CDP 的请求。

2. 抵押资产:发送另外一个交易明细说明抵押的资产种类(以太币)及数量来生成 DAI。这样一来,CDP 便具备抵押品。

3. 从 CDP 生成 DAI:CDP 的持有者发送一个交易明细,内容是想要从 CDP 生成 DAI 的数量,同时 CDP 也会产生同的数量的债务,这笔债务会将抵押物锁定,直到债务付清,抵押物才能赎回。

4. 偿还债务和稳定费用:用户希望赎回抵押资产的时候,他们需要偿还 CDP 中的债务,另外还需要付稳定费。而稳定费只能用 MKR(MakerDAO 的原生代币)支付。在用户将 DAI 与 稳定费 MKR 支付给 CDP 之后,CDP 的债务就会结清。

5. 偿还 CDP 的债务以及稳定费之后,CDP 持有者可以发送一个交易给 Maker,并拿回所有抵押资产。

稳定费类似于贷款利率,也就是说,Dai 这个稳定币要维持在1美元左右,是依靠赎回抵押资产所要支付的「稳定费」来调整市场的供给与需求。

当稳定费的利率提升时,持有 Dai 的代价变高,理性的投资者会选择赎回加密资产,这样市场上流通的Dai数量变少,价格便有可能上涨;反向操作则 Dai 的数量增多,价格下跌。这便是Dai与美元保持 1:1 锚定的理论基础,这一机制实际上借鉴了现实中央行通过公开市场操作调控利率的方式。

周五动区报导, MAKER 的去中心化自治组织 MakerDAO 进行了投票,很可能决定将稳定费从3.5%提升至7.5%,希望相对于持续需求,让 Dai 供应收缩,其接近 1 美元的价格不会因为过度供给而下降。

目前 DAI 只接受一种抵押资产,就是以太币。但未来,它可能会陆续开放其他资产抵押。

抵押率(Collateralization Ratio )

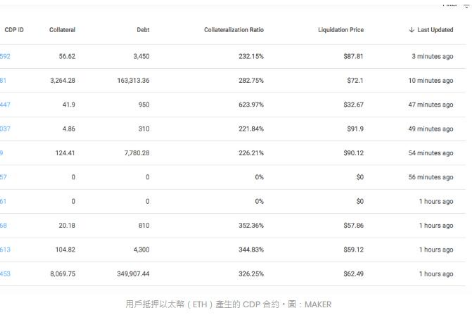

根据官方数据,目前抵押在 MakerDAO 中的以太币数量为 220 万枚,占目前以太币总量约2.09%,抵押率为 318 %(抵押 100 美元的以太币,MakerDAO 约借出 31.8 美元的 DAI),抵押率算法如下:

Y(可借出的Dai) x 318 %(抵押率)= 100 (抵押品价值)–》 100 (抵押品价值)/ 318 %(抵押率) = 约等于 31.8。

而抵押率的决定是根据密码货币市场而动态调整,参考标准有很多,发行成本、抵押之密码货币价格稳定、抵押种类货币、市场动态等等。

抵押率同时也决定了每个 DAI 的发行成本,抵押率越高,则 DAI 的发行成本越低。如果 DAI 的发行成本越低,则市场上流通的 DAI 越多。所以抵押率必须要动态调整,才能让整个系统稳定运行。

目前能够抵押的密码货币只有以太币(ETH),如果以后开放支援有越来越多数字资产作为抵押,则更能够降低浮动风险,也有助于调整抵押率。

MakerDAO

MakerDAO 是去中心化组织,可以分成两种架构:「Maker 核心团队」还有「Maker 社群」。

团队最重要的工作就是让 DAI 这个稳定货币在早期阶段的发展跟治理产生作用。

为防止 Maker 团队因为能力不足、或是管理员因失败,Maker 社群可以扮演很好的平衡角色。例如稳定费的提升,就可以由 Maker 社群由投票的方式表达意见。因为 Maker 社群是持有 MKR 代币,所以他们一定会希望 DAI 稳定货币系统可以成功。

MKR 代币的机制本文较为简单的方式介绍,MakerDAO 需要管理这个 DAI 的稳定币系统,避免以下风险:

1. 债务上限:单一类型的 CDP 能够创造的债务会有最大值。一旦某种类型的 CDP 创造的债务达到上限,将无法创造新的 DAI。只能等到用户赎回现有的 CDP。这是避免单一密码货币对于稳定币系统影响太深,同时也可以确保抵押资产组合的多样化。

2. 清算比率:清算比率是 CDP 遭到清算时的抵押品跟债务的比例。较低的清算比率意味者 MKR 代币投票者预期抵押的密码货币价格波动较低。

3. 稳定费:稳定费是指每个 CDP 合约结束时所支付的费用,是 CDP 产生债务的年化比,由 CDP 的持有者支付,稳定费以 DAI 标价,但用 MKR 支付。所以必须要 DAI 买 MKR 代币,而这比稳定费 MKR 会销毁,从市场流通中移除。

4. 罚金比例:罚金是用来提高清算系统的效率。

为什么最近 MakerDAO 受到关注?

MAKER 近期受到关注很大一点在于,其唯一高度连动的抵押资产以太币(ETH)在过去一年历经90%的下跌,MAKER 的发展却仍在一年中持续成长,但最近,却因为供需问题导致价格趋势持续低于应该锚定的 1 美元,在今年2月份开始,短时间连续调升「4次」贷款利率,从0.5%上升到1%、到1.5%、3.5% ,再到现在的7.5%,而引发「MAKER系统有效性」的讨论。

过去一年的熊市下,以太币价格历经最高约1400美元下降至现在137美元的大幅波动,据Coinmartketcap,至截稿为止在过去一年多,Dai 除了2017年12月上线运作初期的大幅波动,其价格区间大多在 1.05 至 0.975 美元之间。其市值也持续成长,目前 Dai 的流通市值达到约9000万美元。

系统失灵风险

任何经济市场的系统都有可能失灵,连法定货币都有可能失灵,所以 DAI 稳定币系统也有一定的风险。也因为这样,MAKER 也有因应的措施:全局清算。

而全局清算是最后手段。

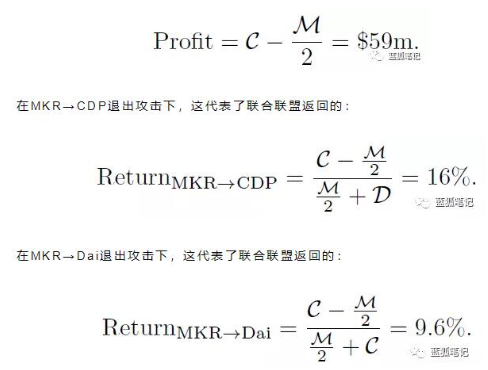

MKR 持有管理者只有在紧急状况,如市场失灵、系统升级、系统安全受到攻击(例如大量收购 DAI 再恶意抛售)。此时,系统会逐渐关闭,DAI 和 CDP 持有者都会收到应该得到可兑换的资产净值,且过程完全去中心化。

而鉴于市场持有 DAI 的原因各有不同,有些是因为不相信像是 USDT 这种由第三方机构背书的稳定币,也有些将以太抵押在 CDP 中换出 DAI ,是为了能够操作杠杆,像是买入其他密码货币、车子、买房子。

但任何系统都有失灵的可能,包括各国的央行。

据 Beneath Netwrok 的数据显示,从 2018 年的 1 月以来,DAI 的用户「卖出 DAI」远大于「持有或买进」,两方的量体也渐渐萎缩,且差距逐渐扩大。

这可能代表着:用户大多倾向于抵押以太币并花费换出的 Dai(可能进行其他消费或投资),而非真正想透过稳定币进行交易的有机需求(或直接从交易所购买 Dai 进行交易等)。

一种 MAKER 失去平稳定的可能性在于,持有稳定币 Dai 大量的用途在于操作杠杆,而不是以持有稳定币保值为目的的话,市场中的供给需求就会失去平衡。

最好的情况是 MakerDAO 借由提升借贷利率,调整稳定币的比例,目前 MAKER 系统尚在可调控状况,不过目前自2月以来,前三次调升都尚未看见足够的成效,利率之于市场的效果目前也是未知数;又或者会进入另一种情况,MAKER 达到债务上限,停止供应 DAI。借由减少供给,让系统慢慢稳定。

但若是期间密码货币的价格有波动的话,小幅度的波动可能会造成部分用户的以太币被清算,而用户本身持有的 DAI 已不足以赎回 CDP 的以太币。于是原本想持仓,却造成以太币被清算,甚至还有罚金需要偿还。

另外一方面,如果密码价格波动太大,造成多数用户的抵押品以太币的价值低于当初 CDP 所借出去的 DAI 的时候,此时也有可能会产生系统失灵,而导致全局清算。

再好的系统都只是工具,一切还是需要谨慎的资产配置。

电子发烧友App

电子发烧友App

评论