如何将波动性大的加密资产转换为稳定的价值存储? 如何利用持有的数字资产去获取更为安全的、形式新颖的资金?

Equilibrium 是一个智能合约的架构,让用户以自己持有的加密资产作支持,生成锚定美元的稳定币(即 EOSDT)。 EOSDT 稳定币是一种具有多种应用的价值存储,例如对冲市场波动性,为去中心化交易所提供类似法币交易对的报价,甚至可以与那些愿意接受加密货币的商家进行在线支付。 它让加密交易变得更直观 — 一单位的 EOSDT 总是与一美元的价格持平。

Equilibrium 架构由四份智能合约组成,其运作如下:

市场数据智能合约:通过从 Oraclize.it 提供的外部市场信任数据来引用机制使用的加密货币价格。

仓位智能合约:接收用户的加密货币并进行保管,消除任何人为干预或保管的风险。

强平智能合约:允许套利者和市场参与者在强平未抵押的用户仓位的过程中获取利润。 当他们的抵押品跌至临界值 170% 以下时,系统会自动操作以上所述情况。 套利者可以在当前市场价格的折价期间申请强平抵押品或剩余的 EOSDT,相关费用将以 NUT 代币支付,此部分 NUT 将会被销毁。 由于 NUT 在 Equilibrium 架构内起到了关键性的作用,该机制需要减少 NUT 的总供应量,维持 NUT 价格处于良好状态。

治理智能合约:让持有 NUT 的用户提交提案,以更改架构中的风险和稳定性参数。同时, NUT 持有者可以使用一部分 Equilibrium 架构中 EOS 抵押品,用来投票支持他们倾向的 EOS 区块生产者。 此功能推动整个 EOS 生态系统的增长、发展和成熟。

EOS 使用委托权益证明概念,让社区在做出即时高层决策(如回滚和修复 bug)时拥有很大的灵活性,并在指定的利益相关方之间达成多数协议。 这个提案投票系统将在 EOS 排名前 21 的区块生产者用于生产区块 — EOS 代币持有者投票的前提,是必须先抵押三天的代币。 排名前 21 位的候选人组成了区块生产的核心,其余的成为了备用区块生产者,他们的优先级排序也取决于获得的投票数。

抵押 EOS 就像支付机会成本一样 — 您只能在三天之后解除抵押,在这之前您都没有办法进行这个操作。 这一笔小额成本可以让您有访问整个 EOS 系统的机会。 如果您将它们抵押到带宽中,则意味着您可以发送交易,而交易的大小也将会影响到您需要消耗的带宽。

Equilibrium 会选择使用 EOS 而不是其他的区块链,因为它比以太坊更快,交易费用几乎为零,并为实施跨链解决方案提供了很好的基础结构。Equilibrium 目前支持 EOS 这一种加密货币。

技术评论

最好的去中心化应用程序不仅需要快速处理交易,而且还需要足够强大的基础架构,以便同时为大量用户提供高质量的体验。 Equilibrium 基于 EOSIO 技术堆栈之上构建,提供了去中心化存储和通用的基础结构,能比竞争对手更有效地运行 EOS 上的 dApp。 交易费用实际上为零,其中有周全的资源平衡过程,让交易处理时间更快。 EOSIO 技术因为具有以上所述功能,所以基本上能与目前市场上的其他第二代区块链区分开来。

稳定性

该架构的稳定性来自支持 EOSDT 供应所等量(或更多)的美元抵押品。 为实现这一目标,EOSDT 锚定美元价格。 外部价格流的维持用以评估抵押品的价值,系统不断监控抵押品与 EOSDT 总供应的比率,以确保始终满足最低阈值。

几部分的外部参与者和内部机制将会有助于维持市场的均衡。

做市商

这是一个重要角色,他们抵押大量的抵押品,生成了相应的数量巨大的 EOSDT。 他们愿意通过利用 EOSDT 和美元之间的价差来在不同的交易所做市商。

套利者

这个角色的参与者,是从 EOSDT 的价格偏离锚定的 1 美元中获得利润的人。 套利背后的机制非常简单:当 EOSDT 的价格上涨到 1 美元以上时,通过提供抵押品并在市场上出售来增加生成它的动力。 这将会增加 EOSDT 的供应量,并使其价格降至 1 美元。

当 EOSDT 的价格跌落至 1 美元时,持仓者便有动机在公开市场上购买 EOSDT 并偿还其仓位的债务。 这将会减少 EOSDT 的供应量,并使其价格涨至 1 美元。

Equilibrium 费用

持仓者将会因为 Equilibrium 的费用被激励出售 EOSDT 或增加其 EOSDT 的占有量。 每次用户开始操作时,此架构都会收取相关的 Equilibrium 费用,这是根据 Equilibrium 的治理智能合约定义的年利率计算此费用的。 在此架构启动时,Equilibrium 费用将设定为年利率 0%。

如果 EOSDT 的市场供应过剩,治理方面可能会适当提高相关费用,以促使持仓者卖掉他们“高价的”的仓位,从而减少稳定币的供应量。 如果对 EOSDT 的需求过剩,治理可能会降低利率以促使用户进入更“低价”的仓位,从而增加总供应量。 这和央行在如何调整短期利率来控制经济的货币供应量有异曲同工之处。

系列的智能合约

这是作为一份介绍 Equilibrium 架构的文档,让您能更了解它是如何设计的。

Equilibrium 架构的核心包括以下智能合约:

仓位合约

仓位合约为用户的仓位管理设定了操作的逻辑。 它还存储了架构中的全局风险参数,这些参数指定系统的行为方式,并控制仓位创建过程和用户的仓位管理。 Equilibrium 的全局风险参数由治理机制所配置,这意味着 NUT 持有者可以对改变架构参数的提案进行投票。 如果大多数人同意新的参数,那么这些通过的参数状态就会开始成为新的使用内容。

仓位合约的操作和模式

网页应用程序(自助网关)

Equilibrium 用户可以通过访问 https://gateway.eosdt.com,在上面提供抵押品并生成 EOSDT 稳定币。每一次触发仓位合约的操作都通过 Scatter 用户端进行处理。

用户可以通过存入和提现抵押品,生成稳定币并为此付款,也可以在使用界面进行转移或平掉仓位的操作。

强平合约

该合约管理余有的 EOSDT 和抵押品之间的平衡,同时它也追踪在追加保证金仓位中“坏的” EOSDT 数量。

根据当前的 Equilibrium 费用,余有的 EOSDT 累积在强平合约上,从 EOSDT 的整个系统供应中获得,EOSDT 将以抵押品的形式出售 — 即所谓的“债务拍卖”。债务拍卖有助于分配系统中余有的 EOSDT。

抵押品余额从追加保证金仓位的强平合约中累积。 这种抵押品是为了获取 EOSDT 而出售的 — 即所谓的“抵押品拍卖”。抵押品拍卖涵盖了追加保证金仓位中“坏的” EOSDT 部分。

强平合约的操作和模式

套利机器人

强平合约的设计让 Equilibrium 的用户争取每一个套利机会:

强平合约持续提供 EOSDT 和抵押品出售。 套利机器人可以追加保证金风险仓位并从合约中购买其“坏的” EOSDT 或抵押品。 任何用户都可以通过运行机器人与其他用户进行竞争,他们将被激励以强平折扣购买余有的 EOSDT 和/或强平抵押品。

费率合约

Equilibrium 架构要求获得抵押品的实时市场价格,以便让系统知道应该何时触发欠边抵押仓位的保证金要求。 在准确了解抵押品价格之外,当用户偿还其稳定币时,系统还需要用 NUT 实用型代币的价格来计算相应的管理费用。

每次系统调用其 reinit()函数时,费率合约都会检查是否存在需要抵押和实用型代币费率的操作查询。

合约将检查所有操作查询的时间。 如果它存在的时间超过一分钟,它就会在查询表上被移除。 系统将会通过调用 refreshutil()函数进行新的查询。

如果没有需要价格信息的操作查询,系统将创建一个延迟操作,该操作将使用 refreshutil()函数调用 rate。 刷新的函数将会调用 oracle 服务并为系统反馈带有时间戳的价格数据。 在反馈中,如果最后一个时间戳超过了一小时,系统会再次自动调用 refreshutil()函数; 如果最后一个时间戳超过了六小时,费率合约模式将会抛出异常提醒。

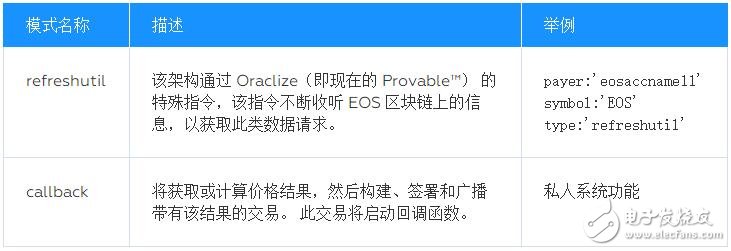

费率合约操作和模式

治理合约

Equilibrium 基本上使用的是原有的 eosio.forum 合约架构进行系统治理,但有以下修改:

提案有两种类型:参数更改提案和一般提案。

只有 NUT 持有者才能发起提案。

提案有效期最长为30天。

过期的提案将会被冻结三天。

成功通过提案的前提,需要满足以下条件:

· 在目前现有的 NUT 供应量里至少要达到 51% 的投票参与度,就如常见的多数股东投票一样。

· 所有选票中至少有 55% 为“同意通过”。

全局关闭

该系统可以锁定自己,从而让 EOSDT 的持有者赎回他们的抵押品。 这种全局关闭机制将会在黑天鹅事件或其他不可预见的情况下启动。 当系统处于欠边抵押状态且系统的贷款与价值比率降至 1 以下时,它可停止运营。 当系统的逻辑有重要更新并且需要迁移新代码时,它可安全地暂停运作。

全局关闭机制是仓位合约的一部分。

全局关闭的操作和模式

电子发烧友App

电子发烧友App

评论