最近,存储芯片成为当前全球半导体以及2023年半导体市场最大的“背锅侠”。

据悉,今年三季度用于设备和服务器的DRAM芯片价格较第二季度下降了约20%,用于数据存储的NAND闪存芯片价格下跌超过20%。那么,作为造成全球半导体市场下行的主要品类芯片之一的存储芯片价格是否已经“触底”?整体下降的趋势还将持续多久?

天风证券近日也发布研究报告称,当前在需求疲软的背景下减少资本支出或使周期逐步见底,有望助力存储IC供需改善,甚至认为22Q4存储IC价格环比进一步下降,利空预期或筑底。

摩根士丹利也表示,“要准确判断绝对底部不大可能,但我们认为从很多指标来看,市场已接近底部。”

天风证券认为,存储IC周期短期下行,中长期趋势持续向上。

那么,这似乎也意味着作为周期性很强的全球半导体短期内将处于“寒冬”阶段,未来仍将实现“触底反弹”?

存储芯片价格跌幅放缓、库存压力减小

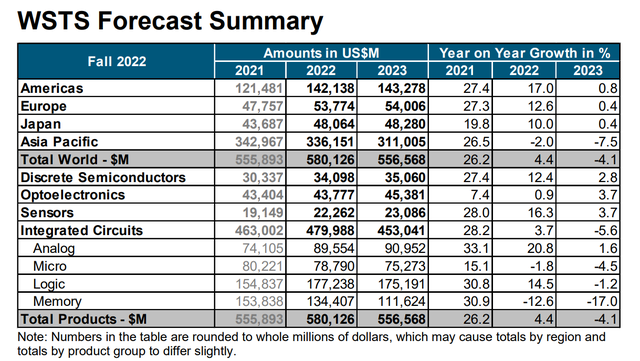

近日,世界半导体贸易统计组织(WSTS)发布报告表示,2023年半导体市场规模将同比减少4.1%,降至5565亿美元,此前曾预期增长4.6%——这也是该市场时隔4年再次出现预期负增长。同时,WSTS也指出,2023年降幅最大的是市场规模占比两成多的存储芯片,预计将比2022年减少17%,拖累半导体市场整体增长。

调研机构Gartner的最新预测则显示,2023年全球半导体收入预计将下降3.6%。Gartner实践副总裁Richard Gordon表示,“半导体收入的短期前景已经恶化,全球经济的迅速恶化以及消费者需求的减弱都会对2023年的半导体市场产生负面影响。”

IC Insights发布了类似的观点,认为2023年全球半导体销售额将下降5%。

三家研究机构也都给出了半导体市场下行的主要原因,即当前全球经济增速放缓,对于PC及智能手机需求疲软,同时也让芯片库存水位升高,加之内存集成电路市场的持续疲软等多种因素所致,整体增长预期下调。

相关数据显示,三大DRAM厂商三星、海力士、美光第三季度DRAM营收分别为74亿、52.4亿、48亿美元,环比分别下滑34%、25.2%、23%;三大NAND Flash厂商三星、铠侠、海力士第三季度营收分别为43亿、28.3亿、25.4亿美元,相较于22Q2环比增速分别为-28.1%、-0.1%、-29.8%。

前段时间,存储大厂美光表示,正采取进一步的动作来应对存储市场情况,包含减少DRAM和NAND晶圆产量,本季将比上季减少20%左右,并计划进一步削减资本支出30%。美光科技首席执行官Sanjay Mehrotra曾表示,2023会计年度的资本支出将减少约80亿美元,晶圆厂设备支出减少50%。

SK海力士也表示,2023年资本开支将同比减少50%以上,今年的投资预计在10-20万亿韩元左右。

铠侠也曾发布声明表示,将调整日本四日市和北上NAND闪存晶圆厂的生产,从10月开始晶圆生产量将减少约30%。

尽管三星在10月也进一步下调了今年下半年的销售预期,相比今年4月的预期数字下调了32%,但继续保持适当水平的基础设施投资,以应对中长期需求。

不过,目前来看,各大存储芯片大厂的降开支、缩减产能等做法已产生一些明显的效果,供需关系上已持续改善。

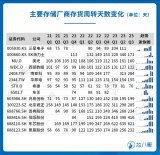

有产业链人士表示,随着厂商主动去库存和减产,SSD等存储产品价格便宜后,可能会止跌反弹,“库存最严峻的三季度已经过去,四季度的库存压力可能减少。”同时,有经销商表示,2022年四季度到2023年一季度,存储器芯片报价下降,跌幅很小。

存储IC利空预期或筑底

与终端市场反馈信息一致的是,一些分析机构也抛出了储存芯片“筑底”的观点。天风证券分析师潘暕表示,22Q4存储IC价格环比进一步下降,利空预期或筑底。该观点主要基于两点:一是存储新品对行业存在拉动作用。DDR5是最新一代DRAM产品。该分析师称,随着DDR5渗透率提升,PC与服务器的DRAM总ASP(平均销售价格)跌幅或缩窄。

据了解,DDR5价格的持续下跌为下游厂商带来了产品升级迭代的良机,英特尔、AMD等厂商均在规划产品世代转换。

二是存储大厂调整投资支出计划已助供需关系改善。潘暕表示,随着更多海外大厂因需求疲软导致收入下滑,或调整资本支出与产能规划,库存压力与价格跌幅有望收敛。

其中,在DRAM方面,在美光率先宣布减产规划后,2023全年DRAM供过于求比例将由原先预估的11.6%,收敛至低于10%;NAND方面,在美光、铠侠供给位成长皆下修的情况下,2023全年供过于求比例将由原先预估的10.1%下降至5.6%。

摩根士丹利也有类似的观点。该机构表示,市场表现通常先于数据,其重点关注库存峰值、同比定价的低值以及出现利空消息而股票却跑赢大市时所释出的触底信号。其中,NAND市场更具弹性,客户端的1TB固态驱动器件价格低于70美元,这将消除中端个人电脑的较低容量库存(SKU),并促进台式机中的HDD更换。

摩根士丹利认为,“在当前科技板块占据重要领先地位亦有利于周期性存储芯片股,其当前盈利预期及估值倍数均处于历史低位。”

该机构也指出,存储芯片大厂削减资本支出的实际影响往往没有宣传的那么严重,甚至认为,“该行业的产能削减幅度可能并不像宣传中所说的那样大,企业倾向于根据其所认为的需求进行投资,而非基于特定的时间点或所承诺的数字,这也就是说,明年削减资本支出50%或不削减所带来的影响并不是很大。尽管短期内资本支出将有所下降,但肯定会根据需求发生变化,而其对供给的影响必将会通过目前异常的供应商库存积累得以缓解。”

花旗分析师也认为,尽管未来几个季度存储器的出货量增长可能放缓,但这种悲观的前景不太可能持续太久。预计存储器市场将在2023年上半年达到最低谷,并在2023年下半年开始复苏。

汽车存储芯片成长动力被看好

正如天风证券“存储IC周期短期下行,中长期趋势持续向上”的观点,众多分析机构均强调了半导体市场呈现周期性的特点,且认为在2023年市场下跌之后,随后的三年之内将出现更为强劲的增长,预计到2026年,半导体销售额将攀升至8436亿美元,年复合增长率达到6.5%。

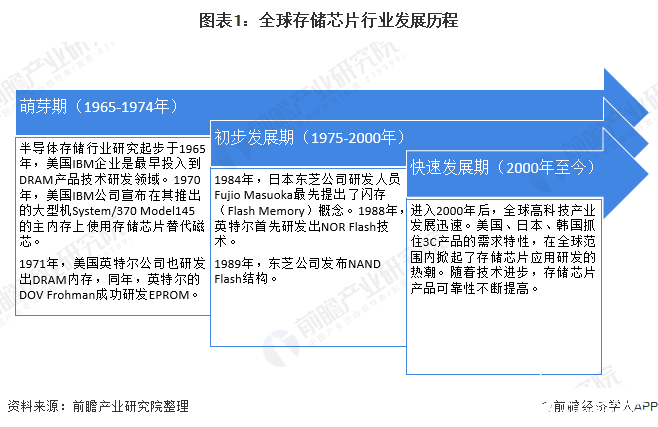

根据Yole数据,预计存储芯片2021-2027年复合增长率8%,2027年达到2600亿美元以上但产业会随库存、需求、产能的变化而具有明显的周期性。

毫无疑问,存储芯片仍将是长期高成长的赛道,因为只要有数据就离不开存储,新型终端或应用的诞生及爆发,拉动数据存储需求不断增长。

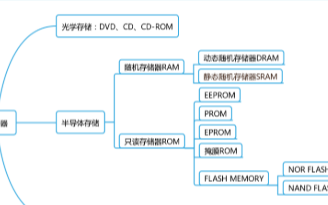

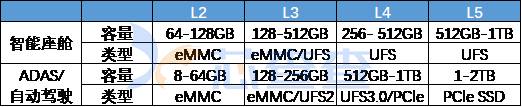

汽车芯片一直被看好,主要在于汽车电动化、智能化、网联化。特别是随着自动驾驶等级的提升,以及车载信息娱乐系统(IVI)、多摄像头视觉处理、长寿命电池和超高速5G网络的引入,车内车外数据流量大大提升,超大计算处理成为必需品,相应地大容量数据缓存(DRAM、SRAM)、存储(NAND)和其他存储(NOR Flash、EEPROM 等)需求大幅增长,同时也对数据处理的性能和效率都提出了更加严格的要求。

据悉,存储巨头不断加码汽车存储市场,汽车赛道在“存储寒冬”中呈现暖意。三星、美光、华邦、旺宏、南亚科等存储芯片主流厂商均推出了相应汽车存储产品。同时,根据美光估算,全自动驾驶汽车需要的DRAM、NAND是非自动驾驶车辆的30倍、100倍。

除了汽车应用市场之外,5G、人工智能、高性能计算(HPC)、物联网、智能安防等对存储芯片需求也将持续增长。比如,在疫情期间,受益于物联网、网络通信、监控安防等下游应用的繁荣发展,存储芯片产业出现了逆势成长。未来,数据量的飞速增长将给数据中心里芯片的算力、网络的带宽以及存储的容量提出更高的要求,且随着更多新兴应用的出现,带来更大的增长空间。

实际上,存储芯片大厂美光一边削减30%资本支出,一边又抛出未来20年内投资高达1000亿美元超级投资计划(部分原因则为获取美国芯片法案巨额补贴),而三星仍然保持适当的存储芯片投资,这也说明存储芯片厂商削减资本开支仅是对特定时间点所推出的“因时制宜”的运作措施,而其长远的投资行为更能证明这些大厂仍然看好未来存储芯片的增长潜力。

编辑:黄飞

电子发烧友App

电子发烧友App

评论