受益于高需求和供应受限,内存公司在过去的十八个月中都赚得盆钵盈满;

目前,NAND价格正在开始下降,DRAM价格也将在未来几个季度内转头向下,这意味着我们可能会面临小幅度供过于求的局面;

过去,一家内存公司收益良好就意味着其它所有公司也都过得不错,但是,随着供过于求局面的出现,这种情况正在发生变化;

在新格局中,我们应该把这些内存公司视为互相竞争的公司,而不是一荣俱荣的盟友了。

2018年4月27日,美光科技、三星电子和SK海力士因涉嫌操控DRAM价格被集体起诉。诉讼指控这三家公司密谋限制内存供应,从而人为推高内存器件的价格。

不到一个月,2018年5月25日,中国商务部反垄断部门的官员约谈美光科技,“表达了对PC DRAM产品价格持续上涨的担忧和关切。”

尽管这三家公司存在暗中串通或密谋共同欺骗客户的嫌疑,但是实际上他们是竞争对手,因为他们的产品都面向相同的市场。

水涨船都高

在过去的一年中,我们看到这些内存公司产品平均销售价格(ASP)及其股价的爆发性增长。因此,一家公司发布靓丽财报都会推升其它公司的股价。

例如,2018年7月26日的一篇文章中指出,“SK海力士发布财报后美光科技的股价出现上涨。”在SK报告了季度业绩之后,美光科技的股价在紧接着的周四交易日中上涨了1.6%。

该文章的一条评论指出,一家内存公司的需求强劲意味着另一家内存公司同样需求强劲:“SK海力士预计下半年DRAM价格走强,而美光科技的DRAM贡献了公司营收的65%。”

SK海力士最新的盈利报告显示,SK海力士的收入同比增长55.0%,环比增长18.9%,创下历史最高营业利润,利润同比增长82.7%,环比增长27.6%。美光公司的股价对此做出了正面的呼应。

潮起终将潮落

之前的DRAM市场以PC为中心,但是现在,它的需求不仅来自PC,还来自移动设备和服务器等其他应用。只不过,所有的半导体器件(不只是DRAM)都是周期性的,这种周期性主要是由两个因素造成的:

1、新一代智能手机推出之前对器件的购买造成了周期性的需求。比如,在9月份新款iPhone推出之前,内存需求都会提高,随后需求减弱,直到第二年再遵循类似的周期。

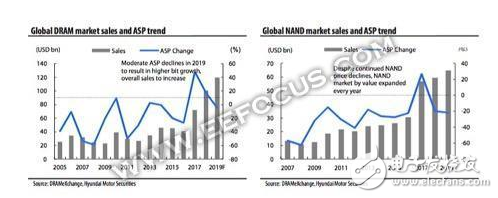

2、产能过剩之后都会经历因资本支出减缓导致供应不足的时期。换句话说,芯片制造商会建设晶圆厂或增加生产线以增加产能,以满足预期的需求。但是,芯片制造商没有能够看清未来的水晶球,也没有和竞争对手就为了满足需求而增加多少产能而协调合作。因此,在需求上升之前通常都会出现产能建设过剩的情形,然后再经历需求超过供应的供应不足期,制造商再次建设更多产能,如此往复。图1显示了2006年、2010年、2014年和2017年的DRAM市场销售和平均销售价格的变化趋势。

图1

今天的存储器行业已经和2000年有了很大不同。芯片公司门正在利用“即时制造技术以监控供应和需求。”2016年,美光科技的管理层没有投资建设任何新的晶圆厂,导致了持续至今日的供不应求局面。

也许DRAM行业最大的错误发生在2000年,当时有分析师警告说,DRAM需求预计会放缓至半导体行业1993年衰退以来的最低水平。但是,Gartner的分析师则声称,缺乏即将上线的新DRAM产能意味着未来的内存供应无法满足OEM厂商的需求,即使芯片供应商努力缩小线宽和硅片尺寸并提高良率,也无法满足新需求。

事实证明,Gartner错得离谱,导致整个半导体行业几乎崩溃。最终用户因为担心未来供应不足,购买双倍需求的DRAM,芯片制造商建设了更多晶圆厂来满足他们臆想中的需求。结果,2001年,没有人再购买DRAM了,整个DRAM行业库存损失超过了100亿美元。

这次的供应不足还有一个非常重要的因素,即设备购买不一定会导致产能增加,这是真的。

在DRAM生产上,这三家公司都在向更低工艺尺寸迁移。三星目前正在转向1ynm工艺,而SK海力士和美光科技正在转向1xnm工艺。

事实证明,这次工艺迁移很难实现较高的良率,而且,这些迁移增加了芯片制造的处理步骤,导致晶圆产出出现“自然下降”。通常,从一个节点迁移到下一个节点会导致产能下降5-10%。

为了抵消这种“自然衰退”,需要增加产能,这可以通过建设新的晶圆厂、生产线以及购买设备来实现。最终的结果就是,2017年内存芯片厂商的设备采购增加了60%而产能并没有增加。

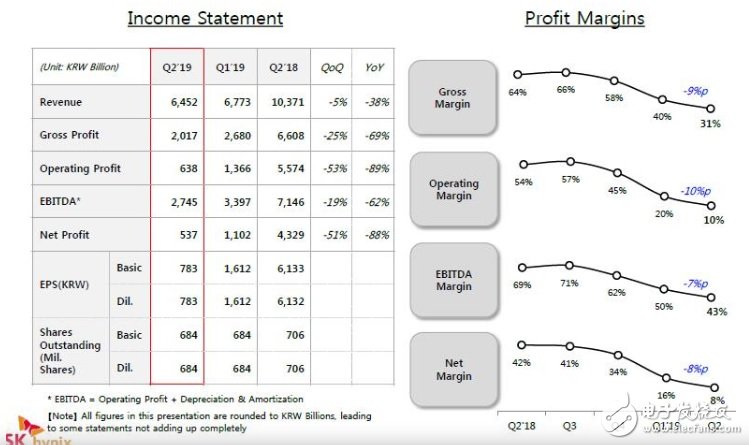

SK海力士的财务情况

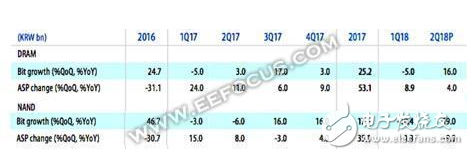

图2总结了SK海力士的财务情况,2018年第二季度,DRAM的位出货量增长了16%,平均销售价格增长了4%。由于行业供应增加,NAND Flash的位出货量增长了19%,平均销售价格则下降了9%。

图2

SK海力士受到了智能手机销售放缓的影响。SK海力士在发布2018年第一季度财报的一篇新闻稿中表示:

“由于手机需求疲软,以及尽管服务器需求依然强劲但生产天数减少,导致DRAM的位出货量季度环比下降了5%。不过,由于所有DRAM产品类别价格均匀上涨,我司产品的平均销售价格上涨了9%。

由于手机部门销售疲软,NAND Flash的位出货量下降了10%,平均售价下降了1%。”

该公司的新闻稿指出:

“SK海力士将把工作重点放在推动尖端工艺的大规模生产以应对市场需求上。因此,我们将持续扩大1X nm工艺器件在服务器和手机DRAM销售中的比例,预计这种器件的需求会很强劲。同时,公司还计划扩展最先进的72层3D NAND,并努力顺利提供高密度移动解决方案和企业级SSD。

同时,SK海力士将于今年9月底在清州完成新晶圆厂的洁净室建设。考虑到洁净室中的设备设置时间,新晶圆厂预计将从明年年初开始投入生产。此外,无锡晶圆厂的洁净室空间扩建计划将于今年年底完成。”

显然,SK海力士将继续在工艺上取得进展,并投资增加产能和获得市场份额。在2017年的高光岁月里,当DRAM和NAND芯片供不应求时,一家公司的收入增长是个所有人都欢迎的好消息,这意味着需求持续增长,从而能够带动竞争对手的营收增长。

三星电子的财务状况

三星的财务数据如图3所示,但不包括刚刚报告的2018年第二季度数据。该图表明,虽然存储器行业似乎正在同步发展,但是实际上,如果比较SK海力士(图2)和三星电子(图3)的情形,他们的增长并不同步。

图3

比如,SK海力士2017年的DRAM出货量同比增长了25.2%,平均销售价格上涨了53.1%,而三星电子的DRAM出货量仅增长了16%,平均销售价格涨幅也低于SK海力士,为44.8%。

NAND部门的差异更加明显,SK海力士2017年NAND产品的位出货量同比增长了17.1%,平均售价增长了35.1%,而三星的NAND 位出货量增长了26.4%,平均销售价格增长仅为19.1%。

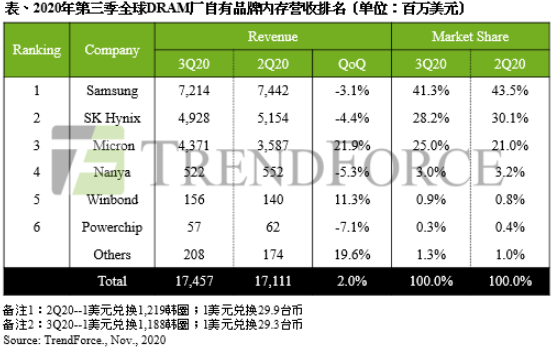

市场份额

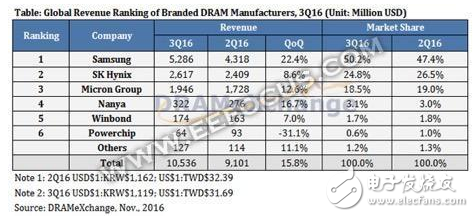

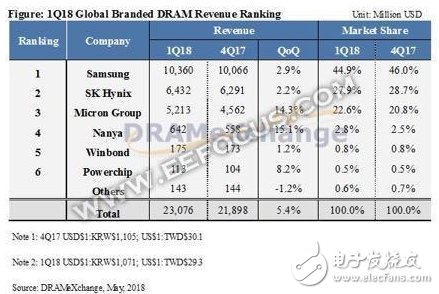

这些公司之间的另一个差异是市场份额占比。三星在DRAM市场中的份额从2016年第三季度的高位50.2%下降至2018年第一季度的44.4%,美光科技同期的DRAM份额则从18.5%增长至23.1%。图4和图5说明了这些数据变化。

图4

图5

资本支出

存储器公司正在投资建设新晶圆厂和购买设备,以增加产能。

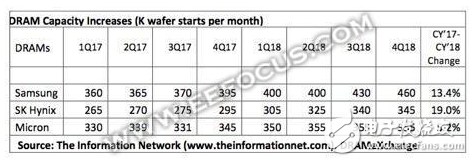

图6显示,2018日历年的DRAM产能将比2017日历年增长5.2%至19.0%。相比之下,2017年的DRAM设备支出较2016年增加了81%。

图6

有趣的是,美光预计2018日历年的DRAM产能增长率最低。而它在2016年第四季度至2018年第二季度的营业利润却增长了3637%。

图7显示,与2017日历年相比,2018日历年NAND产能仅增长5.2%至23.2%。而2017年NAND设备支出较2016年增长58%。

图7

三星电子在存储器上的投资将在2018年降至11万亿韩元(99亿美元),其中DRAM投资9万亿(81亿美元),NAND投资2万亿韩元(18亿美元)。

为了扩大下一代芯片和闪存的产能,SK海力士去年的资本支出创下10.3万亿韩元(98亿美元)的记录,并计划将其2018年的资本支出增加到15万亿韩元(134亿美元)。

美光科技的资本支出也高达81亿美元,但低于其他两家制造商。

三星电子的DRAM和NAND位出货量增长率应该分别为25%和45%。不过,这不是增加投资的结果,而是1x nm DRAM和64层NAND产线的效率高于预期的结果,这得益于更高的良率、更出色的晶圆厂布局和物流体系。三星计划于2019年在位于平泽的晶圆厂开始量产10nm LPDDR 5芯片。

SK海力士已宣布计划在其位于韩国利川的总部建造一座新的存储器工厂。这座位于利川、面积高达53,000平方米的工厂将于2018年底开工建设,计划于2020年10月完工。SK海力士计划在这家新工厂投资3.5万亿韩元(31.2亿美元)。此外,SK海力士还在继续扩大利川M14工厂的产能。它还计划于9月底在完成其位于清州的新工厂的洁净室设备的安装,该工厂将于2019年初投产。在中国,SK海力士预计将在2018年完成其无锡工厂洁净室的扩建。

美光准备在2018年至2019年在其***工厂扩大其10nm级别DRAM芯片的生产。美光位于***北部桃园的工厂将于2018年下半年进入1Xnm的生产并将于年底迁移到1Ynm工艺节点上。其位于台中的工厂将在2019年下半年放弃1Xnm产品的量产后迁移到更新的1Znm工艺上。

中国晋华的12英寸晶圆厂有望在9月份进入20nm或30nm DRAM芯片的试生产,中国最近通过禁售美光科技的部分产品来保护本土的存储器产业,这也可能影响存储器行业未来的发展态势。

Innotron最近推出了19nm工艺的8Gb DDR4产品的样片,预计也将在2019年上半年开始量产这颗芯片。

中国的长江存储科技有限公司正于本季度开始生产其32层NAND芯片样片,并计划从2019年年底开始量产64层产品。

东芝存储器业务部门刚刚在日本的岩手县举行了新型BiCS 3D NAND闪存工厂的奠基仪式,该工厂预计将于2019年年底完工,预计其长期合作伙伴西部数据将参与该项目。

东芝今年夏天将在四日市开始启用其Fab 6/第一阶段工厂。此举将帮助其在未来几个月内增加BiCS 3D NAND闪存的产量,Fab 6/第二阶段工厂预计将于明年进行部署。

竞争

当存储器市场的供需不平衡时,存储器公司的股价和芯片平均销售价格同步上涨和下降。目前,尽管仍然存在大量需求,但是随着产能的增加,内存市场正日趋走向供需平衡。目前NAND的平均销售价格已经开始下降,预计DRAM的价格也会在2018年下降。

投资者需要认识到,不同的存储器公司的股票不会再因为某一家公司业绩良好就都呈现同步上涨了。这些公司正在竞争客户,而且在即将到来的供过于求的情况下,客户可以随时更换内存供应商。这时,供应商可能会通过低价来赢得或维系客户,这就意味着内存供应商不再是盟友,而变成竞争对手了。

顺便说一句,这种概念并非我所首创,美光科技早在其10-K报告中表达了这种观点:

“我们在内存和存储市场面临包括英特尔、三星电子、SK海力士、东芝和西部数据等多家公司的激烈竞争。其中一些竞争对手是拥有更多资源投资新技术的大公司或者联盟,他们拥有更多资金把握增长机会,抵御市场低迷。竞争对手的联合可能会使我们处于竞争劣势。此外,中国等政府已经向我们的一些竞争对手或者市场新进入者提供重要的资金援助。我们的竞争对手也在寻求增加硅片容量和单晶圆存储位数,这可能导致全球供应的显著增加,并加大价格下行压力。无论是增加新设施,提高产能利用率,还是将其他半导体生产资源重新分配到内存和存储上,这些都会导致未来全球内存和存储产品供应的增加。在这种情况下,如果需求没有同步增长,必将导致我们产品平均销售价格的下降,并对我们的业务、经营业绩或财务状况造成重大不利影响。我们有很多大规模量产内存和存储产品都是按照行业通用标准规格制造的,因此和竞争对手的产品具备相似的性能特性。对于这些产品而言,主要靠价格和性能来竞争,性能的范围包括运行速度、功耗、可靠性、兼容性、尺寸和外形。对于我们其他产品而言,主要竞争因素则是性能而不是定价。”

电子发烧友App

电子发烧友App

评论