交出一份不错的一季度财报后,小米迎来了久违的喘息之机。

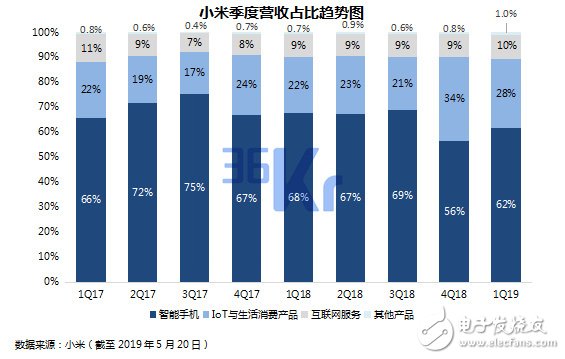

小米于5月20日发布的季报显示,2019年第一季度小米集团总营收达到438亿元,同比增长27.2%,在经历了连续几个季度的下降之后,小米再次回归加速期,其中营业利润36.1亿元,同比增长7.4%;经调整净利润20.8亿元,同比增长22.4%。

总体来看,总营收重回加速增长的轨道暂时缓解了部分担忧情绪;成本和费用的控制力度得当,尽管处于业务淡季,利润情况依然较为良好。然而,虽然一季报的业绩表现可圈可点,并不意味着小米接下来的路就是一帆风顺的坦途。

宏观经济的低迷走势,竞争对手的强烈攻势以及小米自身战略方向的调整都在某种程度上为小米日后的发展增加了不确定性。

智能手机业务的反弹与价格“魔咒”

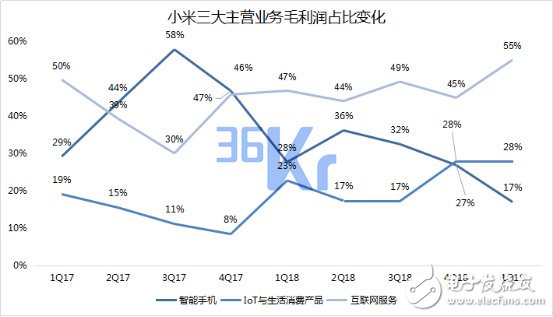

整体复苏,毛利率下降

在经历了2018下半年的低迷期后,小米智能手机业务营收在2019年第一季度回升至270亿元,同比增速回升至16.2%,符合此前智氪研究的预期,这是该业务连续几个季度落入下滑区间之后首次回归加速增长的轨道,也是带动总营收加速上扬的主要原因。2018年该业务营收增速分别为91%、59%、36%、7%。

数据来源:小米(截至2019年5月20日)

出货量方面,一季度总体手机出货量为2790万台,同比下降1.8%,环比增长11.6%,这表明尽管小米手机出货量有所复苏,但仍没有恢复到去年同期的水平,小米在手机出货量上面临的压力依然显著。

均价方面,小米手机平均售价由上季度的1004.7元下降至968.3元,低于智氪预期的均价下限985元。管理层表示,海外市场对旧机型的促销活动是造成手机均价的下降原因之一。

智能手机业务的毛利率也因此受到负面影响,拖累集团毛利率表现。一季度小米智能手机业务毛利率由上季度的6.1%,下降至3.3%;集团总体毛利率由上季度的12.7%下降至11.9%。

如此之低的毛利率也说明,小米手机真的不赚钱,雷军就是想和大家交个朋友。

数据来源:小米(截至2019年5月20日)

“量”和“价”如何齐升?

观察过去两年的小米手机全球出货量与平均售价变化,可以发现,在2017年第一季度至2019年第一季度的九个季度中,小米仅有三个季度做到了“量价齐升”,其他时间中,有四个季度是“提价降量”,还有两个季度遭遇了“量价齐降”,刨除2018年第一季度处于上市前夕的小米通过大量销售低价机推高数据外,2018年第四季度智能手机出货量、平均售价的环比大幅下滑堪称小米近两年的“至暗时刻”。

数据来源:小米(截至2019年5月20日)红色虚线表示量价齐升的时期,其他时期为量价齐降或提价降量时期

众所周知,进入2018下半年以来,宏观经济的低迷以及智能机红利期的消退使得智能手机市场的竞争变得更加激烈。在这样的背景下,小米希望可以在高端机上谋求发展,这意味着小米智能手机的均价可能会得到相应的提高。

但小米目前还没能找到可以实现“量价齐升”的有效途径,小米如果要进行战略调整势必要在价格和出货量之间寻找一个平衡点。如何成功实现“量价齐升”也就成为了摆在小米面前的必修课。

2019年第一季度,小米在国内市场先后发布了红米Note 7、小米9、小米9 SE、红米7、红米Note 7 Pro等新品,除红米7之外,其余几款产品售价均高于一季度均价的968元,国内市场提价已经成为趋势。

在海外市场,除去中国市场同样的产品,小米还发布了价格折合人民币500元左右的Redmi Go,这款产品定位接近红米5A,是小米在新兴市场提高出货量的利器,但同样是拉低小米手机均价的“元凶”。

据Counterpoint数据显示,售价70美元(约人民币483元)的红米5A是2018年全球十大畅销手机中唯一的中国品牌产品,其在2018年为小米贡献了近2000万部的出货量。

在保证出货量的情况下,如何逐步用定位更高的红米、小米系列产品取代红米5A、Redmi Go这类低价产品的市场地位,将是此后小米在海外市场的一大方向。

调整好海外市场的出货量结构,国内市场继续往价格天花板突破,小米才能再次迎来“量价齐升”的好时光。

会不会是一个虚假的复苏?

通观整个智能手机业务我们可以看到,由于海外旧机型的促销活动,价格的下降一方面带来了出货量的增加,一方面也带来了毛利率的下降。智氪研究认为,本季度手机业务下降的毛利率或许表明小米有正在用“利润换增长”的嫌疑。尽管出货量方面有了复苏的迹象,但是2790万的出货量中有多少是由促销带来的不得而知。

如果剔除海外促销的影响,价格会升高多少?出货量又会下降多少?这会不会一个虚假的出货量复苏表现呢?单就本季度的表现,我们无从得出结论,但随着海外促销活动的结束和新型号将经历完整的销售季度,二季度小米智能手机业务的表现将更加值得关注。

互联网服务“单骑救主”

上次财报后小米股价大跌,互联网服务收入自2017年第二季度以来首次环比下跌是主要原因。而到了2019年第一季度,互联网服务营收同比、环比均恢复增长,达到42.6亿元,并且以不到智能手机业务1/6的营收规模贡献了小米集团超一半的毛利润,完全填补了智能手机业务毛利率下滑产生的缺口,小米这次更有底气说自己是一家互联网公司了。

数据来源:小米(截至2019年5月20日)

事实上,互联网服务业务是拉动小米盈利能力最重要的推动力。首先,远高于其他业务的毛利率水平给了小米更多的想象空间。 其次,拥有更高毛利业务,其营收占比不断提高,意味着公司整体盈利能力的不断改善。

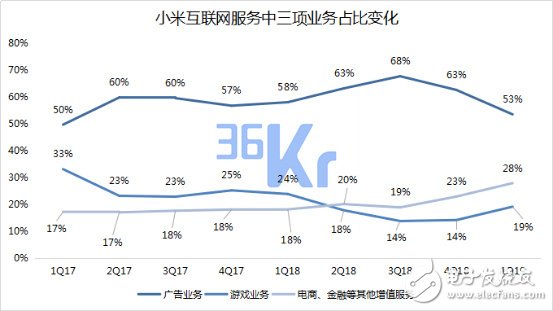

多元化是主推手

多元化是此次互联网服务收入表现突出的主推手。财报披露,小米在中国智能手机广告、游戏之外的互联网服务收入占比达到31.8%,相较第四季度进一步提高,不过小米没有继续公布其中海外互联网服务、电视互联网服务、金融、有品电商等四项细分业务的营收占比,这四项隐匿在小米互联网服务之下的细分业务有望在未来为小米互联网服务贡献更多的收入。

数据来源:小米(截至2019年5月20日)

数据来源:小米(截至2019年5月20日)

从上个季度起,主要由电商、金融构成的其他互联网增值服务已经成为小米互联网服务营收增长的最大动力,互联网服务多元化的提高可以帮助小米互联网服务减轻对硬件出货量的依赖。

游戏业务开始复苏

此外,和我们此前预期一致,随着游戏版号审核重新开启,小米游戏业务在经历了连续三个季度的环比下跌后重新恢复增长,且环比增速达到43.9%,为互联网服务三项业务中最高,占小米互联网服务营收比重也重新上扬。

海外互联网收入有望提高

在2019年第一季度中,小米手机出货量恢复增长,但仍未达到2018年同期水平。相比之下,海外出货量占比处于高位(Canalys数据显示,小米2019年第一季度海外市场出货量比重为62.2%),随着小米在海外市场开始尝试通过Mi Pay(支付)、Mi Video(视频)、Mi Music(音乐)等互联网应用变现以及作为互联网服务内容、广告双重载体的小米电视在海外市场出货量的扩大,来自这部分的互联网收入仍有提升空间。

数据来源:小米(截至2019年5月20日)

广告的形势依然严峻

与电商、金融、游戏等业务相比,目前占小米互联网服务比重超过一半的广告业务连续第二个季度环比下滑,成为拖累小米互联网服务收入的最大因素。

2019年第一季度,预装广告收入随出货量环比恢复增长得到提振,但宏观经济的不确定性以及广告主在广告投放预算上的收紧正在影响整个广告行业的景气程度。事实上不仅是小米,包括百度、微博、分众传媒在内的很多依靠广告贡献营收的公司在2019年第一季度业绩都受到了不同程度的影响,预计这一影响还可能持续一段时间。

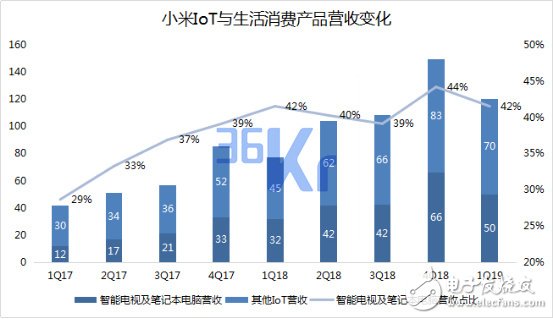

“中规中矩”的IoT业务

在过去的四个季度中,IoT业务都是小米三大主营业务同比增速的领跑者,这一次也不例外,在财报中小米用了较大篇幅列举IoT业务所取得的业绩,包括智能电视全球出货量260万台、同比增速99.9%,除智能手机与笔记本电脑之外的IoT设备连接数达1.71亿,小米电视及小米盒子月活达到2070万,米家App月活达到2610万,智能音箱累计出货量超1000万等等。

但这些都是IoT业务作为小米未来最大营收增长点应有的表现,符合预期,也没有太多惊喜。

数据来源:小米(截至2019年5月20日)

在小米的架构调整中,IoT业务已经被拔高到与智能手机业务同等重要的战略地位。财报显示,第一季度小米IoT业务总营收环比回落至120亿元,季节性因素是造成本季度出现环比下降的主要原因,历史数据来看,一季度往往是IoT业务的淡季,随着二季度的到来,预计IoT业务也将再次恢复环比增长的态势。

一如智氪预期,在这一季度,小米仍在努力拓宽IoT的品类范围,推出了米家手持无线吸尘器、红米全自动波轮洗衣机等新品,除了电冰箱之外,小米已经覆盖了大小家电中的绝大多数品类。但除了电视和笔记本电脑之外,小米尚未披露其中任何一个或几个品类的营收情况。

日益壮大的小米商城家电板块

总体来看,小米对大家电的热情依旧不减。5月17日,小米在最新一次的组织架构调整中,成立大家电事业部,由此前负责电视业务的联合创始人王川牵头,负责除电视之外的空调、冰箱、洗衣机等大家电品类的业务开拓。

从这一调整来看,小米发布冰箱,把“空冰洗”三大白电品类和电视这一黑电品类全部收入囊中只是时间问题,但从已经发布的多款新品来看,小米的大家电产品仍然奉行高性价比打法,我们此前曾提出,小米擅长用低价切入市场,结合自身的产品优势,快速获取市场份额,但缺少用创新技术站稳高端市场的能力。

目前这一状况并未得到根本性改变,但小米在已经有一定积累的电视品类上已经开始推出售价6999元的壁画电视,这一旗舰产品的后续市场表现有待观察。

展望:小米能摆脱“失速”困境吗?

自2018年以来,小米的总营收经历了一个逐渐“失速”的过程,在2019年第一季度略微反弹后,第二季度,小米将迎接全面挑战。

数据来源:小米(截至2019年5月20日)

智能手机业务能接受住各厂商的“挑战”吗

在第一季度凭借先发优势占得市场先机后,小米智能手机业务将在第二季度遇到前所未有的阻力,前段时间在社交媒体上流行的一张调侃图片也在说明这一现象,围攻是假,竞争白热化是真。这次小米面对的不仅是同价位竞品的竞争,在一定程度上,过去小米一直拥有的性价比优势这次也不复存在,考验小米品牌和品质竞争力的时候到了。

图片来源于网络

此外,市场上其他手机产品竞争力的提高也给小米未发布的产品带来了更大的压力,将于5月28日发布的红米855旗舰K20和暂未确定发布时间的小米MIX4将承担来自价格和技术两方面的双重压力。而小米还握在手里尚未出牌的美图手机是否会在二季度亮相填补小米在女性手机市场的空白也值得期待。

大家电业务成色如何

除了智能手机各家新品都已上阵外,第二季度也将迎来空调销售的旺季,2018年7月下旬发布第一款自有品牌空调产品时,小米几乎只抓住了销售旺季的尾巴,如今小米商城已经有6款米家空调在售,平均售价超过2000元的空调能否成为智能电视之后拉动小米IoT业务营收规模扩大的第二驾马车,而在成立大家电事业部后,小米在第二季度财报中能否披露更多与大家电业务相关的财务数据?在第二季度的财报中,大家电或许会成为小米故事中最具想象力的部分,但在介入大家电市场后,轻资产模式的小米如何与美的、格力、海尔、海信等老牌家电厂商竞争也需要注意。

互联网服务多元化能否更进一步

在广告业务受挫后,游戏业务的复苏和金融、电商业务的增长让小米互联网服务恢复增长,而在广告业务之外,更值得关注的是小米互联网服务中细分业务的进展,分别是电视互联网服务、海外互联网服务、金融和有品电商。

其中电视互联网服务作为广告和内容增值服务的双重载体,是手机之后小米最具变现潜力的产品,而在已经积累了大量海外手机用户的基础上,来自小米“全家桶”的Mi Pay、Mi Video、Mi Music等App又能创造多少互联网服务营收增量?

有品电商成为小米新零售的载体之一,作为平台模式能够给小米增加一个高毛利率的互联网业务,而同样赚钱的小米金融则在5月份遭遇了收获香港虚拟银行牌照和“用户正常还款却收逾期信息”风波的冰火两重天,截至目前,“用户还款风波”仍未有进一步的结论或解决措施,这是否会影响到小米金融后续发展需要等待下一季度的数据验证。

“至暗时刻”真的过去了吗?

综合来看,小米仍处于自我调整、新旧增长点转换的阶段。

2019年第一季度,小米用海外市场促销和提前完善产品布局的方式稳住智能手机基本盘,成功度过了量价齐降的“至暗时刻”,接下来,就看小米能否在竞争加剧的国内手机市场守住出货量,并且在新扩张的IoT品类取得突破。

考虑到本季度“降价提量”的结果有一部分是由于海外市场进行促销所致,那么,旧型号手机促销结束之后,小米能否成功实现“提价保量”,或“提价升量”也就变得至关重要。

如果说促销是本季度财报中的不确定性因素,那下季度在不确定性因素消除之后,小米的表现究竟如何也将成为更受关注的焦点。因此,小米的“至暗时刻”是否真的已经过去,还要等待下季度数据的出炉。

电子发烧友App

电子发烧友App

评论