据IC Insights统计,2017年,全球前八大晶圆代工厂占总市场份额的88%。其中,台积电继续占据主导地位,稳居第一。

八大代工厂中,三星是唯一的IDM厂商。虽然2017年仅增长4%,但仍然是最大的IDM代工厂。

数据来源:IC Insights

Foundry业务是三星的核心版块,这些年在与台积电争夺先进制程工艺市场话语权方面,下足了功夫,也一直是业界的热门话题。

近些年,作为巨无霸级别的IDM,三星一直觉得其晶圆代工业务水平还不够好,视行业霸主台积电为“眼中钉”,并通过大力投资、独立代工业务、挖人等措施,不断完善其晶圆代工技术能力和客户认可度。

2015~2016年,随着三星Foundry先进制程能力的逐步成熟,其从台积电那里夺得了不少大客户订单,收入颇丰。彼时的智能手机市场处于平台期(开始出现衰退,但对相关产业链的影响有滞后效应),对于相关芯片的需求量还是比较旺盛。这两方面的因素,使得三星Foundry在2016年出现了大幅度的增长。

而到了2016~2017年,随着台积电先进制程的进一步成熟,三星Foundry部分大订单又被台积电抢了回去;此外,全球智能手机市场全面衰退,其负面效应也开始显现,对相关先进制程芯片的需求大减。可以说,这两个因素是导致三星Foundry在2017年销售额同比增幅(4%)大幅下降的主因。

2018年初,在韩国首尔举办的三星晶圆代工论坛上,三星相关负责人表示:“今年的目标是到年底,将晶圆代工的市占率从第四名提升到第二名,超越联电和格芯。未来则打算超越台积电”。

2017年,三星晶圆代工部门的营收为46亿美元、市占率为6%。根据IC Insights统计,2018年,台积电将实现347.65亿美元的营收,排在第二位的GlobalFoundries营收为66.4亿美元,而今年三星晶圆代工营收有望增至100亿美元,市占将升至14%。这样就超过了GlobalFoundries,排在台积电之后,位列第二。

不过,报告同时指出,三星市占提高,主要是拆分晶圆代工部门的效应,并非业绩真有大幅成长。由于三星的晶圆代工部门自立门户,不再隶属于系统LSI业务,因此,生产三星自家的Exynos手机芯片,算在三星的晶圆代工营收当中,市占率因此猛增。

资本支出

作为具有高技术含量的重资产业务,Foundry需要的投入的资金量巨大。

2017年,晶圆代工业内前五大厂商的资本支出之和占到了全行业资本支出的95.6%之多,台积电和三星的资本支出占全球Foundry厂的70%。而台积电一家就占据半壁江山,一直在大力建厂扩产,不断巩固其行业老大地位。

三星方面,其90nm制程节点的研发费用为2.8亿美元,而20nm的研发费用则飙升到了14亿美元,这还不包括后期的新生产线生产费用和建厂费用。因此,先进制程研发逐渐成为了巨头的游戏,其结果就是:具备130nm制程生产能力的厂家有22家,而能够以16/14nm制程技术进行晶圆代工的厂商数量锐减到了5家。而具备10nm、7nm,以及更先进制程技术能力的厂商,也只剩下了台积电、三星和英特尔这3家。因为进行7nm、5nm的研发费用过于高昂,如果没有足够量、稳定的客户支撑,只能是巨亏,所以,GlobalFoundries和UMC于今年先后退出了10nm及更先进制程工艺的争夺战。

先进制程比拼

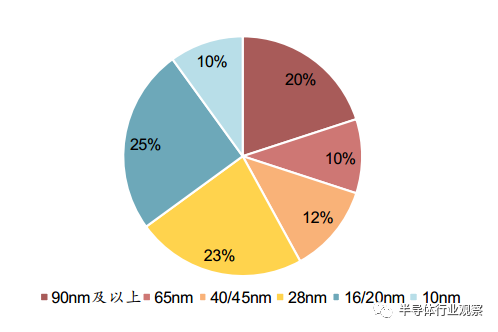

IC Insights资料显示,2017年全球晶圆代工销售额为623.1亿美元,其中16/20nm及以下先进制程占比为24%,约150亿美元。IDM与代工市场份额平分秋色。

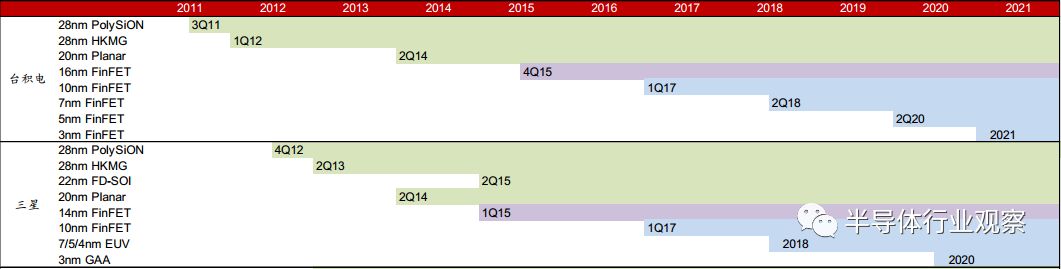

在先进制程方面,台积电处于绝对领先地位,三星位居其次。台积电在2011年便攻克了 28nm HKMG制程,之后先进制程发展迅速,其7nm制程已于2018下半年实现量产,预计2019年收入占比将超过20%。5nm将于2019年4月进行风险试产,预计在2020年实现量产。而三星宣布于2018下半年投产7nm,5nm及以下的先进制程也在规划中。

图:台积电与三星先进制程技术发展路线(来源:中金公司)

晶圆代工先进制程市场一直保持高度垄断的格局。目前全球具备10nm制程工艺量产能力的只有台积电和三星两家,而三星作为全能型 IDM 厂商,又与自己的代工客户有一定的竞争关系,拥有手机市场以及自研的Exynos系列SoC芯片作为谈判筹码,对合作客户来说有不小压力。

手机SoC芯片是顶尖制程的最主要应用领域。在全球主要SoC设计厂商中,苹果的处理器曾在三星代工,目前全部在台积电代工,高通的旗舰芯片骁龙800系列以及中高端芯片骁龙 600系列在台积电和三星都有下单;联发科的SoC芯片截至目前全部在台积电代工。三星电子的Exynos系列SoC全部在三星代工,华为海思的SoC芯片截至目前全部在台积电代工。

总体来看,台积电和三星垄断了使用先进制程的手机SoC芯片代工。

在晶体管密度方面

据悉,台积电16nm制程的芯片,每平方毫米约有2900万个晶体管,三星14nm的芯片每平方毫米有3050万个晶体管,栅极长度方面,台积电的是33nm,三星的是30nm。

10nm方面,台积电的晶体管密度为每平方毫米4810万个,三星的是每平方毫米5160 万个。

14nm方面,三星的鳍片高度为49nm,台积电的鳍片高度约为44nm。

尽管命名有差别,但台积电和三星的技术水平总体是并驾齐驱的,从各项指标来看,预计2019年量产的台积电7nm EUV版(N7+)、三星7nm的各项参数基本相近。

目前,台积电初代7nm(未采用EUV)已经量产,是市面已量产的最先进制程,时间上具有先发优势,该优势至少能保持到2019年(竞争对手开始量产),且2019年台积电仍有望率先量产EUV版制程,以保持先发优势。预计台积电2018年量产的7nm芯片超过50款,包括CPU、GPU、AI加速芯片、矿机ASIC、网络、游戏、5G、汽车芯片等。

在EUV使用方面

台积电与三星是ASML前两大订购客户。

目前,台积电的EUV设备最多,有10台,是ASML最大客户,三星次之,有6台。EUV作为7nm以下制程必备工艺设备,对厂商最新制程量产具有至关重要的作用。由于对精度要求极高,台积电与ASML在研发上有深入合作。

台积电迭代速度快

半导体制造技术步入14/16nm节点之后,需要采用FinFET工艺来抑制晶体管漏电和可控度降低的问题,由此导致技术开发难度和资本投入都大幅度增加,因此这一门槛也被视为先进制程技术的准入标准。台积电的28nm制程从2011年开始量产,领先竞争对手3~5 年,并从2014年开始量产16/20nm的,之后就进入了快速增长期,到2015年两种制程的占比已经达到49%。

台积电为了充分发挥技术优势,非常注重先进制程量产后的迅速扩容。如台积电的130nm制程在2003年投入量产后,其营收占比仅用一年时间就从0陡升到28%;28nm制程的营收占比在2011年投入量产后,同样只用了一年就从2%爬升到22%。迅速扩张先进产能帮助台积电在每一个先进制程节点都能快速抢占客户资源、扩大先发优势,并使其产能结构明显优于同业竞争对手,这样,更高的产品附加值带来了更高的毛利率。

图:2017年台积电先进制程的营收占比

三星IDM模式的缺陷

三星是2017年全球营收排名第一的半导体公司,全年营收高达435.4 亿美元,其主要业务包括CE(Consumer Electronics,消费电子)、IM(IT & Mobile Communications)以及与半导体制造相关的DS(Device Solution,设备解决方案)三大部分。

从三星电子过去3年的营收结构来看,其DS业务的扩张速度最为明显,2017年第四季度,其DS部门营收占总营收比重超过40%,成为三星电子的两大支柱业务之一。

DS业务又细分为半导体和显示设备,其晶圆代工部门就在半导体细分业务中。2017年三星电子的晶圆代工营收只有44亿美元,在三星电子DS总营收中仅占13%。由于三星电子是 IDM,其设备投入和资源要优先服务于三星电子的DRAM和NAND Flash等存储产品的生产,能够分配给晶圆代工部门的资源相对有限。

三星电子代工部门另一个问题则是行业竞争问题,三星业务范围广泛,诸如苹果、高通等主要客户本身也是三星电子的竞争对手,即便知识产权和专利得到良好保护,也不能保证供应链的灵活自主和上层竞争带来的影响。比如苹果的A4~A7系列处理器均在三星代工,2011年双方爆发系列专利诉讼后,苹果将A8转单至台积电代工,A9分别交由台积电和三星代工,A10又是全部由台积电代工。

由于上述原因,三星电子的代工部门虽然在制程技术的进展上和台积电不分伯仲,但其背景决定了它很难成为晶圆代工领域的巨无霸。

因此,三星于2017年决定将晶圆代工业务独立出来,以进一步提升其市场竞争力。

综上,为了提升竞争力,三星在调整晶圆代工的业务结构,而台积电依然在不断巩固自身的优势,明后两年这两强的市场争夺战将更加有看头。

-

芯片

+关注

关注

456文章

51157浏览量

426859 -

晶圆代工

+关注

关注

6文章

861浏览量

48648 -

制程技术

+关注

关注

1文章

40浏览量

11024

发布评论请先 登录

相关推荐

台积电进入“晶圆代工2.0”,市场规模翻倍,押注先进封测技术

回顾台积电与三星的晶圆代工争夺战详细信息

回顾台积电与三星的晶圆代工争夺战详细信息

评论