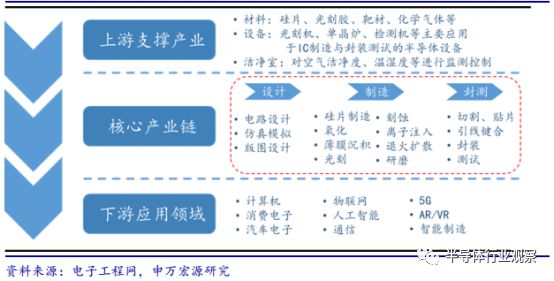

半导体核心产业链为 IC 设计、 IC 制造、封装测试,垂直分工模式持续深化。 半导体产业链上游为硅片、光刻胶、靶材、清洗液等原材料以及光刻机、刻蚀机、单晶炉等众多半导体设备作为支撑产业;核心产业链为 IC 设计、 IC 制造以及封装测试 3 大环节,由于Foundry(只进行芯片生产制造)、 Fabless(专业从事 IC 设计)模式诞生,设计、制造、封测业务开始相互独立, Fabless 公司业绩增长明显高于 IDM(从设计到封测再到消费业务总包)公司,造成了 IDM 公司开始向 Fab-lite 模式发展,集中精力于优势产品,产业垂直分工模式持续深化;下游为消费电子、通信、汽车电子、计算机等产业以及物联网、人工智能、 5G、 VR/AR 等新兴工业领域。

半导体产业链概览

我国半导体需求占全球 60%,供需缺口持续扩大

行业销售额达 4122 亿美元,未来几年保持 7%的 CAGR。 据 WSTS 统计, 2017 年全球半导体行业销售额为 4122 亿美元,同比增速 21.6%,创下历年新高,我们预测未来 3年全球半导体行业销售额年均增速达 7%,至 2020 年超过 5000 亿美元。据美国半导体行业协会(SIA)数据, 2018 年 4 月份全球半导体销售额 376 亿美元,同比飙升 20.2%,新年开局十分强劲,美洲地区销售额增长最快,为 34.1%,中国地区紧随其后,同比增长 22.1%,环比持平,行业景气度有增无减。短期内,半导体市场增长依然非常乐观,预计 2018 年继续保持高增长态势。

2017 年全球半导体销售额达 4122 亿美元

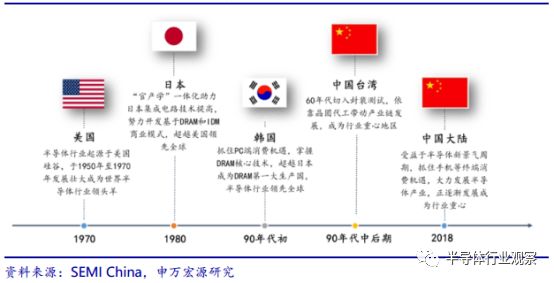

历经 3 次转移,半导体行业重心正迁至中国大陆。 上世纪四五十年代随着军用、商用计算机的出现,至 70 年代硅谷形成,美国成为世界上半导体行业的领头人; 80 年代日本政府与产业界经过努力开发基于 DRAM 的 IDM 商业模式,实现半导体行业的崛起,超越美国在全球市场处于领先;之后韩国抓住 PC 端消费机遇,加上政府与财团支持,在半导体产业中抢占了市场先机,在 DRAM 市场达到 80%的占有率,一举将产业重心迁至韩国;中国***在 60 年代切入 IC 后段封装测试,受益于初期外企在台设厂与 80 年代垂直分工模式加深, 以及本地企业如台积电等崛起,依靠晶圆代工带动全产业链发展;在目前半导体行业景气周期中,中国大陆成为最大消费市场, 2017 年中国集成电路产业销售额达到5411.3 亿元,产业发展速度全球领先,行业重心正转移至中国大陆。

半导体产业重心正转移至中国大陆

中国半导体需求占全球 30%, 集成电路销售额达 5400 亿元成最大下游市场。 2017年,中国半导体销售额达 1315 亿美元,同比增速 22.5%,占全球市场销售额比重高达约30%, 其中集成电路销售额达 5411.3 亿元, 中国已然成为全世界最大的半导体下游市场。

中国集成电路产业销售额达 5411.3 亿元

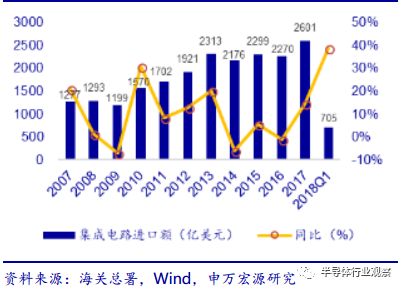

集成电路进口额连年超 2000 亿美元位居进口产品之首,核心技术仍被国外垄断。 数据显示,自 2013 年来,中国集成电路进口额连年超过 2000 亿美元,2017 年更是高达 2601亿美元,进口数量已接近 4000 亿个,同比增速 5 年来稳定在 10%左右。显然,集成电路已连续多年成为国内最大进口产品, 12 寸硅片基本完全依赖进口。 2017 年, 集成电路出口金额 669 亿美元,进出口逆差达 1932 亿美元,行业对外依存度高居不下。此外,如热处理设备、光刻机、探针台等半导体设备基本依赖进口,国产化率很低,核心技术仍未突破。

中国集成电路进口连续多年超 2000 亿美元

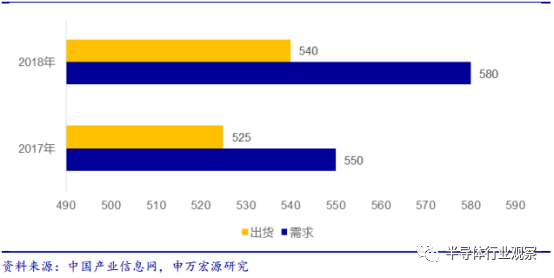

供需缺口 30 万片/月以上且继续增大,晶圆厂将迎资本开支高峰。 由于存储器市场火爆, 12 寸硅片市场需求将持续大,国内来看,据集邦咨询统计,国内 12 寸硅片月需求 46万片,我们预计 2018 年需求增大到 120 万片/月,而 12 寸硅片国内尚无量产能力,供需缺口巨大。据统计, 8 寸硅片月需求为 70 万片,而国内包括浙江金瑞泓、昆山中辰等重点厂商平均产量共计约 23 万片/月,供需缺口近 50 万片/月;

从全球来看,据业界预测, 2017年、 2018 年全球 12 寸硅片需求为 550 万片/月, 580 万片/月,而据 SEMI 数据,未来3年全球产能复合增速在 2%~3%,对应 2017 年与 2018 年产能为 525 万片/月、 540 万片/月,供需缺口在 30 万片/月以上,供不应求状态依旧持续。由于如此之大的供需缺口存在,全世界尤其是中国大陆开始兴起晶圆厂投资热潮,资本开支持续走高,预计 2018~2020年迎来资本开支高峰。

全球 12 寸大硅片供需缺口巨大(单位:万片/月)

半导体设备价值量占产业链 80%,国产化率低于20%

众多半导体设备支撑产业链发展,投入占比接近 80%成半导体产业链最大投资项。 半导体设备链是支撑半导体行业的上游基础子产业,投资价值巨大。对应于半导体产业链各环节,设备链主要集中在硅片制备、 晶圆加工、封装测试环节。 硅片制备需要设备为减薄机、单晶炉、研磨机等; 晶圆加工环节则需要热处理设备、光刻机、刻蚀机、离子注入设备、 CVD/PVD 设备、清洗设备等;在封装测试环节需要切割机、装片机、键合机、 测试机、分选机、探针台等设备;

此外,还需要洁净室等设备作为辅助设备。由于集成电路产业制造过程需要多种设备协同工作,而如光刻机等高精度设备造价极高(ASML 一台光刻机售价超 1 亿美元),因而使得半导体设备成为产业链最大投资项,占产业总支出接近 80%。

众多半导体设备支撑产业链发展

全球半导体企业掀起投资建厂热潮,中国大陆占比超 40%。 为迎合快速增长的半导体市场需求,全球范围尤其是中国地区迎来晶圆代工厂投资建厂热潮, SEMI 预计 2017 年~2020 年间全球共将投产 62 座半导体晶圆厂,中国大陆新建投产约 26 座,占比达 42%。此轮建厂潮主要以 12 寸晶圆厂为主, 2018 年即将到达建设投产高峰,全球半导体企业也迎来资本开支大年。

月产能 1 万片需投入 6 亿美元设备, 2018 年中国设备支出将增大到 100 亿美元。 据SEMI 预测,2017 年全球晶圆厂设备支出 460 亿美元,预计 2018 年支出高达 540 亿美元,总支出(建设和设备总计)同比增长 54%; 2017 年中国新建的新晶圆厂将于 2018 年开始装机,预计 2018 年中国设备支出超 100 亿美金,成长超 55%。

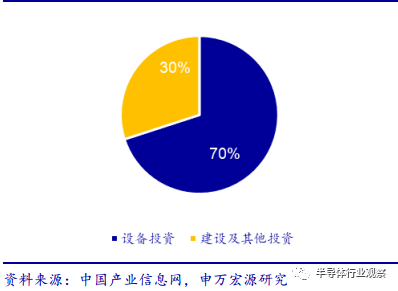

设备投资占晶圆厂总投资 70%以上

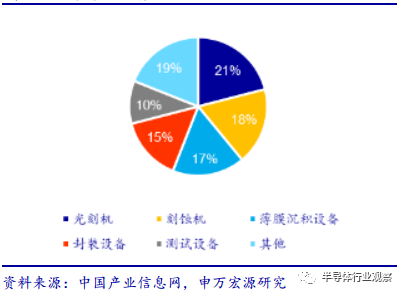

我们根据一些公布的晶圆厂建设投资规划进行统计测算,新建一座晶圆厂平均投资金额约 60 亿美元,设备投资占总投资金额的 70%以上, 1 万片/月的单位产能对应总投资约 8.5 亿美元,对应设备投资约 6亿美元。而在设备配置中,制造设备占比最多,占比高达 70%,其中光刻机、刻蚀机以及薄膜沉积设备为核心,各占 30%、25%, 25%;封装设备与测试设备占设备投资比例为 15%、10%。

晶圆厂设备配置

但在火热的半导体设备背后,国产化率普遍低于 20%,国内市场遭国外巨头垄断。

目前,我国设备普遍国产化率很低,如光刻机、离子注入设备、氧化扩散设备国产化率均低于 10%,刻蚀机约10%,CVD/PVD 设备约 10%~15%,封测设备国产化率普遍小于 20%。据《中国制造 2025》重点领域技术创新绿皮书——技术路线图预计,至 2020 年中国集成电路市场规模达到1180 亿~1734 亿美元,复合增长率 8%,全球市场占比为 35.98%~43.35%,产业规模达到 483 亿~851 亿美元,全球市占比达到 14.7%~21.3%,中国市场占比达到 40.9%~49.1%。

国内主要半导体设备及供应商概览

国际巨头垄断全球高端设备市场,打破垄断提高国产化率是当务之急。 当下, 国内半导体市场利润多为国外巨头瓜分,据美国半导体行业协会(SIA)数据显示, 2016 年仅美国企业在中国半导体市场的占有率就高达 51%,半导体设备国内自供给率不足 20%,在如此广阔市场空间下,国内企业唯有加紧技术突破,打破国外巨头垄断,才能安享自家丰盛的半导体市场大宴。

2017 年全球光刻机总销售情况(单位:台)

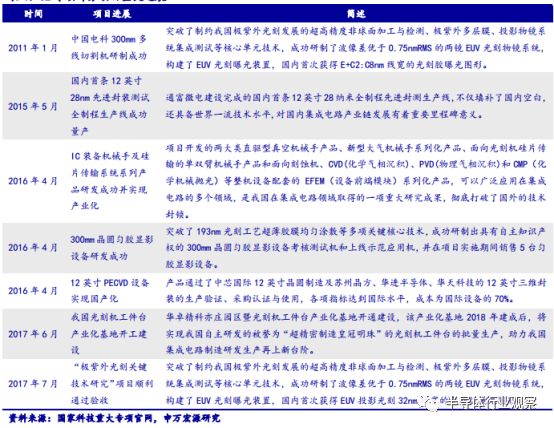

为了改变则个局面,国家推02 专项扶持国内设备产业发展。

02 专项即国家“极大规模集成电路制造技术及成套工艺”项目,在“十二五”期间着重进行了 45-22 纳米关键制造装备攻关,开发 32-22 纳米互补金属氧化物半导体(CMOS)工艺、 90-65 纳米特色工艺,开展 22-14纳米前瞻性研究,形成 65-45 纳米装备、材料、工艺配套能力及集成电路制造产业链等重要任务,受益于 02 专项的扶持,国内设备企业如中微半导体、北方华创、上海微电子等迅速发展,攻克了一系列关键技术,在国家半导体产业发展进程中起到关键作用。

02 专项部分项目重大进展

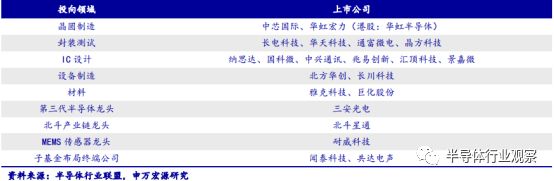

“大基金”二期投资规模或超万亿,封测设备行业受益。

“十二五”开始我国大力发展集成电路产业, 2014 年 9 月,我国成立集成电路产业基金扶持产业发展,截至到 2017年上半年,“大基金”首期募资达到 1387.2 亿元。“大基金”的投资项目覆盖了集成电路的制造、设计、材料设备、封装测试等环节,各环节投资比重分别是 63%、 20%、 7%、10%。而“大基金”二期拟募金额比一期增加约 40%,预计至少将按照 1∶3 的撬动比,预期撬动社会资金规模 4500 亿-6000 亿元左右,加上一期募得的 1387 亿元及带动的 5倍社会资金,总金额或将过万亿元。

据半导体行业联盟披露的“大基金”二期投向领域来看,封测行业及设备企业大大受益, 封装测试行业长电科技、华天科技、通富微电、晶方科技以及设备商长川科技均在投向领域内,大力投资必会带动国内封测设备行业的快速发展。

“大基金”二期投向领域及公司

目前看来,国内封测设备发展趋向成熟,有望率先突破。

国家战术性重点突破后端环节,国内封测设备发展趋向成熟。 集成电路是半导体行业的最主要组成部分,其设备投资占整个半导体产业链资本支出的 80%左右,其中由于芯片制造领域涉及技术难度很高,如光刻机工艺要求极高,国内与国外水平相差 3 代以上,短时间难以赶超,而产业链后端环节封装测试领域技术含量相对较低,因而成为我国重点突破领域,目前也已经成为我国集成电路产业链中最具竞争力的环节, 2018 年 Q1 中国封测产业贡献了 402.5 亿元的销售额,占国内半导体产业销售额 35%,封装设备市场占全球封装设备市场的 36.8%。因此,借鉴中国***半导体产业的崛起是从封装测试领域切入,我国未来也会实现首先从后端环节超车。

后端环节是我国重点突破领域,半导体产业销售结构已有改变

前中后段设备的市场现状

在前段,硅片制造和单晶炉是核心。

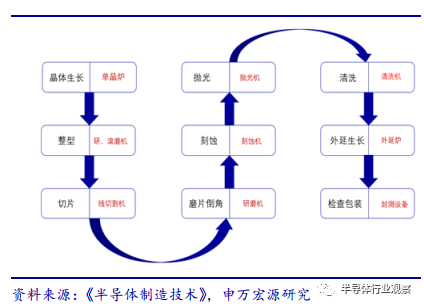

硅片是制作芯片的基材,占整个半导体材料的 35%以上。 硅是用来制造芯片的主要半导体材料,现在世界上典型的半导体公司都不自己制造硅片,而是直接采购硅片制造商生产的硅片进一步加工制造各式各样的芯片。在硅片上制作的芯片的质量与开始制作时所采用的的硅片的质量有直接关系,所以硅片制造(也称晶圆制造)的发展对于整个半导体产业链也有着独特的意义。硅片的制造流程包含工艺众多,主要包含硅的提炼与提纯-单晶硅生长、机械整型以及刻蚀、抛光和外延生长等过程。

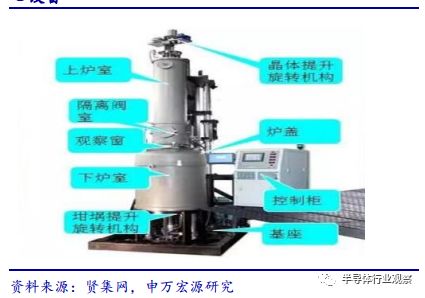

硅的提纯是指将硅砂原料放入熔炉中熔炼,再通过蒸馏和化学反应得到高纯度的多晶硅(纯度 99.99999% 7 个 9 以上),之后在单晶炉中使用 CZ 法(提拉法)或区熔法得到单晶硅棒(纯度 99.999999999% 11 个9 以上)。随着电子器件的不断升级,对硅的纯度要求也越来越高。这一过程所用到的主要设备是单晶炉。单晶炉设备支出占硅片制造设备的 25%左右。

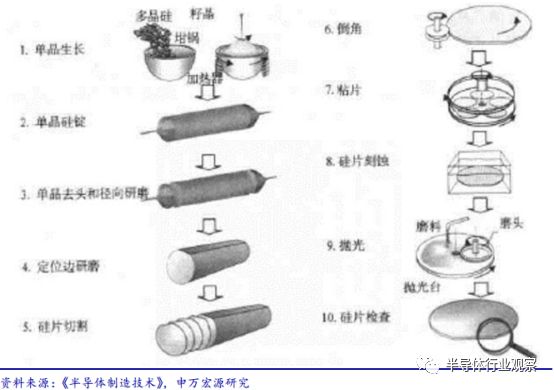

硅片制造过程

机械整型主要是指将拉好的单晶硅锭通过研磨、去头、切片、倒角等多种工艺形成物理形状上的硅片。

硅锭整型是指将拉好的单晶硅棒整型为可处理的锭状,主要通过滚磨(径向研磨)实现,主要设备为滚磨机。

切片是将硅锭切成固定厚度,一般是1mm,随着硅片尺寸逐渐变大,这一过程目前主要采用线切割的方式进行,主要设备为线切割机。

磨片倒角是为了解决切片的表面和边缘的尺寸误差问题,所用设备为研磨机。这一过程所使用的设备主要为机加工设备,技术难度相对较低,总和约占整个硅片制造设备的 20%左右。

刻蚀是指进一步通过腐蚀手段对切片进行减薄腐蚀,去除损伤层,其目的是为了改善表面质量,提高切片平整度。这一过程所用设备为刻蚀机,约占硅片制造设备的 10%。

抛光则是利用机械、化学和电化学的手段进一步降低硅片表面粗糙度,获得更加光亮平整表面的加工方法,通过抛光生产的硅片也称抛光片。主要使用设备为抛光机,目前 CMP 抛光机使用最为广泛, 约占硅片制造设备的 10%。

外延生长是为达到所需器件性能和成本率目标,将切片放入外延炉进行外延生长,在已有表面的外层新长出一层纯度更高,更加平整的外延层。通过外延生长得到的硅片也称外延片。一般而言外延片的性能优于抛光片,因为其密度低、吸杂性能和电学性能好,而外延片的制造难度也稍大一些。这一过程主要使用设备为外延炉, 约占总设备的 10%。

硅片制备流程工艺与主要设备

清洗设备在整个过程中会多出用到,目的是及时将加工片清洗去除表面留存杂质,检测设备则是对加工的硅片进行测试判断是否达到要求。清洗过程所用设备为清洗机,占比 10%左右,检测过程主要使用测试机, 约占比 10%。

单晶炉是硅片制备过程价值量占比最高的核心设备

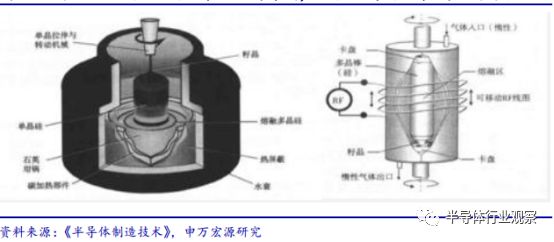

硅晶体生长主要的制造方法是直拉法和区熔法。

在晶体生长直拉法(CZ)中,被加热的坩埚中盛着熔融的料,籽晶杆带着籽晶由上而下插入熔体,由于固液界面附近的熔体维持一定的过冷度、熔体沿籽晶结晶,并随籽晶的逐渐上升而生长成棒状单晶。直拉法适用于大尺寸完美晶体的批量生产,比如半导体锗、硅、氧化物单晶。

区熔法将一个多晶材料棒,通过一个狭窄的高温区,使材料形成一个狭窄的熔区,移动材料棒或加热体,使熔区移动而结晶,最后材料棒就形成了单晶棒。区熔法生产的单晶材料含氧量少,纯度高,掺质均匀,适用 ITBT 工业电子。

晶体生长直拉法批量生产大尺寸单晶,区熔法小产量生产高纯度晶体

来到中段晶圆加工,光刻机和刻蚀机是核心。

光刻作为晶圆加工最为关键的步骤之一,是将所设计的 IC 电路图映射到硅片上的程序。光刻环节所需的设备光刻机是整个过程最为核心的设备,光刻设备占整个晶圆加工设备的40%左右,目前最为先进的 EUV 光刻机单价在 1 亿美元以上,高端光刻机市场被 ASML所垄断。

刻蚀是与光刻工艺相关的工艺,在光刻之后通过使用特定试剂将未被光刻胶保护的地方刻蚀掉,并将硅片上剩余的光刻胶清洗掉的过程。刻蚀也是晶圆加工的重要工艺,刻蚀设备支出占整个晶圆加工设备的 15%左右。 薄膜沉积又称淀积或膜淀积,主要是在硅片表面生产不同膜层以达到更好的机械和电学特性的过程。目前的工艺主要是采用 CVD(化学气相沉积),指通过气体混合的化学反应在硅片表面淀积一层固体膜的工艺。

随着对芯片工艺要求的不断升高, CVD 技术也在不断升级,目前主要采用等离子体辅助 CVD(包含PECVD 和 HDPCVD)进行相应工序。主要设备 CVD 设备占整个晶圆加工设备的 15%左右。美国应用材料和诺发是该设备全球领先企业,中国企业差距较大。

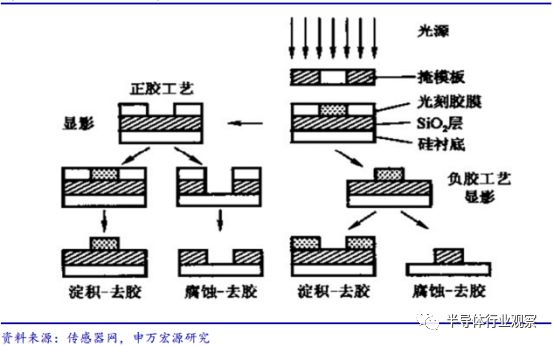

光刻工艺的主要流程

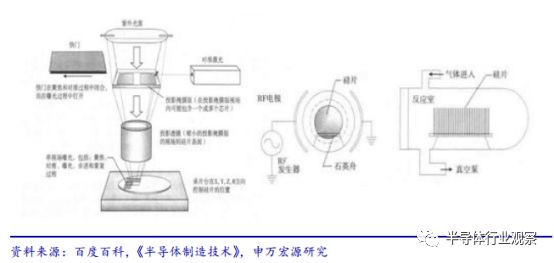

主要工艺光刻和刻蚀用到的光刻机和刻蚀机工艺复杂,造价极高。 光刻机是以光学光刻为基础,利用光学系统把掩膜版上的图形精确地投影曝光到涂过的光刻胶的硅片上。光刻机就是在硅片表面匀胶,通过一系列的光源能量、形状控制手段,将光束透射过画着线路图的掩膜,经物镜补偿各种光学误差,将掩膜版块上的图形转移到光刻胶上,把器件或电器结构临时成比例缩小后映射到硅片上。一般离子反应刻蚀会用到等离子刻蚀机,它包括反应室、电源、真空部分。等离子体在工件表面发生反应,反应的挥发性副产物被真空泵抽走。湿法刻蚀将刻蚀材料浸泡在腐蚀液内进行腐蚀的技术。

光刻机和刻蚀机工艺

至于后段的封装测试,测试设备贯穿始终。

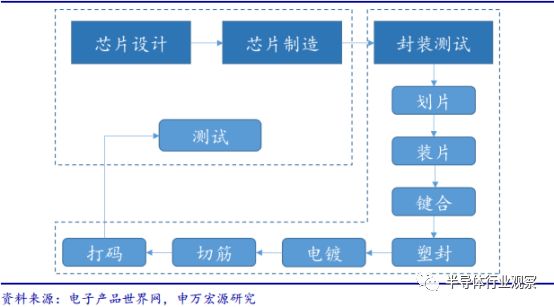

封装测试为芯片制造后段工艺,提高芯片良率获最终产品。 芯片制造完成即被送去检测,合格的芯片才会被分选出来进行最后的封装和终测。 经过芯片设计与制造工艺,晶圆片还需要进行封装及检测才能产出成品。封测一般需要经过划片、装片、键合、塑封、电镀、切筋成型及打码几个步骤完成,封装后的测试则为电性测试、老化测试。其实在芯片设计和制造的环节也有设计验证以及晶圆检测步骤,因而封装为产业链后端工艺,测试在半导体制造的各环节均需参与。 封装设备市场规模占整个半导体设备的 7%。

封测是半导体产业链后端环节

测试设备遍布前道检测、后道中测和后道终测。 前道检测、晶圆可接受性测试及后道终测保证芯片质量及性能,外观测试与电性功能测试并重。 前道检测主要指晶圆检测,包含 IC 设计的逻辑检测、 IC 制造后进行的晶圆检测等,目的是进行外观结构性检测,包含各种线宽度、厚度以及表面形貌等检测;中测是指封装测试前进行的拣选测试,主要包括晶圆可接受性测试及晶圆电测,可以标记制造失败的晶片,分选出良好的 Die(晶片)以便封测,同时可以得到晶圆片制造良率;后道终测是在封装后检测 Chip(芯片)逻辑,保证芯片良率,主要是进行电性功能检测。 测试设备规模占整个半导体设备的 8%。

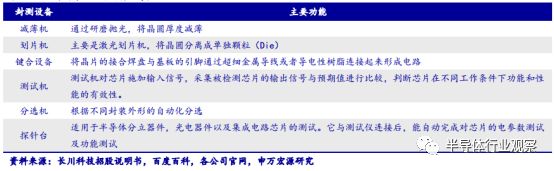

主要封装测试设备及其功能

-

芯片

+关注

关注

455文章

50692浏览量

423028 -

半导体

+关注

关注

334文章

27255浏览量

217940 -

光刻机

+关注

关注

31文章

1148浏览量

47370

发布评论请先 登录

相关推荐

关于半导体设备产业分析和介绍

关于半导体设备产业分析和介绍

评论