公司合并后会发生什么?结果往往不像公告说的那么美好。

另一波整合浪潮正在席卷半导体行业,这为一些高风险的市场竞争奠定了基础,并让整个供应链都陷入困惑,不知道该如何提供可以贯穿产品的整个设计寿命的技术支持。

行业整合的背景是:芯片制造商已经在努力应对日益增加的复杂性,随着摩尔定律变得越来越困难、越来越难以维持,以及大量的新市场充斥着不断演进的标准和完全不同的规则,未来的设计路线图已经丢弃。

一些业内人士认为,行业整合从未停止过,而这一新浪潮是几十年来一直在进行的过程的延续。但最近几个月发生了一些变化:

• 近年来,半导体领域对初创企业的投资首次大幅增加,尤其是在机器学习、人工智能、汽车电子和云基础设施等市场,有大量的初创企业出现,它们要么被收购,要么被淘汰。

• 利率开始上升,这使得收购的借贷成本更加昂贵,并提高了完成这些交易的紧迫性。

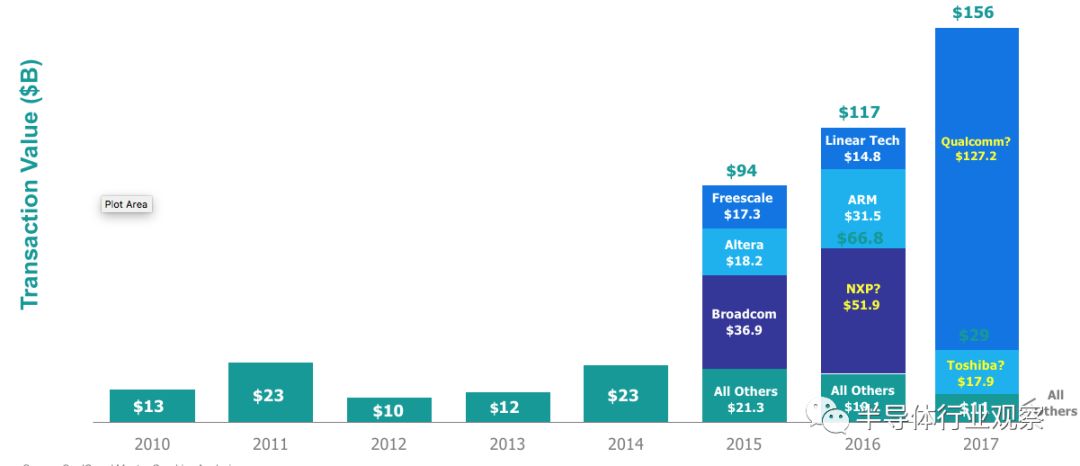

• 大型公司和初创公司的收购一起进行,有时会跨市场进行,这通常会导致更多的销售、拆分,甚至关闭这些公司的一些业务。(见下图1)

图1:以美元计算的并购活动。(资料来源:CapIQ / Mentor)

在过去几十年里,这个行业变得极其高效,所有这一切都给这个高效的行业带来了一定程度的混乱。收购可能对产品支持和现有技术服务产生重大影响,这对于器件预计可使用10至20年的市场尤其麻烦。

此外,这些问题正变得越来越普遍,因为公司正在脱离整个集团,部分是为了专注于他们自认为的核心竞争力,部分是为了补贴这些收购的成本。有时,这涉及到把他们卖给语言不通的其他国家的买家,或者创建独立的实体,这些实体没有足够的资金把产品维持在先前的水平。

ClioSoft公司市场副总裁Ranjit Adhikary表示:“最大的问题是各种各样的沟通问题以及变更问题。公司一合并,很多人会离开,知识库和文档分崩离析。开发要么停止,要么更加零散,访问控制会受到影响。你可以在一些大型并购中看到这一点,其中有IP的整体变更。他们并不透露这些变更,只有少数人可以访问它们。”

在市场中,这是个大问题,例如手机市场,昂贵的设计预计将产生大量衍生品。在汽车和工业物联网市场中,这也是个问题,这里的技术生命周期可能长达十年甚至更长,公司期望在整个生命周期中通过安全和协议更新来不断更新技术。但整合并不总是像收购方所期望的那样有利可图,而且,并非所有的公司都想保留陷入困境的业务部门。

西门子旗下Mentor事业部总裁兼首席执行官Wally Rhines表示:“我们一直认为,你可以收购一家IP公司,他们会开发下一代IP。但是,让人们留在这里等待下一回合是非常困难的。总有新公司能更快地进入市场。因此,有了USB 2.0,我们假设大家都会迁移到USB 3.0,而且可能会有几十个客户。但我们发现还有很多其他公司正在开发USB 3.0,我们预计会提供增强功能和技术支持。技术支持是一个杀手,尤其对于小公司而言更是如此,因为无论何时客户遇到问题,他们都会责怪IP——无论是否是IP的问题。结果是,我们基本上成了他们设计团队的延伸,这种代价非常昂贵。”

例如,请设想一家公司,它被拆分到另一家公司,在那里,英语要么是第二语言,要么根本不讲英语。Adhikary表示:“技术支持成了关键问题。你需要管理所有数据,但如果这些数据一开始是英文的,后来变成了其他语言,这就成了问题。当你搜索IP的时候,你并不总是知道哪些技术仍在支持,哪些不支持。”

其中一个关键问题是设计的复杂性不断增加,尤其是在最先进的节点上。

eSilicon公司总裁兼首席执行官JackHarding表示:“随着每一个新节点的出现,复杂性和成本都在上升,所以你不能把事情搞砸。这意味着,如果老面孔们不生产自己的芯片,那么你就无法总是从他们那里购买任务关键型IP,因为每个人都想知道,IP是否已经应用在芯片中了。所以我们看到的是内部和外部IP的日益融合。例如,你可能需要金属堆积(metal buildup)以使其与设计的其余部分更加兼容,这意味着你需要在前端清理它。”

改变的是什么

自互联网时代结束以来,收购一直是半导体和EDA初创公司最流行的退出策略。过去5年,这一趋势已蔓延到一些老牌公司,如Mentor Graphics、Arm、飞思卡尔、博通、Cavium和MIPS,以及越来越多的大型私营公司。亚马逊、谷歌、苹果、英特尔,以及一线汽车供应商也一直在进行自己的收购狂潮,以至于似乎只有少数潜在客户会购买芯片,以及开发芯片所需的工具。

这里的不同之处在于,为什么公司会进行收购,这也会影响到他们所保留的内容,以及他们出售或拆分的内容。

Mentor的Rhines表示:“对于利用收购进行专业化的公司而言,他们可以提高盈利能力。如果你看看德州仪器,就会发现,自从他们开始专注于模拟业务以来,他们的盈利能力已有所提高。2017年,他们的营业利润率为43%。NXP也是如此。2014年,他们30%的收入来自于普通产品。在过去的五年里,他们一直在出售他们的标准产品公司。他们收购了飞思卡尔,他们的汽车收入从总收入的20%增加到40%。所以今天,他们的营业利润从20%增长到约30%”

他并不是唯一一个看到这种转变的人。

Synopsys公司董事长兼联合首席执行官Aart de Geus表示:“十多年前,当这种情况开始明显变得活跃时,我们中的许多人都在担心,这会不会是半导体的末日,它会不会走向成熟,客户减少是否有害。实际上,所有这些问题最终的演变都与我们的担忧略有不同。首先,这绝对不是半导体的终结。它会走向成熟,但这是成熟导致‘技术经济’变化的一个很好的例子,一些公司的整合为他们提供了两个机会。一个是整合使其在财务和经济上更加可行,这意味临界质量增大,因此有可能在保持盈利的同时进行更多投资。

其次,拥有了横向或纵向调整,便会获取技术临界质量,得以进行投资。而你所看到的是,很多公司都致力于纵向对准,因为直觉上他们看到了一个新时代,一些垂直行业需要特殊对待。高通和NXP的合并,是仍在进行中的一个主要例子。从概念上讲,让一些公司瞄准终端市场的想法很有意义。他们是绝对的垂直整合。”

这不一定对每个人都是坏消息。许多新公司为新市场应用购买工具,EDA从中获利颇丰。“我们已经帮助公司向前迈出了‘技术经济’的步伐,这意味着使用‘技术经济’从技术执行的角度来同时提升我们的竞争力,方法是通过更好地对准事物,通过更多地定义我们的设计流程使其可以重复使用,包括IP。与此同时,在经济上,我们得到了更大的份额。EDA的整合实际上也必须做同样的事情——从技术的角度和经济的角度来看都要可行,因为全球范围的技术支持非常昂贵——这是自然趋势,使我们所有人都处于前沿。如你所知,前沿一直在前进。”

市场变化

随着数据量的增加,前沿也在扩展,从而改变了数据处理的动态。在过去6个月里,把网络边缘的传感器连接到一些非常强大的云端的的想法经历了大幅修改,重点是在低功耗下进行预处理。简而言之,这些产品的设计正在变得复杂而独特,以匹配终端市场,设计活动在各地都呈爆炸式增长。

Cadence总裁兼首席执行官Lip-Bu Tan表示:“我们正在步入数据驱动型经济。这将是有关数据的一切。许多传感器收集数据。根据应用的不同,我们正在转向智能前沿。你需要收集数据,并以非常低的功率处理它。另一方面,我们将扩展到云端。搞超大规模计算的人们今年投资了800亿美元来建设基础设施。其结果与台积电投资建造无晶圆厂类似。亚马逊、微软、谷歌、阿里巴巴正在建设庞大的基础设施,以一种非常划算的方式处理数据。随着时间的推移,你会看到云端的大规模扩展,这将改变很多基础设施的需求。”

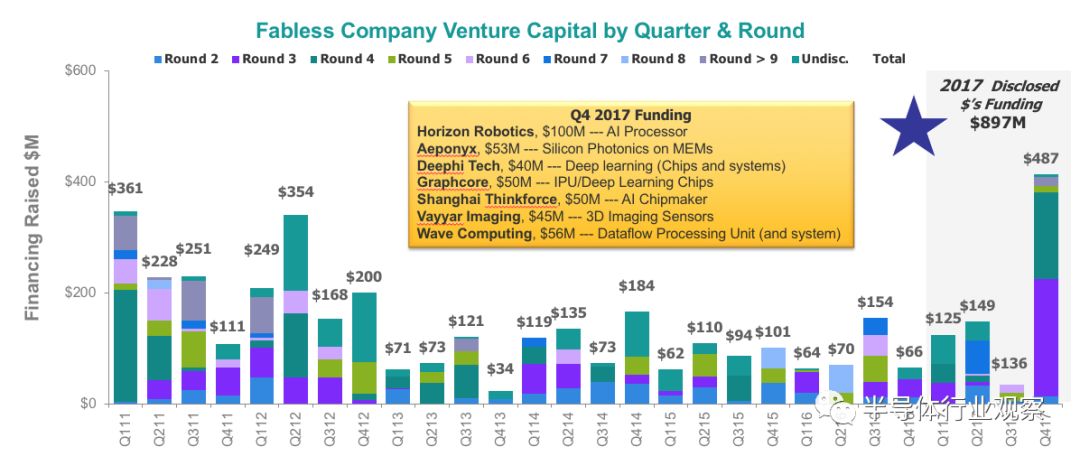

它还推动了很多创业活动,这反过来又会推动很多收购。Arm公司首席执行官Simon Segars表示:“如果你回顾三四年前的情况,大多数行业的首席执行官都在问,‘手机业务正在放缓,我们接下来做什么?’现在我们有了所有这些选择,那么我们该走哪条路?如果你看看机器学习领域,就会发现所有公司都得到了资金去制造机器学习芯片。而在几年前,没有人向半导体初创企业投资。”

图2:全球无晶圆厂公司融资,包括2017年的45轮融资,其中8轮融资超过5000万美元,平均2400万美元。(来源:Mentor,基于GSA、道琼斯风险投资公司提供的统计数据)

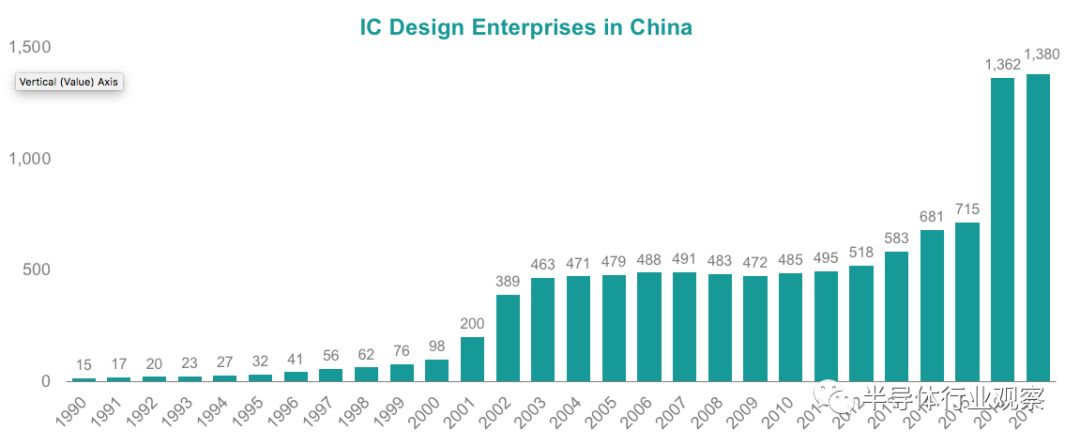

在中国,这一点尤其明显。中国的芯片设计公司的数量呈爆炸式增长,这在很大程度上得益于中央政府对于减少对外贸易逆差的关注,而这也在政府资助的投资机构和地方政府的融资中发挥了作用。

图3:中国的IC设计激增。(来源:Mentor,基于PWC和TrendForce提供的统计数据)

结论

投资半导体行业的风险资本正在迅速增加。并非所有的钱都花得很值,而且某些时候投资将会放缓,市场将比今天更快速地整合。但至少就目前而言,新公司如潮水般涌来,而且资本仍足够廉价,以至于公司正在迅速被收购。

现在的问题是,在疯狂收购已成气候的情况下,如何将附带损害降至最低,最大的问题点是,公司被收购之后,还要继续提供技术支持、记录和沟通交流。创业圈中“过度捕捞”的问题似乎已经过去了,但随着公司和专业技能的快速流动,这种影响可能会在未来数年内显现出来。在一个越来越依赖更长的设计生命周期的行业,这种影响可能非常巨大。

-

芯片

+关注

关注

456文章

50919浏览量

424582 -

人工智能

+关注

关注

1792文章

47387浏览量

238900 -

机器学习

+关注

关注

66文章

8423浏览量

132757

发布评论请先 登录

相关推荐

关于半导体并购的“后遗症”的分析介绍

关于半导体并购的“后遗症”的分析介绍

评论