毫无疑问,三年内半导体企业依然会是科创板的宠儿。

刚刚过去的7月,在上海市市委书记李强、证监会主席易会满、上海证券交易所理事长黄红元的见证下,科创板正式开板,坐在下面的25家企业成为备受关注的新星。

让人诧异的是,其中至少半数企业都隶属于半导体领域,涵盖材料、分立元件和集成电路设计等各个产业链环节。而只凭借化学机械抛光液和光刻胶去除剂两大招牌,安集科技就收获了开盘当天涨幅超400%的“第一股”名号,这一点也颇让人咋舌。

半导体为何如此“吃香”?它到底能够创造多大价值?看完科创板后,我们心中的疑惑油然而生。

半导体为何拔得科创板头筹?

首先,我们需要明确,这一日常“够不到摸不着”的产业,它很重要。

为什么重要?

数据显示,作为全球最大的集成电路消费国,我国市场需求接近全球的1/3,集成电路进口额已经连续五年超过2000亿美元,不过产值却不足全球的7%。2017年,我国集成电路年进口额达2601亿美元,比上年增长14.6%,远远超出原油1623亿美元的进口额。

需求增长,国之重器。成立“大基金”,国家亲自投入资金加速集成电路产业成长,在一期投资约1400亿元后,近期开始募集二期资金,预计超2000亿元,以保持持续高额投资的节奏。

但是一级市场的投入仅仅能够将半导体技术孵化成形,真正让技术走入商用,往下走入二级市场,经历磨炼必不可少。在这一点考虑上,科创板的成立初衷倒是颇有迎合产业发展的意味。

与主板不同,科创板专为科技产业设立,结合当下我国的形势发展,科创板的规则设立也有稍许差异,如上市审查过程中筛选企业有更多包容性,但如果企业两年内不能盈利,则必须退市等规则,这就颇适用于当下半导体产业整体的初创企业本身的发展情况。

分析称,目前我国半导体产业发展阶段与70年代末的日本与80年代末的韩国、***相似,未来5-10年5G、人工智能、汽车电子、物联网等创新应用有望驱动全球半导体行业复苏,同时驱动中国产业结构转型,这将是中国半导体企业快速成长的阶段。

从2018年贸易数据来看,中国半导体进口总额达3121亿美元,而全球市场总额仅为4780亿美元,考虑846亿美元的出口,我国半导体产业贸易逆差高达2274亿美元,并且随着各行业需求在不断增长,市场也将持续扩大。

因此,半导体企业们成为科创板的“红人”也并不是一件奇怪的事情。

为什么资本市场看好“安集科技们”?

交易所数据显示,科创板首个交易日,盘中每只个股平均都翻了一倍,首当其冲的就是安集科技,涨幅为400.15%,西部超导以266.6%位列第二,第三名是心脉医疗,涨幅为242.42%。

远超高端材料和医疗企业,也超越同样是半导体上下游的“澜起科技们”,安集科技仅仅靠的是自己简单的产品和业务——生产光刻胶清洗液和化学机械抛光液。

不言而喻,能够收获资本市场的普遍认可,从账面上看,安集科技的财报不会很难看。以2018年数据来看,公司收入2.5亿元,同比增速9%,净利润0.4亿元,基本与2017年持平,整体增速比较稳定。

从资本市场来看,这样的数据称不上好看。但没有无缘无故的暴涨,安集科技股价暴涨背后源于交易层面出现的资金猛拉等,然本质上皆由市场认购热情高涨促使。因此当企业本身表现平平之时,这很难不让你去探讨一下安集科技背后的半导体制造市场走势。

众所周知,随着产业和经济形势的变化,半导体市场营收一直在走下坡路并将会有一段时间的低迷。最近,Gartner就修订了自己对市场的预期,它预计今年芯片销售额将下降近10%至4290亿美元,而这将是自2017年以来该行业的最低收入。与此同时,IC Insights和IHS Markit对市场的预期也同样不乐观,它们预测今年芯片销售将下降12.5%至13%。

尽管如此,在整体半导体产业增速放缓的当下,代工制造细分产业的营收依然毫不受影响,甚至有逆向增长的趋势。Gartner给出数据分析称,今年晶圆代工市场会较为乐观,预估营收规模仅会年减 1.7%,至 617.79 亿美元,而2020~2023 这四年则会维持逐年成长趋势。

未来随着我国半导体市场的需求拉动,制造产业势必有显著增长,因此晶圆代工的红利一时半会儿也不会散去,这就自然造成了与半导体制造相关的企业备受市场追捧,而澜起科技这样的上游公司被制造产业链上的企业“暂时”甩在身后的原因自然也就可以理解。

与其他行业相比,半导体行业恰逢全球产业链变革,同时作为下一代信息革命最关键的部分之一,它承担了一定的时代使命,至少我国对它的投入短期内将不会减少,作为其中一环的“佼佼者”,虽属于极其微小的一环,“安集科技们”随着整体市场发展而不断获得收益并发展壮大却十拿九稳,这也容易给市场带来信心。

半导体行业到底能够创造多少价值?

提起科创板,很难不想到“半导体”。成为科创板红人,同时也拿下科创板第一股,这不禁想让我们一探究竟:半导体能够创造的价值到底有多大?

首先我们来看它对GDP的贡献。

据可查的统计数据显示,2017年全球GDP约为83万亿美元,电子相关产业贡献约1.5万亿美元,大概占全球GDP的1.8%,其中半导体产业约占比三分之一。

而据中国电子信息产业统计年鉴数据测算,2008年金融危机之后,2008-2018年这十年内我国电子信息产业对GDP增速的贡献保持波动持续性上升,其中半导体产业对GDP增速的贡献率达到了5.19%。

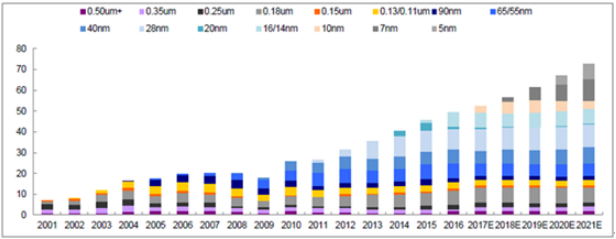

同时有数据统计显示,从1996年到2018年,我国半导体产业市场规模由1400多亿美元增长到4700多亿美元,年复合增长率在6%左右。

可以说,未来随着IC对传统设备和工业产品的渗透,用户在电子设备上的花费也将越来越多,半导体产业对生产总值的贡献逐年稳步提升,但无论是它对总体GDP的贡献,还是对GDP增速的影响,数字其实都并没有很“耀眼”,更无法与制造业、服务业等贡献主力相比。

不过正如半导体领域的水平分工改变了传统生产制造模式,在半导体产业分析上,“贸易赤字”这一传统衡量标准的含义也会因此更加丰富,有时候甚至会变成一件好事。

以贸易赤字来看,iPhone就是一个很好的例子:生产商美国苹果公司、接受订单的中国***鸿海、实际进行硬件生产的中国内地工厂、为中国内地工厂提供零部件的日本公司、最后购买“进口”iPhone的美国用户。..。..这些都被纳入了一个国际性的关系网中,仅用贸易赤字来衡量苹果为美国经济创造的收入或者价值,这显然不合理。而其对后来全球制造业和电子行业的影响更不一而足,其对GDP的贡献也无法成为衡量它的唯一标准。

因此,如果说半导体产业能够创造多少价值,显然产值只能成为维度之一。

用相关系数来衡量IC与GDP之间的关系,IC Insights通过数据分析得出这样一个结论:2018 - 2023年全球GDP和IC市场相关系数将达到0.88(排除内存后为0.94),高于2010-2018时期的0.87。到2018年,全球GDP增长与IC市场增长之间的相关性更加密切。

在IC Insights的数学模型里,完美的正相关系数为1.0,如此看来,0.88是一个相当之高的关联度水平。随着半导体行业并购逐渐增多,其对全球GDP的影响也会越来越大。因此,IC Insights指出全球经济的增长和健康状况与半导体产业紧密相关。

这也并非没有道理,回顾早年半导体乃至电子产业对国民经济的影响,因为存储的设计,不仅仅计算机产业兴起发展,基于存储和计算之上的软件服务市场也由此被带动,互联网产业因此曾一度是经济上的“神话”,并得以惠及各个产业。

某种程度上,半导体产业的发展反映出整体经济结构的健康程度,尤其是在当下的万物互联信息时代。有业内人给出分析指出,创新不是技术革新,而是改变生产要素组合方式,从而实现经济或社会价值。

因此,IC Insights给出的关联度分析不无道理,作为未来各项经济活动发生的根本,半导体产业变革和发展带来的经济效益也将是无法衡量的。

-

半导体

+关注

关注

334文章

27515浏览量

219806 -

科创板

+关注

关注

4文章

897浏览量

27612

原文标题:【DIGI-Weekly】科创板开市、半导体再下修、平头哥“玄铁”出鞘

文章出处:【微信号:DIGITIMES,微信公众号:DIGITIMES】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

胜科纳米即将科创板IPO上会

龙图光罩科创板上市,引领半导体掩模版新篇章

中证指数公司正式发布上证智选科创板半导体30指数

灿芯半导体科创板上市!开盘涨超176%,成功募资5.96亿元

半导体是怎么成为科创板的“宠儿”

半导体是怎么成为科创板的“宠儿”

评论