随着科技与信息技术的不断进步,国内商业银行网络化、数字化进程显著加快,数字化转型也逐渐成为银行零售业务升级发展的“第一动力”。

在率先成为首家年度净利润突破200亿元大关的城商行领军者后,唯一一家以首都“北京”命名的商业银行——北京银行也正在向着数字化银行的新征程迈进。从顺义科技研发中心的设立,再到金融科技子公司的揭牌,无一不体现出这家银行把推进数字化转型作为该行发力的重中之重。

中国银行业协会城商行工作委员会发布的《城市商业银行发展报告(2018)》显示,北京银行已成为为数不多的运用了大数据、人工智能、云计算、生物识别、区块链五大金融科技技术的城商行。

10月29日,北京银行发布2019年三季报,报告显示,今年前三季度,公司实现营业收入481.2亿元,同比增长17.03%;实现归属上市公司股东净利润180.85亿元,同比增长8.77%;实现利息净收入367.63亿元,同比增长11.59%。

数字化转型上升至战略层面

8月22日,中国人民银行印发《金融科技(FinTech)发展规划(2019-2021年)》,明确提出要将“金融科技”打造成金融高质量发展的“新引擎”,引导打造金融行业发展友好环境,助力金融行业实现降本增效。在此背景下,银行数字化转型的需求更为迫切。

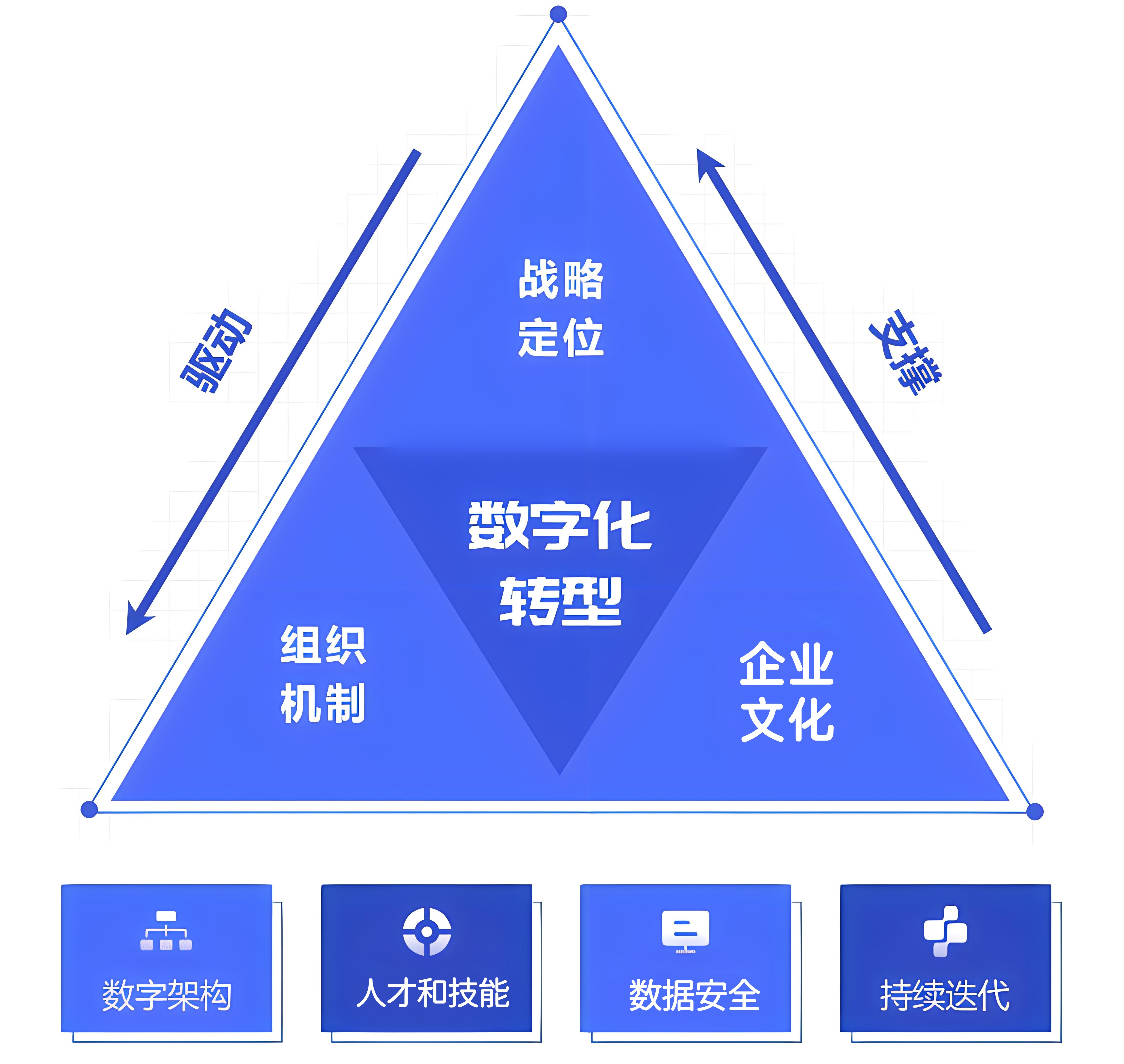

为此,北京银行将数字化转型上升至全行核心战略层面。通过不断强化对客户的数字化服务,推进战略决策、管理流程和风险管理的数字化,以此来破解自身发展难题,实现高质量、可持续发展。

具体来看,北京银行通过“重规划、促创新、强聚焦”深入推进数字化转型工作落实,致力于成为数字化转型生态和场景的主导者及推动者。“重规划”指从顶层设计方面强化战略指引和统筹协调;“促创新”指促进金融科技创新和体制机制创新;“强聚焦”指数字化转型要加强战略聚焦,坚持以价值为导向的发展路径。

2019年,北京银行在年初工作会和科技工作会上明确了数字化转型的战略方向,制定了数字化转型三年行动规划,开展数字化转型系列培训,数字化转型的共识不断凝聚,数字化转型的道路不断坚定,并从IT治理体系、产品设计、体制机制突破等多方面落地数字化转型。

“对于北京银行而言,数字化转型是其转型升级的新引擎,是推进科技业务协同发展的新途径,是防范化解风险的新利器。”一位银行业资深人士如是说。

提前布局金融科技

在科技浪潮席卷而来的当下,商业银行纷纷走向了数字化转型的道路,而金融科技则是银行数字化转型的重要驱动力。

在这一点上,北京银行显然拥有着天然的优势,早就对金融科技进行了提前布局并深入应用。为实现对互联网业务的有力支撑,北京银行自主研发了能满足互联网高频、高并发场景需求的企业级分布式数据库,成为国内首家将NewSQL数据库方案应用于核心交易场景的银行。

更加值得一提的是,今年5月,北银金融科技有限责任公司(下称:北银金科)揭牌仪式成功举行,科技公司进入实质性运转阶段。

据悉,北银金科的定位包括两个方面:一是为北京银行自身提供足够科技支持及人才储备保障;二是将其打造成具有金融科技能力输出的公司,服务金融同业。

对于北京银行来说,数字化转型是确保领先优势、稳固行业地位的重要举措,而北银金融科技的首要工作就是服务于总行的数字化转型战略。

作为城商行首家银行系金融科技公司,北银金科通过发挥技术创新优势,加强新技术“孵化”与应用,依托本行特点和优势建立自身产品体系,对内满足集团发展需要,深入参与北京银行项目建设,同时与阿里、腾讯、微软、信通院等进行沟通合作。对外实现向投资机构及中小金融企业的技术输出,成为银行交付能力提升的重要资源池。

与此同时,北银金科的设立也是充分发挥体制机制创新,强化金融科技创新研究的重要手段,成为全行科技建设的“蓄水池”、技术创新的“孵化器”,将为北京银行数字化转型提供不竭动力。

在北银金科总经理胡浩青看来,以科技公司方式可以更好地实现科技资源整合。他表示,“相比于银行内部的一个部门或事业部,成立金融科技公司在发展理念和经营模式上可以更多地市场化运作,提高运营效率,服务银行的金融科技转型,更好实现技术突破,扩大银行在金融科技方面的研发和场景应用落地。”

事实上,在北银金融科技成立前,北京银行就与各互联网科技公司纷纷展开合作,为成立金融科技子公司铺路。早在2015年4月29日,北京银行就与腾讯签署合作协议,双方围绕京医通项目、第三方支付、零售金融等领域开展合作;2017年年初,北京银行采用旷视的智能金融行业解决方案,且在部分支行上线了人脸识别技术。同时,在北京银行的直销银行和信用卡线上业务中,旷视也为其提供了OCR和人脸识别技术支持。

2017年11月22日,北京银行与京东金融签订合作协议,双方在支付互通、产品共建、营销推广等方面展开合作,并共同打造丰富的数据模型,北京银行成为第一家与京东金融风控联合建模的金融机构。

在跟科技公司合作的同时,北京银行自身也没有停止对科技金融业务的探索。2018年6月20日,北京银行成立科技金融创新中心。人民银行、银保监会首次发布的《中国小微企业金融服务报告(2018)》中,专题报道北京银行科技金融服务模式。北京银行连续4年成为获评人行中支科技金融专营机构评估A档数量最多且质量最好银行。

此外,顺义科技研发中心也将在年底前验收竣工,将极大提升北京银行的科技硬件实力,为数字化转型提供更为强有力的支撑。

数字化转型成果加速落地

自去年以来,北京银行就开始全方位发力数字化银行建设,利用金融科技为业务中后台赋能,以金融科技赋能银行数字化转型发展,促进传统银行研发、生产、服务模式创新,打造市场化金融科技能力输出新模式。

在组织机构方面,北京银行成立数字化转型领导小组,围绕数字化转型推出客户需求的快速响应机制、跨线联动的专业评估机制、执行有力的项目落地机制、有力的督办和后评价机制“四项机制”,以敏捷化的体制机制带动科技创新与业务创新的敏捷开展。其中,“四项机制”具体来看就是完善外部监督机制、内部监督机制、风险预防机制、严格问责机制。

在科技与业务融合方面,随着智能时代金融科技产品价值不断释放,北京银行不断加紧研发“营销、风控、指数、资讯”等大数据服务产品,孵化营销、风控、运营机器学习模型,包括开展理财推荐、知识图谱、风险滤镜等研发项目,助力数字化转型,为人工智能发展奠定平台基础。

具体来看,在零售业务方面,纵深拓展“富民直通车”服务,增设流动服务点22家,“千院计划”已支持超过600家精品民宿小院建设;累计发行世园会主题银行卡近20万张;推出“易淘金”、“京鹰联动”等新型理财产品,设立上海分行出国金融中心。

截至9月末,零售客户数达到2150万户,资金量超过7000亿元;零售存、贷款市场份额及行内占比继续保持双双提升,储蓄存款余额3428亿元,较年初增长18.8%;零售贷款余额4227亿元,较年初增长16.8%。“二手房E贷”上线,与主流渠道机构系统对接,大幅提升业务效率;稳健拓展自有消费贷白名单,与阿里、腾讯合作持续完善贷款审批模型,上线新版“微粒贷”;推出信用卡线上分期产品“i易贷”,创新“悦行信用卡”、“数字信用卡”等新产品,线上化、数字化、场景化经营水平进一步提升。

在公司业务方面,北京银行加快公司业务数字化转型,线上业务创新产品密集落地;发布“京信链”供应链金融创新产品,支持供应链多级小微供应商融资,实现全流程线上化操作;创新升级“京管+”企业手机银行,深度优化APP设计与用户体验;启动银联代付业务研发,拓展场景客户,大幅提升系统处理能力。

尤其值得关注的是,北京银行“京管+”企业手机银行2.0版正式面世,注册客户突破万户,累计结算规模突破40亿元。

另外,与北京市公安局公安交通管理局深入合作,上线北京银行代收北京市交通罚款系统,协助北京医院管理中心完成全市市属医院收费窗口升级改造工作。

在金融市场业务方面,北京银行不断加强服务保障与科技支撑,包括持续强化中后台服务保障职能,提升产品供给、创新研发、中后台操作和客户服务能力;研发前端业务生产服务系统,上线新一代资金交易SUMMIT系统,有效提升本行表内外1万余亿元资产业务的核算处理能力,减少操作风险,为未来10-15年的交易业务发展提供科技保障;启动同业CIF、结构性存款、第三方存管、新票据、核心系统负债类业务计息模型系统开发建设,不断满足业务交易的科技支撑需求。

截至9月末,北京银行黄金、信用证业务规模分别较年初增长298.26%、13.87%;持续提升资金使用效率,同业负债加权平均成本同比下降1个百分点;稳健开展产品创新,落地中国人民银行营业管理部首批“京创通”再贴现新产品。

在运营方面,该行以运营数字化转型为驱动,持续打造“运营效率高、客户体验好、管理更精准”的运营管理模式。“运营数字化”通过大数据、生物识别、影像化等金融科技手段,降低整体运营成本,提升客户服务体验,智能柜员机、对公结构性存款计息系统化、运营风险预警模型等投入使用。

关于北京银行下半年的规划,董事长张东宁表示,“北京银行将继续坚定不移地落实数字化转型工作要求,不断攻坚克难,在线上业务、移动优先、客户挖掘、流程再造、交付能力等方面形成工作聚焦,推动数字化转型成果加速落地。”

-

互联网

+关注

关注

54文章

11104浏览量

102999 -

数字化

+关注

关注

8文章

8596浏览量

61633 -

金融

+关注

关注

3文章

419浏览量

15902

发布评论请先 登录

相关推荐

工业数字化转型如何实现

数字化转型:重塑企业未来的创新引擎

数字化转型对企业的意义

企业如何数字化转型

华为发布FPGGP加速行动计划,携手伙伴共推金融行业数字化转型

中服云浅谈如何建立可落地的数字化转型战略

浪潮云海刘健:可演进的IT云敏捷支撑金融行业数字化转型

数字化转型上升至战略层面,提前布局金融科技

数字化转型上升至战略层面,提前布局金融科技

评论