一、2019年9月20日,2019年度G20-LED峰会第1次CEO会议在厦门海悦山庄酒店成功举办

2019年上半年LED行业整体处于增速缓慢期,尤其是LED通用照明市场触及行业天花板,但LED显示市场却一枝独秀,整体保持着高速增长。

上游芯片领域产能过剩,稼动率过低,个别厂家消化库存低价出货,导致芯片价格急剧下滑,部分芯片企业亏损严重。芯片企业如何生存和发展,是芯片企业面临的头等大事。

头部封装厂持续扩产后,白光器件价格不断下降。白光器件企业部分产能转向RGB显示器件,也将很快导致RGB器件的竞争急速加剧。

LED通用照明整体市场日趋饱和,新兴应用市场如汽车照明、植物照明、UV、健康照明、智慧照明等是企业突破的新方向,照明企业的产业布局将成为促进企业未来发展的重要因素。

新型显示技术处于重要的变革时期,行业市场快速扩大,各地方政府扶持力度也不断加大。小间距显示渗透率持续提高,Mini LED产品已进入显示和背光商用,Micro LED技术研发不断取得突破。LED显示在向Micro LED推进中,产业链配套缺失,巨量转移等技术门槛仍然高企,同时LED显示渠道竞争加剧,行业集中度较低,随着龙头企业扩产加速,行业整合将加快。

二、照明领域

受终端市场需求趋于饱和影响,上中下游整个照明产业链中小型企业遭遇到空前的生存危机,唯有在技术和产品创新,寻求细分市场突破,才避免被淘汰出局,而中大型企业却要面临盈利空间进一步被压缩的局面。

1、上游芯片端方面,受前期扩产及终端需求萎缩影响,库存高企,芯片企业稼动率普遍不高。白光芯片价格下滑30%-40%,毛利率探底。

成员企业一致认为,芯片供需关系严重失衡,但高附加值、高毛利产品的全球占比还不高,成长空间比较大。芯片厂商需做好适当产品结构调整,提升高毛利产品比重。

2、中游封装端方面,虽然高端照明和特种照明的需求依然保持增长,但由于低端通用照明产能过剩导致器件价格持续下行,与此同时,中美贸易战及替代市场遭遇瓶颈,导致白光封装器件市场整体情况不乐观。

成员企业认为,从行业和企业角度出发,企业应尽可能避免恶性价格战,触及底线的价格战将导致品质问题的出现,最终将削弱企业的竞争力。头部企业应更多走高端化、技术化和国际化路线,服务高端领域和客户。

3、照明应用端方面,受房地产持续低迷影响,终端市场需求下行,照明产品价格去年下降达20%左右,照明企业的盈利空间被进一步挤压。此外,中美贸易战影响出口,出口为主的企业遭遇一定的阻力。

成员企业预计,2020年照明市场好转迹象不太明显,终端市场价格仍将持续下降15%左右,未来面临的挑战比较严峻。成员企业认为,应该持续挖掘内部潜力,通过设备生产效率、产线自动化、信息化的提升,减少用工数量,加强精益生产和管理能力,全方位促使成本下降。

另外,需要适当舍弃部分低毛利产品及其客户,降低该类产品的出货量。对于出口企业,海外市场从美国及其它饱和市场转向新兴市场,如东南亚市场,同时可适当开发适用于国内市场的中高端产品。

4、LED驱动电源及IC方面,电源产品将会有15%-20%的降价。成员企业认为,随着夜游经济的发展,景观亮化工程项目相继落地,将对景观亮化LED驱动和IC带来一波需求,景观亮化领域增长可期。

5、封装设备方面,受照明领域需求的收缩,封装设备市场不太乐观。成员企业预计,今年在营收方面会有5%-10%的下滑。但随着Mini LED显示和背光应用快速导入,照明封装设备企业应积极投入研发,转向Mini LED相关生产设备,抓住新的风口。

由此可见,LED照明企业面临的压力与挑战与日俱增。对于企业而言,在做好内外部调整之外,还需瞄准“风口”做好价值创新。成员企业一致认为,2019年企业需往高附加值方向发展,一方面是向智能照明方向升级,另一方面是抓住健康照明的风口。

其中,智慧照明创造价值可观。成员企业表示,智慧照明产品价格相比常规产品,价格可以上浮30%左右,但由于目前还未成为主流产品,对整体市场产值提升不会超过5%。随着智慧城市建设和智能安防及应急照明的需求增长,智慧照明市场将逐步扩大。

大健康照明市场兴起,未来可期。健康照明适用于特殊应用场景,但目前推广存在着一定阻力,产品价格居高是主要因素之一。不过,国内如三雄极光、阳光照明、晶科电子等企业都在积极推动健康照明产业链的发展。成员企业表示,随着消费升级以及国家相关政策的引导,未来发展方向明确,需做好积极的技术储备,迎接新的机会。

此外,随着汽车电动化与智能化渐成“主流选择”,LED照明成为中高端品牌汽车的标配。虽然,在中国大陆的汽车照明供应链当中,从器件、模组、再到车灯,目前合资以及外资厂商都占据大部分的市场份额,成员企业认为,如鸿利智汇、晶科电子等中国大陆本土企业正在持续发力,有望逐渐打破这种垄断局势。

三、显示与背光领域

1、上游芯片企业因通用照明产能过剩,稼动率较低,利润不断下滑,头部企业纷纷开始加大显示芯片的占比,并将Mini/Micro芯片视为未来发展的重点,投入大量研发,部分领先企业已有产品开始批量供货。成员企业华灿光电日前发布了其Mini LED芯片新品,乾照光电已经在市场上推出了Mini LED芯片产品。

成员企业认为,目前白光芯片价格已经完全侵蚀了企业的盈利空间,企业应加快向高附加值、高毛利的Mini/Micro LED芯片转进。

2、中游封装头部企业持续扩产,导致部分白光及低端显示器件产能过剩,价格不断下滑,而高端的小间距器件、Mini/Micro LED器件的需求旺盛,使得部分企业产能不足以应对。众多头部企业已开始将产能向RGB器件转移,并在Mini/Micro LED器件投入了大量资源。

成员企业认为,封装的集中度会越来越高,企业不能只拼价格,要注意产品形态的变化,在技术和产品上推动创新,向Mini/Micro LED等高端化、技术化迈进。

3、LED显示市场中,小间距产品仍处于高速增长时期,渗透率不断提高。高工LED研究数据显示,小间距产品已成为LED显示屏增长的主要动力,预计2018年-2020年中国小间距LED显示屏市场规模复合增长率将达44%左右。多家头部LED显示企业营收增长也主要获益于小间距市场。

4、Mini/Micro LED技术持续突破,产品不断完善,但技术尚介于开发与量产之间。Mini LED虽已进入商业化,产品成本仍远高于普通小间距产品,规模化需要较长时间,而Micro LED产业链配套缺失,巨量转移等技术尚待攻克,需要几年时间的等待。

成员企业指出,企业如何把握投入节奏和应用进程,考验着决策者的智慧、定力和耐力。

5、在Mini LED方面,背光市场导入加快,已经多家封装企业Mini LED背光实现批量出货,多家品牌厂商在彩电和显示器上推出相应的Mini LED背光产品,凭借着色彩呈现、高亮度、高对比度、轻薄化和低功耗等方面与OLED显示已经形成直接竞争。

成员企业认为,随着Mini LED背光产品逐步成熟,未来市场还将有超出预期的增长,性价比是Mini LED背光抗衡OLED显示的关键。

6、在封装设备方面,随着Mini/Micro LED显示发展,多家设备头部厂商都在积极开发相应的Mini/Micro LED设备。其中G20成员企业新益昌已经率先突破了Mini LED全线自动化设备。

成员企业认为,设备企业应该加快Mini/Micro LED设备的研发和生产,以满足客户的需求,从而提升设备企业的利润空间。

7、封装配套材料(如锡膏等)仍是制约Mini/Micro LED发展的一环,目前国内虽有企业已经推出相关产品,但在可靠性和稳定性等方面还存在问题,仍需在封装厂的配合下进一步加大研发的力度,提升产品性能和品质。

8、目前LED显示行业集中度仍较低,LED显示产业链龙头企业加速扩产,预计未来行业的整合将加快。成员企业认为,以小间距、Mini/Micro LED为代表的新型显示技术和产品,挖掘生产潜力,降低成本,推动市场规模化,从而形成良性循环,也促使行业的优胜劣汰,为优秀企业创造出更大的市场空间。

-

led

+关注

关注

242文章

23252浏览量

660545 -

智慧照明

+关注

关注

5文章

283浏览量

19189

原文标题:G20-LED峰会厦门公报:照明挖潜寻新机,显示微缩入佳境

文章出处:【微信号:weixin-gg-led,微信公众号:高工LED】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

富士通上半年营收利润均创历史新高

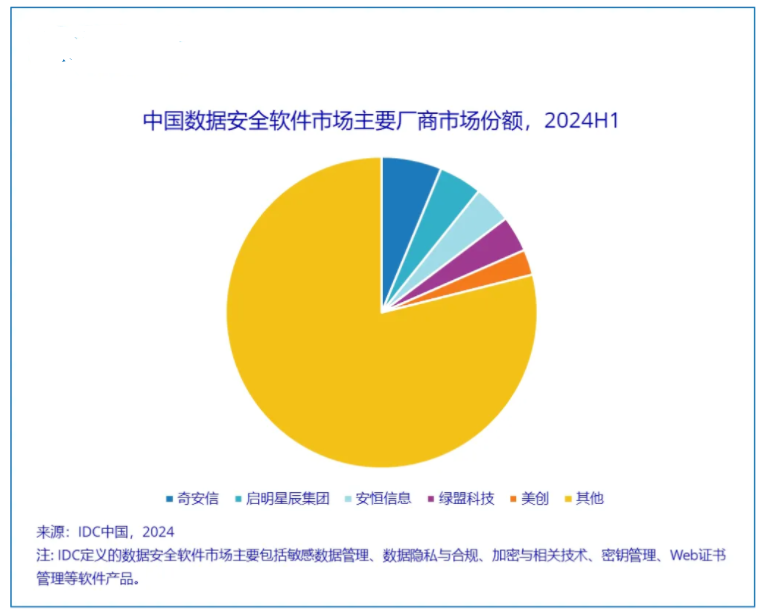

2024年上半年中国IT安全软件市场收入达112.5亿元

2024上半年,测试测量行业那些百年品牌们,都在忙什么?

晶华微2024年上半年业绩稳健增长,创新驱动发展加速

华为上半年净利润突破500亿元

国内功率器件四巨头2024上半年业绩亮眼

华为2024年上半年业绩,销售收入同比增34.3%

碳化硅渗透有多快?天岳先进上半年营收翻倍

CIS公司业绩回暖,上半年表现亮眼

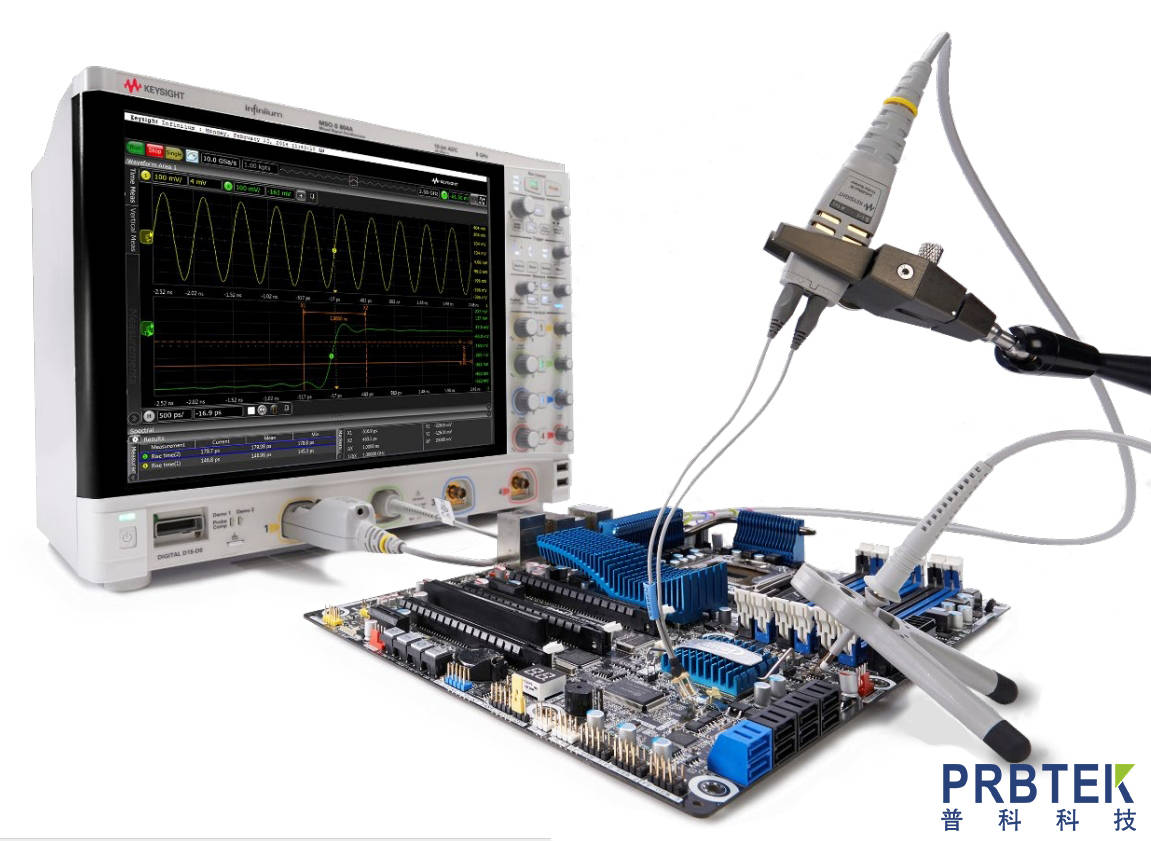

「测试测量行业」那些过百或近百年品牌,2024上半年都在忙什么?

海瑞思2024年上半年业绩增长40%

集成电路产业强劲增长:上半年我国产量飙升28.9%

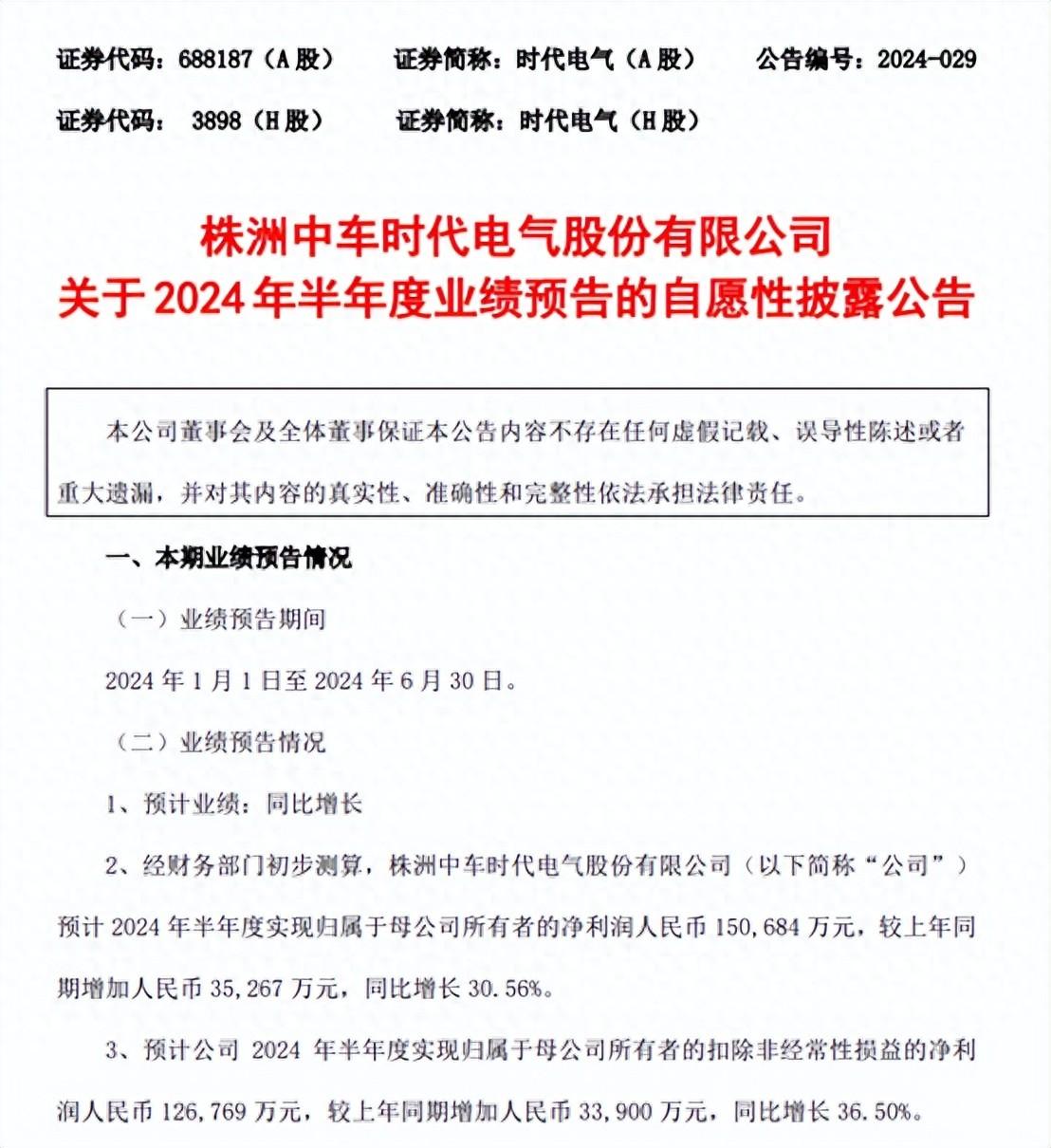

功率半导体带来增量,时代电气上半年净利预增30.56%

2019年上半年LED行业整体处于增速缓慢期

2019年上半年LED行业整体处于增速缓慢期

评论