大联大11月12日宣布斥资81亿元收购文晔流通在外三成股权,引起业界一片喧哗。昨日(11月21日)下午,文晔三位独立董事于召开记者会表示对收购的反对,旗下员工亦表态反对大联大收购三成股权案。

文晔:“大联大恶意吞并”

昨天,文晔科技由员工自组的联盟,向金管会及证期局求援,并提出书面陈情,强调三大重点:第一,本次大联大收购三成股权,为恶意并吞;第二,大联大整并其余企业后,营运却出现衰退,已有近千名员工遭裁减,文晔2,400多名员工的家庭生计恐受到威胁;第三,媒体质疑、客户及供应都SayNo,一场下游客户抽单、上游供应商转换代理商的产业灾难在即。

文晔员工并吁请主管及检调机关研查三项疑虑,包括调查大联大在公开收购前,文晔股票价量异常波动,是否涉及内线交易?其次,若大联大以不同价格启动第二次收购,是否为诈欺?另大联大以短期融资作为本次收购逾四分之三的资金来源,进行财务性投资,以短支长的方式,是否合法合理?

文晔表示,将先由独立董事召开审议委员会,然后举行董事会。文晔三位独董程天纵、龚汝沁、林哲伟预计有两项意见。首先是对公开收购人身份、财务状况、收购资金来源合理性、收购条件公平性的说明;其次将对这次公开收购,提供文晔股东建议。业界预期,若文晔大股东不认同大联大提出的公开收购案,双方后续就会有攻防战。

业界人士表示,文晔大股东如果不想眼睁睁看大联大拿下自家三成股权,可行的策略包括引进其他有默契的投资者,或是实施库藏股垫高自家股价,高于大联大提出的公开收购价格,降低股东参与收购应卖的意愿。

依照文晔财报,到今年4月下旬为止,董事长郑文宗是第一大股东,约持有文晔4.79%股权,郑文宗妻子许文红持有1.42%股权,许文红名下的绍阳投资持有1.55%,许文红与郑文宗名下文友投资担任文晔法人董事,也持有约0.2%股权,夫妻两人合计持有约7.69%股权,近期名下的持股数没有异动;分销大厂联强旗下的伊凡投资有2.29%股权,是第四大股东。

大联大:“我们没有恶意”

对于文晔公司派的强力反对,大联大董事长黄伟祥强调,“这是一次奇袭式的收购,但背后是善意的。”黄伟祥说,大联大公开收购文晔,纯粹就是以财务性投资着眼,没有任何意图影响文晔经营的计划或想法,也不会继续增持文晔股权,更没有媒体所称将启动文晔公司股东临时会、致文晔公司董监结构变天之意图。

大联大董事长黄伟祥强调,对文晔发起收购是为了雪中送炭、而非趁人之危,期能创造多赢局面。图/工商时报资料照片

黄伟祥说,“虽然收购前没有事先与文晔公司接洽,但绝非出于恶意或敌意。外界有什么联想,我没办法阻止,但我可以保证,这次就是善意的合作,我做任何事都是出于双赢、利他以及共好,也一直是言行一致、说到做到,日后大家可以继续以这个原则检验我。”

大联大计划买3成持股?不会争取董事席次。大联大控股副总经理袁兴文表示,“以文晔公司今年预估获利落在24亿至26亿元间,大联大以三成持股试算可以认列7至8亿元,投资报酬率可达8.6%至9.9%,对大联大今年获利也可以有12%到15%的提升。至于对文晔来说,股价及市值也可以获得提升,这是对大联大及文晔都双赢的结果。”

至于在收购资金部分,袁兴文强调,本次收购文晔的资金来源是控股公司的自有资金搭配银行融资,与今年发行的甲种特别股完全无关。

此外,大联大在收购三成文晔持股后,会不会有进一步增持股权或争取董事席次的动作?黄伟祥强调,目前大联大只计划买三成持股,不会再增加,至于文晔董事会已在今年六月改选完成,大联大也不会想要去争取董事席次,但希望借着公开收购案,可以与文晔公司逐步展开良性对话的机会。

电子发烧友综合报道

-

大联大

+关注

关注

4文章

543浏览量

87728

发布评论请先 登录

相关推荐

文晔荣获帝迈生物“卓越交付奖”

华为手机隔空传送功能是如何实现的

释放配电网无限潜能,文晔携手ADI重磅亮相配电技术应用大会

【展厅多媒体】隔空甩屏飞屏互动系统

隔空微电子发布60G毫米波雷达芯片,实现“车规品质,消费价格”

隔空微电子:uA级60G雷达SoC芯片,让万物感知更简单,让万物联接更智能

隔空科技与酷宅科技宣布战略合作升级,共谋IoT智能传感创新发展

苹果与洲际酒店集团合作,将“隔空播放”扩展至更多酒店

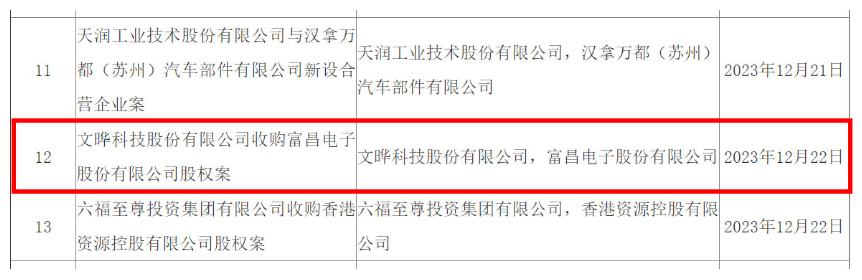

文晔科技宣布以38亿美元完成对富昌电子的收购

文晔收购Future,晋升全球最大半导体分销商

特斯拉线圈隔空点亮灯泡原理

文晔科技股权收购富昌电子案获无条件批准

恶意吞并?大联大、文晔隔空“开战”!

恶意吞并?大联大、文晔隔空“开战”!

评论