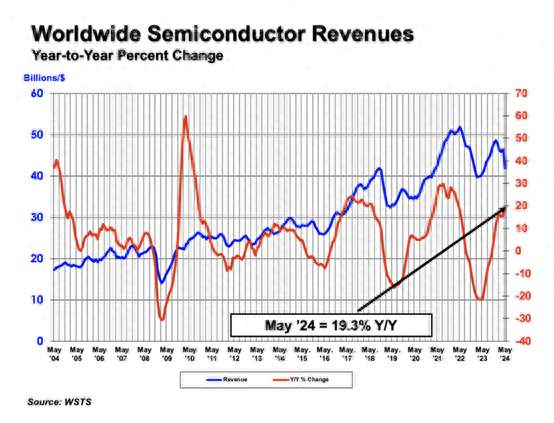

根据CINNO Research产业研究,对整体半导体供应链的调查显示,第三季半导体市场受惠于存储产业市况的回稳,IoT与5G的需求带动相关高速运算、智能手机和物联网应用等产业应用芯片出货量的成长,加上库存水位经过几个季度的调整也以重回正常水平,产能利用率大幅提升。

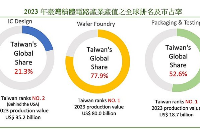

因此第三季全球前十大IC设计业者的产值较第二季度增长10%至211亿美元,而晶圆代工产值环比增长15%至168亿美元,全球前十大封装测试业者的业绩更是增长20%至63亿美元。

值得注意的是,除了各项数值的环比持续反弹外,第三季度的各项子领域同比数值也首度由负转正,显示整体半导体行业正式摆脱过去的阴霾,朝向稳健复苏成长的态势发展。

IC设计

据CINNO Research产业观察,IC设计业者受惠于5G基站建设、旗舰智能手机以及服务器数据中心的市场回温,同时物联网和人工智能的市场应用也持续蓬勃发展,带动第三季前十大IC设计业者的业绩较第二季成长约10%达到美金211亿元的规模。

以各主要厂商角度来看,表现如下:

高通:业绩终止连续五个季度的下滑,但第三季成长幅度依旧偏低,主要原因来自于中美贸易战对海外芯片出货量有所冲击,及5G智能手机芯片组初期挹注有限的情况;

Nvidia:业务成长主要来自于游戏绘图芯片以及数据中心的业务提升;

AMD:受惠于英特尔CPU缺货而让个人计算机芯片组出货持续成长,同时自身服务器数据中心的业务稳健往上;

联发科:则是在产品组合综效上得到较好的发挥,包含4G芯片组P65与P90出货的畅旺,物联网、智慧音箱与无线蓝芽耳机的业务也在第三季得到较大的成长。

华为海思:受中美贸易战的影响,半导体本土化速度加快,我们进一步上调了海思的营收数字。2019年海思半导体的业绩可望达到人民币840亿元的规模,且第三季度海思的业绩将可超越Nvidia。从海思产品的角度出发来看,一方面华为第三季智能手机整体出货量在国内市场的提升抵销了海外市场销售的冲击呈现约10%左右的单季成长量,另一方面华为第三季服务器出货量与5G基站的出货持续增加,同时华为也开始了自有品牌的智能电视和智能家居等相关物联网的产品,使得海思半导体的出海口得到了保障。而半导体国产化替代的持续加速,让海思的芯片更为广泛的应用在不仅是华为的产品上,也大规模的应用在其他品牌的机顶盒产品、安防产品和网络通讯产品上,因此建立了海思较为坚实的营收动能基础。

晶圆代工

据CINNO Research产业观察,受惠于库存去化的显著成效以及第三季度除车用电子外其他终端需求都有普遍的回温迹象,IC设计的订单增加带动半导体制造晶圆代工厂商产能利用率的改善,让第三季晶圆代工产值较第二季成长15%达到168亿美元,同比产值增长率也达到了3.6%,终结了连续三个季度的同比下滑。

从产品别来分析,物联网相关芯片、电源管理芯片、通讯芯片、仿真芯片和分立器件的需求相当旺盛,让8吋晶圆代工厂目前的产能利用率回升到去年第四季以前接近100%的水平;

在12吋晶圆产能上,16/14纳米工艺以下包含7纳米等先进制程受惠于高阶智能手机AP(包含苹果的A系列)、高速运算芯片包含人工智能、挖矿机虚拟货币等需求继续维持高位产能稼动率,其他成熟制程包括40/55纳米、60纳米和80/90纳米等产能利用率也维持高位,而28纳米部分则是受到先前过多产能建设、及40/55纳米转进至28纳米的速度不如预期等影响,使得空余产能过高,产能利用率表现偏低。

从厂商角度来看,台积电:受惠于7纳米工艺的需求旺盛(苹果、华为、AMD等客户),以及超过50%以上的业绩来自于16纳米以下的先进制程,台积电第三季营收大幅提升21%,更进一步拉升其在晶圆代工的市占率,从原先第二季的53%推升到55%,创下10个季度以来的新高,台积电也因此大幅调升2019年的资本支出至140-150亿美元的高水平,2020年资本支出也将维持与2019年相同的水平,寄望在先进制程一口气拉开与其他竞争者距离的企图心十分强烈;

三星电子(晶圆代工事业部):则是在EUV-7纳米工艺应用的智能手机行动处理器、高速运算效能芯片、高阶图像传感器和OLED驱动IC芯片的需求也让其第三季晶圆代工营收有较明显的成长。

中芯国际:受惠于半导体国产化的政策带动,中芯国际第三季营收成长约3%,产能利用率也大幅提升至97%,中国市场业务比重进一步推升至60%,28纳米工艺营收占比缓步回升至4.3%。在技术路线上,第一代的14纳米Fin-FET已成功量产,在将第四季度有明显的营收贡献,初步产品将聚焦在高阶的消费性芯片、多媒体相关、AI以及手机AP上。目前第二代的Fin-FET研发进展顺利,今年大多数定案皆为14纳米,至于12纳米的设计定案将发生在明年上半年,中芯也会在明年上半年持续建置更多14纳米与12纳米产能以因应客户需求;

华虹:受惠于MCU、电源管理和分立器件对于8吋晶圆产能的需求,华虹半导体第三季营收环比成长3.9%,产能利用率也回到与去年第四季相当的96.5%水平,今年资本支出约为美金11亿元,其中9亿元用于无锡厂,剩余用在8吋晶圆的产能与制程提升。而明年2020年资本支出约为美金8.5亿元,主要用于无锡厂的电源管理和分立器件的开发与量产,无锡厂的产能明年平均可达到单月一万片,明年年底结束前可达到单月两万片的规模,至于无锡厂的产品规划上初期将以智能卡、嵌入式非易失性存储器和电源管理IC为主,明年下半年功率器件的产品线将会加入。

封测

据CINNO Research产业观察,第三季全球前十大封测业者的产值较第二季环比成长将近20%,同比成长2%的幅度来到63亿美元的规模,成为半导体产业链中成长幅度最高的一个产业链。除了一般传统封装订单的回温外,来自于先进封装制程例如WLCSP、FOWLP、FOPLP和SIP因应芯片异质性整合的需求也十分畅旺。

值得注意的是,受到中美贸易战的影响,半导体产业链国产化替代的脚步加速外,半导体供应链也逐渐由过去较为发散的情况逐渐收敛在中国本土厂商上,此一趋势在封测产业表现得更为明显,由于龙头厂商如华为海思和中芯国际等厂商逐渐将封测订单转回国内厂商,让第三季度长电科技、华天科技以及通富微电的业绩分别成长48%、20%与24%不等的幅度,远远高于产业平均成长率,而这三家公司累积的市场份额也再度达到八个季度以来新高的27%。

我们认为,在半导体供应链本土化的趋势已然确立的情况下,不仅限于传统的一般封装测试订单,高阶的先进封装测试订单也将逐步回流,这三家封测业者的运营动能将大大提升。

价格预测|备货高峰已过!内存将小幅度下滑至2020年2月

根据CINNO Research 产业研究,最新发布的内存价格报告指出,11月份的内存与闪存价格持续呈现平滑缓跌的格局,内存价格下滑1-4%,闪存价格下滑0-2%,交易清淡。价格呈现平盘缓跌的情况最主要的因素在于内存终端需求在备货高峰过后开始下滑,而存储器厂商因获利的考虑则是让价空间有限,因此整体价格走势呈现疲软缓跌。以内存来看,英特尔14纳米工艺CPU缺货的情况显著,缺货的情况持会续到明年过完新年之后,将影响PC厂商出货约10-15%的幅度,不利于内存条价格的走势,因此我们预期12月到明年过年前价格都将维持每个月小幅度的下滑;而从闪存的价格趋势来看,主要受到渠道固态硬盘的需求持续疲软,因此虽然OEM价格有止稳的迹象,但终端wafer价格并未见拉抬迹象,反而呈现平盘微幅下滑的局面,而考虑到明年过年较早,若12月年前备货动能依旧迟迟未出现的话,我们预期闪存wafer价格也将持续微幅下滑至过完年后。

本文整理自CINNO Research

-

半导体

+关注

关注

334文章

27258浏览量

217944 -

IC

+关注

关注

36文章

5941浏览量

175455 -

晶圆代工

+关注

关注

6文章

859浏览量

48576 -

封测

+关注

关注

4文章

342浏览量

35155

发布评论请先 登录

相关推荐

全球半导体代工龙头企业齐聚上海,共同探讨半导体代工趋势与技术革新

2019年Q3半导体市场销售旺 IC设计、代工与封测产业增幅10~20%

2019年Q3半导体市场销售旺 IC设计、代工与封测产业增幅10~20%

评论