随着电子信息产业发展的突飞猛进,光刻胶市场总需求不断提升。2019年全球光刻胶市场规模预计接近90亿美元,自2010年至今CAGR约5.4%,预计未来3年仍以年均5%的速度增长,预计至2022年全球光刻胶市场规模将超过100亿美元。

《国家集成电路产业发展推进纲要》,提出“研发光刻机、刻蚀机、离子注入机等关键设备,开发光刻胶、大尺英寸硅片等关键材料”;国家重点支持的高新技术领域(2015)中提到“高分辨率光刻胶及配套化学品作为精细化学品重要组成部分,是重点发展的新材料技术”;光刻技术(包括光刻胶)是《中国制造2025》重点领域。

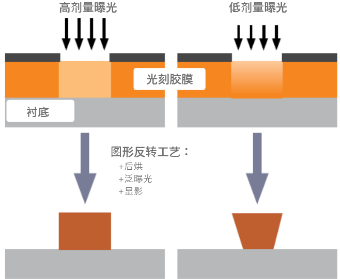

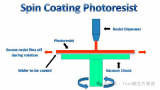

光刻胶是一种具有光化学敏感性的功能性化学材料,是由光引发剂(包括光增感剂、光致产酸剂)、光刻胶树脂、单体(活性稀释剂)、溶剂和其他助剂组成的对光敏感的混合液体,其中,树脂约占50%,单体约占35%。它能通过光化学反应改变自身在显影液中的溶解性,通过将光刻胶均匀涂布在硅片、玻璃和金属等不同的衬底上,利用它的光化学敏感性,通过曝光、显影、刻蚀等工艺过程,将设计在掩膜版上的图形转移到衬底上。

光刻胶常被称为是精细化工行业技术壁垒最高的材料,是因为微米级乃至纳米级的图形加工对其专用化学品的要求极高,不仅化学结构特殊,品质要求也很苛刻,所以生产工艺复杂,需要长期的技术积累。

被广泛应用于光电信息产业的微细图形线路的加工制作,是电子制造领域的关键材料之一。下游主要用于集成电路、面板和分立器件的微细加工,同时在LED、光伏、磁头及精密传感器等制作过程中也有广泛应用,是微细加工技术的关键性材料。

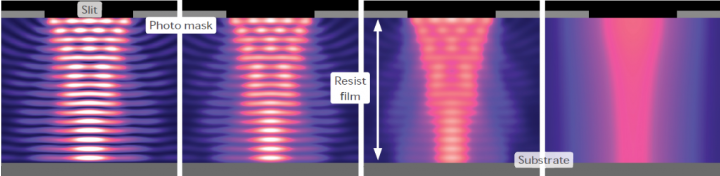

光刻工艺主要用于半导体图形化工艺,是半导体制造过程中的重要步骤。光刻工艺利用化学反应原理把事先制备在掩模上的图形转印到晶圆,完成工艺的设备光刻机和光刻胶都是占半导体芯片工厂资产的大头。

在目前比较主流的半导体制造工艺中,一般需要40 步以上独立的光刻步骤,贯穿了半导体制造的整个流程,光刻工艺的先进程度决定了半导体制造工艺的先进程度。光刻过程中所用到的光刻机是半导体制造中的核心设备。目前,ASML 最新的NXE3400B售价在一亿欧元以上,媲美一架F35 战斗机。

按曝光波长,光刻胶可分为紫外(300~450 nm)光刻胶、深紫外(160~280 nm)光刻胶、极紫外(EUV,13.5 nm)光刻胶、电子束光刻胶、离子束光刻胶、X射线光刻胶等。按照应用领域的不同,光刻胶又可以分为印刷电路板(PCB)用光刻胶、液晶显示(LCD)用光刻胶、半导体用光刻胶和其他用途光刻胶。PCB光刻胶技术壁垒相对其他两类较低,而半导体光刻胶代表着光刻胶技术最先进水平。

光刻胶是印刷线路板、显示面板、集成电路等电子元器件的上游。光刻胶产业链覆盖范围非常广,上游为基础化工材料行业、精细化学品行业,中游为光刻胶制备,下游为电子加工厂商、各电子器产品应用终端。由于上游产品直接影响下游企业的产品质量,下游行业企业对公司产品的质量和供货能力十分重视,常采用认证采购的模式,进入壁垒较高。

在下游半导体、LCD、PCB等行业需求持续扩大的拉动下,光刻胶市场将持续扩大。2018年全球光刻胶市场规模为85亿美元,2014-2018年复合增速约5%。据IHS,未来光刻胶复合增速有望维持5%。按照下游应用来看,目前半导体光刻胶占比24.1%,LCD 光刻胶占比26.6%,PCB 光刻胶占比24.5%,其他类光刻胶占比24.8%。

全球半导体市场规模近年来增速平稳,2012-2018年复合增速8.23%。其中,中国大陆集成电路销售规模从2158亿元迅速增长到2018年的6531亿元,复合增速为20.27%,远超全球其他地区,全球半导体产业加速向大陆转移。集成电路一般分为设计、制造和封测三个子行业,在制造和封测行业中,均需要大量的半导体新材料支持。

目前大陆半导体材料市场规模83亿美元,全球占比16%,仅次于中国***和韩国,为全球第三大半导体材料区域。伴随着全球半导体行业的快速发展,全球半导体光刻胶市场持续增长。

全球面板市场稳步上升,产能向大陆转移,催生LCD光刻胶需求增长。全球LCD面板产业经历了“美国研发—日本发展—韩国超越—***崛起—大陆发力”的过程,美国最早研发出LCD技术后,80年代后期由日本厂商将LCD技术产业化,全球面板产业几乎被日本企业垄断。

90年代后,韩国和中国***面板厂快速崛起,开始长时间主导市场,大陆面板自2009年开始发力,以京东方为首的大陆面板厂商产能持续翻倍增长。据IHS数据,2018年大陆LCD产能占有率已达到39%,预计2023年大陆产能将占全球总产能的55%。

面板产能扩张促进LCD光刻胶需求增长。随着全球面板产能向中国大陆转移,LCD光刻胶需求量呈现快速增长的态势。据CINNO Research预估,2022年大陆TFTArray正性光刻胶(包含LTPS基板)需求量将达到1.8万吨,彩色光刻胶需求量为1.9万吨,黑色光刻胶需求量为4100吨,光刻胶总产值预计高达15.6亿美金。

光刻胶技术壁垒高并且要与光刻设备协同研发,呈现出寡头竞争的格局。目前全球前五家日本合成橡胶、东京日化、罗门哈斯、日本信越和富士电子材料占据全球87%的市场份额,美国杜邦、德国巴斯夫等化工寡头也占有一定份额。

分领域来看,在PCB行业,由于国内PCB产值逐年提升,2016年开始行业产值就超过了全球总产值的一半,成为全球最大的PCB生产国,因此其配套的PCB光刻胶需求稳健提升,并且由于技术壁垒相对较低,国内目前PCB光刻胶相对成熟,已初步实现进口替代。主要企业包括广信材料,容大感光等。

在半导体光刻胶及LCD光刻胶领域,国内生产企业和国外差距仍然较大。用于6英寸以下硅片的g/i线光刻胶自给率约20%,适用于8英寸硅片的KrF光刻胶的自给率不足5%,而适用于12寸硅片的ArF光刻胶尚没有国内企业可以大规模生产,基本依靠进口。国内大部分光刻胶生产企业的产品主要还是集中于PCB光刻胶、TN/STN-LCD光刻胶等中低端产品。

如今国际LCD光刻胶市场主要还是由日本及韩国的厂商垄断,如JSR、LG化学、TOK、CHEIL等,半导体光刻胶领域95%的市场则被日本的JSR、信越化学、TOK、住友化学,美国的SEMATECH、IBM等占据。

面对国内LCD产能扩张的机遇,我国企业加速布局LCD光刻胶领域,博砚电子自2014年起就与北化成立联合研究中心,推进黑色光刻胶的研发与产业化,现已拥有1000吨/年黑色光刻胶产能,成功打破国外垄断。北旭电子是京东方全资子公司,2019年计划在葛店投资5亿元,主要生产TFT-LCD用光刻胶、半导体用光刻胶、PI液、有机绝缘膜等产品。

半导体光刻胶代表了光刻胶发展的最高水平,光刻工艺的成本约为整个芯片制造工艺的35%。目前,全球半导体光刻胶的核心技术和产品基本被日美企业所垄断,包括JSR、信越化学工业、TOK、陶氏化学、住友化学、富士写真电子材料、旭化成、日立化成等。

由于国内光刻胶起步晚,目前技术水平相对落后,生产产能主要集中在PCB光刻胶、TN/STN-LCD光刻胶等中低端产品,TFT-LCD、半导体光刻胶等高技术壁垒产品产能极少,仍需大量进口,从而导致国内光刻胶需求量远大于本土产量,数据显示2018年光刻胶产量和本土产量分别是8.07万吨和4.88万吨。其中中低端PCB光刻胶产值占比为94.4%,半导体和LCD光刻胶分分别占比1.6%和2.7%,严重依赖进口。纵观全球市场,光刻胶专用化学品生产壁垒高,国产化需求强烈。

国产高端光刻胶目前主要依赖进口,在中美贸易摩擦和国外贸易保护主义盛行的情况下,华为、晋华事件以及近期的日韩禁运事件,说明在科技逐渐发展、制造业越来越精细化的情况下,芯片核心技术及材料的缺失将带来整个行业的瘫痪,高端光刻胶国产化刻不容缓。

-

pcb

+关注

关注

4329文章

23188浏览量

400548 -

lcd

+关注

关注

34文章

4440浏览量

168573 -

光刻胶

+关注

关注

10文章

322浏览量

30386

发布评论请先 登录

相关推荐

“国产替代”刻不容缓,中国工业机器视觉软件有哪些?

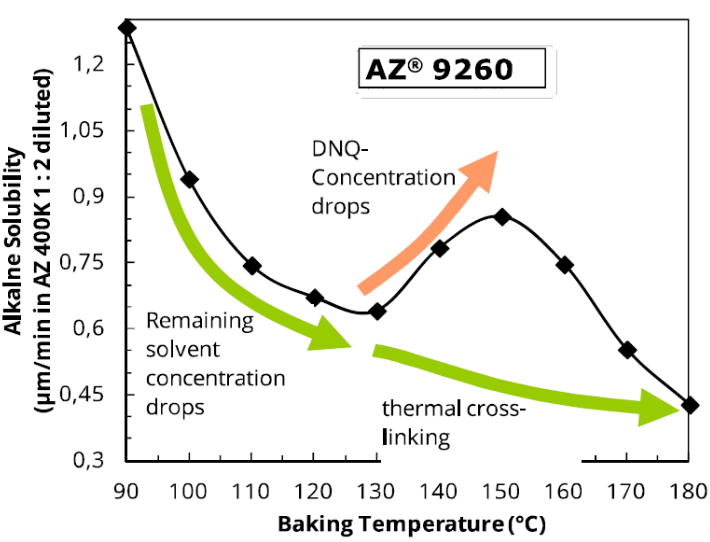

一文看懂光刻胶的坚膜工艺及物理特性和常见光刻胶

如何成功的烘烤微流控SU-8光刻胶?

如何成功的旋涂微流控SU-8光刻胶?

导致光刻胶变色的原因有哪些?

光刻胶的硬烘烤技术

光刻胶的一般特性介绍

光刻胶后烘技术

光刻胶国产化刻不容缓

光刻胶国产化刻不容缓

评论