疫情已经蔓延至全球各地,MLCC厂商整体复工率低。全球知名MLCC厂商国巨此前宣布价格上调,这也就引起业界人士的疑问,疫情对MLCC价格上涨的影响有多大?

事实上,早在春节之前,MLCC厂商库存就已经处于低位,也有部分厂商那时就已经开始涨价,此次疫情造成复工拖延,补货困难,预计未来将加速MLCC涨价态势。

国巨调涨50%,风华、三环暂未涨价!

电子发烧友网记者从供应链了解到,近日,在MLCC厂商中,除了国巨通知MLCC价格调涨50%之外,风华高科、三环集团等都表示近期暂无涨价计划,另外,村田、太阳诱电等厂商也没有涨价的相关消息。

2月10日,国巨位于苏州、东莞的生产基地开始复工。国巨刚复工即通知客户从3月1日起,正式调涨电阻、电容等产品的价格,第一波平均涨幅高达30%。不过据2月27日消息,国巨考量实际产出比预期更少,MLCC的上调涨价幅度涨达50%。

对于调升两大产品价格的原因,国巨此前表示,价格交由市场供需决定。

据巨丰财经报道,风华高科一位内部人士表示,公司还没有(价格)调整的情况,另外目前也没有大幅涨价的方案等。

对于是否会调整MLCC产品价格的情况,三环集团内部人士向记者表示,其产品价格都是“随行就市”,不会随意涨价,“还没有听到行业内涨价的消息,我们还没有那个感觉”。

事实上,早在春节之前,部分MLCC厂商就因供需紧张而宣布涨价:华新科2019年12月27日宣布涨价20-25%,风华高科2020年1月2日宣布涨价20-30%,三星电机1月2日宣布涨价10-15%。

MLCC供应商在春节前就处在库存低位,西部证券在报告中表示,春节假期原有1-2周的订单延误,需要复工后通过扩大招工规模、提升产能利用率等方式弥补订单,但是,疫情导致复工推迟,放大短期供给不足的问题,同时,海外需求未受春节因素影响、持续下单,叠加供应商在年前已处于库存低位 (正常旺季水位1.5-2 个月,淡季在1个月,节前已不足1个月),进一步造成供给不足。

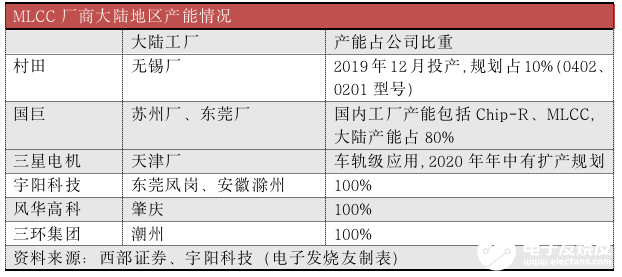

在库存告急之下,MLCC供应商也在积极补货以应对需求。村田、国巨在大陆地区开设产能,三星电机亦有汽车电子配套 MLCC 产能在规划中。

此次疫情影响头部厂商大陆地区复工,造成短期产能供给收缩,国巨、风华等厂商虽然已经陆续复工,但是产能却未能达到以前的满负荷状态。

据报道,国巨虽已于2月10日复工,但由于疫情的不确定性,且复工后因人流管制规定严格,存在招工难等情况,产能在短期内或将无法得到有效提升。尽管国巨也在调配营运正常的***高雄厂区的产能来满足订单,但短期内或仍无法弥补供给缺口的进一步扩大。

风华高科也在3月2日表示,目前公司员工回流加快,但产能未达到满负荷生产。

MLCC价格变动历史回顾

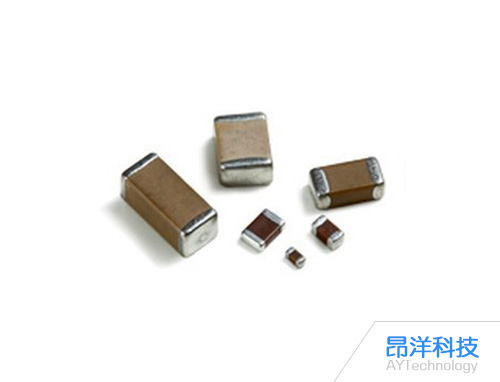

MLCC 是片式多层陶瓷电容器(Multi-layer Ceramic Capacitors)的缩写,是重要的电子被动元器件。它通过静电的形式储存和释放电能,在两极导电物质间以介质隔离,并将电能储存其间,主要作用为电荷储存、交流滤波或旁路、切断或阻止直流电压、提供调谐及振荡等,是电子线路中必不可少的基础电子元件。MLCC下游应用广泛,涵盖消费电子、通信、汽车电子、军工等多个领域。

上轮 MLCC 涨价周期出现在2017-2018 年,主要由日系厂商产能调整所触发。以村田为代表的日系厂商从中低端 MLCC 转向车用、工控等高价值产品,造成中低端 MLCC 的供给缺口,从而推动 MLCC 价格持续上涨。***、大陆 MLCC 厂商充分受益转单效应,渠道、分销商囤积大量库存以应对 MLCC 价格的持续上涨。

从 2018 年下半年开始,受国际贸易摩擦和下游消费电子需求疲软的影响,叠加新产能投产带来的供给增多,MLCC价格大幅下跌,行业进入去库存阶段并持续至 2019 年下半年。经过一年左右的行业去库存阶段,MLCC库存水平在 19Q3 开始回归正常水平,MLCC 价格从 19 年 10 月开始触底回暖。

从供给侧看,经历近一年左右的价格下跌后,部分 MLCC 原厂在产能扩建上变得相对谨慎,行业产能得到有效控制,进而加速 MLCC 库存去化过程。

从需求侧看,随着全球 5G 建设持续推进,5G 基站、消费电子、汽车电子和 AI 人工智能等下游领域蓬勃发展增大对高端电容需求;行业工序格局明显好转,旺季效应下 MLCC 价格涨势再度开启,行业去库存化结束,进入新一轮补库存周期。

当前疫情已经蔓延至全球各地, MLCC复工率低,加上节前已出现库存不足,这将加速MLCC价格涨势的再度开启。

全球MLCC供应市场格局

电容位居被动元件三大器件市场规模首位,其中积层陶瓷电容器(MLCC)出货数占比在八成以上。根据海外公司营业收入及 Paumanok 等咨询机构数据测算,2019 年全球电容、电感、电阻市场规模分别为 210、40、15 亿美元,其中电容市场规模遥遥领先于其他品类。

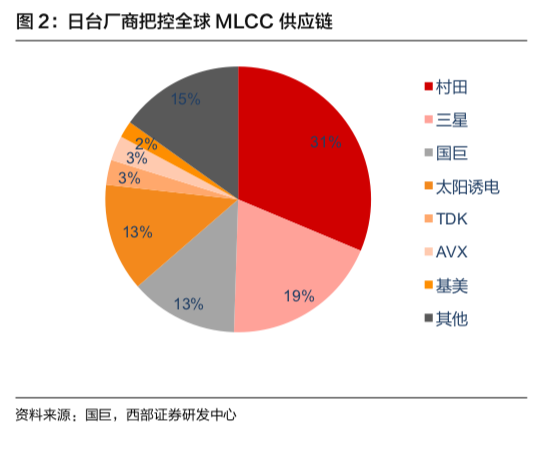

日韩台厂商把控 MLCC 供应链,CR5 (5个企业集中率)达到 78%。日本村田、韩国三星电机、中国***国巨电子 MLCC 市场是市场的主力供应商,2018 年按营业收入占比测算,前三大厂商市占率达到 62%, 日本的太阳诱电、TDK 紧随其后。

日系大厂产能已迁移至小尺寸、高容量型号,面向车规级应用。村田主攻通讯类及汽车电子类产品,营业收入占比分别达到 55%、16%。太阳诱电逐步放弃传统 0402、0603 等大尺寸低电容型号产品,转型向小型化与高容化的车用级 MLCC 发展,2019Q3 太阳诱电汽车电子应用占比达到 17%。

台系厂商国巨与华新科的 MLCC 应用仍以通讯类和工业类为主,汽车电子类应用处于起步阶段。国巨通讯及工控类应用占比达到 55%,汽车电子占比 15%;华新科在通讯类及工业类应用占比 64%,在汽车应用上落后于国巨,汽车电子占比为 6%。除了巩固通讯类市场之外,台系厂商亦开始进军车规级市场,华新科于 2018 年 7 月在马来西亚设立工厂,配套 MLCC 和 Chip-R 产能。

国内厂商应用主流是家电类产品,逐步向小尺寸、大容量的消费类和通讯类市场渗透。根据西部证券产业调研的情况,风华高科家电类 MLCC 占比达到 40%,通讯类占比约 20%,三环集团的 MLCC 亦是以大尺寸为主,应用于 LED 驱动及电源。内资厂商通过配方改进、工艺升级,提升 MLCC 性能,加快渗透消费类应用。

风华高科与台系厂商差距较小,主要在产能规模方面存在差距。目前风华MLCC 产能约在 150 亿只/月,预计2020 年中将新增56 亿只/月,另外还有电阻产能 350 亿只/月,产能规模均为国内第一,是唯一电容、电阻、电感都具备规模的大陆企业。但全球范围来说,风华 MLCC 仅占比不到 3%。作为国产替代排头兵,在下游客户的支持推动下,预计风华还将持续扩充产能以满足市场需求。

三环集团主要做中大尺寸 MLCC,比如 0603/104、0805/105、1206/106 等规格。大尺寸相对技术含量不高,但是耗费产能比较大,生产相对不经济。目前 MLCC 业务占三环集团整体营收的 15-25%,产能相对较小,2019 年底产能约为 40 亿只/月,后续规划扩产至 100 亿只/月。

总结

当前,各大MLCC厂商库存处于低位,疫情又造成复工拖延,产能难以达到满负荷状态,使得补货也不足,整体来看,疫情对MLCC供给侧影响大于需求侧,虽然目前只有国巨因为库存紧张上调价格。行业人士预计,随着库存一度消耗,产能迟迟跟不上,其他厂商未来可能跟进调涨。

电子发烧友综合报道,参考自巨丰财经、科创日报、西部证券,转载请注明以上来源和出处。

-

MLCC

+关注

关注

46文章

695浏览量

45614 -

国巨

+关注

关注

5文章

71浏览量

15860

发布评论请先 登录

相关推荐

国巨YAGEO大功率电阻有哪些系列?

国巨AC系列贴片电容的封装尺寸与容量范围

国巨产品在笔记本电脑上的应用

国巨贴片电容的标签如何表示?

国巨YAGEO大功率电阻如何选择?

国巨陶瓷贴片电容应用的领域

真正国巨电容如何识别?

国巨 | 高频MLCC CQ系列推出01005 因应高频极小化需求

国巨和三星电容之间的区别是什么?

国巨贴片电容和普通贴片电容有什么不同?

国巨电容的特性和国巨电容命名规则

国巨贴片电容哪个更好?

国巨陶瓷贴片电容有哪些优势?

国巨涨价50%,疫情将如何改变MLCC走向?

国巨涨价50%,疫情将如何改变MLCC走向?

评论