“防止现金变库存。”

一波未平一波又起,国内疫情才有好转,国外又愈演愈烈,受疫情影响,对于toB业务的企业今年恐怕日子不太好过。

据消息称,安防龙头海康威视于近日与投资人交流中提到,今年的重心,应该从增长视角转换成生存视角。

在疫情的影响下,海康威视在最初2月份供应端的压力,已逐渐的恢复至满产,上游供应不再短缺。但在企业需求端,国内影响比较直接,依托于出行见面的消费活动停止,现阶段虽逐渐在缓解,但中小商业的经营状况至今没有真正恢复。

海康威视管理层判断,预计国内企业端需求至少还要一个月时间恢复。海外的影响才刚刚开始,需求端和国内的初期一样,进入到消费无法开展的局面,同时物流环境的也受到限制,即使有需求发货也受到了控制。

海康威视管理层预计,海外需求至少将持续影响一个季度左右。对大部分的企业客户来说,安防业务是企业的生产性消费,属于保障品,海康威视虽不是疫情正面冲击的对象,但受下游客户受疫情的影响,料上半年企业安防务影响将较大。

除企业客户外,政府业务亦存在不确定性。据公司管理层透露,今年由于政府的注意力在帮助地方企业降低费用,故若无额外的支出,政府需求相较前两年还要更弱。但基于市场期待后续的宽财政预期,还需持续的观察。

为应对下游疲弱的需求,管理层称,今年对于需求不太明确的业务及地区将不再激进的投入产品生产,以防消耗的现金变成库存。

疫情对需求带来了负面影响,也带来了新机遇,之前小众的红外热成像市场迎来了短暂的爆发。

海康威视热成像产品现每月的出货能力为10万只,年产能规划100万只。与其他军工类产品略有不同,海康的产品路线走为经济型切入民用市场,定价在千元至万元之间。基于性价比的优势,红外产品或在中、长期会变成类似消防类产品,成为企业的部分战略储备。

近几年内忧外患的海康威视

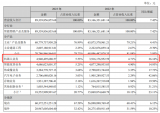

海康威视以安防业务发家,得益于行业的爆发式增长,迅速成长为业内翘楚。自2010年在深交所上市后,海康威视营业收入从36.05亿元,上涨至2019年的577.52亿元,十余年间,营收增长16倍。归母净利润也从10.52亿元,上涨至113.53亿元,增长10倍多。上市10年以来,海康威视连续9年实施现金分红,分红总额高达206.93亿元。此外,在2018年初,海康威视市值一度超过4000亿元。

根据《2018全球视频监控信息服务报告》,海康威视作为千亿市值公司,位列全球视频监控设备市场第一位,市场份额高达37.94%,连续七年蝉联全球市场份额第一名。主要竞品公司大华股份则名列第二,市场份额达到17.02%。

然而,在全球市场中处于领先地位的海康威视,其增长速度近年来却呈现放缓态势。从归母净利润来看,海康威视上市前五年,归母净利润一直保持着40%以上的增长速度。随后,增速维持在20%-30%间。直到2019年,海康威视高速发展的趋势突然放缓,归母净利润增速骤降至9.21%。相较之下,可比同行业公司大华股份近年来业绩增速虽然也出现下滑,但是其2019年归母净利润增速为25.04%,增速仍远高于海康威视。

“实体清单”对海康威视业绩产生一定影响。2019年10月,海康威视被美国商务部列入贸易管制的“实体清单”,海外业务受到影响。根据海康威视2018年财务数据,美国市场约占海康威视总营收的6%。国元证券的研报认为,“海康威视等被美国商务部纳入‘实体清单’后,行业需求增速放缓,对公司营业收入增长造成了一定压力。”

此外,强敌入局也让安防行业的竞争愈加激烈。2019年华为智能安防产品线开发提速,智能安防产品从年初的二十多款发展到同年10月的近三百款,成为海康威视的新对手。佳能也要加快监控摄像头业务进度,欲挑战海康威视和大华股份。阿里巴巴也在悄然入局安防市场,投资智慧交通领域头部企业千方集团,牵手安防行业老三宇视科技。

外忧之际,也有内患。海康威视的应收账款和存货居高难下。2019年三季度海康威视应收账款为222.64亿元,较去年同期上涨22.46%;存货98.45亿,较上年同期大增69.8%。公司当期应收账款和存货合计占总资产比例47.45%,即近一半的资产是应收账款和存货。

此外,海康威视的产品也多次遭受质疑。近日在黑猫投诉上,就有用户投诉海康威视c2000固态硬盘虚假宣传,涉嫌用镁光颗粒冒充东芝颗粒。此外,海康威视被指使用西部数据回收的NAND闪存颗粒。对此,海康威视在互动平台上表示,“海康存储没有买过或使用过任何西部数据回收颗粒。”

强敌环伺的海康威视,或许正面临着严峻的生存考验。一方面,新的巨头切入安防行业,或将蚕食海康威视的市场份额,安防龙头地位能否继续稳固,尚不得而知;另一方面,海康威视风波不断,千里之堤也难免毁于蚁穴,争议之下的海康威视能否继续领跑安防市场,还需后续观察。

-

海康威视

+关注

关注

16文章

426浏览量

73221

发布评论请先 登录

相关推荐

浙江电信与海康威视签订战略合作协议

广东电信莅临海康威视参观交流

海康威视与多方签署智慧渔业协同创新合作框架协议

昆仑数智与海康威视达成战略合作

许继电气与海康威视签署战略合作协议

海康威视推出抗振系列摄像机

浙大与海康威视合作再添新成果

华东材料与海康威视签署战略合作协议

国网智能与海康威视达成战略合作

海康威视助力快递行业场景数字化

海康威视英国销售逆势增长

2023年海康威视实现营收893.4亿元,同比增长7.42%

海康威视调低今年预期:从增长视角转换成生存视角

海康威视调低今年预期:从增长视角转换成生存视角

评论