半导体材料是半导体产业发展的基础,它融合了当代众多学科的先进成果,在半导体制造技术不断升级和产业的持续创新发展中扮演着重要角色。4月1日据国际半导体产业协会SEMI最新半导体材料市场报告(Materials Market Data Subscription, MMDS)指出,2019年全球半导体材料市场营收为521亿美元,较上一年相比略微下降1.1%。其中,中国大陆地区营收达88.6亿美元,同比增长1.9%,也是全球唯一出现增长的材料市场。

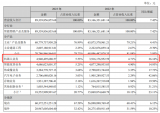

数据显示,全球晶圆制造材料从330亿美元降至328亿美元,微幅减少0.4%,晶圆制造材料、制程化学品、溅镀靶材与CMP的销售金额较2018年下降2%;去年,封装材料营收下滑2.3%,由197亿美元降至192亿美元;去年只有基板与其他封装材料这两个类别的营收实现了增长。

2018——2019各地区半导体材料市场规模 (单位:10亿美元)

中国台湾地区身为全球晶圆代工和先进封装基地的重镇,已连续第10年蝉联全球最大半导体材料消费地区,总金额达113亿美元。此外,韩国仍维持排名第2位,中国大陆地区以营收达88.6亿美元排名第3,同比增长1.9%,同时是2019年唯一成长的材料市场。其他地区的材料营收持平或呈个位数下跌。

可见,在全球半导体材料消费市场,中国台湾存量排第一,而大陆的增量排第一。

中国半导体材料市场:部分中高端领域取得可喜突破

据中国电子材料行业协会统计,2019年中国半导体材料市场规模81.90亿美元,同比2018年的84.92亿美元下降3.56%,其中晶圆制造材料市场规模27.62亿美元,同比2018年的28.17亿美元下降1.95%;封装材料市场规模54.28亿美元,同比2018年的56.75亿美元下降4.35%。

2019年7月22日,科创板首批公司上市。安集微电子作为国内CMP抛光液龙头,成为首批登陆科创板的25家企业之一,久日新材、华特气体、神工股份等紧随其后,成功登陆科创板,与此同时,正帆科技、格林达等半导体材料企业在登陆资本市场的进程中进展顺利,有望在新的一年迎来里程碑,拓宽了各企业的融资渠道,也为行业整体发展注入新的保障。

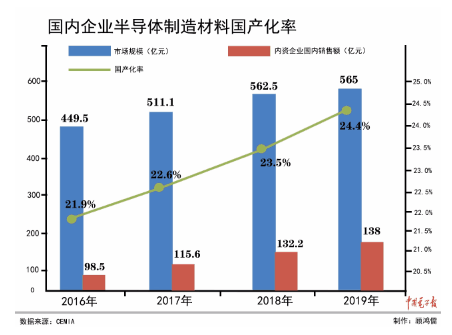

综合各领域来看,部分领域已实现自产自销,靶材、电子特气、CMP抛光材料等细分产品已经取得较大突破,部分产品技术标准达到国际一流水平,本土产线已基本实现中大批量供货。2019年我国半导体材料生产企业用于国内半导体晶圆加工领域的销售额达138亿元,同比增长4.4%。整体国产化率提高到24.4%,充分显示了近年来企业综合实力的提升。

硅片方面,2019年国内市场规模8.12亿美元,同比增长1.63%。作为半导体材料中成本占比最高的材料,国内12/8英寸硅片企业已超过16家,拟在建产线迭出,2019年各主要产线稳步推进。衢州金瑞泓成功拉制出拥有完全自主知识产权的量产型集成电路用12英寸硅单晶棒;中环领先12英寸硅片厂房安装了第一套设备;徐州鑫晶半导体12英寸大硅片长晶产线试产成功,并陆续向国内和德国等多家客户发送试验样片;业界普遍关注的上海新昇28nm逻辑、3D-NAND存储正片通过了长江存储的认证;有研科技集团与德州市政府、日本RST公司等共同签约,建设年产360万片的12英寸硅片产业化项目。尽管各企业小而分散,但大硅片真正实现国产化前景可期。

光掩膜方面,与旺盛的需求形成反差的是国内高端掩模保障能力不足,大量订单流向海外。目前,半导体用光掩膜国产化率不足1%。内资企业中真正从事半导体用光掩模生产的仅有无锡中微,研究机构有中科院微电子所及中国电科13所、24所、47所和55所等,过去一年里,行业取得的实质性突破较少。

光刻胶方面,目前国内集成电路用i线光刻胶国产化率10%左右,集成电路用KrF光刻胶国产化率不足1%,ArF干式光刻胶、ArFi光刻胶全部依赖进口。2019年,南大光电设立光刻胶事业部,并成立了全资子公司“宁波南大光电材料有限公司”,全力推进“ArF光刻胶开发和产业化项目”落地实施;同时与宁波经济技术开发区管理委员会签署了《投资协议书》,拟投资开发高端集成电路制造用各种先进光刻胶材料以及配套原材料和底部抗反射层等高纯配套材料,形成规模化生产能力,建立配套完整的国产光刻胶产业链。上海新阳248nm光刻胶配套的光刻机已完成厂内安装开始调试,193nm光刻胶配套的光刻机也已到货。经过近三年的研发,关键技术已有重大突破,已从实验室研发转向产业研发。

湿化学品方面,目前半导体领域整体国产化率23%左右。2019年,兴发集团控股子公司湖北兴福电子材料有限公司技术创新取得重大突破,电子级磷酸顺利通过了中芯国际12英寸28nm先进制程工艺的验证测试,开启了对中芯国际先进制程Fab端的全面供应。此外,长江存储、厦门联芯等先进12英寸Fab也开启了验证测试。多氟多抓住日韩贸易战机会,电子级氢氟酸稳定批量出口韩国高端半导体制造企业,进入韩国两大半导体公司的供应链中,被最终应用在3D-NAND和 DRAM的工艺制程中,使电子级氢氟酸产品打开国门走向世界。

电子特气方面,目前我国半导体用电子特气的整体国产化率约为30%。2019年,华特气体激光准分子混合气国内大规模起量应用,同时进军海外市场;金宏气体TEOS研发确定重点进展,即将投放市场;绿菱高纯电子级四氟化硅质量稳步提升,国内市场份额逐步提高;博纯股份氧硫化碳研发成功;南大光电与雅克科技加大了前驱体研发力度。此外,中船七一八所也加大了新含钨制剂的研制。

CMP抛光材料方面,安集微电子的后道Cu/Barrier抛光液技术水平与国内领先集成电路生产商同步,TSV抛光液在国际和国内均在领先水平,这几类抛光液2019年在14nm节点上实现小规模量产。鼎龙股份不仅完善了自身的CMP抛光垫型号,从成熟制程到先进制程完成全覆盖,而且进入了长江存储供应链,大部分产品均在晶圆厂进行验证和测试。

靶材方面,江丰电子已成功突破半导体7nm技术节点用Al、Ti、Ta、Cu系列靶材核心技术并实现量产应用,5nm技术节点的研发工作稳步进行中。有研亿金持续推进实现纳米逻辑器件和存储器件制备用贵金属及其合金相关靶材的开发与使用。

先进封装材料方面,高端承载类材料蚀刻引线框架与封装基板、线路连接类材料键合丝与焊料、塑封材料环氧塑封料与底部填充料等仍高度依赖进口,2019年国内企业主要在中低端领域有所突破,高端领域个别品种实现攻关。

不确定因素增加

目前,国内半导体材料总体上形成了以龙头企业为载体,平台配合推进验证的能力,具备了一定的产业基础、技术积淀,以及人才储备,部分细分材料领域紧追国际水平。但是,先进技术节点材料市场整体仍被国外垄断,国产材料突破较少,关键环节核心材料空白,影响了整个产业安全。

半导体产业加速向中国大陆转移,中国正成为主要承接地,2020年业界普遍认为5G会实现大规模商用,热点技术与应用推动下,国内半导体材料需求有望进一步增长。大基金二期已完成募资,预计三月底可开始实质投资,主要围绕国家战略和新兴行业进行,比如智能汽车、智能电网、人工智能、物联网、5G等,预计将加大对国产半导体材料的投入力度,新一轮的资本介入,将助力半导体材料国产替代进度。

新年伊始,世界经济持续下行,全年经济疲弱似成定局,肺炎疫情给行业发展带来了冲击,中美贸易战仍未平息,2020年增加了诸多不确定因素。但在确定的发展目标下,国内半导体材料业必将笃定前行!

责任编辑:gt

-

半导体

+关注

关注

334文章

27487浏览量

219686 -

晶圆

+关注

关注

52文章

4927浏览量

128094

发布评论请先 登录

相关推荐

2019年全球半导体材料市场营收521亿美元,大陆同比增长1.9%

2019年全球半导体材料市场营收521亿美元,大陆同比增长1.9%

评论