寒冬之下,仍有风口。

2020年,遭遇凌寒的车市,坏消息不断,面对突如其来的疫情,更是雪上加霜。但车联网似乎正孕育新一轮上涨机遇。

从11部委联合下发《智能汽车创新发展战略》,到34亿元规模的新基建,政策频频示好车联网,国家战略规划成为推动车联网发展的巨擘。此外,不久前,车联网领域完成了一笔新的融资——上海博泰获得了数亿元东风集团战略投资。

此前,囿于商业模式,车联网始终处在摸索时期。

车联网引入的各种新技术给人们的出行带来了无限的想象力。回到现实,车联网产业链冗长,玩家众多,面对万亿级市场,企业如果没有一套成熟的商业模式则无法分享“蛋糕”。

当前,车联网的主要玩家有:软件平台型企业、纯技术型企业、硬件设备厂商、互联网应用以及部分OEM厂商。参与主角有传统跨界也有创新入局。

随着车联网产业日趋成熟,其盈利模式也正在从传统的服务授权、技术支持、通信流量收费,朝着广告、大数据等增值服务方向收费转变。

从目前市场表现来看,车联网尚未规模爆发,其前装市场的主导权牢牢掌握在主机厂手中,服务模式皆以定制化为主。智能汽车功能虽趋同,但核心系统千人千面。

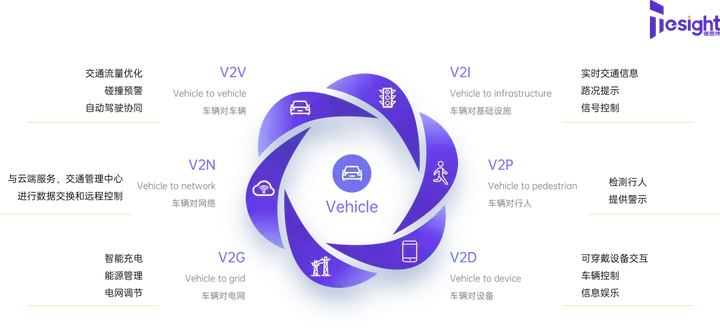

单从智能汽车为核心的车联网产业链来看,与车联网相关的服务和产品主要围绕用户交互体验和车辆驾驶安全延展。车联网产业整体呈现百家争鸣之态势,万亿级市场规模却也受限于商业模式桎梏。

车联网群雄逐鹿,企业如何掘金?

生存之道

“你好,斑马”、“嗨,NOMI”,一句简单的语音口令,汽车与互联网便能实现连接。

车联网让驾驶体验变得丰富且有温度,背后离不开强大的软件技术。自“软件定义汽车”逐步成为汽车产业发展共识之后,它在整车中扮演的角色地位不断提升。

2019年,全球第一大汽车集团大众宣布,从2025年前所有新车型都将使用vw.OS汽车操作系统。为了完成这一计划,大众专门成立了Car.Software部门,准备将内部研发的软件从目前的不到10%提高到60%以上。

在车联网产业链中,从底层的车联网操作系统,到车联网运营平台,再到上层的应用服务,互联网及软件服务企业均盘踞于此。

亿欧汽车总结发现,软件服务商与车企合作的模式有两种:

一是提供相关软件服务,这类企业被称为第三方服务商,如博泰车联网,其客户有一汽、东风、长安、保时捷、一汽大众、一汽奥迪、上汽大众等。

博泰车联网创始人应宜伦认为,车联网是汽车进入产业互联网的关键,其对汽车零售、金融、保险、服务、出行等场景至关重要,需要主机厂更加开放。

二是合资成立车联网技术企业。早在2015年,上汽与阿里合资成立斑马,从一开始主要服务上汽自主品牌车型,到后来逐步开放能力,为东风雪铁龙、长安福特等车企提供服务。目前斑马以软件开发包的方式提供给行业合作伙伴,车企在此基础上接入差异化的生态和技术。

其次,腾讯与长安汽车合资成立的梧桐车联也是典型的代表,主要整合腾讯车联的基础能力和腾讯核心生态资源,提供具备智能化、网联化、数据服务能力的产品和服务。

除此之外,车企也会投资车联网垂直领域的创新企业。

亿咖通便是吉利控股集团战略投资、独立运营的科技生态企业,旗下智能网联系统GKUI已经应用到吉利的全系车型当中。

车联网上层的软件应用主要涉及前台式互动体验,包含地图导航、音视频娱乐、通信、新闻资讯等。这类企业整体服务于主机厂,例如喜马拉雅、快手等,搭载斑马系统的的车型,便可通过车载屏幕观看直播视频等;BAT等天生自带应用生态的企业,也会将互联网中积累的应用,部分移植到汽车内,像移动支付、淘宝、微信等应用。

依附于智能网联汽车,软件企业在车联网领域的前景巨大。

不过在产业爆发前期,车企掌握着前装市场的主动权,可随意选择车联网系统及相关软件服务商,通过免费使用形式来培养车主使用习惯,不断积累用户数量。

借势突围

除了具备强大的软件系统,一台智能汽车还要有一系列支撑硬件。

根据功能划分,车联网硬件可以分为数据采集部件、数据运算部件、数据回传部件和功能性部件。

处在车联网产业链的上游和中游,硬件企业包括各类元器件和芯片生产企业、终端设备厂商。 相较于软件服务,车联网终端设备厂商的服务模式较为单一,以卖硬件设备为主,不过“上车”的流程会更加繁琐,与具体车型有一段较长的适配周期。

以车规级芯片为例,地平线CEO余凯认为,车规级芯片量产开发周期长、难度大,是硬核科技,需要长跑道创新。一款芯片的计算架构设计、后端设计以及流片仅是“万里长征第一步”,后面要经历12-18个月的车规级认证系统方案开发,24-36个月的车型导入和测试验证,最后才是量产部署和迭代升级。

车联网是芯片厂商的必争之地,功能各异的的智能芯片,像计算芯片、存储芯片、感知芯片、通信芯片支撑起了汽车产业的智能网联化。

因此,除了有恩智浦、英飞凌、德州仪器、意法半导体等传统的汽车电子芯片玩家,还有像英特尔、英伟达、高通等芯片巨头强势入局,也有地平线、黑芝麻智能科技等中国本土创新企业。

在车联网中游,涉及到的车载终端硬件并不复杂,包括车载摄像头、激光/毫米波雷达、ADAS高级驾驶辅助系统、OBU、车载T-BOX等。以T-BOX为例,其作为智能网联汽车应用场景实现的重要硬件基础,已经逐渐成为汽车的标配。

终端硬件市场可分为前装和后装,目前主要以前装市场为主。

4月9日,在国务院联防联控机制召开的新闻发布会上,国家发展改革委产业发展司副司长蔡荣华表示,全国汽车保有量大约2.6亿辆,千人汽车保有量从原来不到10辆已快速增长到180多辆,达到了全球平均水平。另外,中国新车销量虽有下滑趋势,但已达到两千万的规模。

在亿欧汽车看来,车联网终端设备市场有巨大的潜力待挖掘。

以博世、大陆为首的一级供应商,凭借在产品研发上的先天优势,牢牢把控前装市场,通过行业定制、智能终端销售、收取服务费等模式获利;以互联网企业为主的模式正在兴起,其重点在后装市场发力,能够提供丰富的智能车载终端产品和服务组合。

随着智能网联汽车发展,产业链将趋于成熟,所涉及的硬件逐渐成为汽车标配,相关企业的价值将进一步提升。

箭在弦上

在传统模式之下, 汽车售出以后,消费者与车企之间的直接联系出现脱节,缺乏用户粘性。

当前,传统的商业模式正在重构,车企开始向汽车服务提供商的角色转变,并迫切希望建立与车辆地持续连接,更好地与消费者互动,利用车联网,车企可以为车主提供更具价值的增值服务,如智能辅助驾驶、车队管理、场景联动等解决方案。

随着车联网生态的不断丰富完善,广告、服务、内容等增值服务将成为未来车联网市场规模增长的主要驱动力之一。同时,车联网服务与应用广泛涵盖乘用车和商用车,并向互联网应用、汽车服务业、保险业、营运车辆等行业延伸。

以车联网+车险为例,驾驶员在车祸中受伤,无法呼救。通过车载传感信息反馈,保险公司判断这是一起严重事故,立刻主动通过车载系统与客户联系,利用数据分析推算人员伤情、作好急救准备,并调派救援资源。

与此同时,通过传感器判断撞击位置和程度,预判维修方案,发送维修信息给附近的维修厂,并要求零配件供应商准备物料供应。保险科技企业CCCIS中国(CCC Information Services Inc)已经让这样的场景走进现实。

围绕车企增值服务的商业模式将成为车联网发展的主要方向。

当前,受到数据与信息安全桎梏,尤其在中国市场,车联网产业整体还处在规模爆发的前夜,增值服务的价值凸显存在于设想当中。在高新兴集团高级副总裁吴冬升看来,车联网产业目前还在摸着石头过河,通过车联网积累大数据,在很大程度上能够孕育出新的商业模式,可以与智慧出行、金融保险等业务相结合。

中国信通院在《车联网白皮书(2018 年)》中预测,未来随着产业链各个价值主体的探索和创新,或将能产生满足不同用户需求的平台生态模式,平台企业将从平台租赁、大数据产品、增值服务等费用中获利。

5G商业落地,将催生更多车联网商业模式出现。

随着国家对5G基建项目的政策指导和资金投入,车联网将迎来规模化部署。根据中国信通院的预测,从2020年到2025年,我国5G网络的投资,运营企业的投入将要达到1.1万亿元。中国工程院院士邬贺铨表示,5G网络建设和服务会带动数据中心跟云服务的发展,车联网是5G的重要生长点,5G也将是汽车产业的机遇。

纵观中国车联网产业,发展还在起步阶段,商业模式仍很模糊,因此,各方企业需要探索出能够实现可持续发展的模式。

面对车联网万亿级市场规模,只有探索出一条明朗的商业模式,才能以优雅的姿态分食蛋糕。

-

车联网

+关注

关注

76文章

2579浏览量

91580 -

英伟达

+关注

关注

22文章

3776浏览量

91111

发布评论请先 登录

相关推荐

芯盾时代如何应对车联网信息安全挑战

博泰车联网荣获“中国汽车隐形独角兽企业”称号

车联网蓝海:三大运营商的联合之路

车联网系统静电浪涌防护策略

挖掘基于边缘无线协同感知的低功耗物联网 LPIOT的巨大潜力

车载网关:车联网的新引擎

深度解析消费者最关心的车联网核心问题

车联网的巨大潜力如何挖掘

车联网的巨大潜力如何挖掘

评论