5月7日晚间,在被上交所问询27天后,寒武纪交出了“答卷”。前者共向其提出了6大类20个问题,涉及其股权结构、主营业务、核心技术、研发项目、营业收入、募投项目、应收账款等。

而在长达220页的回复报告中,寒武纪也透露了不少值得关注的信息。例如,未来三年除要上市募集的28亿资金中的19亿外,还要投入30亿以上研发芯片;短期内难以找到在采购规模上替代华为海思的客户;与英伟达、海思相比,其AI芯片优势劣势同存;从中科院孵化后,其独立发展的能力等。

值得注意的是,成立后的三年,寒武纪营收增幅明显,但盈利堪忧,2017年-2019年亏损累计约16亿元。更令人担忧的是,其在未来几年都无法保证盈利。不过,在六轮融资后,其估值已在220亿元以上。

上交所于4月10日向寒武纪发出问询 图片来源:上交所官网截图

一、尚难找到公司A的替代者

记者了解到,公司A与寒武纪达成的《技术许可合同》中关于IP授权业务的收费包括两部分,一部分是固定费用,即在IP交付时支付固定费用;另一部分是提成费用,即在公司A销售每一片使用了寒武纪IP的芯片时按照一定金额或者比例支付一定费用。

回复函显示,2019年,寒武纪获取的来自公司A的计件模式授权收入要略高于2018年,但固定费用模式授权收入相较2018年出现大幅下滑,仅为2199.72万元,公司称,这是由于其授权给公司A的IP大多于2018年及之前完成交付并实现规模化出货,2019年以来,由于IP产品已经完成交付,寒武纪从公司A取得的主要系提成费用收入。

但更大的风险在于,在目前已签署的四份合同基础上,公司A不再与寒武纪签订新的合同,并且选择自主研发智能处理器。上述情况将导致,短期来看,寒武纪将无法从公司A处取得固定费用模式授权收入,且2020年公司A为终端智能处理器IP产品支付的提成费用金额将下滑;长期来看,寒武纪多了一个强劲的竞争对手,这一竞争对手不仅与寒武纪在终端智能芯片领域有竞争,并且未来在云端、边缘端人工智能芯片产品领域均存在直接竞争。

尽管寒武纪未披露公司A的具体身份,但是根据寒武纪对公司A的描述,公司A指向的应是华为海思,据CINNO报告,2020年Q1华为手机中采用海思处理器的出货量份额达到了90%,主推机型中采用麒麟990、麒麟820、麒麟985、麒麟810居多。

缺少了这样一个重要客户,未来市场竞争激烈自不用说,寒武纪还坦言,其在短期内难以拓展一家在采购规模上足以替代公司A的客户。

二、3年内仍需超30亿元投入芯片研发

根据披露信息,寒武纪新一代7nm云端智能芯片思元290预计2021年将形成规模化收入,边缘智能芯片思元220及相关加速卡预计在2020年内实现规模化出货。

报告期内,寒武纪计入当期收益的政府补助金额分别为823.69万元、6914.01万元和3386.41万元。根据此前披露的招股书,寒武纪本次拟募资28亿元,19亿元用于新一代云端训练芯片、推理芯片、边缘人工智能芯片及系统项目,9亿元用于补充流动资金。

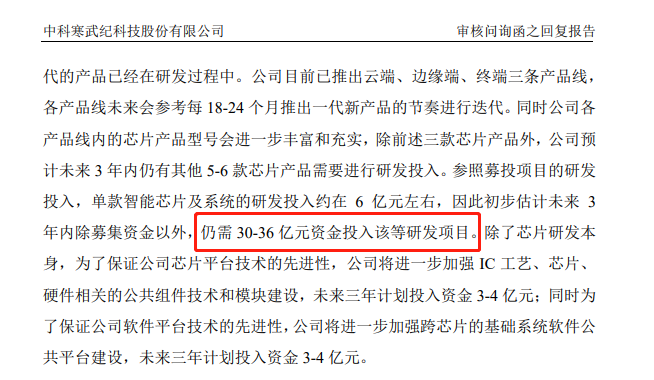

上交所要求寒武纪说明本次发行募集资金的必要性、对现有资金的预算规划。寒武纪表示,除募投项目所涉及三款芯片产品外,预计未来3年内,仍有其他5-6款芯片产品需进行研发投入。

参照募投项目的研发投入,单款智能芯片及系统的研发投入约在6亿元左右,因此初步估计未来3年内,除募集资金以外,仍需30-36亿元资金投入该等研发项目。

另外,未来三年寒武纪计划投入3-4亿元加强IC工艺、芯片、硬件相关的公共组件技术和模块建设,投入3-4亿元加强跨芯片的基础系统软件公共平台建设。

此外,公司研发人员规模不断增加,职工薪酬等支出未来持续提升,这对公司的资金实力提出了更高的要求等。综上,寒武纪认为,“本次发行募集资金具有必要性”。

三、与英伟达、海思等相比各有优劣

当被问询目前可实现从终端、边缘端到云端完整智能芯片产品线的企业有哪些、实现时间,发行人与前述企业在技术水平、销售规模上 的比较情况及竞争优劣势?寒武纪回应,目前行业内可实现从终端、边缘端到云端完整智能芯片产品线的企业包括英伟达和华为海思。前者最新的产品分别为Tesla V100、T4、Xavier等智能芯片及加速卡产品,后者也推出了Ascend310、Ascend910人工智能芯片,并推出了麒麟810人工智能芯片。

寒武纪认为,与英伟达和华为海思相比,其在人工智能芯片微架构、指令集等核心技术上有一定的特色和优势。但英伟达、华为海思得益于长期的技术积累、资金优势和人力优势,在芯片产品的整体研发经验和综合设计能力方面领先于该公司。

例如,从销售规模来看,英伟达2020财年营业收入为109.18亿美元,华为海思2018年营业收入为75.73亿美元(根据DIGITIMES报道),均远远超过寒武纪营收(2019年4.44亿元人民币)。

与英伟达相比,寒武纪竞争优势主要体现在:

其芯片架构针对人工智能应用及各类算法进行了优化,有效提升了产品的性能功耗比和性能价格比;产品可以针对国内客户的生态和需求进行优化,并且为客户提供快速响应、灵活的技术支持服务。

与海思相比,寒武纪的优势主要体现在:

进入人工智能芯片领域早,具备先发优势,积累一批核心技术及专利,技术创新能力得到业界认可;定位于独立、中立的芯片公司,不开展人工智能应用解决方案的业务,避免与自身的客户发生竞争。

与前述公司相比,寒武纪的主要竞争劣势有:

(1)与国际巨头的资金实力及研发投入尚具有较大差距;

(2)软件生态完善程度与英伟达仍有一定差距;

(3)英伟达、华为海思均有成熟完善的销售网络,客户对产品的认知程度、市场知名度等方面均优于寒武纪。

三、对中科院计算所不存在技术依赖

寒武纪创始人陈天石等均出身中科院计算所,其数千万的天使轮融资也来自中科院。因此随着该公司的成长,其独立发展能力也越来越受到关注,上交所在进行问询时也提及了这一点。

问询函中要求寒武纪说明,其与中科院计算所在专利许可、研发成果归属、技术授权、委托开发协议及人员兼职等方面的情况,是否对中科院计算所存在人员、技术上的依赖,并充分揭示相关风险。

在人员兼职方面,寒武纪透露,其存在中科院计算所部分在职人员在该公司兼职的情况。但截至2019年末,在该公司兼职的中科院计算所在职人员占其全部研发人员的比例约3.97%,占比较小。

截至本回复报告出具之日,该等中科院计算所在职人员在寒武纪主要从事研发工作,上述兼职人员未担任寒武纪董事、监事、高级管理人员及核心技术人员等关键岗位。

技术许可方面,其仅在寒武纪1A、寒武纪1H终端智能处理器IP产品和思元100云端智能芯片及加速卡产品中使用“处理器数据传输机制”类专利,中科院计算所许可其使用的知识产权并非核心技术。

另外,在寒武纪递交招股书后,部分媒体因其在2017年-2019年前五大客户销售收入占总营收均超过95%,其中2017-2018年对单一大客户销售占比就超过95%,进而对营收的可持续性存疑。

对此,寒武纪在回复中称,2017-2018年该公司处于初创期,公司A得到其授权,将寒武纪终端智能处理器IP集成于其旗舰智能手机芯片中,因此第一大客户公司A销售占比较高。

2019年,其拓展了云端智能芯片和加速卡、智能计算集群业务和相应的新客户,如服务器厂商、云服务厂商、企业和地方政府等,其第一大客户销售占比下降,截至2019年末,其已不存在向单个客户销售比例超过该公司销售总额50%的情况。

最后,寒武纪给出了研发项目情况,主要分为两类,其中一类是独立研发的,主要涉及的深度学习IP核相关内容、智能处理器核,同时也有合作研发项目,智能处理器重大协同创新平台就是其中一个合作研发项目,其形成的知识产权由各方独自拥有。

四、发展客户多元化

与A公司渐行渐远后,2019年寒武纪的第一大客户变为了珠海市横琴新区管理委员会商务局,另外新增的公司B成为了寒武纪的第三大客户。

根据寒武纪的回复,公司B为中科曙光。需要注意的是,寒武纪既向公司B销售加速卡用于横琴先进智能计算平台项目,又直接与珠海市横琴新区管理委员会商务局签订智能计算平台(二期)项目(以下简称“二期项目”)。

对于上述操作的合理性,寒武纪这样进行解释:横琴先进智能计算平台软硬件系统分三期建设,其中一期由中科院负责出资建设(中科院转化持有寒武纪0.24%股权),具体由中科曙光负责总集成。第二、三期则由广东省、珠海市、横琴新区共同出资建设。

由于两期平台的负责主体不同,因此寒武纪分别签订了合同。需要注意的是,由于二期项目是对一期项目的扩展,其建设要求需与一期软硬件完全兼容、技术路线完全一致,而寒武纪研制了一期项目中使用的寒武纪智能芯片、加速卡及配套基础系统软件,并主导了智能计算集群技术路线的设计,因此,二期项目只能由寒武纪来提供加速卡及配套系统软件。

2019年,寒武纪确认的来自珠海市横琴新区管理委员2.07亿元收入,主要为第一批硬件和软件合计不含税金额,前述收入占到寒武纪2019年销售收入的近一半,而第二批硬件和软件含税金额分别为1.97亿元、1320.00万元,再加上第三期项目大概率会继续选用寒武纪提供的相关芯片产品,因此在与公司A不再合作后,前述政府项目带来的收入或将在短期内支撑公司的业绩。

总结

招股书显示,寒武纪目前主营业务为云端智能芯片及加速卡、智能计算集群系统以及终端智能处理器IP三大业务线,报告期内,公司IP授权业务收入占主营业务收入的比例分别为98.95%、99.69%和15.49%,2019年呈大幅下滑趋势。但是寒武纪凭借自己强大的科研队伍,健康的资金状况,合理的未来规划,目前产品与海思和英伟达相比各有千秋,可见在AI芯片领域已初具规模,具有较强的发展潜力。

针对上交所的问询,我们从寒武纪220页回应中并没有找到答案。

本文由电子发烧友综合报道,内容参考自寒武纪、澎湃新闻等,转载请注明以上来源。

-

寒武纪

+关注

关注

11文章

186浏览量

73912

发布评论请先 登录

相关推荐

华为海思正式进入Wi-Fi FEM赛道?

ddos造成服务器瘫痪后怎么办

bq05504冷启动电压600mV,在微弱光线下小型太阳能板达不到这么大怎么办?

算力概念股寒武纪20cm涨停市值重回千亿

寒武纪2023年业绩报告:营收同比下降2.7%,亏损收窄32.47%

寒武纪2023年报出炉:营收稳健亏损收窄 毛利率达69.16%

工控主板发生故障该怎么办?

“AI芯片第一股”,7年亏损近50亿!

寒武纪与智象未来联手,推动视觉大模型的技术创新与应用

寒武纪与智象未来达成战略合作并完成大模型适配

离开海思怎么办?寒武纪这么回应

离开海思怎么办?寒武纪这么回应

评论