高效节能的LED,正成为点亮万家灯火的主力军。2018年,全球LED市场规模达到4,350亿美元,在照明环节的渗透率高达42.5%,我国LED行业产值也从2012年的2,059亿元增长到2018年的7,287亿元。

得益于人力和成本优势,我国已经成为最大的全球LED封装生产基地。经过十几年的发展,中国的LED产业链不断向上游延伸完善,设备国产替代的节奏也不断加快,部分国内厂商脱颖而出。

深圳新益昌科技股份有限公司就是其中翘楚,根据公开媒体报道,其LED封装固晶设备在国内市场占比已经超过七成。

新益昌是如何成为固晶设备的行业龙头的?随着LED在显示领域的应用更加广泛,新益昌又将如何追逐新的增长红利,“抢跑”Mini LED?

部件自产成就国产替代

2010年前后,凭借人工和材料等成本优势,全球LED产能逐渐向中国聚集。“薄利多销”并非长远之策,由于需求量巨大,“国产替代”渐成潮流。一部分厂商开始自研芯片等高价值部件,另一部分厂商则发力设备制造。

LED封装位于产业中游,和集成电路的封装不同,LED封装需要采用特殊的材料,从而在保护管芯的同时保持透光性。“固晶”是用胶体将晶片粘结在支架上,是LED封装的第一道工序,也是技术难度最高的工序之一。

在过去,专注于半导体封装和电子产品制造设备厂商ASMPT(ASM Pacific Technology Limited)是固晶机行业的霸主,其制造设备产品线覆盖半导体封装材料和芯片集成、焊接、封装等所有工艺技术。除了提供制造设备外,ASMPT还是加工步骤的技术和解决方案提供商,业务多样且分散。

相比之下,后起之秀新益昌最初主要产品是电容器设备。因为看到LED产业蓬勃发展的契机,基于电容器制造装备技术,新益昌成功研发出LED固晶机,进入LED封装设备赛道。

2013年,新益昌根据LED封装由直插式封装向贴片封装发展的行业趋势,推出新型单头固晶机,逐步拉开了与竞争对手的差距,成为国内LED固晶机的龙头厂商。

2015年前后,LED在显示领域的潜力被逐渐发掘,新益昌也趁势推出可以双结构同步作业的双头固晶机。在不断适应LED市场需求和趋势的过程中,新益昌掌握了高速精准运动控制技术、新式双臂同步运行技术、微型(Mini)芯片转移技术等核心技术,部分产品的核心技术已经达到“国际先进水平”。

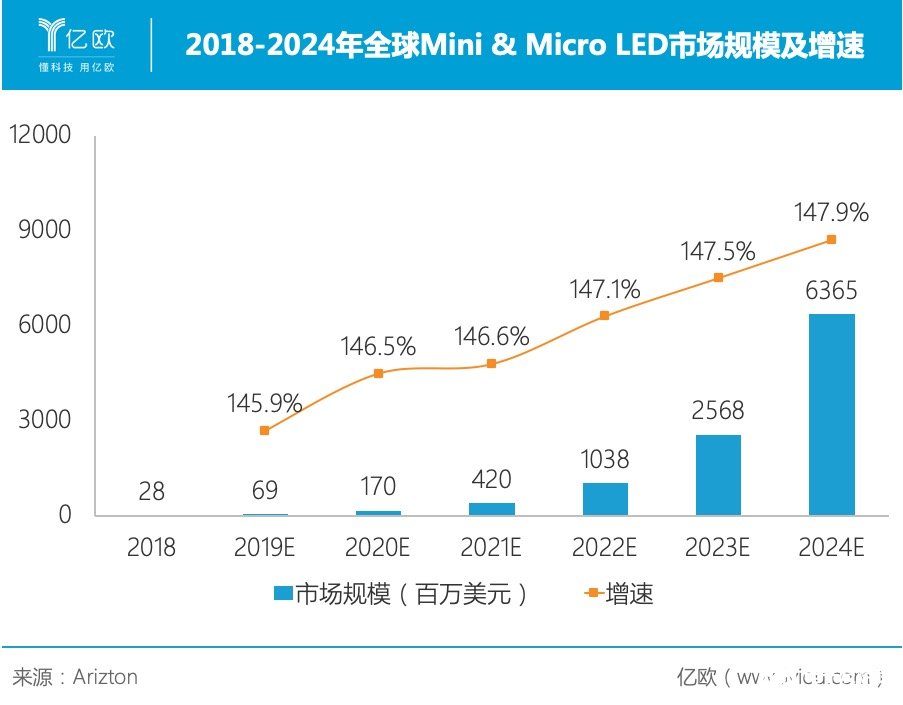

如今,更先进的Mini LED产业化步伐不断加快,Micro LED也逐渐走出实验室,新益昌更进一步推出能同时满足三种芯片同时运作的三联体固晶机和六头平面式高速固晶机,实现Mini LED高亮度显示自动化生产。

2018-2024年全球Mini & Micro LED市场规模及增速

2018年,三星向新益昌采购定制Mini LED封装设备,成为新益昌海外业务的转折点。新益昌在韩国市场的收入从2017年的206.22万元增长到2018年的2,991.91万元,境外营收也突破四千万元。

经过多年的技术积累,新益昌的封装设备已经开始批量使用自产的驱动器、高精密读数头等核心零配件,相比原先采购进口零部件,成本大幅降低;同时,新益昌的议价能力相应提升,外购零部件及材料的采购单价也有所下滑。因此,新益昌在LED封装设备业务下滑的情况下,毛利率不降反升,一定程度上维持了盈利水平。

除了LED封装固晶机外,新益昌还布局半导体封装、电容器老化测试和锂电池制造等专业设备的研发和制造,成为智能制造设备国产替代的“排头兵”。

拓展智能制造装备品类

封测是我国半导体行业发展水平最高的产业之一,2019年我国集成电路封测销售收入已经达到2,350亿元,长电科技(600584.SH)、华天科技(002185.SZ)和通富微电(002156.SZ)更是跻身全球前十大半导体封测企业之列。

半导体封装和LED封装在流程上具有相似性,也同样有“固晶”这道工序。2017年,新益昌开展半导体封装设备的研发,推出了半导体固晶机设备,能够有效提高生产效率,提升该工序的自动化水平。2019年,半导体封装设备营收从2017年的860.68万元增至2,268.21万元,在总营收占比达到3.55%。

半导体行业具有重要的战略意义。近两年,中美贸易摩擦频频,美国屡屡用出口管制、技术封锁的方式围堵中国半导体产业,国产替代需求越来越迫切。随着中国半导体产业链越来越完整,产能进一步向大陆集中,新益昌的相关产品在国内将有更多销路。

除了封装设备,电容器老化测试设备是新益昌的“老本行”。

电容器是电子设备的基础电子元件之一,根据介质可以分为铝电解电容器、钽电解电容器、陶瓷电容器和薄膜电容器等,新益昌的设备主要用于铝电解电容器老化和测试。

顾名思义,铝电解电容器以铝带为正极、铝圆筒为负极,其具有体积小、电容量大、成本低的特点,在中国电容器市场占比约为25%。因为铝电极分切的切口还没有氧化膜,因此需要通过老化的步骤修补氧化膜并剔除次品,使良品达到持久稳定可用的状态。

在过去,电容器设备结构较为简单,老化环节往往需要人工固定电容器。而新益昌旗下的电容器老化设备,不仅能够代替人工、提升效率,而且能降低人工操作的误差。目前,可以反复充放电十万次的超级电容在我国渗透率依然较低,其应用的崛起也将带动上游的设备需求。

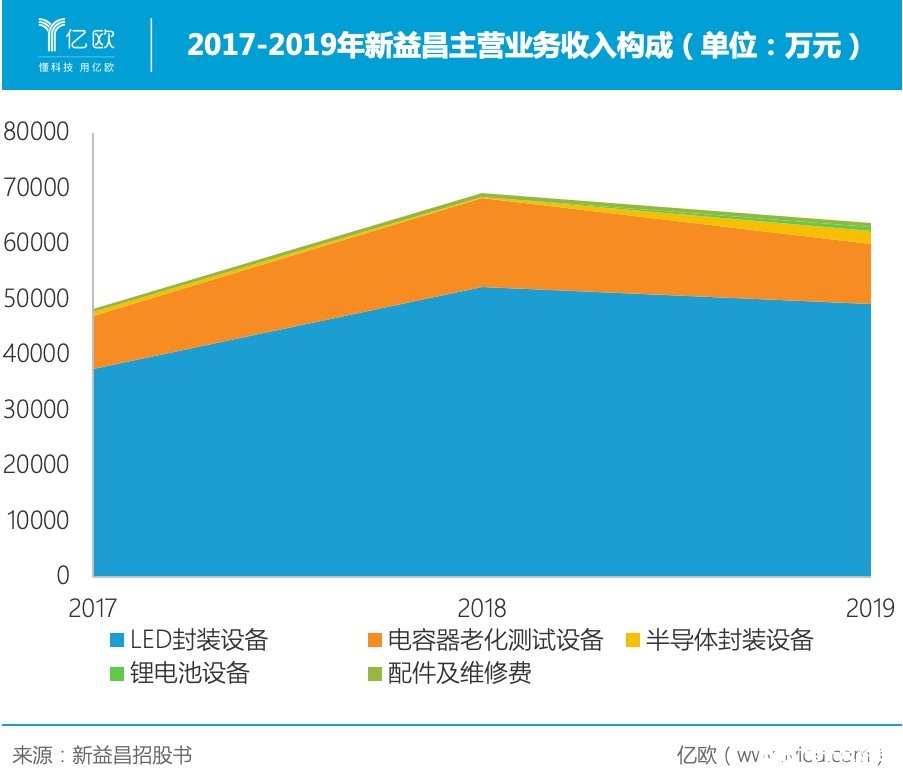

2017-2019年新益昌主营业务收入构成

此外,新益昌还积极进入锂电池生产制造设备领域,研发出制片机和卷绕机。目前,全球锂电池的产量仍处高速增长的阶段,尤其是动力锂电池,其产量从2014年的13.8 GWh增长到2018年的107.0 GWh,成为锂电池最大的应用市场。根据高工产研锂电研究所(GGII)的统计,我国锂电池的产量在2018年达到102.0 GWh,在全球产量占比高达54.03%。

“押宝”多个极具潜力的制造行业,让新益昌有望抓住下游扩充产能的机遇。

夯实基础应对需求波动

尽管新益昌的业务逐渐多元化,设备产品已经覆盖四个行业,但是其业绩依然严重依赖LED封装设备。从2017年到2019年,LED封装设备在营收占比均超过75%,LED设备需求的波动将直接影响新益昌的整体业绩。

2019年,尽管新益昌的LED设备对长方集团(300301.SZ)、亿光电子等知名LED封装厂商首次实现规模以上收入,但是行业大环境进入下行,中小LED封装厂商减少了设备投资,大客户三星的业务也受其方案验证进度和投资周期的影响大幅减少。新益昌LED封装设备业务出现下滑,营收从2018年的5.23亿元下降至4.92亿元。

因为其他业务规模相对较小,大客户的订单往往起着决定性作用。

2018年,国内电容器巨头艾华集团(603989.SH)大幅扩充产能,一跃成为新益昌当年的第一大客户。新益昌电容器老化测试设备业务营收也从2017年的9,464.99万元增长至15,981.49万元,同比增长68.8%。进入2019年,艾华集团设备保有量较高,产能需要消化,其采购额大幅下降,新益昌的相关业务营收也降至10,905.21万元。

因为前两大业务在近两年都经历了客户扩产到消化产能的周期,新益昌整体营收在2019年也有所回落。不过,新益昌的半导体封装设备和锂电池设备两个业务近两年增速较快,未来有望分担其他业务的业绩压力,抬升新益昌的业务天花板。

2017-2019年新益昌主要财务指标

早在2017年,新益昌就成立了中山子公司,进行产能转移和扩充,逐步减轻对租用厂房的依赖。新益昌计划将3.11亿元科创板募资投入建设中山的智能装备生产基地。新的生产基地不仅将缓解新益昌产能紧张的现状,而且能应对下游产能扩充的设备需求。此外,新益昌还将投入1.21亿元募资建设研发中心,巩固技术实力。

在智能制造设备国产化的大潮中,新益昌已经攻占了LED封装固晶机市场的高地。通过科创板募资,新益昌有望巩固智能制造设备的技术优势,在其他业务“复刻”LED固晶机设备的成功。

作为新益昌的“基本盘”,LED在显示领域的产业化进程不断加快,尤其是Mini LED和Micro LED兼具良好的显示效果和节能特性,被认为是OLED的有力竞争对手。有报道称,苹果已经计划在2020年推出应用Mini LED屏幕的iPad产品。三星、TCL等企业也早早布局相关技术,追赶技术大潮。提前布局LED显示应用并拿下三星Mini LED设备订单的新益昌,已然在新技术趋势下成功“抢跑”。

责任编辑:gt

-

led

+关注

关注

242文章

23398浏览量

664072 -

自动化

+关注

关注

29文章

5654浏览量

79796 -

miniled

+关注

关注

18文章

855浏览量

38646

发布评论请先 登录

相关推荐

AP 9190高亮度LED 灯5-60V恒流驱动控制芯片

ISL6745LEVAL2Z离线高亮度白光LED驱动器评估板

柔性自动化生产技术有哪些_柔性自动化生产线的工作原理

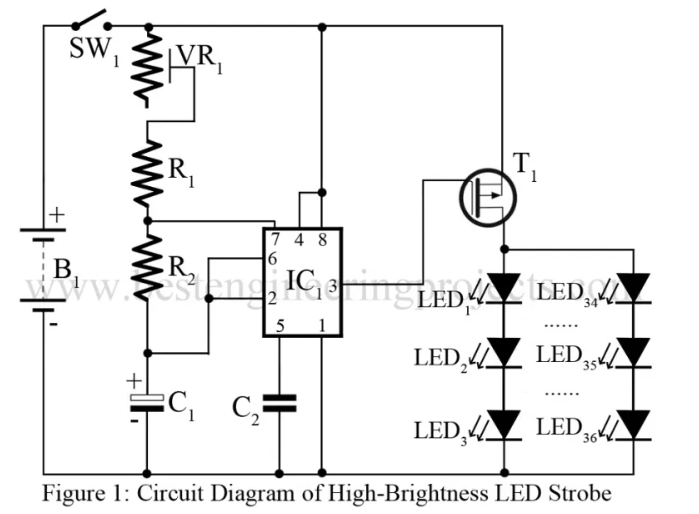

基于IC555的高亮度LED频闪的电路

具有集成式3A、40V 电源开关的 TPS61500 高亮度LED驱动器数据表

适用于汽车前照灯系统的TPS92663-Q1高亮度 LED 矩阵管理器数据表

适用于汽车前灯系统的高亮度 LED 矩阵管理器TPS92663A-Q1数据表

采用EMI降噪技术的TPS92662A-Q1高亮度LED矩阵管理器数据表

采用SOT-23封装的高亮度白光LED驱动器TPS61165-Q1数据表

采用WSON和SOT-23封装的TPS61165高亮度白光LED驱动器数据表

具有集成式3A、40V 电源开关的TPS61500高亮度LED驱动器数据表

新益昌研发LED固晶机,实现Mini LED高亮度显示自动化生产

新益昌研发LED固晶机,实现Mini LED高亮度显示自动化生产

评论