新能源乘用车C端市场规模起量前,“得B端者得天下”。

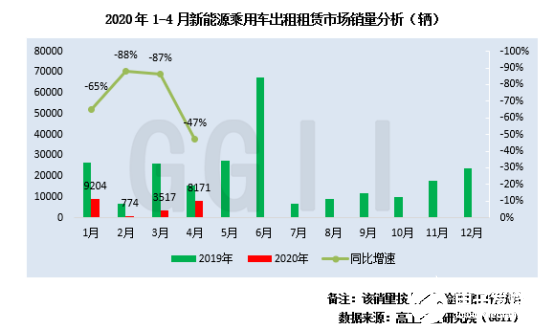

高工产业研究院(GGII)发布的《新能源汽车上牌保险数据库》显示,2020年1-4月用于出租租赁的新能源乘用车累计销售2.17万辆,同比下降71%,占新能源乘用车总销量的比例仅13.9%,市占率不足2019年28.8%的一半。

B端不景气,国内新能源乘用车新能源乘用车销量应声落地,前4月总销量15.56万辆,同比下降41.37%。

按月份来看,前4月单月出租租赁新能源乘用车销量均出现了不同程度的下滑,其中2月、3月单月降幅超8成,如2月该领域仅销售了774辆新能源乘用车,同比下降88%。

GGII分析认为,造成出租租赁新能源乘用车销量大面积下滑的主因是新冠疫情影响。1-3月为疫情影响最严重的时间段,国内网约车、出租市场需求大幅萎缩,如网约车司机选择退租或延缓租赁,直接导致网约车市场新能源汽车需求萎缩。

数据表现最为直观。

1-4月销量TOP 10城市累计销售1.2万辆,占整个出租租赁新能源乘用车市场总销量的55.33%,占比超5成。

其中销量靠前城市集中在广州、上海、济南、杭州、海口、成都的疫情波及较小的城市,而深圳、北京、天津等电动化先锋城市,因疫情管控影响需求明显下滑,如深圳前4月销量686辆,北京仅524辆等。

随着国内疫情得到有效控制,新能源乘用车正恢复正常发展态势,二季度已逐步攀升。4月新能源乘用车销量同比降幅收窄,环比出现10.8%的增速。

同时国家政策及地方政府多项利好为出租、网约电动化保驾护航。2020年最新补贴政策明确表示,包括出租(含网约车)等公共领域电动化车型2020年不退坡,并强调机要通信等公务用车原则上采购新能源汽车等等。

在此背景下,高工锂电梳理了2020年1-4月出租租赁新能源乘用车销量及配套情况,具体如下:

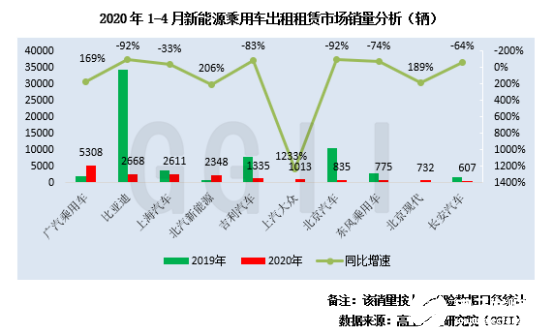

从生产企业端看,新能源汽车整体市场不景气,但车企表现却呈两极分化现象。

GGII数据显示,前4月出租租赁领域新能源乘用车累计销售2.17万辆,同比下降71%,降幅明显高于整体市场发展。

一方面,比亚迪、吉利、上汽、北京汽车、东风等车企出租租赁新能源乘用车均出现了不同程度的下滑,其中比亚迪前4月销量2668辆,同比降幅达到92%。

另一方面,广汽乘用车、北汽新能源、上汽大众、北京现代等企业却逆势增长。其中广汽乘用车共销售5308辆居第一,占出租租赁新能源乘用车总销量的24.42%,而上汽大众、北京现代两家合资品牌进入。

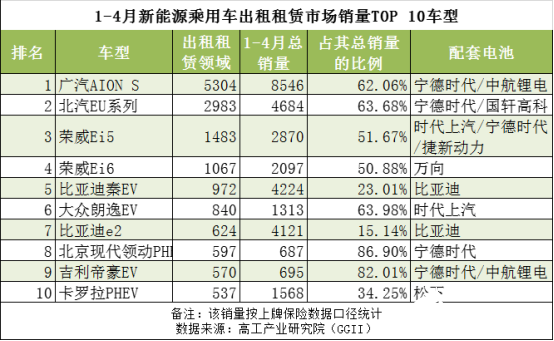

从具体车型来看,新势力“缺席”,合资品牌PHEV发力,自主“变脸”。

前4月出租租赁领域新能源乘用车销量TOP 10车型共计销售了1.5万辆,占整个新能源乘用车出租租赁市场总销量的69.13%,占比近7成。

首先,合资品牌抢占B端市场份额,加速国内新能源乘用车市场份额的蚕食。大众朗逸、北京现代领动PHEV、丰田卡罗拉PHEV等3款合资品牌车型集中发力,并依次排在第6、第8和第10,且领动PHEV出租租赁领域销量占比达到87%。

此外,合资品牌在C端市场的品牌认知及接受度逐步提升,2020年PHEV车型销量TOP 15榜单中,包括宝马5系、帕萨特PHEV、蒙迪欧、卡罗拉PHEV等8款合资品牌占比过半。

其次,自主品牌表现各异,热门车型集体变脸。比亚迪e5、逸动EV、风神E70、红旗E-HS3、比亚迪元等2019年出租租赁领域热门车型集体“失踪”,吉利帝豪EV、荣威Ei6等排名后撤,而北汽EU系列、荣威Ei6等车型则表现稳定。

广汽AION S、比亚迪e2等新面孔表现较强,如AION S占据 24.48%的份额,其出租租赁市场占单车型总销量的62%,成为最重要的销量渠道。

此外,主攻C端市场的造车新势力,无一款车型现身TOP 10车型。再度印证了其产品多数流向了私人用户。

电池配套上,宁德时代市场集中度提升,松下抢食,中航锂电、国轩、捷新动力等也在持续发力。

出租租赁领域TOP 10车型电池供应商主要有7家企业配套,宁德时代及其合资公司时代上汽配套了6款车型,其他企业依次为中航锂电、万向、国轩、捷新动力、比亚迪、松下。

高工锂电获悉,当前合资品牌新能源车型主要由包括宁德时代在内的少数几家动力电池配套,其中PHEV的动力电池主要车型由宁德时代完成,仅丰田卡罗拉、奔驰E300 eL等少数车型选择松下、SKI。

在电池供应商数量选择上,越来越多的热门车型倾向于选择2-3家电池供应商。包括广汽Aion S、北汽EU系列、荣威Ei5、帝豪EV等车型均在宁德时代外,有1-2家其他供应商。

可以预见的是,对动力电池企业来说,绑定车型的市场表现有望拉动其电池出货量,未来针对车型的电池配套甚至供货比例竞争将持续加剧。

责任编辑:pj

-

新能源

+关注

关注

26文章

5535浏览量

107643 -

租赁

+关注

关注

0文章

7浏览量

6140

发布评论请先 登录

相关推荐

奇瑞集团2024年新能源销量突破58万

11月新能源汽车销量大增47.4%

国产品牌乘用车销量持续飙升

10月我国新能源乘用车市场表现强劲,销量同比增长超五成

中国新能源车市成绩亮眼,比亚迪、小米等企业领跑市场

中国7月新能源汽车销量历史性超越燃油车

SiC技术引领中国新能源乘用车功率器件国产化新篇章

新能源出租租赁乘用车销量均出现了不同程度的下滑

新能源出租租赁乘用车销量均出现了不同程度的下滑

评论