提到光伏支架,你或许很难将它和“科技”一词联系起来。一个钢铁做的架子,有什么科创性可言?

殊不知,在万物“智能化”的时代,加上算法和配套软件,光伏支架也能变“智能”。它让光伏板像向日葵一样,始终对着太阳光照最强烈的方向。这种能够自动调整方向的支架,有个很形象的名字——跟踪支架。

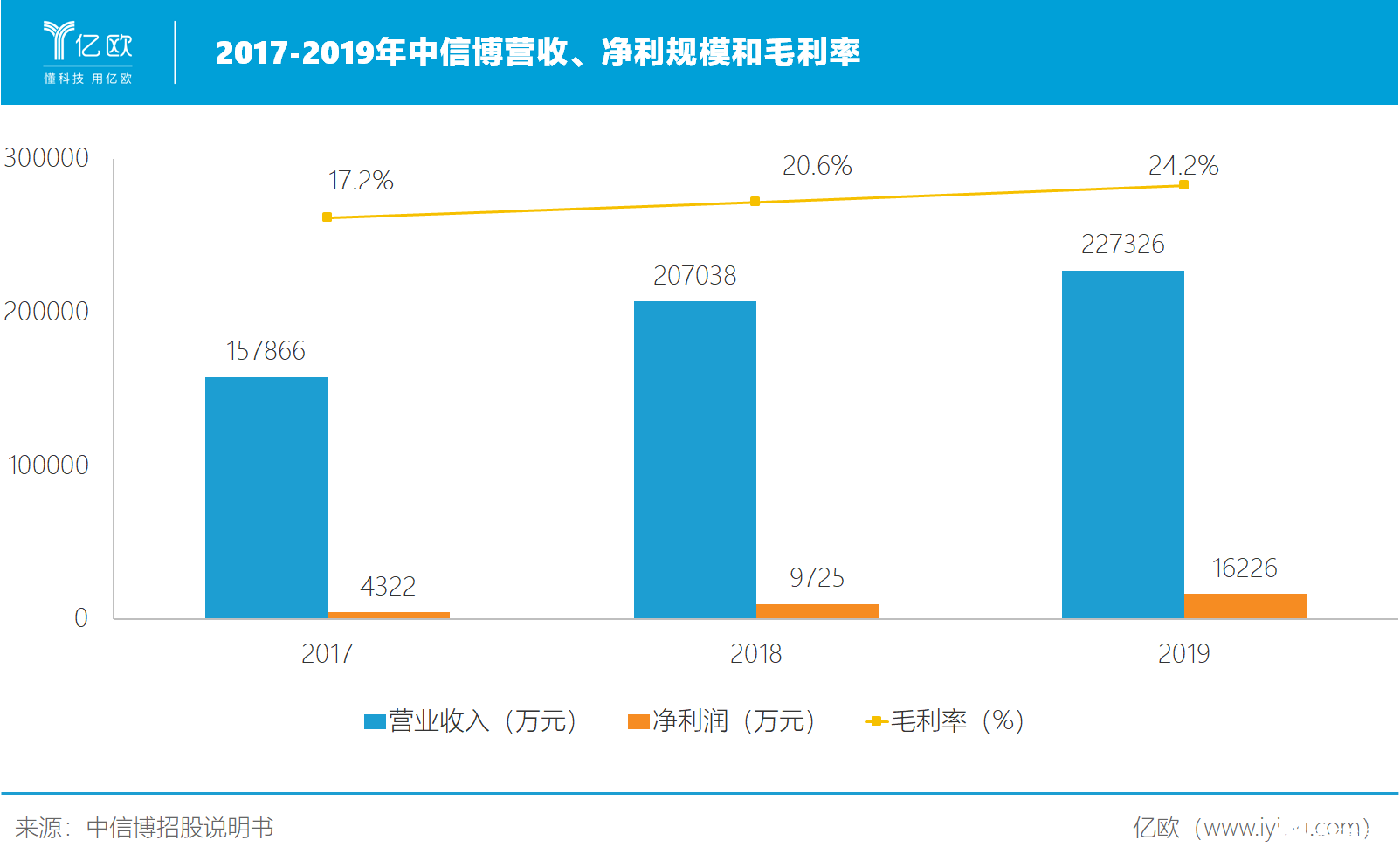

中信博是国内跟踪支架龙头厂商,其出货量已位列全球第四。最近两年,受降补贴、限规模的“531新政”影响,中国光伏业增速放缓。然而,中信博增长势头却十分强劲:2019年,公司营收22.7亿,两年复合增长率20%;净利润1.6亿,较两年前翻了将近3倍。

光伏支架是个十分“拥挤”的赛道,这里的企业多达上千家,如价格战、一窝蜂扩产而后产能过剩这类“戏码”时不时出现。那么,这门生意,真的好做吗?中信博脱颖而出背后,究竟有何“秘诀”?

跟踪支架迎来发展“春天”

光伏支架分为两种,一为固定支架,二为跟踪支架。一句话概括两者的差别,就在于能否自动“追逐”太阳。固定支架安装后,需根据季节和光照人工调整方向,而跟踪支架则不用。

很显然,性能的差异,决定了前者成本低而后者成本高的事实。在前些年厂商疯狂做大规模以挣补贴的行业主旋律下,初始采购成本才是扩规模拿补贴之“命脉”, 光伏运维环节往往被忽略。因此,低成本的固定支架普及,而价高的跟踪支架被冷落。

随着补贴退去,技术成行业发展关键词。跟踪支架的“春天”,方才真正来临。

欧洲老牌光伏强国在经历了补贴骤减甚至取消的阵痛期后,完成了电力市场改革,成本大幅降低,令市场迎来“大规模成长期”;以中国为首的光伏大国,正经历补贴退坡、技术导向的“平价上网过渡期”,厂商为如何降成本绞尽脑汁;以墨西哥、印度为代表的新兴市场,则受益于全球光伏业价格下降、技术提升,发展势头如火如荼。

在没有补贴的“光伏后时代”,如何降成本?

从价格来看,多晶硅片价格已跌到0.9-1.1元/片之间,逼近0.8元成本极限,引得很多企业减产或退出;逆变器价格则经历腰斩,“砍断”无数企业后路;固定支架价格亦连年下降,厂商仅处于微利状态。可以说,产业链中各项组件的价格已没有太多下降空间。

另一思路则是从提高光伏系统效率出发,例如提高组件性能、加强清洗维护、智能化运维等。跟踪支架作为唯一可以大幅提高发电量的部件,在此时显现了重要性。

以中信博跟踪支架为例,由于具备随时随地追随太阳的特性,“单轴跟踪支架”可将发电量提高10%到30%,“双轴跟踪支架”更是能增加40%的发电量。由此,尽管安装成本较固定支架提高了7%~10%,但均摊到每瓦上,其度电成本更低,有效缩减了投资回收期。

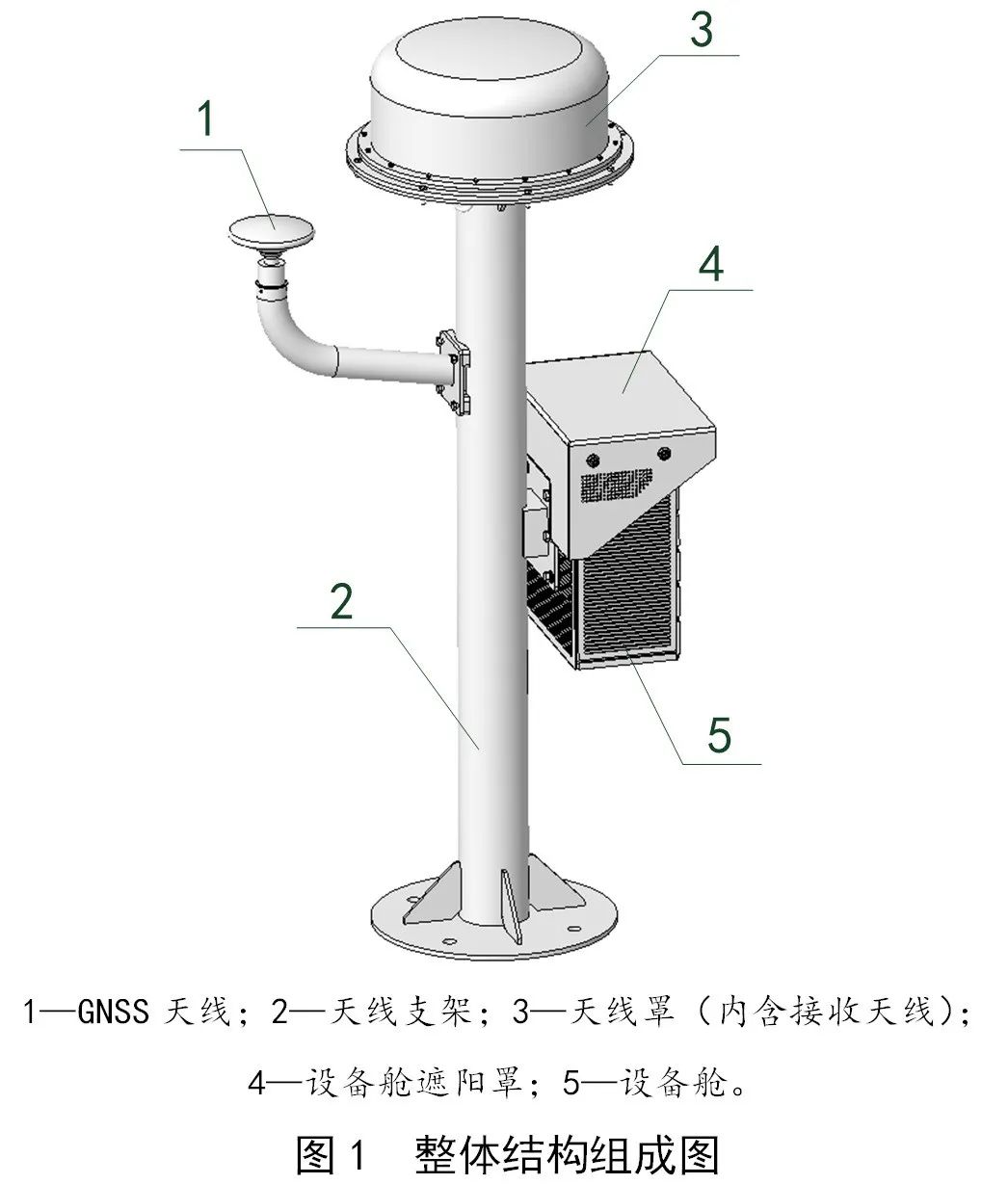

此外,跟踪支架“运行不稳定”的痛点,亦随着技术提升而逐渐被解决。中信博2.0版本的太阳能跟踪方案采用双系统冗余备份模式,一旦主系统出现故障,备用系统迅速启动,15秒内自动切换,继续保障系统运营,真正做到了“永不停机”。

从长远来看,跟踪支架带来的运营效率提升将抵消设备安装和运维的增量成本,最终实现更大投资收益。因此,跟踪支架这几年正为越来越多投资者接纳。

在全球,跟踪支架普及率正在上升。2017年,全球跟踪支架占地面光伏电站的比例为16%。根据GTM Research预测,至2023年,这一比例将提升至42%。

美国是全球跟踪支架第一大市场,当前其大型地面站跟踪系统比例已超过60%。巴菲特就曾耗资20亿美元收购了加州最大的单体光伏电站,此电站全部应用了光伏跟踪系统。

我国跟踪支架正处于快速发展期。2016年,我国所有光伏项目中安装跟踪支架的占比仅为1.2%,至2019年其普及率已有16%。在“光伏领跑者计划”引导下,跟踪支架作为提高系统收益的重要措施之一,还将不断推广。

低端市场崛起的王者

将目光从全球聚焦至中国市场,我们发现,光伏支架赛道异常“拥挤”。

大量企业从钢材厂“摇身一变”,转而做光伏支架,尤其是没有太多技术含量的固定支架。一时间,量产支架的企业达到上千家。大量企业在低端市场激烈厮杀,质量参差不齐,行业硝烟弥漫。

相比之下,技术含量较高的追踪支架市场,竞争程度则小很多。跟踪支架是高度定制化产品,需要因地制宜,根据地形、位置计算最优控制方案。这对产品稳定性、企业项目经验要求极高。因此,业主对供应商审核极为严格,会对其资质、产品品质、信用情况、项目经验等各方面层层把关。

这种高度定制化的合作模式下,能够量产性能优异的跟踪器支架,且还具备丰富项目经验的厂商并不多。虽然整个行业看似产能过剩、竞争激烈,但聚焦到高端市场,跟踪支架常常属于供不应求状态。

例如,清源股份(603628)在最新年报中披露,将加强跟踪支架产品研发力度,并持续扩产,力求形成GW级的跟踪支架产能;聚晟科技(835829)披露,公司将积极应对光伏跟踪系统蓬勃发展的需求,不断开发与拓展新产品。龙头企业中信博产品则更是“紧俏”,连续三年,公司产能利用率高于100%,饱和的产能令其不得不放弃部分订单。

回顾中信博发展史,我们发现,中信博也是从固定支架做起的。是什么让它摆脱了低端市场价格战,一跃成为国内跟踪支架之王呢?

2012年,中信博以固定支架生产商的身份进入市场。与其他厂商不同在于,它很早就不甘于仅做固定支架。抱着对跟踪支架未来发展的坚定信心,它在生产固定支架之余,大力研发投入跟踪支架技术。2012-2014年,公司积累了多个跟踪式光伏组件、双轴跟踪装置等专利。

2015年,中信博跟踪支架终于厚积薄发,进入大规模量产阶段。很快,公司凭优质产品获得Intertek、美国UL、TÜV南德、欧盟CE等多个国际权威机构资质认证,并在日本、美国、印度等多地建立子公司,为产品畅销全球建立通道。

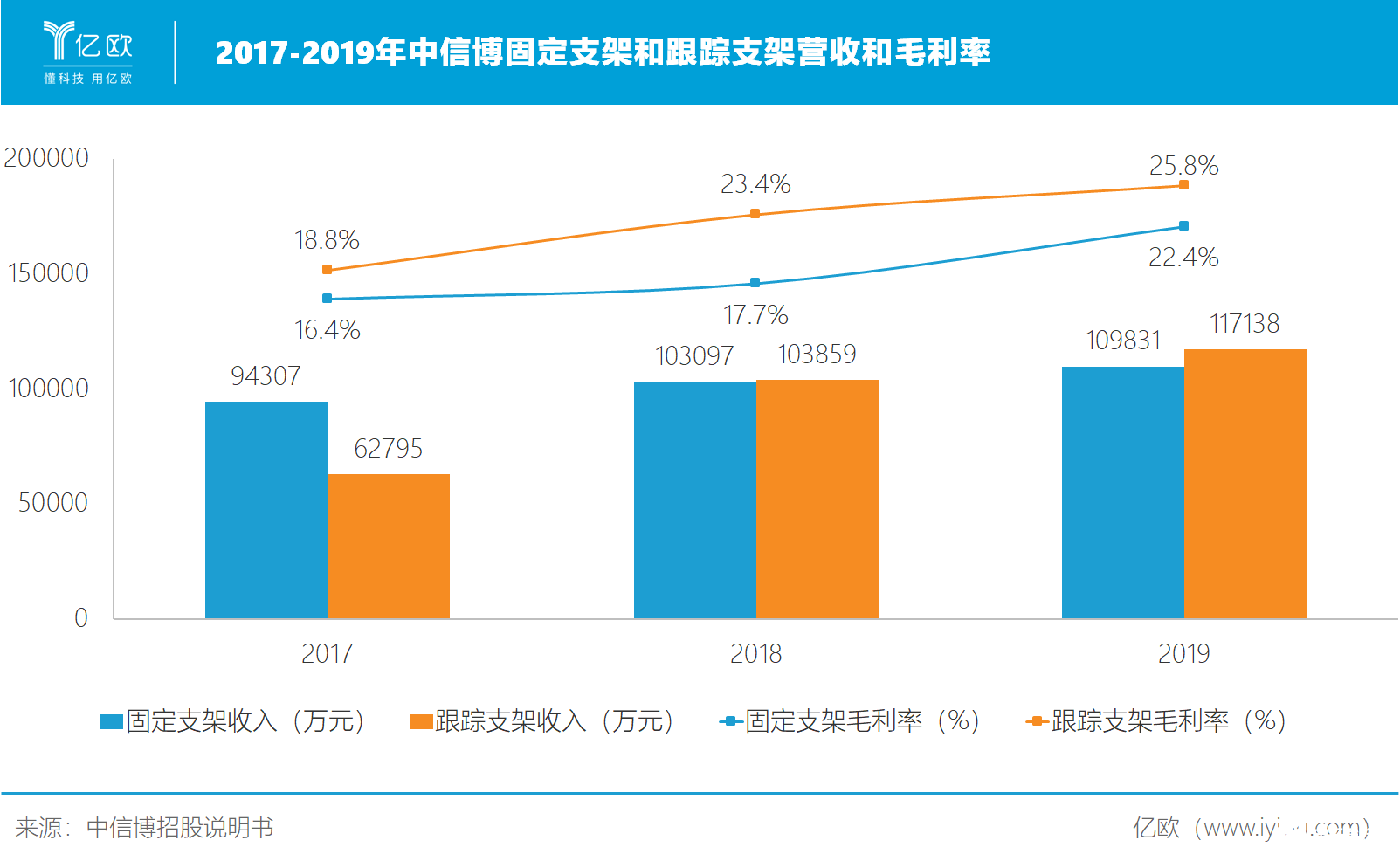

这期间,由于将产品重心放在跟踪支架上,公司业绩亦发生较大转变:2018年起,中信博跟踪支架营收超越传统固定支架,成第一大业务。至2019年,公司跟踪支架营收11.7亿,毛利3.0亿,带动整体营收和净利润进入增长快车道。

2019年,中信博在跟踪支架基础上,推出更高阶的光伏建筑一体化产品——BIPV。它与建筑物同时设计、施工与安装,不仅能在减少钢筋水泥等建筑材料的基础上,实现建筑物遮风挡雨等传统功能,还能发挥光伏发电作用,提高系统寿命。推出第一年,BIPV实现200万营收。大幅提高光伏投资收益,BIPV有望迎来业绩快速成长期。

中信博的“聪明”之处,不仅在其先明洞见了行业发展,及时调转航向,还体现在其灵活的销售策略上。

跟踪支架刚量产不久,为了打开全球市场,中信博采用了规模优先策略。其阵地则选在了快速发展,又较容易进入的印度地区。事后证明,这一选择十分正确。2015至2017年,公司连续三年蝉联印度市场支架供货量第一。

印度市场开拓成功,为公司奠定了竞争优势,让其有能力承接其他地区更高毛利率的优质项目。2018年起,中信博又陆续开拓了澳大利亚、越南、墨西哥等毛利率较高的新兴市场,并承接了我国多个“光伏领跑者项目”,带动整体毛利率从2017年的17%上升至2019年的24%。

强者恒强的逻辑正在中信博身上印证。2016至2018年,中信博市占率从6.3%提升到8.6%。要想持续在全球市场中脱颖而出,中信博还需突破当前产能瓶颈。公司拟筹资5亿元用于扩建光伏支架生产基地,建成后,中信博将新增2.8GW产能,有利支撑其开拓全球市场。

光伏支架这个看似简单的行业,想要玩好并不简单。审视龙头企业中信博,我们发现了其“不简单”的秘密:行业主题从“补贴”转为“技术”,中信博亦率先从“不智能”的固定支架转为“智能”跟踪支架,尽早摆脱了低端价格战。有了先进产品,中信博又快速抢占全球市场,占尽先发优势。这个“聪明”的企业,有望成全球光伏支架之王。

责任编辑:gt

-

逆变器

+关注

关注

288文章

4764浏览量

208010 -

光伏

+关注

关注

44文章

3125浏览量

69521

发布评论请先 登录

相关推荐

天合跟踪开拓者1P支架获得必维集团碳足迹认证

天合跟踪AI赋能老电站新活力

天合跟踪:跟踪支架系统集成创新价值分析

天合跟踪助力推动国内外跟踪支架标准化建设

激光焊接技术在焊接医疗介入支架的工艺应用

激光焊接技术在焊接医疗血管支架的工艺应用

一种天线支架的结构设计及有限元分析

跟踪支架迎来发展“春天”,中信博如何一跃成为国内跟踪支架之王呢

跟踪支架迎来发展“春天”,中信博如何一跃成为国内跟踪支架之王呢

评论