高工锂电注意到,2019年以来已有包括容百科技、德方纳米、科隆新能源、中伟新材、天力锂能、长远锂科、厦钨新能源、振华新材等8家正极及前驱体材料企业冲刺IPO。

当前,锂电产业链一大波企业冲刺IPO在途,其中正极及前驱体材料企业的身影颇多。

高工锂电注意到,2019年以来已有包括容百科技、德方纳米、科隆新能源、中伟新材、天力锂能、长远锂科、厦钨新能源、振华新材等8家正极及前驱体材料企业冲刺IPO。

众多正极材料企业加速IPO,一方面是在补贴退坡、产能过剩和市场竞争加剧等多重压力之下,企业普遍面临较大的资金压力。

另一方面是,当前正极材料市场集中度日益提升,二三线正极材料企业生存压力不断增大,而头部企业通过募资加大研发、扩充产能、降低成本,进一步提升企业竞争力。

从竞争资质看,这一轮冲刺IPO的正极及前驱体企业总体上都具备较强的竞争实力,客户囊括国内一线电池企业和日韩国际电池企业。IPO成功之后,正极材料行业的市场竞争格局或将发生一些变化,头部企业的市场份额有望得到进一步提升。

与此同时,随着中国锂电产业链的崛起,中国锂电材料企业开始在国际市场上扮演更重要的角色。中日韩以及欧洲本土电池企业掀起的新一轮全球动力电池产能扩充,给中国头部正极材料企业提供了良好的发展机会。

正极企业扎堆IPO

新能源补贴退坡,终端车企的降本增效压力传递,正极材料市场竞争日趋激烈,行业集中度持续提升。

高工产研锂电研究所(GGII)调研数据显示,2019年中国锂电正极材料出货量40.4万吨,同比增长32.5%。其中,三元材料TOP5企业出货量市场占比达55.2%;磷酸铁锂材料TOP5企业市场占比达80.8%;钴酸锂材料TOP5企业市场占比达83.6%。

市场集中度日益提升意味着二三线正极企业逐步被边缘化,而头部材料企业则在匹配头部电池企业同步扩充产能。

GGII认为,未来几年,正极材料厂商仍将面临产能扩张快、资本周转率低、账期长等方面压力。在盈利方面,由于上下游企业居于强势地位,正极材料行业将维持微利局面。

在这种行业背景下,越来越多正极材料企业选择IPO上市融资,利用资本力量助力企业发展壮大,寻找更多机会提升企业盈利能力。

高工锂电注意到,从2019年至今,锂电产业链已有容百科技、德方纳米、科隆新能源、中伟新材、天力锂能、长远锂科、厦钨新能源、振华新材等8家正极及前驱体材料企业冲刺IPO。

当前,业内已经上市的正极材料企业有当升科技、杉杉能源、格林美、容百科技、德方纳米、厦门钨业、安达科技、湘潭电化、丰元股份、科恒股份等。

从市场来看,上述IPO的正极及前驱体企业也具备较强的竞争实力,甚至是行业内的龙头企业。

例如, 2019年国内NCM811出货量超过20000吨,容百科技出货量排名第一。

背靠宁德时代、比亚迪、湖北金泉等优质客户,德方纳米磷酸铁锂材料出货量排名行业前列。

三元前驱体企业中伟新材近三年出货量大幅增加,进入国内前驱体出货量前三,2019年国内出货量市占率超过20%。

可以预见,IPO的成功无疑会进一步加强上述正极材料企业的综合实力,而越来越多正极企业跻身上市赛道,未来正极市场的竞争维度无疑将再向上升级。

国际市场上的中国正极力量

新一轮的全球动力电池产能扩充给中国锂电材料企业提供了良好的机会。

凭借其在产品和技术上的优势,当前国内已有一批优秀的正极和前驱体材料企业已经进入了一批国际电池巨头的供应链,参与国际市场竞争的程度不断加深。

以三元前驱体为例,当前包括三星SDI、LG化学、SKI和松下等日韩电池巨头明显加快了其海外电池产能扩充节奏。

为保障原料供应稳定和降低成本,上述电池企业纷纷与正极材料供应商签订长期供货合同,进而对三元前驱体需求量激增,直接拉动中国三元前驱体出口大幅增长。

GGII统计数据显示,2019年全球三元前驱体出货量为31.4万吨,中国国内出货量22.7万吨。其中,中伟新材、格林美、科隆新能源出口排名前三。

当前,中伟新材已经进入了LG化学和三星SDI的供应链;科隆新能源则已经和LGC、L&F、JFE、优美科等外资企业达成了合作。

IPO成功之后,中伟新材和科隆新能源通过募资扩充产能和加强研发,有望进一步提升其市场竞争力和降低生产成本,从而提升其国际市场占比。

在正极材料方面,中国正极材料企业凭借产品、成本、产能和技术等优势已经在国内占据了绝对市场份额。当前也有少数几家正极企业进入了日韩电池企业的供应链。

随着三星SDI、LG化学、SKI、松下等日韩电池巨头扩充在华电池产能,中国正极材料企业有望凭借本土化优势进一步加深与上述电池企业的合作。在此基础上,甚至有可能跟随日韩企业前往海外建厂布局,提供就近配套服务,提升其国际竞争力。

责任编辑:pj

-

新能源

+关注

关注

26文章

5456浏览量

107416 -

纳米

+关注

关注

2文章

696浏览量

36980

发布评论请先 登录

相关推荐

三元锂电池行业发展趋势

三元锂电池放电特性及应用

三元锂电池使用寿命分析

三元锂电池实际应用中的缺点

三元锂电池的优点是什么

三元锂电池的组成与功能

软包三元锂电池能和硬包三元锂电池能混合用吗

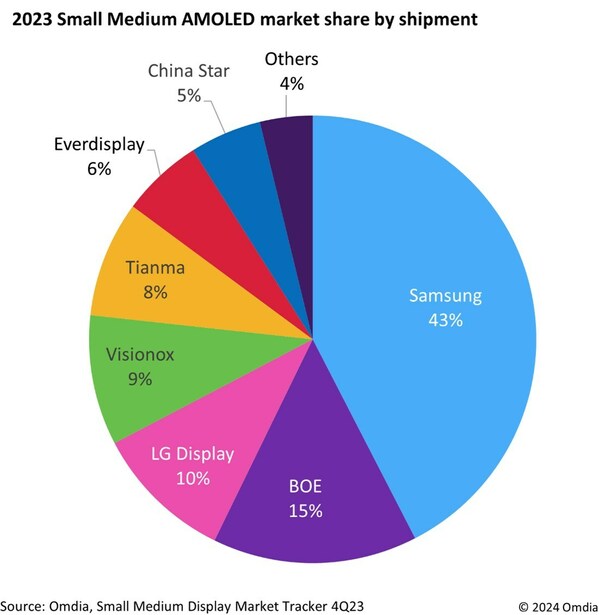

Omdia:尽管2023年出货量跌至50%以下,三星仍处于中小尺寸AMOLED面板的领先地位

三元前驱体企业中伟新材近三年出货量大幅增加

三元前驱体企业中伟新材近三年出货量大幅增加

评论