美国当地时间5月15日,美国再次升级对华为禁令,再次将华为逼上绝路。今天,华为以“自古英雄多磨难”霸气回应美国禁令。在疫情、贸易战继续升级的大背景下,华为芯片开始转向中芯国际,未来,中芯国际会又怎样的表现?

美国禁令再升级,对华为下死手

美国工业与安全部15日通过了最新修改的《外国直接产品规则(FDPR)》,宣布厂商只要给华为出售使用美国技术或设计的芯片时,必须得到美国政府的许可,即使是在美国以外生产的厂商也不例外。这意味着,无论是否是美国公司,只要产品中包含了美国的技术或设计,与华为合作前必须拿到美国政府许可证。

市场上之前就传出了美国有意加强对中国芯片出口的限制,如将源自美国技术比例限制标准降低至10%,结果比传言更加严苛。这无疑是对华为“置之死地”的一招,美国政府甚至可以禁止台积电为华为代工麒麟系列芯片。

美方表示,这一限制令主要是为了保护美国国家安全。美国商务部长罗斯指责,华为与其国外关联公司通过各种方法躲避了美国去年实行的实体清单限制。他表示:“我们必须修正被华为、海思利用的规定,防止利用美国科技打击美国国家安全与外交政策利益的恶意行为。”

美国在去年5月将华为及众多子公司放上实体限制清单,要求美国企业向华为出口零部件与技术前,必须获得美国政府批准。华为是世界上第二大手机生产商,此前每年向美国企业的采购额超过100亿美元。

自那时起,华为的芯片来源受到巨大影响。根据《日本经济新闻》的报道,受到制裁的华为无法从美国采购后,华为产品中美国产零部件大幅减少。以Mate30 5G版为例,中国产零部件占比从25%上升至42%,而美国产零部件占比则从11%滑落至约1%。

现在,新限制将进一步冲击华为的海外芯片供应链。

今天,华为在其华为心声社区发文,引用中国古语“英雄自古多磨难”作出回应。

华为遇险,中芯“挺身而出”

中美贸易战持续紧张的大环境下,我国政府和企业也加紧了向国内半导体制造商转移的努力。仅在美国禁令发布的一个月前,华为荣耀 Play4T 系列正式发布。按照荣耀手机的介绍,荣耀 Play4T 6GB+128GB 售价 1199 元,搭载麒麟 710A 处理器。值得一提的是,麒麟 710A处理器由国内晶圆代工厂中芯国际 14nm FinFET 工艺代工。

麒麟7系列的首款芯片是麒麟710,于2018年7月在华为发布的Nova 3i手机搭载出现,由台积电代工,制程工艺12nm,主频2.2GHz,八核。但荣耀Play 4T使用的麒麟710A则是中芯国际14nm生产。这款手机与华为商城线上出售的同款手机,有一个最大的不同点,就是背面丝印了SMIC 20(2000-2020)的Logo,以及一行文字标注:Powered by SMIC FinFET。

2019 年中芯国际在先进制程方面取得了突破性进展,第一代 14nm FinFET 技术已进入量产,并在 2019 年四季度贡献了约 1%的晶圆收入,预计 2020 年将稳健上量。目前,第二代 FinFET 技术平台开始持续客户导入。

710A是中芯国际代工的首款麒麟芯片,对国内晶圆代工行业具有重要意义。中芯国际在先进制程的崛起,给处于中美贸易摩擦下的国内半导体设计公司提供了强大的保障。

根据中芯国际的规划,14nm 工艺产能今年将持续上量,月产能在今年 3 月达到 4K,7 月达到 9K,12 月达到 15K。

昨天,中芯国际发表公告,两大国家级投资基金——国家集成电路基金II及上海集成电路基金II分别注资15亿、7.5亿美元(约合160亿元),此举将推动国产14nm及以下工艺量产。

这次两大基金增资的目标是中芯南方,也就是中芯国际与多个公司合作成立的子公司,位于上海,其14nm、12nm工艺就是中芯南方生产的,整个项目投资高达90亿美元,是国内建设的最先进的晶圆厂。

中芯南方将主要从事集成电路芯片制造、针测及凸块制造,与集成电路有关的技术开发、设计服务、光掩膜制造、装配及最后测试,并销售自产产品、批发、进╱出口相关上述产品、佣金代理(拍卖除外)及提供相关配套服务。

中芯国际原本在中芯南方占比50.1%,在新的合约中,各方的股权将有所变化,中芯国际的股权将降至38.5%,其他分别由国家集成电路基金、国家集成电路基金II、上海集成电路基金及上海集成电路基金II拥有14.562%、23.077%、12.308%及11.538%权益。

根据中芯国际的公告,目前中芯南方14nm的产能已经达到了6000片晶圆/月,这个速度还是很快的,去年底量产的时候据悉产能不过1000片晶圆/月,3月底的时候目标是4000片晶圆/月。

中芯南方的最终目标产能是35000片晶圆/月,主要生产14nm及以下工艺先进晶圆,包括14nm改进型的12nm工艺,未来还有下一代的N+1、N+2代工艺。

中芯国际超预期,先进制程加速突破

根据中芯国际财报, 2020 年第一季销售额为 90490 万美元,较 2019 年第四季的 83940 万美元增加 7.8%。单季度归母净利润 6416 万美元,同比增长 423%。2020 年第一季销售额增加主要由于晶圆付运量增加所致。

2020 年第一季的销售成本为 67130 万美元,相比 2019 年第四季为 64000 万美元。2020 年第一季销售成本中的折旧及摊销为 21380 万美元,相比 2019 年第四季为 19850 万美元,主要由于晶圆付运量增加和产品组合变动所致。

2020 年第一季毛利为 23360 万美元,较 2019 年第四季的 19940 万美增加 17.1%。2020年第一季毛利率为 25.8%,相比 2019 年第四季为 23.8%。本次毛利率符合预期,环比增长 2.0 个百分点,同比增长 7.6 个百分点。同时,公司指引 Q2 毛利率继续提升。公司毛利率的强劲修复,主要由于较高的产能利用率、晶圆出货量增加、产品组合改善,反映了半导体周期修复及国产替代的强劲需求。

2020 年第一季的经营开支由2019 年第四季的17930 万美元季度增加3.9%至18620 万美元,变动主要是由于本季度收到作为其他经营收入的政府项目资金为 5930 万美元,2019 年第四季为 7180 万美元。

2020 年第一季资本开支为 7.77 亿美元,相比 2019 年第四季为 4.92 亿美元。2020 年计划的资本开支由约 32 亿美元增加至约 43 亿美元。增加的资本开支主要用于拥有多数股权的上海 300mm 晶圆厂的机器及设备,以及成熟工艺生产线。

2020 年第一季单季度研发占比 18.4%(同比提升 6.9 个百分点)、管理费用 8.2%(同比提升 1.8 个百分点)、销售费用 0.6%(同比下降 0.4 个百分点)。

公司 2020 年一季度月产能 47.6 万等价 8 寸片,环比增加 2.75 万片等价 8 寸片。主要增量来自于中芯北方 300mm、天津 200mm。

▲中芯国际晶圆厂产能(片/月)

公司 2020 年一季度单季度收入 9.05 亿美元,同比增长 26%;单季度归母净利润 6416万美元,同比增长 423%。

公司单季度毛利率 25.8%。公司在 4 月 7 日上调过 Q1 业绩指引,毛利率指引区间25~27%。本次毛利率符合预期,环比增长 2.0 个百分点,同比增长 7.6 个百分点。同时,公司指引 Q2 毛利率继续提升。公司毛利率的强劲修复,主要由于较高的产能利用率、晶圆出货量增加、产品组合改善,反映了半导体周期修复及国产替代的强劲需求。

▲中芯国际营业收入(单位:百万美元)

工艺优化、效率提高,出货量及毛利率双提升。产能利用率维持在高位,20Q1 产能利用率为 98.5%(19Q4 为 98.8%),单季度出货量同比增长 29%、环比增长 5%。受益于产品组合改善,ASP 单季度实现较大增长,等价 8 寸片从 19Q4 的 627 美元提升至 643美元。

▲中芯国际出货量(万片)

5G、光学、TWS 拉动需求,90nm 以下产品比重提升明显,12nm 启动试生产。 环比占比提升的尺寸主要包括 14nm、28nm、55/65nm。一季度 14nm 占比 1.3%(环比提升0.3pct)、28nm 占比 6.5%(环比提升 1.5pct),55/65nm 占比 32.6%(环比提升 1.6pct) 。

从制程上看,同比收入增速贡献最大的分别为 14nm(+184% yoy)、55/65nm(+97%yoy)、0.25/0.35um(+31% yoy)、40/45nm(+27% yoy)。2020 年一季度,下游模拟、功率、指纹识别、图像传感器、利基型存储等需求强劲,5G 手机射频升级、光学升级、TWS 放量等应用拉动较快。

根据法说会介绍,公司 14nm 产品覆盖通讯、汽车等领域,并基于 14nm 向 12nm 延伸,启动试生产,与客户展开深入合作,目前进展良好,处于客户验证和鉴定阶段。

▲中芯国际营业收入按制程划分

从终端应用的收入增速看,电脑收入增速 35.3%、通讯收入增速 53.8%、消费电子收入增速 47.4%、其他收入增速 8.5%。

▲中芯国际营业收入按应用划分

20Q1 资本开支 7.77 亿美元,19Q4 资本开支 4.92 亿美元。公司上调资本开支计划,2020年资本开支从 32 亿美元提升至 43 亿美元,主要用于中芯南方 12 寸晶圆厂投资以及成熟工艺生产线。

▲中芯国际营业收入(单位:百万美元)

20Q1 单季度研发占比 18.4%(同比提升 6.9 个百分点)、管理费用 8.2%(同比提升 1.8个百分点)、销售费用 0.6%(同比下降 0.4 个百分点)。

二季度指引继续增长,全年产品结构持续升级:季度收入环比提升 3~5%;毛利率 26~28%(环比继续提升);经营开支 2.4~2.45 亿美元。二季度仍是需求强劲的季度,客户继续下单且增长没有放缓,客户目前库存水平较为健康。2020 年下半年的可见度仍然有限。公司展望全年收入增速预计 15~20%,毛利率高于 2019 年,产品结构持续升级,增长动力加速改善。

中芯国际是国内先进制程追赶的重要平台。梁孟松加入中芯国际以来,开始加大技术投入和追赶,14nm 的量产便是标志性事件。14nm 开始扩产,同时更先进的技术制程也会快加推进。14nm 的突破只是开始,未来更先进制程上有望大幅缩小与台积电的代际差异。

资本开支上调 11 亿美元至 43 亿美元,资本开支加速,制程追赶和研发投入加码,14nm量产之后,N+1/N+2 更值得期待。预计随着 14nm 产能扩充,占比有望持续提高,计划年底产能扩到 1.5 万片/月。N+1 新平台开始有客户导入,研发投入转换率加快提高。N+1 相比于 14nm,性能提升 20%、功耗降低 57%、逻辑面积降低 63%,意味着除了性能,其他指标均与 7nm 工艺相似,N+2 则有望在此基础上将性能提升至 7nm 水平。

中芯国际回归,国产晶圆制造崛起,带动国产链地位全面提升。中芯国际公布将于科创板上市,国产晶圆制造龙头强势回归 A 股,公司技术研发和产能扩充有望提速 。

▲中芯国际与台积电量产制程代际差

华为争端往往超出经贸范畴,涉及中美科技竞争、国家安全等因素,但它往往与两国贸易谈判进程息息相关。美国再次将华为禁令升级,无疑是一次“搬起石头砸自己的脚”的行为, 此举再打击华为的同时,更多的伤害了美国半导体芯片行业的利益。并且,随着中芯国际的崛起,此次禁令或许又给一家中国企业送出了“神助攻”。

责任编辑:pj

-

半导体

+关注

关注

334文章

27432浏览量

219294 -

中芯国际

+关注

关注

27文章

1418浏览量

65383 -

华为

+关注

关注

216文章

34470浏览量

251935

发布评论请先 登录

相关推荐

芯华章持续助力EDA精英挑战赛

睿思芯科入选2024 EDGE AWARDS最具潜在投资价值榜

稳固连接的守护者:航空插头版USB连接器的稳定保护之道

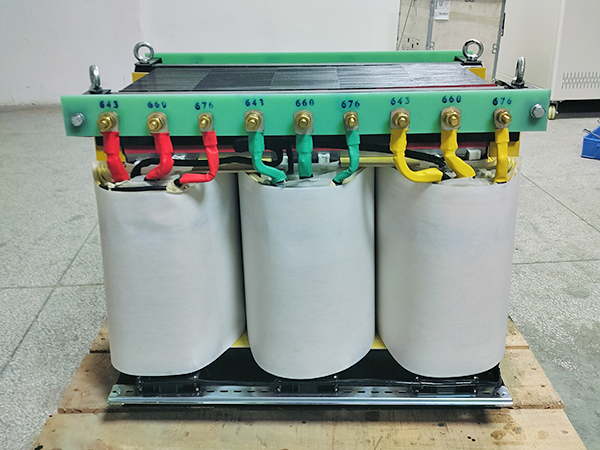

415V 变 380V:变压器出口驱动的能源转型,助力马来西亚工业升级

风力发电项目中380V变690V变压器有什么作用 ZFSG-1250kva

让电力转变得简单快捷!厄瓜多尔 440V 变 380V 变压器全解析

尊芯与华为达成深度合作

芯海科技车规级SAR ADC新品CS1795X荣获“中国芯”

VPS600超大规模无透镜显微成像芯片获“中国芯”芯火新锐产品奖

谷景揭秘磁环共模电感不同材质磁芯的特点

芯海科技EC芯片闪耀“中国芯”

华为遇险,中芯“挺身而出”

华为遇险,中芯“挺身而出”

评论