“创业板最贵”的卓胜微(300782.SZ)凭借国内第一射频前端芯片龙头的身份,实现上市不到一年股价上涨10倍的神话。

然而,虽身兼5G芯片、进口替代等多重资本热捧的光环。但与国内诸多芯片半导体企业相同的是,卓胜微在产业链中依然受制于人。

不仅如此,营收净利高增的背后,卓胜微的净现比却只有1.97%。高歌猛进的2019年过后,卓胜微的股价在净利含金量存疑的情况下持续动荡。

5G助燃业绩

与2019年上市以来的一路高歌猛进不同,2020年以来卓胜微的股价巨幅震荡。

5G商用时代的来临也掀起了相关产业造富的浪潮。卓胜微的主营业务为射频集成电路领域的研究、开发与销售,其产品主要应用于智能手机等移动智能终端以及智能家居、可穿戴设备等电子产品。

由于5G与4G时代相比,其高速率、低时延、大带宽等多种特性更为显著,因此5G的建设引发了智能移动终端、通信基站、智能物联等应用场景的快速发展。随着三星、华为、小米、OV等全球主要手机厂商集体进军5G与IoT行业,因此智能手机与IoT领域理所当然的成为5G初期重要应用场景,随着5G通信支持频段数量的增多,单个移动终端射频前端的需求数量和价值量迎来显著增长,5G将带动新一轮的换机潮,而身处射频前端市场的卓胜微无疑迎来了更加广阔的增长空间。对此,卓胜微认为此轮换机潮将利好公司收入增长。产业前景的可观预期也催涨着卓胜微的资本市场表现。

截止至2020年7月8日,上市不足一年的卓胜微其股价已经疯长到444.18元,较2019年6月18日上市之初的发行价35.29元整整狂飙了超过1000%。目前,卓胜微股价位居A股头部,在创业板中位列第一。在卓胜微的一季度财报中,经营业绩的向好无疑是值得肯定的。其营收为4.51亿,同比增长148.75%;净利实现1.52亿,同比增长263.41%。市场调研机构IDC公布2020第1季度全球智能手机出货量报告。因为受新冠肺炎疫情影响,手机市场整体出货量处于下滑状态。报告指出,第一季度全球智能手机出货量同比下降11.7%,为2.758亿部。

然而,与整体手机消费市场的低落不同的是,5G手机在一季度大行其道。根据市场调研机构Strategy Analytics近日发布的报告称,2020年第一季度,全球5G智能手机出货量增长至2410万部,远超2019年全年5G智能手机的出货量(1870万部)。

Strategy Analytics总监Ken Hyers称,尽管出现了疫情,但5G智能手机的需求依然强劲,尤其是在中国。而包揽这份榜单的手机厂商正是三星、华为、vivo、小米。

根据卓胜微与投资者的互动可以得知,目前卓胜微提供的射频低噪声放大器、射频开关的各类型多种型号产品均可满足5G中的sub-6GHz频段应用需求;公司的射频天线调谐开关系列,全面覆盖sub-6GHz频段并支持高性能天线调谐的各种功能。上述产品已逐步在三星、华为、vivo、OPPO等终端客户实现量产销售。5G换机潮的来临推动了卓胜微的业绩高增。

然而,在一季度财报中,卓胜微一举罗列了18项风险。其中一些风险条目的确也是投资者关注的重点。与风险相向而行的正是卓胜微进入2020年以来的股价表现,与2019年上市以来的一路高歌猛进不同,2020年以来卓胜微的股价巨幅震荡。

进口替代?受制于人?

这不仅仅是卓胜微的风险,更是当前国内半导体行业的通病。

在一季度全球经济受累于新冠疫情的不利格局下,卓胜微的营收净利双双高增。这不仅与上文所述的5G终端热销关联紧密,同时卓胜微也身处进口替代的高速赛道。

根据市场调研公司Counterpoint发布的2019年全球前十大智能手机厂商市场份额数据显示,中国手机品牌市场占有率呈持续增长势头,全球市场占有率从2017年的34%上升至2019年的46%。

而在手机功能部件当中,射频前端芯片作为核心技术经常与光刻机一同出现在“被扼住脖子”的技术清单中。

根据Yole Development的统计,2G制式智能手机中射频前端芯片的价值为0.9美元,而高端4G智能手机中为15.30美元,5G的价值量则更是4G的两倍以上。

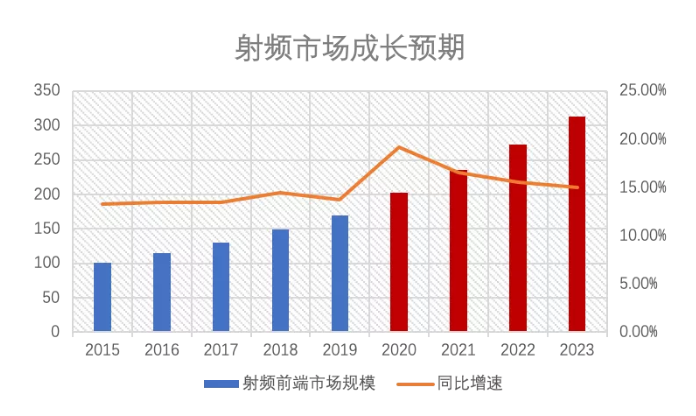

根据QYR Electronics Research Center的统计,随着智能手机的热销,从2011 年至2018年全球射频前端市场规模以年复合增长率13.10%的速度增长,2018年达149.10亿美元。受到5G网络商业化建设的影响,自2020年起,全球射频前端市场仍将保持增长。2018年至2023年全球射频前端市场规模预计将以年复合增长率16.00%持续高速增长,2023年接近313.10亿美元。但值得意的是,随着规模的扩大,增速也将出现下滑。

产业的乐观前景与资本的热捧能否支撑卓胜微持续扩张?首先要明晰,卓胜微的产业地位究竟几何?目前,全球射频前端芯片市场主要被村田、Skyworks、博通、Qorvo等国外厂商长期占据。根据Yole Development数据,前五大射频器件提供商占据总市场份额近八成。

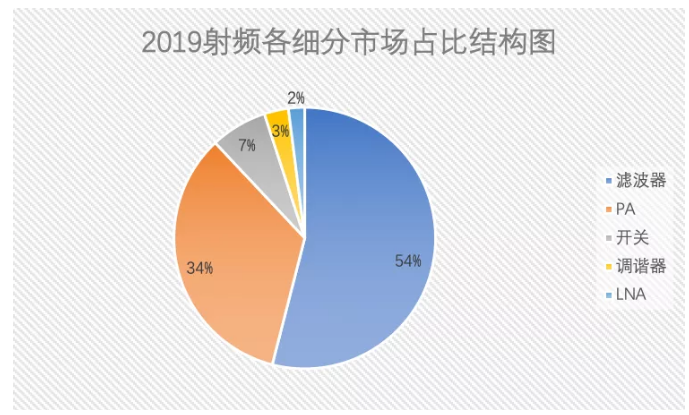

在射频前端芯片行业有着诸多细分行业,目前卓胜微的主营业务主要为射频开关和射频低噪声放大器(LNA),两者贡献了卓胜微一季度营收的96.73%。而在全球整体射频市场中,开关与LNA的市场占比并不大,分别只占7%与2%。成长“钱”景较之滤波器有着明显的不足。

另据Yole Development数据显示,2018年全球射频滤波器市场规模为122亿美元,预计至2023年市场规模将达276.74亿美元。因此,虽然射频前端芯片产业备受热捧,但细分行业中的含金量并不尽相同。可以说,卓胜微所处的赛道相对狭窄。

同时,卓胜微作为一家轻资产公司,与中国绝大多数半导体公司一样,采用Fabless的经营模式。而全球滤波器厂商大多采用IDM的模式,已拥有设计、制造和封测的全产业链能力。因此“受制于人”的标签同样在卓胜微身上适用,尽管卓胜微成功进入了华为的供应链,但是制造、封测业务外包的硬伤依然在国际局势动荡的前景下风险犹存。

不得不说,这不仅仅是卓胜微的风险,更是当前国内半导体行业的通病。由于射频前端芯片的发展根本上取决于智能终端消费市场的前景,卓胜微能否借助国产手机发展,从而壮大自身规模博取全球市场的龙头地位、突破产业门槛进军高端领域都是当前企业不得不正视的发展掣肘。根据卓胜微在7月2日发布的公告显示,公司拟定增募资不超30.06亿元,用于高端射频滤波器芯片及模组研发和产业化项目、5G通信基站射频器件研发及产业化项目以及补充流动资金。显然,卓胜微已经未雨绸缪。

净现比极低 仅是纸面富贵?

卓胜微的净现比也出现了巨幅下滑。

成长道路上的困难待解,当下产业链中的上下受困也是卓胜微面临的显著风险。根据上述募资公告中的风险提示显示,卓胜微产业链上游环节呈现相对集中的态势,报告期内,公司的向主要供应商的采购集中度较高。2019年度和2020年第一季度,公司向前五大供应商采购金额分别为9亿元和3.5亿元,占比分别达到91.75%和90.33%,其中向第一大供应商Tower及其关联方的采购占比分别为54.87%和56.29%。

下游也是如此,公司目前的射频前端芯片产品主要应用于智能手机等移动智能终端以及智能家居、可穿戴设备等电子产品,目标终端市场相对集中度较高。2019年度和2020年第一季度,公司对前五大客户的销售收入分别达到11.2亿元和3.6亿元,占总销售收入比例分别达到74.42%和80.87%。

由于上下游客户集中度都很高,因此卓胜微抵御市场波动或是上下游企业自身经营问题的能力势必较弱。如今,新冠疫情在全球仍没有明显的退却迹象,随着其对全球经济的负面影响加剧,人们在悲观预期下,消费受限是大概率事件。5G换机潮的激烈程度是否会受到抑制,市场已经难以给出明确乐观预期。

根据一季度财报可以发现,卓胜微当季存货为5.14亿,较去年同期同比增长280.7%,增速远超营收增速(148.75%)的同时,存货价值也高于当季营收(4.51亿)。

与此同时,卓胜微的净现比也出现了巨幅下滑。一季度,由于采购增幅超过400%,因此卓胜微经营活动产生的现金流量净额同比下滑93.27%,只有0.03亿元。而去年同期这一数字为0.49亿元。2020、2019同期的净现比分别为:1.97%、116.6%。如此悬殊的差额让人不禁生疑,卓胜微的含金量是否成色十足。根据卓胜微的表述,一季报现金流量净额没有随利润大幅增长的原因是因为公司随着业务规模增长,加大了相应投入。

文章转载自英才杂志,作者:张延陶

-

卓胜微电子

+关注

关注

0文章

13浏览量

9581 -

创业板

+关注

关注

0文章

209浏览量

8867

发布评论请先 登录

相关推荐

润和软件入选创业板指数、中证A500等核心指数

强达电路在深交所创业板上市

慧翰股份创业板成功上市

国科天成成功登陆创业板

3C配件厂商绿联创业板上市!市值超180亿,三年净赚10亿

芯片大牛股退市,曾号称对标英伟达

瑞迪智驱创业板成功上市!开盘涨超171%,募资3.57亿扩能电磁制动器

卓胜微股价飙升超10倍一指标却极低,创业板“最贵股”含金量存疑?

卓胜微股价飙升超10倍一指标却极低,创业板“最贵股”含金量存疑?

评论