一、滤波器技术及产品类型详细分析几次技术应用的潮流引领了声波射频滤波器技术的发展,而SAW滤波器可以说是军用转民用的技术典范。早期国内的SAW滤波器仅用于国防如雷达、通信等方面需求;而该技术的第一次民用,即用于彩电产业,带动了部分民营企业的发展。九十年代中期,随着2G通信中GSM、CDMA以及GPS导航对SAW滤波器的大量应用,促进了该技术的第二个繁荣期的诞生。到这个阶段,声表面波技术真正成熟起来,它进入了许多通信领域:无线通信(电台)、卫星导航(GPS、北斗)、微波通信(广播)、移动通信(2G、3G、4G的基站、移动终端)。声波射频滤波器在小型化和高频通信的优势在移动通信快速发展的同时又一次绽放光彩。

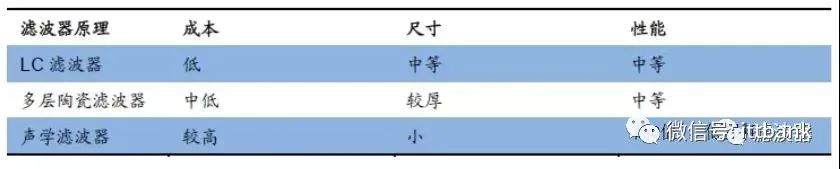

图1常见可集成式射频滤波器技术比较

相较于传统LC滤波器、多层陶瓷滤波器,声学滤波器能够提供低插入损耗,以及非常高的滤波Q值;而其基于晶圆的制备工艺使得它可以被大批量生产,进而成本得以降低;同时声学滤波器能够保持较小的体积(其体积重量分别是陶瓷介质滤波器的 1/40 和 1/30),且其体积随着工艺的进步可以得到进一步降低,进而实现单片多频带滤波以及与其他前端模块器件的集成。

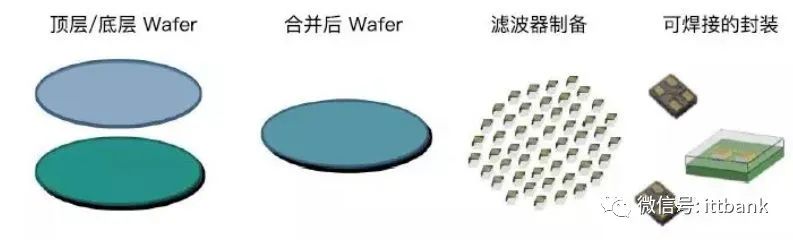

图2基于晶圆工艺的声学滤波器制备流程二、两种声学滤波器技术SAW与BAW对比声学滤波器工艺根据其设计分为声表面波(Surface Acoustic Wave,SAW)以及声体波(Bulk Acoustic Waves,BAW)工艺。BAW 工艺可以提供更好的高频性能、滤波特性(更高Q 值,以及边带损耗),以及更稳定的温度特性,当然其成本也相应更高。

图3SAW与BAW 工艺性能对比 BAW 与SAW 相比可以提供更好的滤波特性,如高Q 值,对应的高隔离度,且BAW 工艺能够提供更好的高频特性(可到6GHz,目前某些SAW供货商仅可以提供性能优秀的工作在2GHz 以上的SAW 滤波器,如日本村田),以及更高的功率承受能力。BAW 技术广泛应用于频率高于1.9GHz 的新型LTE 频带中,以及某些对干扰敏感的频带,如2.4GHz 与Wi-Fi 频带靠近的4G 频段。而SAW 的独特优势在于其低制备成本,电平衡输出能力(简化电路设计),单个衬底切片上可集成多个滤波器。 体声波滤波器工艺FBAR与SMR-BAW对比。目前 BAW 工艺有两种实现方式:薄膜体声波谐振器(FBAR,film bulk acoustic resonator)以及固体装配型体声波谐振器(BAW-SMR,solidly mounted resonator)。二者主要的区别在于声能的反射方式上的区别:FBAR依靠一个支持层与衬底之间的气腔实现能量反射,而BAW-SMR依赖衬底之上的布拉格反射板实现能量的反射。在工艺上,FBAR更接近MEMS,而SMR更接近于集成电路的实现方式。FBAR 工艺能够提供相对较好的能量反射,因此FBAR可以提供更大的带宽,即稍好的滤波性能,但是该差距不大。而对于BAW-SMR型滤波器,因为其结构中有一条导热通路通向衬底,可以很好地通过衬底散热。而 FBAR 由于谐振器每面都有气隙,因此导热能力较弱。以Qorvo公司为代表的BAW-SMR滤波器供应商可以提供接近零温度漂移的滤波器。

图1BAW两种不同声学滤波器实现工艺

图2FBAR与SMR-BAW对比

三、声学滤波器产业链以及国际巨头公司目前声学滤波器市场主要由美、日厂家主导,主要供应关系如下图所示。目前这些厂家主要是: Avago:中文名,安华高,在美国与新加坡设有总部,2015年收购博通(Broadcom),并统一为博通,在BAW工艺上占据领先地位,具备生产滤波器元件以及射频前端模块的能力; Qorvo:总部美国,于2014年由TriQuint与RFMD合并而成,兼具SAW/BAW工艺,并具备生产射频前端模块能力; Skyworks:中文名,思佳讯,总部美国,2016年收购日本松下滤波器部门进而具备SAW生产工艺,同时在射频前端模块具备较大优势; TDK:总部日本,早期为东京电气化学株式会社,后为TDK株式会社,2008年收购欧洲公司EPCOS进入声学滤波器产业; Murata:中文名,村田,总部日本,在SAW工艺以及市场上占据领先地位,占据50% SAW出货市场; Taiyo Yuden:中文名,太阳诱电,总部日本,具备SAW/BAW生产工艺,少量出货BAW产品。

图3主要声学滤波器厂商产品结构以及优势

产业的上游为晶圆提供商。下游为前端模块生产商、设备制造商。设备制造商目前主要是智能手机生产商如苹果、三星、华为等。为了实现更大的协同效应和市场效益,近些年行业的整合使得部分公司(安华高,Qorvo,Skyworks)兼具生产独立的滤波器和前端模块的能力。而日本企业如TDK、村田、太阳诱电目前仍主要生产滤波器元件本身,他们除了直接向设备制造商提供集成式的滤波器之外,也向射频前端模块生产商提供滤波器元件生产的外包服务。

图4 移动设备射频通信模块部分产业链示意图 过去十年,半导体产业的整体发展趋势是并购,以谋求产业链整合、优化,以及利用规模优势获取更多的市场话语权、更低的制造成本。经历过近期的数次收购和兼并之后,市场上将存在四家具备完整前端模块生产能力的厂家。 新的博通(Broadcom)。2015年,Avago以370亿美元收购博通,进一步完善合并后公司在无线接入领域的统治地位; 新的Qorvo。2014年,TriQuint与RFMD合并为Qorvo。Qorvo继承了TriQuint的BAW-SMR滤波器研发生产能力,以及RFMD的SAW研发生产能力。同时二者的结合使得Qorvo具备了更完善的前端模块生产能力,2015 年初针对 Qorvo CFO 的一次采访指出,一款低端手机仅包含的 35 美分的TriQuint产射频器件,而在两家公司合并之后能为一款高端 LTE 手机提供价值6美元的射频模块; 高通与TDK牵手。2016年,高通与TDK通过合资企业RF360(30亿美元)实现二者无线通信技术上的互补(TDK于2008年收购 EPCOS,获取其完善的声学滤波器生产技术,以提供完整的射频无源器件解决方案),对比Qorvo合并,预计短时间内该动作不会有太多市场影响; Skyworks完成对松下滤波器部门的收购。该公司与松下于2014年成立合资公司,Skyworks 2014年与松下成立合资企业;2016年Skyworks完全收购该合资企业,完成对松下滤波器部门的收购,补全在SAW方面的技术,Skyworks 一共支付松下2.25亿美元。近期传闻 Skyworks与太阳诱电在准备在高端BAW产品上的合作,后者虽然掌握FBAR技术,但是一直未能有大量出货;

图5移动设备射频通信模块并购、合作趋势

从上述产业并购、合作可以看到,业界围绕这射频前端积极布局,这与手持设备对于更为紧凑和功能更为完善的前端模块(FEM)的需求是契合的,而声学滤波器则是前端模块中的重要一环以及很多公司的最后一环。目前国际上SAW市占率中,Murata约占据50%市场,其次为TDK旗下的EPCOS(目前已于2016年1月与高通成立合资公司,三年后),以及太阳诱电。值得注意的是,部分前端模块厂家如Qorvo 也生产部分SAW 以供给自身前端模块产品,而部分靠外包给其他主要SAW 生产商。

四、滤波器国内厂商在SAW 器件的制备中,制造成本以及难度高。这体现的不足之处是所需基片材料的价格昂贵,对基片的定向、切割、研磨、抛光、制造、封装等工艺要求高,因此该行业存在着较高进入门槛。目前国内厂商大部分SAW滤波器厂商仍停留在公频波段(较低频率,低于1GHz)的产品生产中。而对于更高的射频工作频率(如目前LTE波段覆盖的高于2GHz频段),对工艺有着更高的技术要求。

图6国内声学滤波器(主要是 SAW 工艺)科研、生产单位

科研方面,目前国内对于声学滤波器的研究也有较长的历史,例如中国电子科技集团二十六所的声学滤波器工艺研发在我国压电与声光技术领域十分突出。其声体波(BAW)技术方面的研究填补了我国在此技术领域的空白。

进入移动通信射频领域的声学滤波器商用生产的公司有两家:无锡好达电子有限公司,以及深圳华远微电(由北京中讯四方全资控股)。其中无锡好达拥有国内较大规模的生产线,可生产1.8×1.4 mm 的双工器、1.1×0.9 mm的滤波器。目前以实现对主流手机厂商(主要客户包括中兴、宇龙、金立、三星、蓝宝、富士康、魅族等)的供货。

另一家有实际出货量的厂家是中电科技德清华莹电子有限公司。该公司是中国电子科技集团公司控股及联合下属二十六研究所、五十五研究所参股的一家专业研制及制造人工晶体材料、声表面波器件及电子系列产品的高新技术企业,其年产各类声表面波器件1.6亿只。

北京航天微电科技有限公司也有较少出货,但主要用于国防、卫星事业。该公司提供了国内90%以上的星用声表面波器件产,譬如此次天宫二号中就有许多来自北京航天微电科技有限公司的SAW滤波器。但从相关报道可以看到,该公司产品虽然性能指标达到航天标准,但是制备生产线仍然很大程度上依赖制备工人多年的熟练程度,离大规模商用化尚距离较远。

在发展的同时,国内的科研单位和业界也保持着一定的合作。从2009 年度国家科学技术进步奖目录二等奖名单中可以看到,二十六所牵头的获奖项目(项目名称:移动通讯用滤波器关键技术及产业化,中国电子科技集团公司第二十六研究所,清华大学,中国科学院微电子研究所,中电科技德清华莹电子有限公司,中国电子科技集团公司第五十五研究所,山东大学,无锡市好达电子有限公司,推荐单位:重庆市)合作单位包含了上面提到的许多公司。

受益于当前智能手机的高出货量,中国是声学射频滤波器的最大需求市场,但与此相对立的是,该市场基本没有本土品牌的参与、竞争。目前仅有无锡好达针对部分国产手机厂商有较少出货。国内厂家据不确切信源只占据市场1~3%。根据对供应商的粗略统计,国内SAW市场基本被村田,TDK(旗下 EPCOS),太阳诱电等品牌占据,而高端BAW滤波器市场则被安华高与Qorvo占据。考虑到生产工艺发展基础以及专利限制,SAW将是国内厂商比较好的切入点。

产业中令人关注的两次合作(并)。2014年,Skyworks与松下宣布组建合资公司,共同设计、开发并提供高性能滤波器,包括 SAW以及TC-SAW元件方案,联手进军高性能滤波器市场。同时双方在高频体声波BAW滤波器市场的策略投资互补,能够针对高、中、低频各频段的组合提供定制化方案。其中,Skyworks占有66%的股份,松下占比34%,合资公司总部位于日本大阪。2016年8月,Skyworks宣布以0.765亿美元收购合资公司松下所拥有的34%股权,实现全资控股。收购总金额为2.25亿美元,包括滤波器相关的专业技术人才、领先的产品设计,以及412项滤波器的基础专利和SAW、温度补偿SAW器件相关的应用专利。2015年8月,Skyworks公司在大阪新建40.5万平方英尺以扩大产能,为满足高集成解决方案对滤波器日益增长的巨大需求。截至目前,该合资公司滤波器的两年累计出货量已超过20亿美元(年平均10亿美元)。

2016年,高通与TDK通过合资企业RF360(30亿美元)实现二者无线通信技术上的互补,目前EPCOS(TDK)每天出货量25百万只,且在持续增长中,预计年出货量为90亿只。TDK的该滤波器部门目前是前三大SAW供应商,年收入达10亿美元,包含4200 名员工。

图7产业中令人关注的两次合作(并)

通过收购,Skyworks和高通将巩固其在高性能滤波器,尤其是高性能集成解决方案商上的领导地位。消费者对实时连接的依赖和持续增长的数据量,让频段数目和LTE市场技术对滤波器的需求快速攀升。结合这两笔收购/合资交易,我们有理由相信,未来业界有往完整端到端解决方案的发展趋势。因此各个厂家都在谋求低、中、高不同频段的滤波器产品,以覆盖从高端智能手机到低成本物联网中的应用需求。如Qorvo在合并之后推出的Fusion系列产品,该模块包含了天线开关,功率放大器以及滤波器,为制备商提供了更为快捷的解决方案。而高通较早之前便推出了RF360模块化解决方案,此次对于滤波器的涉猎将在未来进一步补全其前端模块产品线的完整度。

麦捷科技切入市场,有望引领国内相关产业发展。SAW 滤波器作为手机射频前端的关键器件,其封装技术基本上被国外厂商所垄断,如日本村田、TDK、太阳诱电等,国内手机产品所需要的CSP封装SAW滤波器主要通过国外进口。麦捷科技,作为唯一一家A股上市涉足该领域的公司,掌握了终端射频声表滤波器产品技术和生产工艺并开始小批量供货,通过相应生产设备和技术研发投入,可以实现规模化大批量生产。

-

滤波器

+关注

关注

161文章

7826浏览量

178190 -

谐振器

+关注

关注

4文章

1132浏览量

65927 -

SAW

+关注

关注

11文章

147浏览量

27190

原文标题:『滤波器』国内国外行业对比之深度分析好文

文章出处:【微信号:emc-2015,微信公众号:电磁兼容之家】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

DVI接口详细分析

详细分析stm32f10x.h

详细分析了VTIM和VMIN的功能

滑动滤波器型谱分析器在极窄带滤波中的应用

滤波器技术及产品类型详细分析

滤波器技术及产品类型详细分析

评论