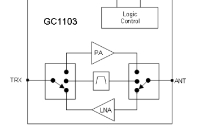

前端射频主要技术集中在功率放大器(Power Amplifier;PA)、低噪音放大器(Low Noise Amplifier;LNA)与滤波器(Filter),目前全球市场由Skyworks、Qorvo、Broadcom与Murata四家公司寡占。在PA与LNA等功率放大器相关元件,Skyworks市占率最高,但目前逐渐被Qorvo赶上,两家公司大约皆有三分之一市占,而Broadcom大约为20%,Murata则为5~6 %,合计四家公司在PA与LNA等功率放大器市场占超过九成。

滤波器方面,则可分为表面声波(Surface acoustic wave;SAW)与体声波(Bulk Acoustic Wave;BAW)滤波器两种主要技术,依据结构不同,SAW发展较为成熟且制作简单相对BAW简单,然而BAW滤波器更适合3GHz以上高频环境下工作。目前SAW滤波器市场由Murata占据一半,Skyrworks约9%,其余则被太阳诱电、TDK与Qorvo等大厂瓜分;BAW滤波器则由Broadcom领导超过85%市场,Qorvo约有8%左右市占。

四家主要大厂在经营方向上有明显的不同,其中Skyworks与Qorvo主要营收来自于前端射频模组,属于产品类型集中厂商;Broadcom产品组合相当多元,除前端模组外还包含交换机芯片、 Wi-Fi SoC与通讯IC,近期积极朝向企业软体发展,有逐渐淡出前端射频市场趋势;Murata主力则在SAW滤波器与被动元件、陶瓷元件等,此外通讯模组封装也占很大一部分营收。

四家大厂中以Broadcom总资产最高,且2019年大幅度增加达674.9美元,其次为Murata共2.2兆日圆(约205.9亿美元),Qorvo与Skyworks则分别为65.2亿美元与50.9亿美元。然而Broadcom也是杠杆最高公司,以资产负债比(总负债能占总资产比率)评估,一般而言会希望控制在50%以下,但Broadcom在2019年达到63%,相较于次高的Qorvo为33.4%高出近一倍,最低为Skyworks仅16.2%。

并购所造成溢价将会被算入商誉,因此若商誉过高则每年所需摊销费用压力会越高,Broadcom从2017年商誉占总资产45.4%,到2019年底已达一半以上,相关收购无形资产摊销费用逐年上升,在2019年达到40亿美元,然而Broadcom每年税前息前净利率却从2017年10.3%提升至2019年20.3%。

Broadcom是透过收购成长企业,从近期并购计画可看出有意从无线通讯事业逐渐跨入企业软体市场,例如在2018年以近190亿美元收购企业软体公司CA Technologies,与2019年11月完成Symantec旗下企业安全业务,斥资107亿美元,经由良性、具未来性的资产并购,Broadcom反而成为这四家厂商中产品组合最全面,对单一公司曝险最低企业。

反观Qorvo商誉达到总资产37%,在2019年为24.2亿美元,主要来源为2015年TriQuint Semiconductor与RF Micro Devices合并,每年摊销费用也高达4亿美元至6亿美元,这些费用对Qorvo财务造成不小压力,自从合并成立以来至2019年第一季,大部分时间都处于净损状态。其余两家厂商在无形资产结构上,Skyworks商誉大约为四分之一,摊销费用约在3亿美元内且逐年减少,而最低的Murata商誉占比约为4%,对于其营运造成压力并不大。

从长期负债大多用来进行收购与扩厂等长期投资,因此以各家公司2016年长期负债作为基期,可观察到四家大厂皆大幅增加,尤其Broadcom与Qorvo增加幅度最高,分别达1.81倍与1.77倍,Skyworks与Murata也皆有约1.17倍成长;此外,Qorvo与Murata现金持有也不断增加,其中Qorvo在2017年为8.4亿美元,到2019年底达到近11亿美元,Murata也从2017年1490亿日圆(约13.7亿美元)增加至2019年2349亿日圆(约21.6亿美元),也显示未来这两家公司在现金并购或扩厂的可能。

在营收方面,Skyworks与Qorvo绝大部分产品组合都针对前端射频模组,Skyworks平均每季销货收入为9亿美元,Qorvo为7.6亿美元,然而Qorvo在销货收入上成长有逐渐超越Skyworks倾向,2019年Skyworks与Qorvo营收分别为33亿美元与31.4亿美元。

Murata平均每销货收入收为3656.3亿日圆(约33.6亿美元),2019年销货收入为1.5兆日圆(约140.4亿美元),不过Murata产品线相当多元,通讯模组相关销货收入为4255亿日圆(约39.1亿美元),其中除前端模组外,还包含液晶高分子(Liquid-crystal Polymer;LCP)软板、Wi-Fi与蓝牙等模组。而Broadcom产品组合则更广泛,Bloomberg估计2019年Broadcom在前端射频销货收入大约22亿美元,以当年度总销货收入226亿美元计算其占比不到10%。

从各家业者发表前端射频专利可了解各个厂商技术优势,以及未来厂商可能布局,由2017年至2019年专利发表件数来看,Skyworks共有2360件最多,其次为Murata共计1,595件,Qorvo与Broadcom则分别为937件与334件。

从近三年专利件数可以很明显的看出Murata在这方面成长,从157件增加至875件,幅度高达5.57倍,其次的Qorvo从272件增加至385件,仅1.42倍,可以看出Murata对于射频技术重视;而Skyworks在2018年专利发表从802件下降至684件,但2019年又回升至874件。

值得注意的是Broadcom相关专利布局明显下降趋势,从2017年174件下降至2019年仅63件,虽然在2020年1月Broadcom宣布与Apple签属价值约150亿美元长期供货协议,其中包含射频元件,但在过去这段时间Broadcom的确逐渐淡出这方面市场。

以下将2017年至2019年四家公司所发表专利做出统整,并归纳这些公司重点布局方向,由于Skyworks与Qorvo为前端射频指标厂商,故从这两家大厂撷取出主要合作专利分类( Cooperative Patent Classification;CPC),再比照Broadcom与Murata相关专利布局。

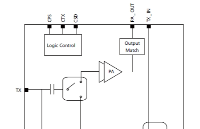

比照Skyworks与Qorvo专利布局,最多为PA相关电路设计、包络追踪(Envelope Tracking;ET)与相关效率提升技术,由于在整个无线通讯装置中PA是功耗最大的元件之一,若控制不佳容易造成系统用电需求太高甚至过热,而包络追踪技术则是现今前端射频系统用来控制PA功耗重要演算法。

而两家大厂在技术差异方面,Skyworks技术强项在模组整合与前端射频主动、被动元件,Qorvo则是专精于IC相关技术与半导体材料制程,从专利比重上能清楚看到Skyworks针对PA 、滤波器与其他元件整体模组整合,而Qorvo则是属于晶圆IC封装与滤波器技术。

在军事雷达、基站与航太卫星布局上,Qorvo着重于磊晶技术布局,尤其针对氮化镓(Gallium nitride;GaN)等适合用于高频工作环境半导体制程与IC设计,其相关技术开发已有约20年;而Skyworks虽缺乏相关半导体技术,但投入的导波器与耦合器技术同样也被大量应用于军事与基础设施等市场。

从近期产品发表来看,Qorvo透过GaN技术掌握,一直活跃在军事航太产业,包含Syrlinks低轨卫星,并与Lockheed Martin、Raytheon等合作美国军方反炮击雷达、电子作战设备,此外GaN技术也相当适合使用于机械电源管理与充电装置等市场。

Skyworks也透过导波管与耦合器,结合自身砷化镓(Gallium arsenide;GaAs)晶圆技术推出相关元件与LNA等产品,但本身由于缺乏GaN相关高频PA技术,在相关市场发展资讯并不多。

而在其他相关专利上,Qorvo旗下的Qorvo Biotechnologies利用BAW技术,开发微生物、病毒或特定化学物质等探测平台,由于滤波器本身为微机电系统(Microelectromechanical Systems;MEMS)一种,而MEMS常被使用于生物探测以及感测元件上,目前与动物诊疗与药物公司Zomedica合作,开发针对猫狗免疫检测仪器,于2019年第四季上市。

最后则观察到Qualcomm于2017年至2019年与Skyworks共同申请7件专利,都是针对PA包络追踪、系统校正与相关电路设计等前端射频核心技术,因此可以推论Qualcomm近期大动作发展前端射频,包含2019年9月斥资31亿美元购回与TDK合资的与前端射频公司RF360,以及供应Samsung、Motorola旗舰5G毫米波手机射频模组,背后技术可能与Skyworks有相当紧密的合作。

对照以上专利,可以看到Broadcom在PA技术掌握相当少,尤其从2017年开始至2019年未发表过任何与PA直接相关专利,整体在前端射频技术发展也逐渐停滞。Murata反观从2017年到2019年每年发表专利数成长速度惊人,由23件增加至157件,累积一共达313件,其次能发现Broadcom与Murata有很大专利比重在前端模组整合与封装,此外Murata也掌握许多滤波器技术。

其实从此处可以了解,虽然Murata过去在射频领域多为模组组装与整合,对于PA的掌握度并不高,2020年所发表新产品大多数也仍是被动元件,但由于PA为前端射频核心技术,对于相关技术掌握除能够提升模组整合能力外,Murata也积极往RFID、Wi-Fi与蓝牙通讯技术发展,例如旗下OWLiQ系列产品就与日本GE Healthcare合作,利用蓝牙与RFID等系统针对医院贵重仪器与人员定位。

Broadcom整体在前端射频专利分布相关分散,除了较核心CPC专利外,可以看到大部分布局围绕着整个网路系统架构,其实Broadcom技术强项在CPU设计,包含交换机、乙太网路芯片、Wi- Fi与蓝牙modem等,因此前端射频相较之下更像是辅助角色,加上与CPU和企业软体相比,前端射频市场也相对局限,故不难看出Broadcom有意出售相关部门并专注于潜力更大市场。

另一方面,Murata则往RFID发展,在2020年CES展会上发表相关产品,虽然Murata积极开发自有PA技术,但对于3GPP标准熟悉仍落后于Skyworks与Qorvo,也因此Murata近期积极朝向Wi-Fi 、蓝牙与Zigbee等非蜂巢式物联网标准,由RFID搭配相关无线通讯技术,提供如智慧家庭、资产设备管理以及企业用物联网等解决方案。

前端射频模组技术直接决定无线通讯品质,随着5G与高频通讯演进,其重要性将越来越高,台湾网通技术在过去一直为追赶者角色,因此透过国际大厂对未来布局了解市场发展,能促使中国大陆和台湾的通讯半导体相关厂商,赶上通讯技术世代交替浪潮。

-

射频技术

+关注

关注

4文章

150浏览量

36251

原文标题:四大射频半导体巨头的营收与专利分析

文章出处:【微信号:mwrfnet,微信公众号:微波射频网】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

2025年射频模块厂家市场分析与方案应用指南

一文了解5G射频前端模组中的滤波器

射频分析仪的技术原理和应用场景

IDC发布中国机器人出海市场分析报告,展现全球拓展显著成果

AI模型市场分析

射频收发器和射频前端的区别以及各自的作用分别是什么?

前端射频技术的市场分析

前端射频技术的市场分析

评论