大众汽车ID3软件危机,特斯拉开启软件收费新模式,上汽集团建立软件公司,汽车行业迎来了艰难的转身,从硬件转向软件,汽车人在黑暗中前行。

1. 全球车企面临汽车软件转型,软件定义汽车成为新的增长赛道

新能源汽车企业特斯拉,其汽车电子电气架构为智能化而生,通过特斯拉研发的操作系统,特斯拉的用户可以通过OTA的方式不断提升用户体验。

大众汽车集团CEO赫伯特·迪斯曾表示:“大众将成为一家软件驱动的公司”。大众预计在软件组织架构方面投入70亿欧元(约人民币575亿元),人员将超过1万人。

丰田汽车方面宣布成立丰田研究院高级研发公司Toyota Research Institute-Advanced Development(“TRI-AD”),并成立两家运营子公司Woven CORE和Woven Alpha,专注于开发自动驾驶、全新汽车操作系统等软件业务。

上汽集团在2017年的时候,其软件工程师在整个技术人员中的占比就已经达到了50%,并在2020年成立上汽集团零束软件分公司,计划招募2,000名软件工程师,致力于汽车软件和新一代电子电气架构的开发。

吉利从2017年到2019年,校园招聘中软件相关工程师翻了三倍。

从世界汽车销量第一的大众丰田,到汽车行业市值第一的特斯拉,再到中国汽车销量第一的上汽和吉利,似乎都在朝向同一个方向努力——汽车软件。

在新能源汽车方面,中国在2018年和2019年连续两年新能源汽车销量超过100万台,截止2020年上半年新能源汽车保有量已接近500万台,预计2025年新能源汽车销量将占比汽车市场的25%,超过400万台。在新能源汽车市场中,纯电动汽车占比超过70%,是未来主流产品,和电动汽车相关的软件如BMS、VCU等将持续放量。

数据来源:中国汽车工业协会,头豹研究院

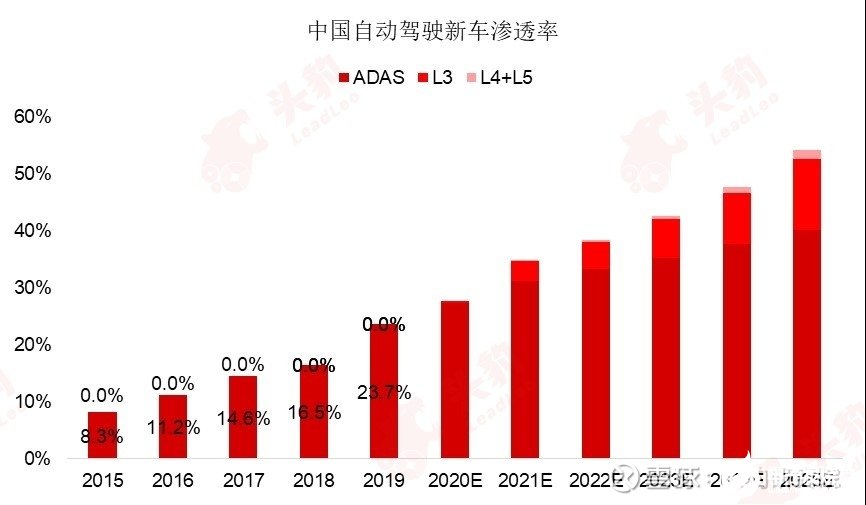

在自动驾驶方面,ADAS装机量已经超过1/5,主要包括自动紧急刹车(AEB)、自适应巡航(ACC)、车道保持系统(LKS)等功能,预计2021年搭载L3级别自动驾驶功能的车辆将量产,带动自动驾驶软件相关产品如AVP、AEB等的市场份额。

数据来源:头豹研究院

新四化变革之下,电动汽车板块、自动驾驶板块、车联网板块正在构建新的价值高地,软件正在重新定义汽车。汽车新四化之间,电动汽车将作为所有车企的共识具备先发优势,基于电动汽车进行自动驾驶和车联网的改造将紧随电动化的步伐。电动汽车作为自动驾驶的载体具备以下优势:1)电动汽车电气化程度高,相比机械式的响应更快,更容易控制;2)电动汽车可以提供稳定的电源。3)作为创新的动力系统,提供了新的车辆架构和平台,更容易和智能进行结合。

未来,电动汽车相关的汽车软件产品如MCU(电机控制系统)、BMS(电池管理系统)、VCU(整车控制器)以及热管理系统等将迎来市场的快速增长。其次则是自动驾驶相关的汽车软件产品如AVP(自主代客泊车功能)、AEB(主动刹车功能)、BST(盲区检测功能)以及域控制器等将迎来市场的培育和爆发。车联网相关的汽车软件则会同步发展,如整车网关、T-Box、智能座舱产品等将提升整车的使用价值。

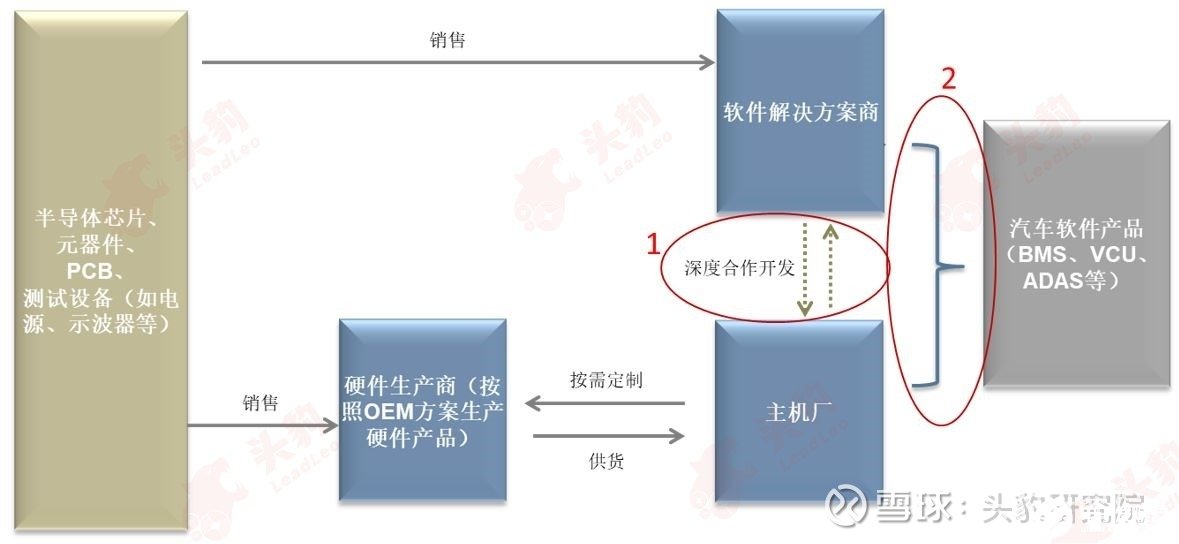

对于汽车软件解决方案提供商,其商业模式和硬件不太一致。硬件产品的销售,基本上是直接售卖的方式。软件产品由于量产后的边际成本基本为零,所以其主要盈利模式包括开发费用及软件授权费用。因此,其业务模式可以简化为下图。

资料来源:头豹研究院

图中1位置,是传统的软件供应商的收费模式,即和主机厂深度绑定,共同开发某个软件功能,主机厂支付研发费用。

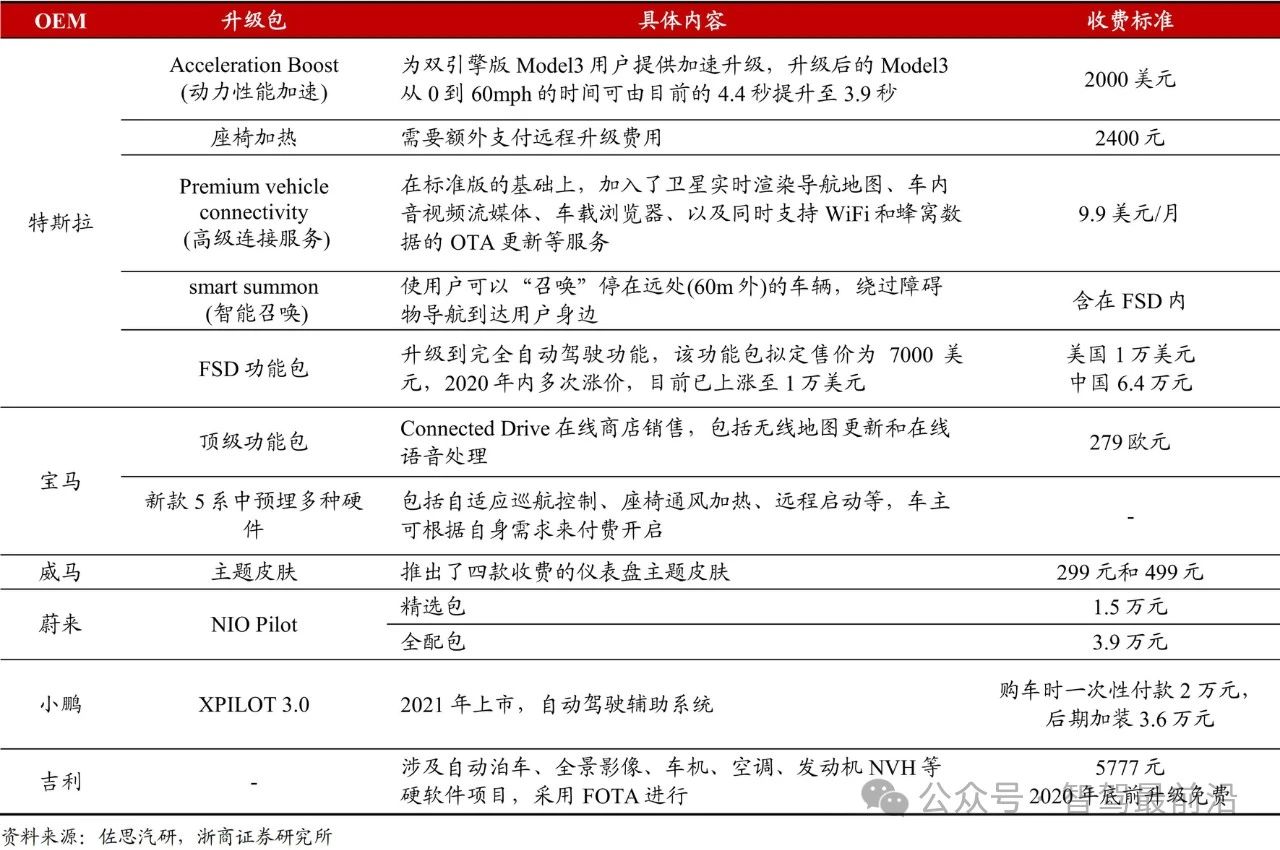

图中2位置,是未来主要的发展方向,通过软件授权方式,产品的软件进行更新则进行收费,如特斯拉在2020年7月份再次对它的自动驾驶软件进行提价,累计从5,000美元,涨价到目前的8,000美元。并且,由于软件的持续更新,汽车销售出去后还具备了解锁新功能的可能,如特斯拉在其自动驾驶更新的软件中添加了“智能召唤”的功能。

因此,软件定义汽车的几个优势就很清晰了:

1) 车辆功能可以持续升级和更新。

2) 车辆软件服务作为增值服务的最大亮点,具备订阅收费的潜力。

3) 车辆和消费者的粘性、交互能力更强。

4)车辆硬件可以标准化,进而降低成本。

汽车软件为汽车行业带来了新的价值增长点,软件的持续迭代将深度挖掘硬件的潜力,进一步放大了汽车的价值。2019年的汽车软件市场已经超过了7,000亿人民币的规模,2020年中国汽车电子软件市场规模受新冠肺炎以及汽车行业持续下滑影响,预计将维持在7,000亿人民币规模。预测到2030年,全球汽车软件和电子架构市场规模将超过4,000美元(约合人民币27,837亿元)。

数据来源:头豹研究院

2.汽车软件供应商将成为Tier1企业新的冠军,英恒科技深度布局新能源汽车、自动驾驶等高增长赛道汽车软件产品

软件定义汽车之下,将带来新的商业模式,也将催生新的巨无霸级别的供应商。

原来汽车电子的零部件供应商的身份变了,成为和主机厂绑定的软件开发合作者。

毫无疑问,软件供应商将成为“软件定义汽车”浪潮之下的隐藏冠军。

软件不像硬件,硬件看得见摸的着,软件成本及售价方式不太直观。因此,对于软件行业的市场参与者,大家很难看到其核心价值。就像Windows和IOS,作为盘活硬件资源的软件很难进行定价,但恰恰是软件在互联网时代的价值远远大于硬件。

用户接触到的是简洁、舒适的用车体验,汽车软件是隐藏在这些体验背后的逻辑。

在汽车智能化、网联化、电动化和共享化趋势中,软件的地位不言而喻。这样的软件公司是易特驰、是联合电子、是英恒科技、是安波福。

相比于上汽、特斯拉而言,大家对上面几个公司可能并不熟悉。

易特驰(ETAS)隶属于博世集团,联合电子(UAES)是上汽集团和博世的合资公司,安波福(Aptiv)是德尔福旗下的子公司。

英恒科技,港股上市公司,专注于汽车软件的开发和服务,是全球领先的半导体公司英飞凌在国内最大的合作伙伴。

作为一家汽车软件解决方案提供商,英恒科技业务涵盖汽车电子部件主要类别(车身控制、安全及动力传动)以及新能源汽车的电池管理系统(“BMS”)、整车控制器(“VCU”)及电机控制器(“MCU”)三大核心技术领域,并布局了自动驾驶领域的域控制器、车载以太网技术。

资料来源:英恒科技

上面的每一个产品赛道,都是高增长的赛道,都需要强大的软件研发能力作为支撑。

基于强大的研发能力,英恒科技在上海建立了完善的研发测试验证中心,涵盖了电动汽车、自动驾驶等核心产品的研发、测试、验证的全流程和所有设备。

资料来源:英恒科技

在汽车软件领域多年的深耕,英恒电子的生产合作伙伴包括伊顿集团Eaton、爱普生Epson、英飞凌Infineon、京瓷Kyocera、松下Panasonic、TDK集团等,都是业界一流企业,保障了英恒产品的高品质。同时英恒科技深度绑定上游的合作伙伴,使得产品成本得到了有效控制,比如和全球领先的半导体企业英飞凌签订授权技术开发协议,致力于先进汽车软件的开发;和国际知名嵌入式软件公司Wind River及人工智能芯片先驱Kalray签订合作协议,共同推进自动驾驶相关软件的开发。

得益于优异的产品性能和服务,公司积累了优质的下游客户。其中包括国内新能源汽车领域的龙头企业,如上汽集团、北汽集团、比亚迪、吉利汽车、长安汽车等。作为动力系统相关的汽车软件公司,英恒科技不是传统意义上的Tier1供应商(supplier),而是车企的研发合作伙伴(partner)。在车辆研发过程中,英恒科技作为合作伙伴和车企一道定义新的功能需求,并将核心技术和车企共享,甚至可以开放其开发代码。这样的一种开放、积极的合作模式,使得英恒科技和其下游车企客户构建了良好的伙伴关系,建立了稳定的业务来源。

资料来源:头豹研究院

公司和上下游伙伴建立的良好合作关系,进一步帮助新产品的研发和应用。基于在电动汽车软件、自动驾驶软件的深度布局,公司积累了大量的研发经验,如嵌入式AUTOSAR软件开发、复杂驱动软件开发、控制策略开发等等,实现了软硬件研发平台技术的积累、测试流程的积累以及产品制造和供应链管理的Knowhow。核心技术的不断积累,对公司新产品的开发具有重要意义,在未来汽车软件的大规模应用上将具备爆发式增长的潜力。预计随着新能源汽车销量逐步增长,自动驾驶渗透率逐渐提升,公司产品将搭载到更多的新车上,也将获得更多车企的合作。

3.英恒科技致力于建立汽车软件核心研发实力,各类获奖不断

公司作为汽车软件的提供商,在研发投入方面居于行业领先地位,坚持每年以营业收入的5%作为研发投入,持续不断的积累在新能源汽车、自动驾驶领域的研发实力。

英恒从成立之初就建立了自主研发中心,截止2019年,公司累计获得授权专利66项,软件著作权102项。内部研发人员合计超过500人,占比总员工数超过65%,远远超出了一般汽车企业和科技公司的研发人员构成比例。

2020年,作为构建核心研发能力的重要布局,英恒上海的科技研发测试试验中心正式建设运营,打造英恒科技的硬核软件开发、测试能力。

公司自研的同时,也注重对外技术投资,今年8月份,英恒以1500万元投资北京超星未来科技公司。超星未来是清华系的初创高科技企业,由清华大学车辆运载学院和电子工程系共同孵化,围绕硬件架构优化、智能驾驶通讯中介软件技术,推进自动驾驶软件开发,致力于开发能够适用于各种异构处理器的智能驾驶平台。

凭借扎实的研发体系建设和经验积累,英恒科技获得各类认可和奖项不断:

2017年“上海市级企业技术中心”认定;

2017年“上海市科技小巨人百佳企业”;

荣获英飞凌亚太区16/17财年“Leading ATV Demand Creation Distribution Partner”和“Distribution Goal Alignment ATV Platinum Partner”两项大奖;

公司项目“新能源汽车转矩安全(ASIL-C)控制器”获得上海市经信委“2017年产业技术创新项目”立项等荣誉。

这里着重介绍下什么是“ASIL-C”。

ISO 26262认证体系作为汽车电子领域最严格的评价之一,以其认证的流程体系内容多、认证周期长和严苛的标准而著称,是各类零部件供应商都希望获得的一个认证标准。英恒科技的电机控制器功能安全产品获得的全球知名认证机构——exida独立第三方认证的道路车辆功能安全证书,具备国际影响力和公信力,也是exida在中国颁发的第一张汽车电子功能安全的产品认证证书。

近年来,英恒科技一直关注汽车安全性,将安全视为研发流程中的重要一环,是国内较早引入功能安全的理念到研发体系中的公司之一。因此,能够获得ISO 26262标准的认证,其技术水平在行业内处于绝对领先的位置。

资料来源:英恒科技

4. 新能源汽车产品占据Top3市场地位,并发力自动驾驶产品,市场竞争优势明显

基于在研发方面的持续投入,公司产品在市场上表现亮眼,在新能源汽车软件领域装机量位居行业领先位置,在自动驾驶应用领域也先发制人,预计将很快有量产车进行搭载。

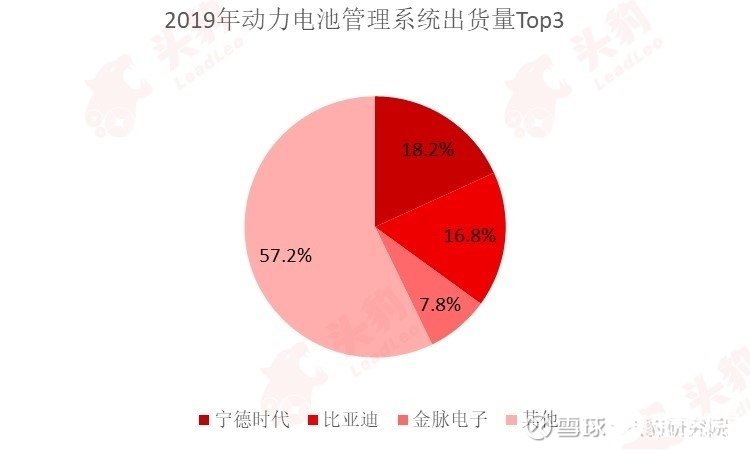

作为在新能源领域的重点产品,英恒科技电池控制系统2019年出货量九万多套,占比整个新能源汽车BMS市场近8%,处于行业领先地位。BMS领域Top3占据42.3%的市场,行业集中度明显,英恒科技处于领先地位,具有明显的市场竞争优势。如下图所示,注意,金脉电子是英恒科技的全资子公司。

数据来源:头豹研究院

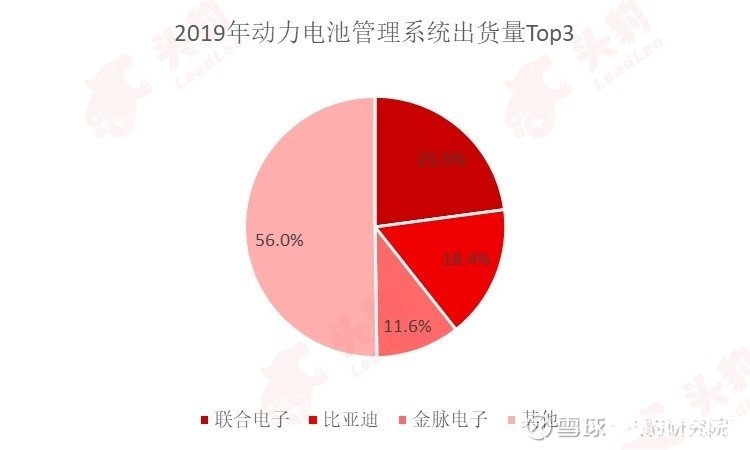

除了电池管理系统外,公司产品整车控制系统(VCU)2019年出货量接近12万套,占比整个新能源汽车VCU市场超过11%,行业领先地位明显,如下图所示,行业Top3企业占据44%的市场份额,行业集中度明显。

相比于博世、德尔福的高知名度,联合电子的强大股东背景,英恒科技作为同赛道的竞争公司具有广阔的发展前景。其新能源系列产品、智能汽车的系列产品将在汽车新四化的变革中大放异彩,成为新的盈利增长点。

数据来源:头豹研究院

BMS、VCU作为新能源汽车三电中的核心零部件,英恒科技已经占领了一定的市场份额,并处于行业龙头地位。根据公司相关信息,英恒科技和国内的十大新能源汽车品牌有8家(包括上汽、北汽、比亚迪、江淮、长安、东风、吉利汽车集团等)达成了深度合作。

随着新冠疫情国内的稳定控制以及汽车行业的销量逐渐复苏,英恒科技的汽车软件产品未来将迎来爆发,取得更大的市场份额。

在自动驾驶领域,公司于2020年8月发布公告称,获得北汽新能源的AVP(Automated Valet Parking,自主代客泊车,高级辅助驾驶技术)量产项目的定点供应商。相信未来也将赢得自动驾驶市场的一席之地!

5. 英恒科技处于估值洼地,所处赛道将迎来业务量爆发

英恒科技的核心产品按照汽车电子部件、新能源汽车核心部件、自动驾驶汽车核心部件展开,以软件解决方案提供者的身份和主机厂一起推进汽车软件的开发,“软件定义汽车”未来将成为汽车与出行行业的高增长赛道。

目前参与者包括三种背景:1)传统造车势力,如大众、通用、丰田、上汽等,思路在逐渐转变中,开始逐渐认识到汽车软件的重要性,并在“大象转身”的过程中遇到了很多困难,如大众ID.3车型多次延期交付。2)新造车势力,如特斯拉、蔚来、威马汽车等,没有历史包袱,从进入市场开始,就瞄准了未来的增长赛道。3)软件服务商,如博世、英恒科技、安波福等,以专业的服务和扎实的研发赢得市场的信赖,帮助汽车企业在“软件定义汽车”的时代进行变革和转型。

凭借在技术研发上的持续投入,公司的BMS、VCU产品的行业龙头地位在新能源汽车领域取得了一席之地。公司AVP项目也即将量产,在自动驾驶领域抢得市场爆发的先机。公司布局的域控制器、车载以太网、传感器融合感知等技术将在汽车智能化的进程中大放异彩。

作为“软件定义汽车”的核心推动者,特斯拉市值4124亿美元(2.8万亿人民币)、丰田汽车市值1872亿美元(1.3万亿人民币)、上汽集团市值2180亿人民币。特斯拉以其领先的技术著名,尤其是汽车软件技术,其市值已经远远超出了汽车行业本身的体量,是丰田汽车的两倍,是中国最大汽车集团上汽集团市值的14倍。

这就是汽车软件带来的想象力!

英恒科技当前总市值二十多亿人民币,选择同样专注于汽车新四化的德赛西威、部分业务是智能汽车互联的东软集团、业务涵盖汽车电子连接器和车联网的得润电子、以汽车安全和智能驾驶和新能源汽车动力系统为主营业务的均胜电子作为对标企业。其中得润电子和均胜电子的TTM市盈率为负,仅作为参考,不做重点对比(以下数据截止2020年9月11日)。

数据来源:公司年报,头豹研究院

横向对比,从毛利率和净利润上来看,英恒科技和德赛西威相当,远高于东软集团;但是从市值和TTM市盈率来看,英恒远低于东软集团和德赛西威。

数据来源:公司年报,头豹研究院

数据来源:公司年报,头豹研究院

纵向对比,英恒科技和德赛西威,二者毛利率基本一致的情况下,英恒的营收是德赛的43%,利润是德赛的40%,然而市值只有德赛的5.5%。英恒科技和东软集团,营收是东软集团的27.6%,但英恒的净利润远高于东软,是东软的317%, 然而市值仅为东软的14.3%。

数据来源:公司年报,头豹研究院

数据来源:公司年报,头豹研究院

可以看到,无论从横向还是纵向对比公司的指标,英恒科技在市值和TTM市盈率方面均处于严重低估状态。再来看看没有TTM市盈率的得润电子和均胜电子,市值分别是81.72和266.8亿人民币,英恒科技真的低估了。

数据来源:公司年报,头豹研究院

综上来看,英恒科技建立了汽车软件的核心优势,包括1)构建了电动汽车(EV、Electric Vehicle)软件、自动驾驶(AV、Autonomous Vehicle)车辆软件、网联汽车(CV,Connected Vehicle)软件研发测试平台,EV、AV、CV汽车电子软件产品之间关联性强,互相促进彼此的发展。2)作为合作开发伙伴,英恒科技和上下游展开了深度的合作和绑定,构建了稳定、长久的伙伴关系。3)坚持开放、积极的软件开发合作伙伴角色,与客户共享核心技术,共同推进汽车软件技术的进步。4)在电动汽车软件市场处于龙头位置,动力系统软件产品出货量位居行业Top3。5)自动驾驶软件产品预计将很快装机,成为行业内量产车辆的自动驾驶产品先行者。6)深度布局汽车软件未来关键技术,包括域控制器、车载以太网等,不断构建行业壁垒。7)公司以技术研发和市场应用为重心,致力于成为汽车电子软件市场的推动者,助力汽车产业变革。

基于上述优势,再回头看英恒科技和对比公司的分析,不难发现:英恒科技处于低估值状态。

汽车行业正在发生深刻的变革,是百年未遇之大变革,新四化已经成为行业的共识,行业正在重构,“软件定义汽车”的时代正在到来,让我们一起期待未来的汽车软件隐藏冠军 !

责任编辑:gt

-

汽车电子

+关注

关注

3027文章

7972浏览量

167172 -

操作系统

+关注

关注

37文章

6838浏览量

123391 -

特斯拉

+关注

关注

66文章

6317浏览量

126618

发布评论请先 登录

相关推荐

倾听未来之声,开启汽车行业“软件定义音频”新时代

软件与半导体技术重塑汽车行业:新思科技助力提升汽车智能化与可靠性

Orin芯片在汽车行业的应用

汽车行业迎来新的飞跃:芯粒成为创新动力

电动汽车与智能化浪潮:重塑汽车行业的未来图景

SAP赋能汽车行业:驶向数字化转型的快车道

Modbus转Profibus网关在汽车行业的应用

ADI与宝马携手引领汽车行业以太网边缘总线技术革新

浅谈有源滤波器在汽车行业中的应用及选型

汽车行业迎来艰难的转身,软件定义汽车成为新的增长赛道

汽车行业迎来艰难的转身,软件定义汽车成为新的增长赛道

评论