文|杨雪娇

图源|网络

集微网消息,一直以来,应收账款与现金流就是一对冤家:当本期应收帐款期末余额大于期初余额时,企业现金流减少;当本期应收账款期末余额小于期初余额时,企业现金流增加。应收账款如若不及时回收或付款进度推迟,将给企业带来周转风险及减值风险,进而影响经营业绩。

近日,在《背靠军工业务,智明达前五大客户业绩占比高达94%》一文中,笔者对智明达的现有产品及客户结构进行了梳理分析。而此篇,笔者将主要从其应收账款、应收账款周转率、毛利率、流动比率、速动比率和资产负债率等方面,来综合分析智明达当前的经营现状,以及未来存在的经营风险。

营收扩大,应收账款同比提升

经过近二十年的行业技术和经验积累,智明达掌握了各型军用嵌入式计算机的核心技术,形成了一套完整的研制生产控制流程和产品质量追溯体系。依托其核心技术,致力于服务国防科技工业先进武器系统研制等领域,专注于提供定制化嵌入式计算机产品和解决方案。

在盈利模式上,其在接受军工科研院所的研发需求后,根据技术要求制定研发方案并研制产品,研发阶段的产品主要用于客户的系统和整机产品的调试、验证和试验,需求量较小。产品随系统和整机鉴定定型后,进入军方正式批量列装,采购量相对较大。

随着前期技术积累逐渐转化为产品,其配套于客户定型项目的产品种类和数量开始持续增加,成为持续的盈利来源,近三年其营业收入及净利润也保持稳步增长。

在营收不断增长的同时,其应收账款也呈现逐年上升趋势。招股说明书显示,其2017年、2018年和2019年应收账款账面余额分别为1.19亿元、1.69亿元和2.06亿元,占当期营业收入的比例分别为69.87%、71.84%和79.07%。

同时,其应收账款周转率也在高昂的应收账款背景下呈现较低的数值。招股说明书显示,其2017年、2018年和2019年应收账款周转率分别为1.41、1.63和1.39。

对此,智明达的解释称,作为核心军用嵌入式计算机产品供应商,公司的客户主要为各大军工集团下属单位。由于武器装备制造产业链较长,涉及军方、整机厂、系统级供应商、模块级供应商以及其他零件供应商等不同层次的参与方,各层次厂商间的交货验收程序也相对更为严格和复杂,因此货款的结算周期一般相对较长。

“受款项结算时间较长、年度集中付款等因素的影响,销售回款相对较慢。随着公司业务规模的扩大,公司应收账款绝对金额快速增长。”

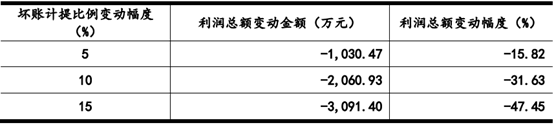

以2019年度为例,智明达应收账款账面原值为2.06亿元,计提坏账准备1111.7万元,计提比例5.39%。如果其客户销售回款放慢,假设应收账款坏账准备计提比例分别上升5%、10%、15%,其他因素不变的情况下,对利润总额的敏感性分析如下:

数据来源:智明达上市审核问询函之回复

招股说明书显示,2017年、2018年和2019年智明达净利润分别是2379.99万元、6246.79万元和5946.01万元。从近三年净利润情况来看,如若坏账计提比例升至15%,其净利润将直接腰斩。

对此,智明达在风险因素中也提到,“虽然公司绝大部分应收账款的账龄在1年以内,且主要为应收军工集团下属单位货款,客户信用良好,未曾发生过不能偿还货款的情况,但大额应收账款减缓了公司资金回笼速度,给公司带来了一定的资金压力。”

在面对高额的应收账款背景下,智明达存货金额也处于高位,存货跌价比例甚至远远高于同行业平均水平。

存货跌价比例远高于同行

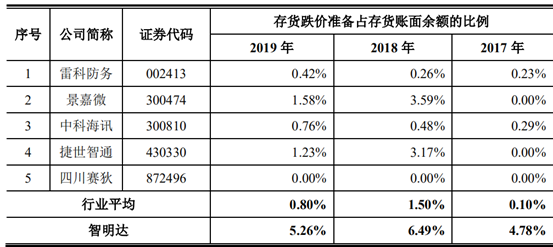

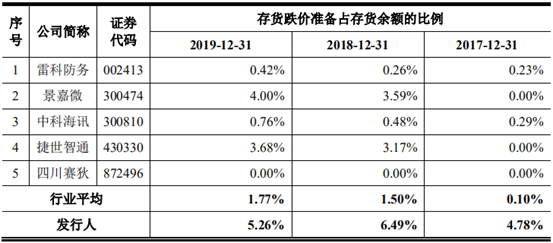

招股说明书显示,智明达2017年、2018年和2019年存货余额分别为6960.68万元、8563.31万元和7886.41万元,存货跌价准备金额分别为332.41万元、556.12万元和415.18万元。

各期内存货跌价准备占存货账面余额分别为4.78%、6.49%和5.26%,而同行业可比公司占比分别为0.1%、1.5%和0.8%。

数据来源:智明达招股说明书

从存货种类来看,主要有原材料、在产品、库存商品、发出商品(发出商品主要为已出库但未完成合同签署或于合同约定时间前完成交付,未达到收入确认条件的商品。)和委托加工物资组成。

但需注意的是,智明达的生产模式是根据客户需求进行定制化生产,为何仍然有如此大的存货,甚至存货跌价准备也远远高于同行业平均水平。

数据来源:智明达招股说明书

对此,智明达解释称,公司存货跌价准备计提主要根据具体存货对应交付可实现性进行单项计提,计提金额较谨慎,总体比例略高于同行业水平。

“具体存货跌价准备计提过程中,智明达对应订单的部分存货除非发生损毁或订单取消,通常不计提减值;部分存货不对应具体生产订单,若客户无法获取最终军方订单、竞标失败或项目暂停,则该部分存货全额计提减值。”

但此回答并不足以说明其计提金额比例较高的原因,与此同时,由于其应付账款、应付票据等经营性流动负债较高,存货占流动资产比例也较高,使得其流动比率、速动比率表现都远远低于行业平均水平。

数据来源:智明达招股说明书

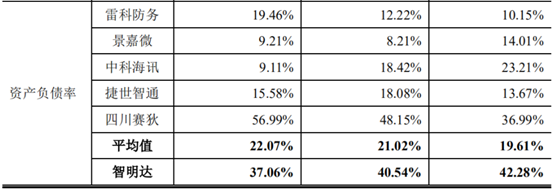

此外,近年来,智明达的资产负债率持续处于高位,其资产负债率也远高于同行业平均水平。

数据来源:智明达招股说明书

对此,智明达解释称,报告期内公司资产负债率在37%-43%之间,与同行业可比上市公司平均水平相比偏高,主要由于公司融资渠道较少,依靠自身积累及银行借款,而同行业上市公司融资渠道较为丰富,包括股权、债券等多种渠道,致使公司资产负债率高于同行业可比上市公司平均水平。

整体来看,由于其应付账款、应付票据等经营性流动负债较高,存货占流动资产比例也较高,反映出其短期偿债能力远低于行业平均水平,短期偿债能力较差;而其应收账款也处于高位,如若坏账准备计提比例上升,将直接影响其净利润水平。多处经营风险警报正在拉响,智明达此次IPO能否顺利过会,需要打一记问号。

原文标题:【IPO价值观】应收账款和存货跌价高企,智明达经营风险警报或已拉响

文章出处:【微信公众号:半导体投资联盟】欢迎添加关注!文章转载请注明出处。

责任编辑:haq

-

计算机

+关注

关注

19文章

7492浏览量

87910 -

ipo

+关注

关注

1文章

1204浏览量

32585

原文标题:【IPO价值观】应收账款和存货跌价高企,智明达经营风险警报或已拉响

文章出处:【微信号:gh_eb0fee55925b,微信公众号:半导体投资联盟】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

洲明集团二十周年庆典成都站成功举行

易弗明获小米集团战略投资

明冠亮相CSPV--以极致封装技术打造n型电池整体解决方案

SDG集团明纬携手伙伴进驻第七届进博会 五年之约 筑梦未来

芯明在空间智能与具身智能领域的创新应用和未来展望

【《软件开发珠玑》阅读体验】居安思危之风险

洲明COB产品核心优势是什么

明微电子年报及业绩解读:价格触底,信心满满

锐明技术积极应对地缘政治和贸易战风险

占道经营监测识别摄像机

联明电源启动IPO进程

晶丰明源:2023年实现销售收入达到13.03亿元

智明未来的经营风险

智明未来的经营风险

评论