摘要

从市场应用来看,目前中日韩头部电池企业已经在率先量产高镍电池并持续放量,811电池装机占比快速提升。

尽管近期NCM811电池因安全问题受到质疑,但业内认为高镍低钴仍是动力电池中长期的发展趋势。

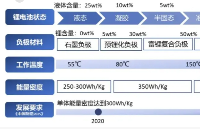

从技术角度来看,为进一步提升能量密度,动力电池从NCM532向811体系升级成为业内的共识,当前各大电池企业和主机厂都在积极研发高镍电池,通过改进材料体系和制造工艺升级实现高镍电池商业化。

NCM811的应用可在相对标准的模组下实现170Wh/kg以上的PACK能量密度与500-700km及以上的续航里程,成为了各大主机厂高端车型的重要技术路线选择。

目前,包括宁德时代、松下、LG化学、SKI、三星SDI等中日韩头部电池企业都坚定高镍体系。其中宁德时代和三星SDI以方形为主;LG化学和SKI以软包产品为主;松下则继续深耕圆柱。

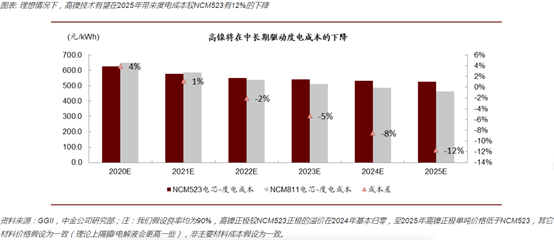

从降成本角度来看,为实现2025年100美元/kWh的度电价格,动力电池依旧需要进一步成本的下降,高镍材料的使用可以带来四大材料各环节用量的进一步下降(原理方面来说,由于正极克容量的提升,使得正极涂布面积下降,对应使得极片面积、隔膜面积及电解液量下降),同时高镍材料钴含量较小,具备从正极本身进一步较NCM523降本的潜力。

中金公司研报测算,从NCM523至NCM811,每度电正极材料用量/极片面积/隔膜面积,将分别下降17%左右,若各环节的价格与NCM523相近,预估大规模量产后电芯成本可直接下降10%左右。

从市场应用来看,目前中日韩头部电池企业已经在率先量产高镍电池并持续放量,811电池装机占比快速提升。

其中,LG化学今年1-7月在国内为特斯拉Model 3实现NCM811电池装机超过2.5GWh。随着下半年国产Model 3产销量进一步提升,LG化学的811电池装机电量有望进一步增长。

作为第一家在中国市场大批量供应NCM811方形电池的企业,宁德时代的NCM811电池自2019年4月实现装机以来持续放量,客户数量不断增长。

目前,宁德时代NCM811客户包括宝马、广汽、威马、东风、蔚来、奔驰、吉利、小鹏、爱驰、哪吒、零跑、大众等十几家主机厂。

在装机量方面,中金公司预测宁德时代2020年1-8月实现NCM811装机约2.6GWh,占其总三元装机的29%。

从产业链来看,尽管高镍电池是中长期的发展趋势,但当前能够量产供应的电池企业数量极为稀缺,主要原因在于:

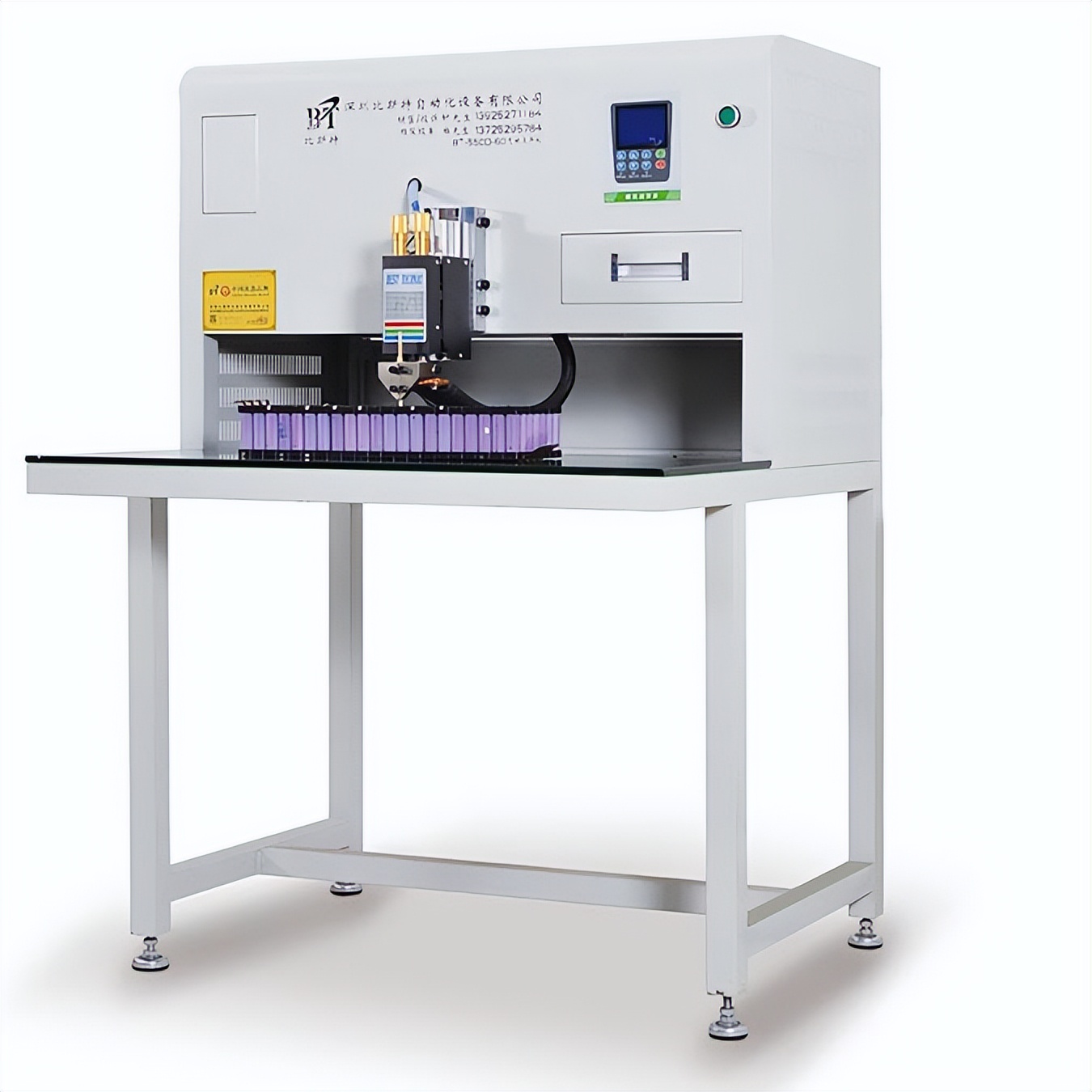

一方面NCM811电池制造工艺难度大,相较523电池,811电池从正极制造到电芯制造,工艺要求显著严苛,同时要求特定的隔膜/电解液配套,当前制备的良率相对较低。

此外,高镍电池制造过程对水分的要求较523更严苛,对生产车间的湿度控制以及工艺节点控制要求更高,这对电池企业产生巨大的挑战。

另一方面是供应链不完善,尤其是在高镍正极材料方面国内能够成熟供应的正极企业较少,整体供应规模较小,配套供应体系不完善。

责任编辑:lq

-

动力电池

+关注

关注

113文章

4533浏览量

77624 -

能量密度

+关注

关注

6文章

287浏览量

16472 -

高镍电池

+关注

关注

2文章

25浏览量

5123

原文标题:【Allied Vision•市场前哨】四大角度看NCM811发展趋势

文章出处:【微信号:weixin-gg-lb,微信公众号:高工锂电】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

碱锰电池的钢壳为什么要镀镍

纬湃科技电池管理控制器在长春工厂投入量产

ESP8266-01将ch_pd引脚与直接vcc连接,电池功耗持续非常高,怎么解决?

锂电池供电电路保护方案

华能江苏能源开发战略签约暨锌镍储能电池项目落地苏省

平铺电池包已经过时了吗?

中日韩头部电池企业已经在率先量产高镍电池并持续放量

中日韩头部电池企业已经在率先量产高镍电池并持续放量

评论