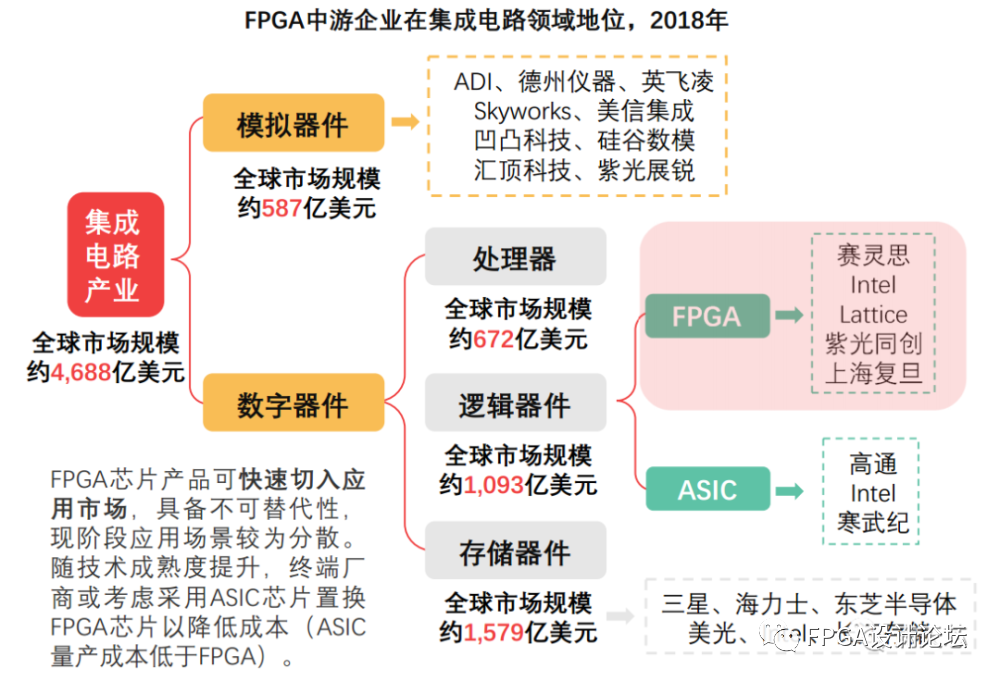

FPGA芯片构成人工智能芯片重要细分市场,产业链细长,FPGA厂商作为中游企业对上游软、硬件供应商及下游客户企业议价能力均较强 中国FPGA芯片行业产业链由上游底层算法设计企业、EDA工具供应商、晶圆代工厂、专用材料及设备供应商,中游各类FPGA芯片制造商、封测厂商及下游包括视觉工业厂商、汽车厂商、通信服务供应商、云端数据中心等在内的应用场景客户企业构成。

1、中国FPGA芯片产业链上游分析

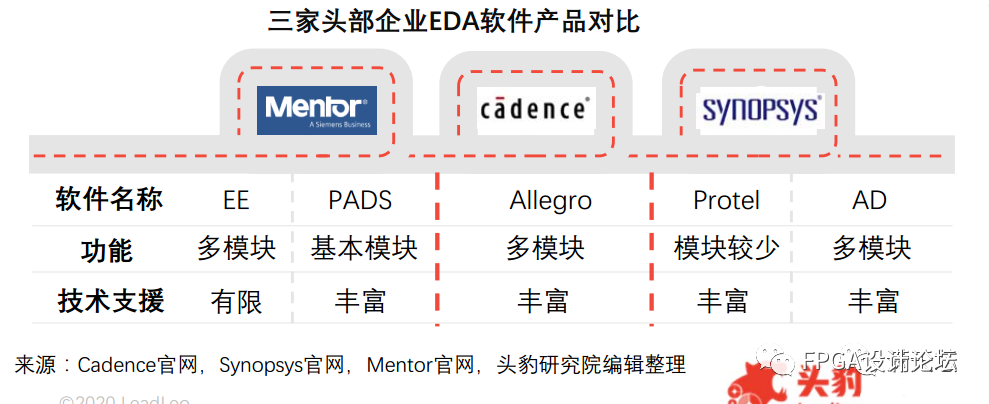

FPGA芯片作为可编程器件,流片需求较少,对上游代工厂依赖度较低,需专业设计软件、算法架构支持。 底层算法架构设计企业FPGA芯片设计对底层算法架构依赖度较低,上游算法供应商对中游FPGA芯片研发制造企业议价能力有限。境外算法架构设计企业包括高通、ARM、谷歌、微软、IBM等。 专用软件供应商FPGA芯片企业需通过EDA等开发辅助软件(quartus、vivado等)完成设计。可提供EDA软件的国际一流企业(如Synopsys)向芯片研发企业收取高昂模块使用费。中国市场可提供EDA产品的企业较少,以芯禾电子、华大九天 、博达微科技等为代表,中国EDA企业研发起步较晚,软件产品稳定性、成熟度有待提高。中国FPGA芯片研发企业采购境外EDA软件产品成本高昂,远期有待境内EDA企业消除与境外同类企业差距,为中游芯片企业提供价格友好型EDA产品。

当前中国主流晶圆厂约30家,在规格上分别涵盖8英寸晶圆、12英寸晶圆。其中,8英寸晶圆厂相对12英寸晶圆厂数量较多。中国本土12英寸晶圆厂以武汉新芯、中芯国际、紫光等为例,平均月产能约65千片。在中国设立晶圆厂的境外厂商包括Intel、海力士等。中国晶圆厂发展速度较快,如武汉新芯12寸晶圆以平均月产能200千片超过海力士平均月产能160千片。 2、中国FPGA芯片行业产业链中游分析 中国FPGA芯片行业中游企业拥有较大利润空间,随研发能力积累及应用市场成熟,中游行业格局或发生裂变,从发展硬件、器件研发业务转向发展软件、平台搭建业务。

FPGA芯片利润空间巨大:相对CPU、GPU、ASIC等产品,FPGA芯片利润率较高。 中低密度百万门级、千万门级FPGA芯片研发企业利润率接近50%(可参考iPhone毛利率接近50%的水平)。高密度亿门级FPGA芯片研发企业利润率近70%(可以赛灵思、Intel收购的Altera为例)。 中国中游企业面临市场潜力释放节点: 相较赛灵思、Intel等巨头,中国FPGA在研发方面起步晚,但研发进度逐渐赶上(与全球头部厂商相差3代缩短至约2代)。 2017年起,中国FPGA迈入发展关键阶段(从反向设计向正向设计全面过渡)。本报告期内中美贸易摩擦加剧背景下,完成初期积累的中国FPGA行业中游企业面临较好发展机遇。相对全球集成电路领域超4,600亿美元市场规模,FPGA市场规模较小,存在增量释放空间。 产业格局或发生变化: 随FPGA行业中游企业集中度提高,行业格局或发生裂变。中国企业可通过市场策略调整,从硬件研发业务转向软件设计,从器件研发转向平台建设。 3、中国FPGA芯片行业产业链下游分析 中国FPGA芯片行业下游应用市场覆盖范围广泛,以电子通信、消费电子占据头部,工业控制、机器人控制、视频控制、自动驾驶和服务器等多领域具备巨大发展潜力。

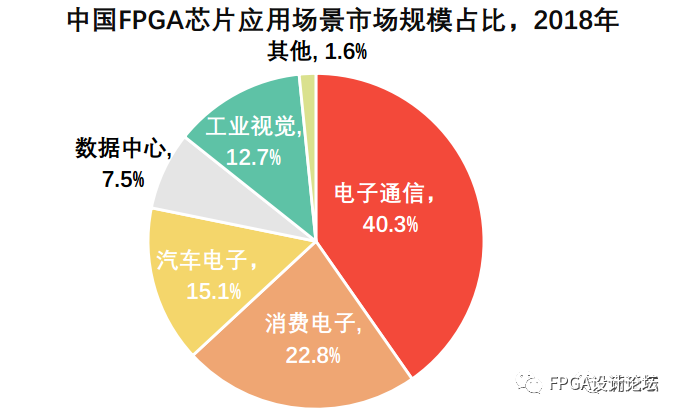

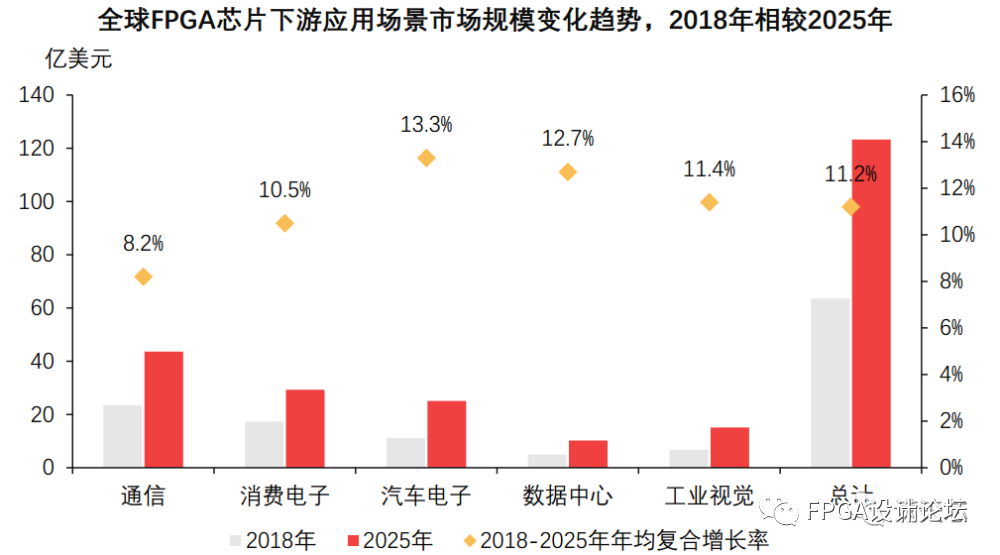

FPGA厂商偏重通信市场及消费电子场景中国FPGA应用市场以消费电子、通信为主。本土芯片在产品硬件性能等方面落后于境外高端产品,在高端民用市场尚不具备竞争力,但短期在LED显示、工业视觉等领域出货量较高。随中国企业技术突破及5G技术成熟,中国FPGA厂商在通信领域或取得市场份额高增长。 汽车、数据中心应用紧随其后2025年后,边缘计算技术及云计算技术在智慧交通网络、超算中心全面铺开,自动驾驶、数据中心领域FPGA应用市场成长速度将超过通信、消费电子市场。

FPGA芯片下游应用市场规模增长情况:2018年,通信、消费电子、汽车三大场景构成全球FPGA芯片总需求规模约80%以上,且市场规模持续扩大。FPGA器件作为5G基站、汽车终端设备、边缘计算设备核心器件,加速效果显著,面临下游市场确定性增量需求。随中游本土企业实力提升,远期国产FPGA芯片产品或以低价优势切入下游市场,降低下游企业采购高端可编程器件成本。 责任编辑:PSY

原文标题:中国FPGA芯片产业链分析

文章出处:【微信公众号:FPGA设计论坛】欢迎添加关注!文章转载请注明出处。

-

FPGA

+关注

关注

1630文章

21762浏览量

604482 -

芯片

+关注

关注

456文章

50968浏览量

425040

原文标题:中国FPGA芯片产业链分析

文章出处:【微信号:gh_9d70b445f494,微信公众号:FPGA设计论坛】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

芯旺微电子出席2024中国汽车芯片产业创新战略联盟全体成员大会

低空经济万亿市场开启,无人机产业站上最强风口

2024秋季电机产业链交流会盛大举行

中国智能手机市场复苏,驱动产业链上下游共繁荣

国产FPGA的发展前景是什么?

鸿海强化北美AI服务器产能,深化产业链布局

半导体龙头齐聚SEMiBAY/湾芯展,展示中国半导体全产业链生态盛况

中国FPGA芯片产业链上下游市场分析

中国FPGA芯片产业链上下游市场分析

评论