又是一笔将影响半导体行业格局的交易。

据路透社报道,2020年10月27日AMD同意以股票交易的形式,按照350亿美元的价值收购Xilinx(赛灵思)。这笔收购的目的非常明显——AMD希望增强正快速发展的数据中心业务。

AMD预计交易在2021年底完成,两家公司合并后将拥有13000名工程师。这家合并公司没有自己的制造工厂,完全依赖台积电外包生产。

AMD主席兼CEO苏姿丰(LisaSu)将担任新公司的CEO,Xilinx的CEOVictorPeng担任总裁,负责Xilinx的业务和战略增长计划。

根据协议,Xilinx股东将以每股Xilinx的普通股,换得约1.7股AMD普通股。每股Xilinx估值为143美元,比10月26日收盘价114.55美元高约24.8%。合并后,AMD的股东将持有新公司股份约74%,而Xilinx股东持有约26%。

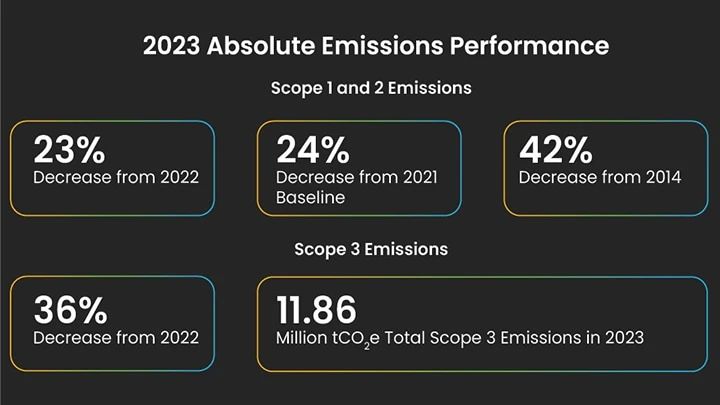

当天,AMD还公布了2020年Q3财报,数字十分亮眼。在GAAP(美国通用会计准则)框架下,收入28亿美元,同比增长56%;净利润3.9亿美元,同比增长225%;每股收益为0.32美元,同比增长191%;毛利率为44%,同比增长1个百分点。

苏姿丰说,市场对PC、游戏和数据中心产品的强劲需求,促使我们获得了创纪录的季度收入。她对第四季度的预期很乐观,预计收入同比增长超过25%。

为了快速增长的数据中心业务

接连的并购案,已经让半导体行业格局处在大变局的前夜。

9月14日,英伟达宣布以400亿美元的价格从软银手中收购Arm,补强自己在CPU方面的短板。10月,英特尔剥离NAND存储业务,以90亿美元的价格卖给了SK海力士,将其重心聚焦于数据中心和PC业务。而AMD收购Xilinx,同样是希望通过资本手段谋求增长,向增长空间更大的数据中心投入更多资源。

目前,AMD的收入支柱是计算和图形事业部。以最新的2020年Q3财报为例,该部门收入16.7亿美元,占总收入(28亿美元)的59.6%。

拆开来看,这一部门主要包括AMD的Ryzen(锐龙)CPU和RadeonGPU,产品的载体主要是台式机、笔记本和工作站,也就是我们常说的PC市场。在CPU领域,AMD最近非常强势,刚刚发布了游戏性能强大的Zen3架构,和Ryzen5000系列处理器。此外,AMD在财报中透露,Ryzen处理器销量在Q3有非常明显的提升。

但不管AMD表现得有多好,PC领域始终是个前景不乐观的市场,缺乏增长空间。

自2010年起,全球PC出货量就呈现整体下滑的大趋势。尽管因为新冠疫情,很多人需要购入PC在家上课或办公,刺激了全球PC出货量在2020年Q2和Q3强势反弹,分别有9%和十年来最高的12.7%同比增长,但需求一旦被充分释放,PC市场的好光景不会持续多久。

事实上,从英特尔2020年Q3财报中就可以看出,PC市场的需求已经从高利润的企业和政府市场,转向低利润的个人和教育市场。

在全球PC市场整体态势下行的情况下,CPU芯片厂商最明智的选择,是转向增长空间更大的数据中心领域。

英特尔和英伟达来自数据中心的收入比重,正变得越来越大。2020财年Q3,英特尔“数据为中心”的业务收入,在总收入的占比已经达46%。

而在2021财年Q2(2020自然年5–7月),英伟达的数据中心业务收入,第一次超过了传统的游戏业务——数据中心成了英伟达的收入支柱。

再来看看AMD,凭借着高性能的EPYC(霄龙)CPU,AMD正在数据中心领域攻城略地。微软、甲骨文、亚马逊和Google,都在其数据中心里采用AMD的CPU。

虽然AMD没有单独公布数据中心服务器的收入,但苏姿丰在2020年Q2财报会议上说,他们在服务器处理器领域首次取得两位数的份额。

AMD在数据中心取得可观进展,但仍是以CPU为主,在加速AI计算方面存在短板。虽然AMD也有为数据中心设计的GPU,但相较于英伟达的GPU,基本没有什么存在感。

与此同时,数据中心的竞争越发激烈。英伟达确定收购Arm,形成了CPU+GPU的产品组合,对AMD和英特尔都形成了直接的冲击。

Xilinx能为AMD带来什么?

对Xilinx的收购,正好可以补强AMD的短板。Xilinx是FPGA的发明者,也是这个市场的领导者。1984年,RossFreeman与同事共同创立Xilinx,并推出了第一颗真正意义上的FPGA芯片。

FPGA全称现场可编程门阵列(Field-ProgrammableGateArray),是一种硬件可重构的芯片类型,最大的优点是灵活,可快速根据实际应用场景,进行硬件层面的调整。

随着CPU的摩尔定律进入暮年,而AI和云计算的规模在指数增长,数据中心需要引入新的硬件来加速计算,如GPU、FPGA和ASIC(专用集成电路,ApplicationSpecificIntegratedCircuit)。

FPGA原本只是小规模应用,但微软最近几年大规模在数据中心部署,让这种芯片得以发挥其潜力:相比GPU,FPGA延迟更低。相比ASIC,FPGA更加灵活,能以更低成本,适应不同神经网络和计算场景的需求。

除了数据中心,FPGA的灵活性决定了,其非常适用于边缘计算。通信、自动驾驶、工业,都是FPGA的优势场景。

目前,FPGA市场主要由Xilinx和英特尔主导。2015年,英特尔以167亿美元收购了Altera,将后者的FPGA产品和自己的CPU搭配起来销售,以替代英伟达的GPU。

AMD收购Xilinx也有同样的协同效应,两者产品互补。收购完成后,AMD同时拥有了CPU+GPU和CPU+FPGA的产品组合,在数据中心市场配备了更多弹药。

一件有意思的事情是,AMD服务器业务部总经理DanMcNamara,是英特尔可编程事业群(即FPGA业务)前副总裁。再之前,他供职于Altera。

并购:新的增长策略

半导体行业一直是个收购不断的行业,每一年都会有大大小小的并购案。2020之前,2015–2016年是显而易见的高峰期。

2010至2014年间,全球半导体市场年均并购总金额,只有126亿美元。2015年,恩智浦以118亿美元收购飞思卡尔、安华高科技以370亿美元收购博通、英特尔以167亿美元收购Altera……研究机构ICInsights的统计显示,该年半导体并购案超过了30件,金额加起来超过了1000亿美元。

2016年,并购热潮仍在延续,发生了超过24件并购案,总金额超过900亿美元。此后几年间,半导体行业并购趋势有所放缓,但每年依然有250亿美元的总并购规模。直到2019年开始回暖,总并购金额达317亿美元,同比增长22%。

2020年,半导体行业再次出现并购高峰。英伟达以400亿美元收购Arm、AMD以350亿美元收购Xilinx、亚诺德209亿美元收购美信、SK海力士以90亿美元收购英特尔的NAND业务……截至今年10月,并购规模已经超过了1000亿美元。

显而易见,2015年之后,半导体行业处于漫长的整合期。2020年1月,市场咨询公司埃森哲发布报告称,半导体行业传统的有机增长已经终结:研发成本的攀升、科技迭代的速度、多元化的客户需求,都压缩过去支撑半导体企业有机增长的时间和资金;作为替代,领先的半导体厂商已经将并购作为新的增长策略,其结果则是行业的剧烈整合。

值得注意的是,由于半导体在国家层面越来越重要,“政府监管”逐渐成为影响半导体行业并购的X因素。埃森哲指出,2013年至2015年,因“政府介入”或“监管限制”等因素而受阻或终止的半导体并购交易仅有3例;但到了2016至2018年,这一数字升至了14例。

一个最知名的例子是,2016年高通曾尝试以440亿美元,收购荷兰半导体公司恩智浦。但由于中国是恩智浦的重要市场,直到双方约定交易期限,中国都没有发放批准,高通最终不得不放弃并购。

英伟达收购Arm目前存在类似的变数,AMD收购Xilinx自然也要面对同样的难题。

责任编辑人:CC

-

半导体

+关注

关注

334文章

27183浏览量

217717 -

半导体行业

+关注

关注

9文章

403浏览量

40512

发布评论请先 登录

相关推荐

半导体三巨头格局生变:英特尔与三星面临挑战,台积电独领风骚

中国半导体的镜鉴之路

如何减少半导体行业温室气体排放

半导体市场格局变动,英特尔滑落至第四

全球半导体产业格局生变

半导体发展的四个时代

半导体发展的四个时代

半导体芯片结构分析

半导体分立器件行业发展趋势分析

第三代半导体之碳化硅行业分析报告

一文分析半导体行业的格局

一文分析半导体行业的格局

评论