来源:财联社

文 | 财联社 记者徐学成

无论是在家电卖场还是二级市场,格力电器(000651.SZ)与美的集团(000333.SZ)的竞争从来都不是秘密。11月4日午间收盘,美的集团总市值一举突破6000亿元,与格力电器的差距拉大到2300亿元。在空调市场,前三季度美的总体市占率亦反超格力,并大幅领先。

二季度以来,家电行业开始复苏。但与同行相比,格力电器的复苏势头和动力明显不足,公司前三季度营收、净利润依然有相当大幅度的下滑。产品结构单一,未能培育出新的盈利增长点,让业界对格力电器的后续发展心存疑虑。亦有行业观察人士指出,Q4为空调淡季,格力电器“逆袭”的可能性较小。更为关键的是,一旦失去空调行业老大的位置,格力电器或许还将面临资本市场的价值重估。

市值差距被拉大到2300亿

截至11月4日午间收盘,美的集团报86.54元,总市值达6077亿元,创下历史新高。相比之下,格力电器近日虽走势坚挺,但同期市值仅为3733亿元,与美的集团的差距被拉大到超过2300亿元。

目前,市场给两家公司的估值水平相差并不大,在市值上的巨大差距,或许更能反映问题所在。

据两家公司在10月31日披露的三季报,前三季度,美的集团营收小幅下滑1.88%,但净利润同比增长3.29%。反观格力电器,1-9月公司营收、净利润分别下滑18.80%、38.06%。尤其是在三季度,美的集团分别实现了营收、净利润15.71%、32.00%的大幅增长,业绩复苏势头强劲。而格力电器三季度的两项指标仍然在下滑。

同样是在三季度,海信家电(000921.SZ)的营收、净利润增速分别为70.96%、28.19%;海尔智家(600690.SH)Q3单季度实现营业收入586.8亿元,同比增长16.9%。与同行相比,格力电器复苏动力显然有些不足。

格力电器方面并未在三季报中对业绩复苏缓慢的原因作出说明,财联社记者于11月4日上午致电格力电器市场部,但未获接听。截至发稿前,公司方面亦未回复记者的采访函。

家电行业资深观察人士刘步尘认为,格力电器复苏动力不足的原因在于过于依赖空调单一产品,而从今年各家电品类的整体走势来看,空调依然处于下行周期。

中国电子信息产业发展研究院发布的《2020第三季度中国家电市场报告》(下简称报告)显示,今年前三季度,我国空调全渠道零售额为1556亿元,同比下降21.4%。相比之下,同期小家电零售额同比增长了1.8%,彩电、冰箱、洗衣机同比下滑幅度仅为19.2%、6.9%和10.1%。

格力电器并未在三季报中公开各品类的具体销售数据,来自今年半年报的数据则显示,公司空调产品的营收占比为59.48%,生活电器占比仅为3.19%。同期,美的集团暖通空调、消费电器的营收占比分别为46.04%、38.14%,分布更为均衡。与此同时,格力电器空调产品毛利率已经降至32.05%,出现了一定幅度的下滑。

依据记者的统计,2017-2019年,格力电器空调产品的营收占比分别为83.22%、78.58%、69.99%,同期美的集团的这一比例则仅为39.61%、42.13%、42.99%。近年来,格力电器对空调的依赖虽有所缓和,但其产品结构确实存在单一化风险。刘步尘认为,产品结构单一,会降低公司的抗风险能力,亦难保持业绩的稳定性。

市值差距被拉大到2300亿

一季报披露前夕,两家巨头“接力”披露股份回购方案,如今看来,这种举动并非是“杞人忧天”。春节后至一季度末,美的集团股价下跌超过12%,而格力电器区间跌幅更是超过18%。从今年以来的整体走势来看,格力电器的波动幅度更是远甚于美的集团。

在空调市场,双方亦是打得不可开交。根据奥维云网的统计,1-9月的空调市场上,美的集团与格力电器在线下的市占率十分接近,但美的集团的线上市占率则大幅高于格力电器(美的为35.01%,格力28.54%)。这意味着,美的集团已经在空调市场上将“老大哥”格力电器拉下了马。

留给格力电器的时间并不多。Q4的市场表现,将最终决定谁将占据空调行业的“头把交椅”,刘步尘指出。但在他看来,格力电器“逆袭”的概率并不高。“Q4是空调淡季,很难指望消费者自助购买。在往年,格力电器主要是通过给经销商压货来做大销售数据,但由于疫情原因,今年线下渠道很难给格力电器分担销售压力。格力想在第四季度把失去的份额拿回来,难度非常大,”刘步尘进一步指出。

“2020年的Q4可能决定着行业格局,依我判断,格力坐了几十年的老大位置可能要正式被美的抢走了,”刘步尘表达了自己的担忧。一位在广东从事多年家电销售的经销商则对记者表示,除了空调之外,格力电器在很多其他领域做了尝试,例如手机、冰箱、空气净化器等,但从实际的销售表现,这些新开拓的品类几乎没有竞争力。在他看来,家电的各个细分赛道都已经有“巨头”把持,“后知后觉”的格力电器很难再分一杯羹。

成与败,均系于空调一身。刘步尘指出,格力电器的产品结构失衡,过度依赖空调。在空调市场步入存量时代的背景下,格力电器很难再保持持续的高速增长。格力电器唯一可以依仗的或许是主动让利,从而夺回市场份额——毕竟,从毛利率来看,格力电器依然大幅高于友商。近期,记者接触的多位从业人士均表达了类似的看法。

历史数据则显示,2020年上半年,格力电器空调产品的毛利率已从2017年的37.07%降至32.05%,与同行的差距正在进一步缩小。与此同时,2019年,格力电器空调营收增速首次出现负增长(-10.93%),今年上半年的增速更是降至-47.89%。这可能是一个危险的信号,格力电器还有多少“利”可让?让利,或许也并不一定能换回市场份额。

更为关键的是,空调市场的格局变化或将直接引发资本市场的连锁反应。“资本市场之所以认可格力电器,根本原因仍然在于其在空调行业的竞争力。它比同行有更大的定价权,产品有更大的溢价,业务利润空间更大,盈利能力更强,”刘步尘表示,一旦格力电器失去行业老大的位置,其不可避免地要面临资本市场对其价值的重新评估。

数据则显示,今年前三季度,格力电器的加权平均净资产收益率已跌至11.74%,同期,美的集团则高达20.35%。

责任编辑:haq

-

电器

+关注

关注

4文章

759浏览量

41455 -

格力

+关注

关注

5文章

559浏览量

36771

发布评论请先 登录

相关推荐

美的集团成为全球前四的工业机器人制造企业

赛力斯预计营收达1442-1467亿元

快讯:三星被强制执行27.2万 雷军历年捐赠额超150亿元 中国联通涨停

滴滴自动驾驶获21.2亿元融资

小米汽车明年研发投入将超300亿元

小米上半年智能电动汽车等创新业务收入64亿元

小米集团第一季度营收755亿元

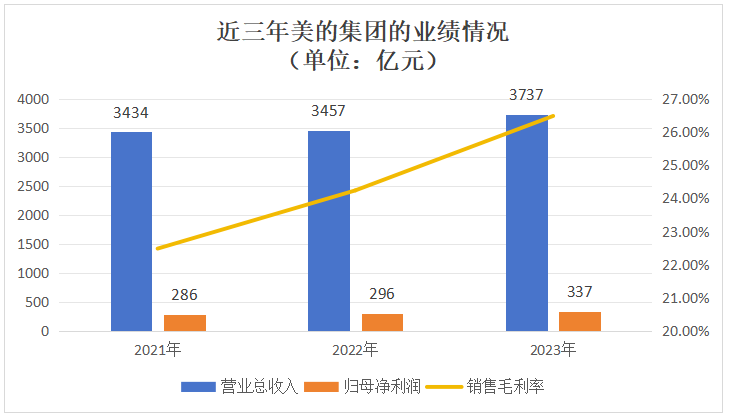

美的集团再冲港股IPO!2023年机器人收入超330亿,募资扩张海外业务

格力与美的集团的差距被拉大到超过2300亿元

格力与美的集团的差距被拉大到超过2300亿元

评论