全球车用PCB主要供应商受益行业复苏迎拐点公司PCB以多层板为主,2019年在营收中占比提升至66%。产品下游包括汽车电子、通信、高端消费电子、计算机及相关设备、工业控制、医疗设备等领域。其中汽车板占比最高,根据NTI发布的2018年全球汽车用PCB供应商排行榜,公司进入前20名。

公司以外销为主,超过90%收入来自境外。在下游各细分领域,公司积累了一批国际一线品牌客户,包括捷普、伟创力、和硕、矢崎、摩比斯等国际知名电子部件客户,以及特斯拉、松下、三菱、博世、戴森和新思等终端客户。随着疫情控制向好,相关刺激政策逐步落地,国内汽车销量景气度复苏,显现出明显的“V”字型增长态势,有望在21年实现反弹。

同时,根据UltimaMedia的预测,全球汽车销量将自2021年起持续稳健增长,2026年有望突破1亿辆,车用PCB需求迎来拐点,公司业绩增速即将迎来拐点。

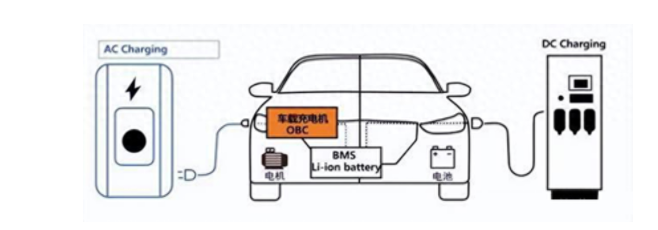

电动化、智能化、网联化加速,车用PCB快速增长2019年全球新能源汽车销量约220万,同比增长了10%。中国和欧洲是新能源汽车两大主要市场,工信部规划2025年新能源车渗透率达到25%,国内未来将继续保持快速增长。欧洲由于补贴呈现井喷式增长,1-7月销量同比增长76%,碳排放新规下未来几年将保持高速增长。

目前传统燃油车单车PCB价值量约540元,券商认为电动化(电池、电机、电控系统增加800-1200元)、ADAS快速渗透,ADAS主要在感测端和各功能控制单元需要使用PCB,感测端主要是激光雷达、毫米波雷达、摄像头、超声雷达等传感器,功能控制单元包括辅助驾驶及自动驾驶控制单元、主动车距控制巡航系统、盲点侦测、主动停车辅助系统、瞌睡侦测等。

其中,毫米波雷达由于使用高频板材,其PCB价值量较高(预计设备增加500元以上)、同时5G加速车联网渗透,进一步打开车用PCB成长空间。相对于整个PCB行业,车用板集中度较高,前十大厂商市占率超过60%,主要以日本台湾玩家为主,随着汽车供应链持续向大陆转移和大陆厂商充足的产能储备,国内车用PCB厂商份额有望持续提升。

汽车板由于可靠性、性能方面的要求,有较高的进入壁垒,公司作为特斯拉主力供应商之一,随着特斯拉销量的高速增长,公司汽车板收入有望充分受益,也为拓展新能源车用PCB市场提供了更大的空间。

积极拓展通信领域,中长期成长逻辑清晰随着5G全面商用时代即将到来,海量数据的爆发式增长直接驱动各类数据中心的需求,基站云端服务器、存储设备、物联网等成为驱动PCB需求增长的新方向,尤其拉动通信PCB领域。

公司于2020年9月发布可转债预案,计划募集10亿元用于“鹤山世茂电子科技有限公司年产300万平方米线路板新建项目(一期)”的建设,积极拓展通信领域,进一步增强公司多层板和HDI板的生产和供应能力。2021-2023年将是5G基站建设高峰期,每年基站侧PCB需求量都在100亿元以上。

同时,今年国内SA独立组网开始规模建设,拉动传输网OTN设备、高阶交换机、路由器需求,需要使用大量的高速单板和背板,也将大幅拉动高多层PCB的需求。随着可转债项目产能开出未来成长动能充足。

编辑:hfy

-

pcb

+关注

关注

4320文章

23113浏览量

398403 -

松下

+关注

关注

14文章

26649浏览量

93507 -

adas

+关注

关注

309文章

2185浏览量

208696 -

毫米波雷达

+关注

关注

107文章

1047浏览量

64411 -

华秋DFM

+关注

关注

20文章

3494浏览量

4577

发布评论请先 登录

相关推荐

吉利控股2024年销量预计增长21%,新能源渗透率达45%

折叠屏手机引领潮流,预计2025年中高端手机背板技术渗透率将达到60%

中国新能源汽车7月渗透率首次突破50%

月底开班!新能源车波形诊断专题培训!

中国新能源汽车产销再创新高,本土车规MCU国产化率目标25%

2025年新能源车渗透率将达到25% 车用PCB需求迎来拐点

2025年新能源车渗透率将达到25% 车用PCB需求迎来拐点

评论