前不久,参加了2020设备年会活动,专注在中国半导体设备产业的大咖分享了关于不少有价值信息。挖掘其中干货,将相关内容整理于此,供读者深入了解中国乃至全球的半导体设备产业。

将从以下几个角度出发:全球、中国半导体设备现状、挑战、机遇、预测;设备巨头发展动态;几大设备细分领域的市场行情;发展建议。

一、现状

根据SEMI数据,2019年全球设备市场销售额达到598亿美元,同比增长-7%。2019年全球半导体设备的市场规模按照地方划分,中国大陆占22.1%,中国台湾占21.1%,随后是韩国的20.5%,美国的15.2%,日本的8.0%。

下面具体从数据角度聊一聊中国半导体设备现状。

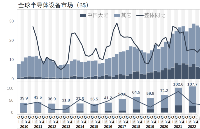

根据中国电子专用设备工业协会对中国大陆47家主要半导体设备制造商(销售收入500万元以上)统计,2019年,半导体设备的销售收入为161.82亿元,同比增长30%;半导体设备出口交货值为16.35亿元,同比增长2.6%;总 利润为27.13亿元,同比增长26.7%。2016-2019年中国半导体设备增长迅猛,销售收入年均增长率高达41.3%,半导体设备出口交货值的年均增长率27.8%,总利润的年均增长率为23.5%。

分类销售情况来看,2019年集成电路设备销售收入为71.29亿元,同比增长55.5%(近四年年均增长率为36.3%),出口交货值为12.95亿元,同比增长52.1%;2019年硅晶太阳能电池片设备的销售收入为72.99亿元,同比增长40.2%(近四年年均增长率为49.1%),出口交货值为3.31亿元,同比下降50.7%;2019年发光二极管设备销售收入为15.22亿元,同比下降37.6%(近四年年均增长率为43%),出口交货值为0.09亿元,同比下降84%;2019年分立器件与其他半导体器件设备销售收入为2.31亿元,同比增长2.9%,近四年年均增长率为29.2%。

分类占比情况,2019年中国半导体设备销售中,PV设备占45%,IC设备占44%,LED设备占9%,其他设备占2%。

关于TOP10,2019年中国半导体设备销售收入前十家单位完成销售收入143.43亿元,与2018年中国半导体设备前十家单位完成销售收入相比增长51.1%。2019年半导体设备前十家单位销售收入占47家半导体设备制造商销售收入总额的88.6%。

从TOP10中可以看出,入门门槛为2.51亿元

目前来看,在国家重大科技专项的支持下,集成电路12英寸、14纳米制程的主要 工艺设备(介质刻蚀机、PVD、单片退火、立式氧化炉、PECVD、LPCVD、ALD、CMP、清洗机)已经进入量产生产线, 7纳米介质刻蚀机也进入了国际顶尖的集成电路生产线,为高端集成电路设备的进一步的推广应用打下了基础。

此外,IC晶圆生产线设备国产化率提高,集成电路设备制造商后起之秀成为新的增长点。其中,新建8英寸集成电路特色工艺生产线(上海积塔1期和北京燕东1期)设备国产化率(按设备投资额计算)达到50%以上。

北京屹唐2019年集成电路晶圆设备销售一举上升到第二位,华海清科的CMP销售从2018年2台到2019年12台,至纯科技的晶圆清洗设备2019年也一跃到8000万元以上,这些企业成为国产集成电路设新的增长点。

值得一提的是,晶硅太阳能电池片设备持续保持增长态势,2019年在国内外光伏市场和平价上网的大潮推动下,光伏企业加快进行PERC先进生产线和太阳能单晶硅扩产速度。晶硅太阳能电池片生产设备已经实现国产化率,2019年销售收入同比增长49.1%,比2018年增速加快了21.8%。

相关预测

从历史角度来看,半导体设备公司的兴起与成长紧随全球芯片制造中心而迁移。从70-80年代芯片制造中心在美国,迁移到80-90年代的日本,再到90年代后期的中国台湾、韩国。未来10年,中国将成为全球半导体芯片制造的中心。并且由于半导体制造技术的日趋成熟,在这波兴起的中国芯片制造潮流中,只有拥有革命性、颠覆性技术的公司才有可能成为全球半导体设备市场上升起的中国明星。

SEMI的数据也预测,到2020年,中国大陆设备采购将达到145亿美元,占全球四分之一,成为半导体制造设备的最大市场。

国际半导体公司动态

目前全球前六大半导体设备公司为应用材料、ASML、东京电子、泛林研究、科天半导体、迪恩士、爱德万和泰瑞达。六大公司在2020年Q2季度实现了营收收入172亿美元,同比增长约26%,其中应用材料(44亿美元)、ASML(37亿美元)、东京电子(29亿美元)、泛林研究(28亿美元)。三季度业绩也将持续高增长,预计合计同比增速仍将维持在20%以上,其中ASML同比增长33%,Lam Research为47%。

营收结构来看,三季度Lam Research来自中国大陆客户的收入占比攀升至37%;三季度ASML的大陆收入占比为21%。

全球主要半导体设备龙头公司垄断了国内大部分市场:

国内晶圆产线CMP设备竞争格局:应用材料约占60%-70%,与全球市占率70%相当。

本土晶圆产线CVD竞争格局:应用材料、Lam Research、TEL、Kosusai占据主导。

国内晶圆产线PCD竞争格局:应用材料垄断83%的市场PVD市场。

国内晶圆产线刻蚀设备竞争格局:Lam Research占52%。

国内晶圆产线——清洗设备:Lam、TEL、DNS合计占74%。

国内晶圆产线——离子注入:AMAT与Axcelis合计占比69%。

二、机遇与挑战

挑战

毫无疑问,目前中国产业形势空前严峻,中美关系是当今世界最重要的双边关系,甚至是没有“底线”的。在逆全球化中,中国还是高度依赖国际供应链的产业。具体来说,设备、零部件和材料是集成电路中最具战略性、基础性和先导性的部分,但中国集成电路产业在此三方面存在很多短板,每一个短板都会被利用来“卡脖子”。

挑战从以下几个角度谈起:

1,国际巨头的“不对称竞争”将会是我国半导体设备企业必须面对的常态。

2,当下对设备的使用和技术门槛提高了,其中包括多功能、高精度要求、智能化普及、成本把控严格、功能性便捷性、规避知识产权纷争。

3,半导体产品价值高,设备使用发生异常损失大。

机遇

挑战与机遇同行,因为形势的空前严峻,也让国内企业有了放手一搏的胆识,当下国内认识性达到统一,上下一心,产业战略的定位也愈加清晰,政策也非常到位。

政策指引:2015年5月的《中国制造2025》(国发[2015]28号);2016年5月,《关于软件和集成电路企业所得税优惠政策有关问题的通知》(财税[2016]49号);2016年7月,《国家信息发展战略纲要》;2016年12月,《“十三五”国家战略性新兴产业发展规划》;2017年1月,《战略性新兴产业重点产品和服务知道目录(2016版)》(2017年第1号);2018年3月,《关于集成电路生产企业有关所得税政策问题的通知》(财税[2018]27号);2019年5月,《关于集成电路设计和软件产业企业所得税政策的公告》(财政部税务总局公告2019年第68号);2020年8月,《新时期促进集成电路产业级软件产业高质量发展的若干》。

国产设备具有天然优势:所有研发人员、技术支持人员都在国内,可以提供更及时、成本更低的现场技术支持;以此提供定制化服务;国内企业享受国家各项优惠政策扶持。此外,国内集成电路市场需求规模庞大,集成电路设备市场空间广阔。

中国半导体产业链日益完善:产业生态逐步成型。目前我国垂直分工模式的产业链初步搭建成形,产业上中下游已然打通。

三、部分细分设备领域的现状

封装测试设备

SEMI预测,2020年全球封测装备市场空间约为42亿美元,细分设备市场规模来看,装片类设备12.6亿美元、划片机/检测设备11.76亿美元、引线焊接设备9.66亿美元。

封装设备几乎全部被进口品牌垄断,ASM、Disco、K&S、Shinkawa、Besi,其中日本Disco垄断了全球80%以上的封装关键设备减薄机和划片机市场。

封装设备国产替代进程紧迫,北京中电科、大族激光、大连佳峰、深圳翠涛、苏州艾科瑞思、嘉兴景焱、江苏京创等封测设备企业不断推出IC封装新产品,大基金二期起航有望实现突破。

2019年国内12家主要封装测试设备企业基本情况如下图(排名不分先后)。

一直以来,业内普遍认为封装设备技术难度远低于晶圆制造设备,行业关注度低,产业政策向晶圆厂、封装厂、晶圆制造设备等有所倾斜。虽然近年来国家重大科技02专项加大支持,但整体上封装设备缺乏产业培育和来自封测客户的验证机会。

我国封装设备整体处于低端,在集成电路高端芯片的封装工艺中应用很少,个别机型依靠定制化需求打入市场,还未形成批量生产带动高端研发的良性循环。

特色工艺设备

2019年,全球特色工艺设备市场规模大约为150亿美元,占据全球设备市场的20-30%。中国每年约有33亿美元设备。

2019年,全球特色工艺材料市场约为150亿美元,占据全球材料市场销售规模的30-40%,其中中国每年约有25亿美元。

ATE(AutomaticTest Equipment)测试设备

国产测试设备已经占据国内市场的70-80%,20-30%的部分高端市场被国外设备所控制。

其中电源模拟类测试设备市场占整个测试设备市场的15%左右,发展空间有限;

国产SoC测试设备几乎处于空白状态,美日两家公司基本形成行业垄断地位;国内市场急剧扩大,需要旺盛;“卡脖子”态势明显,风险高。

国产存储器测试设备完全处于空白状态,美日两家公司形成了完全的垄断地位;Fab厂和封测厂快速发展和崛起,需求旺盛;“卡脖子”态势明显,风险高。

国产半导体塑封设备

目前国产全自动封装系统技术水平已接近国外进口设备,但是由于国外设备品牌影响力,再加上很多封装厂习惯国外设备操作和设计理念,使国产设备的推广较为艰难,市场占有率较低,品牌影响力不够,得到市场的充分认可还需要较长的过程。

先进封装设备技术壁垒较高,研发资金投入大,开发周期长,很多设备厂都望而却步,导致国产先进封装设备的空白。

四、发展建议

本小节发展建议,由笔者整理自设备年会中大咖所提建议,并非一家之言。

1,理性看到国际巨头的“不对称竞争”现象,这将成为中国企业所面对的常态,由此制定正确战略,审时度势,积小胜为大胜。

2,企业研发小到一个课题、产品,大到一个企业、行业,创新都是后来居上的应有之义。当下的财务制度,实际上不支持企业加大研发投入,财务中的“扣非”制度存在很大的弊端,严重损害企业加大研发投入的积极性。计“益”不计“损”是“自废武功”的行为,是亟待改变的制度缺陷。

3,企业可根据不同类型或技术要求的产品,研发制造相应技术规格的设备;需注重设备的一致性、稳定性和可靠性;设备设计可采用模块化,功能可选、可升级;注重自主创新、掌握核心技术、独具特色。

4,下游企业需要牵头,组织上游供应端的研发攻关,下游企业承担项目完成与否的责任。下游企业如果从一开始就参与上游供应端的研发,能够有效解决上下游之间的衔接问题。

5,国家政策需要从观念到实操更加细化、明确,来支持装备、材料、软件(设计)、制造、测试、封装全产业链推进。如今政策已经从“18号文”和“4号文”的“软件产业和集成电路产业”,演化成了“8号文”的“集成电路产业和软件产业”,其中对设备产业缺乏足够重视,需进一步加强。

6,政策还需建立导向的工艺-设备生态圈联合体协同创新,有国内终端用户、设计、制造、封测、材料、设备等完整的集成电路产业链上下游企业组成,利用各产业链龙头企业的资源和技术优势,共同研发先进技术。

7,对于企业来说,上市不能是终极目标,需要树立更长远的愿景。

8,支持设备核心零部件发展,与国内相关领域龙头企业形成合作。

9,平台级企业大力引进高端人才和团队,特别是领先企业的领军人物,创造有利于人才发展的宽松环境,构建以企业为主体、以高校与科研机构为支撑、产学研用相互促进的协同创新体系。

10,加强资本运作,深度整合,共享资源,提高技术研发和创新能力,做强做大企业,设备企业可采用并购方式增强自身竞争力、扩大生存空间和削减成本,节省研究经费,从而打通行业上下游环节。

责任编辑:tzh

-

集成电路

+关注

关注

5387文章

11516浏览量

361550 -

半导体

+关注

关注

334文章

27253浏览量

217936 -

晶圆

+关注

关注

52文章

4884浏览量

127920 -

封装

+关注

关注

126文章

7863浏览量

142877

发布评论请先 登录

相关推荐

医疗机器人发展现状与趋势

工控机厂家发展现状及未来趋势

长江存储正加速转向国产半导体设备

半导体芯片键合装备综述

喜讯 | MDD辰达半导体荣获蓝点奖“最具投资价值奖”

半导体发展的四个时代

半导体发展的四个时代

万兆电口模块的产业发展现状与前景展望

光伏行业发展现状与发展趋势报告

国内半导体设备发展现状分析

国内半导体设备发展现状分析

评论