射频芯片一直被称为“模拟芯片皇冠上的明珠”,其重要性不言而喻,资料显示,射频前端(RFFE)是智能手机等移动通信产品的核心组件,起到收发射频信号的作用,主要包括功率放大器、双工器、射频开关、滤波器、低噪放大器五个组成部分。

在射频领域,特别是手机射频前端领域,前五大公司分别是Skyworks 思佳讯(25.5%)、Qorvo 威讯(19.4%)、Qualcomm 高通(18.7%)、Broadcom 博通 /Avago(18.3%)、Murata 村田(5.1%)市场份额合计约 87%。

也因此,我们在谈及射频芯片厂商的时候,多数会谈他们,事实上,在射频领域,也有不少小众玩家(避免篇幅过长,仅选择部分展示)。

恩智浦的另一面

首先不得不提的就是恩智浦半导体(NXPI.US),NXP 是全球功率放大器的主要供应商之一,经历并参与了移动通信制式的逐步发展。NXP 长期跟踪 GaN 技术发展,从工艺到设计、封装、制造,都有着完善的技术储备。

这家前身为飞利浦半导体业务部门的公司,是全球半导体业内公认的香饽饽,其资产的优质程度,让业内众多企业垂涎。自2015年半导体业掀起并购狂潮以来,NXP是被并购标的最多的一家知名半导体企业了,无论是落实的,还是传闻中的。而其中就涉及到其射频业务,也许有人奇怪,本文谈的是射频实力,被并购的业务有什么好说的,但其实,这次被收购恰恰是为了更好发展其射频实力。

2015年5月,NXP将旗下的RF Power部门以18亿美元出售给了建广资产,也是创下了当时中国并购海外半导体资产的最大金额。这也是中国资本首次对具有全球领先地位的国际资产、国际团队、技术专利和研发能力实施的并购。

同年,NXP收购Freescale(飞思卡尔)。这笔交易是在2015年3月正式提出的,收购金额为118亿美元。如前所述,NXP将其RF Power业务出售给了建广资产,并不是因为该业务落后,而是因为要为收购Freescale扫清道路,NXP在大功率射频功率放大器领域全球排名第二,Freescale在该业务部分具有更强的实力,其射频功率放大器市场排名第一,所以,为了避免资产重复,并规避垄断诉讼风险,经过权衡后,NXP决定将其RF Power业务出售。

近来,NXP也是动作不小。日前,NXP宣布正式启用位于美国亚利桑那州钱德勒(Chandler)的6吋射频氮化镓(GaN)晶圆厂,此为美国境内专注于5G射频功率放大器的最先进晶圆厂,现已通过认证,首批产品将持续推出上市,预计至2020年底达到产能满载。

NXP透过全新6吋晶圆厂以及其在功率密度、增益和线性化效率方面的20年氮化镓(GaN)开发专业知识,引领5G蜂巢基础建设的扩展,恩智浦预期,该最先进的晶圆厂将成为枢纽,将与同地点的研发团队紧密合作,加速推动创新,且有助于支援5G基站和先进通讯基础设施在工业、航空航太和国防市场的扩展。

目前,NXP最新推出的适用Wi-Fi 6标准的射频前端(RFFE)解决方案已被手机商采用。

ST逐渐看重射频

意法半导体(STMicroelectronics, ST)提供业界领先的RF功率放大器,RF前端和RF开关产品,并为4G和5G IoT和智能手机应用提供设计。

在2019年,ST宣布了对GaN-on-Si在智能手机应用中的兴趣,或将为GaN RF业务带来喜人的新市场机遇。ST新材料和功率解决方案部的战略营销、创新和关键项目主管Ezgi Dogmus曾在麦姆斯咨询的采访中表示,GaN-on-Si有望替代LDMOS用于射频产品,因为跟竞争对手的GaN-on-SiC解决方案相比,它具有显著的成本优势。此外,ST的GaN-on-Si可实现更快的大规模量产,针对RF产品更易于扩展。

当然这只是一方面,从其财报中,我们更能意识到,近来,ST对于射频业务愈发关注。在10月23日,ST的财报会议中,透漏出了关于射频的细节。

众所周知,ST下辖三个主要部门:汽车和分立器件产品部(Automotive and Discrete Group,简称ADG);模拟器件、MEMS和传感器产品部(Analog,MEMS and Sensors Group,简称AMS);微控制器和数字IC产品部(Microcontrollers and Digital ICs Group,简称MDG)。除了ADG部门之外,AMS和MDG多有微调但总体框架相对较为固定。

从整个财报来看,各部门中,ADG同比依然是唯一一个下跌的,AMS忽落忽起,而MDG则相当平稳,无论同比还是环比,业绩都令人满意。而且,从2020年度第一季度的总的增长趋势来说,MDG板块很有可能会压过ADG,成为ST旗下仅次于AMS的第二大营收集团

在提到MDG这个“分论坛”财报状况时,有这样一句话:“RF Communications (former “digital” sub-group”)”,可见,ST已经把射频通信已经从数码次级分类中提升了一级,成为公司重点扶持发展的部门。

与此同时,十月中旬,ST宣布收购了位于法国Marly-le-Roy的SOMOS Semiconductor(“ SOMOS”),这则交易非常低调,并没有透露交易的金额,据意法半导体方面介绍,这是一家成立于2018年的无晶圆厂半导体公司,专门研究基于硅的功率放大器和RF前端模块(FEM)产品。

意法半导体方面指出,通过此次收购,公司能够引入物联网和5G市场的专业人员、前端模块的IP和路线图。公司第一个产品-NB-IoT / CAT-M1模块-已通过认证,并将成为连接RF FEM产品新路线图的开始,此外,SOMOS的技术和资产还将支持意法半导体现有的5G基础设施RF前端模块路线图的开发。

Xilinx用射频为5G开路

赛灵思(Xilinx)创办于1984年,是 FPGA、可编程 SoC 及 ACAP 的发明者。其为人知晓的一直是FPGA业务,在进入5G时代以后,其射频业务也开始受到关注。

从官网中得知,其具有汽车行业,消费类电子、数据中心以及有线和无线通信等多项行业解决方案,射频正是其中一一部分。

在最新一季的财报中,赛灵思总裁兼首席执行官Victor Peng指出,“我们对第二财季的业绩感到满意,高于预期的中点,我们强劲的业绩是受数据中心集团、航空航天和国防业务再创新高的推动,以及汽车和广播终端市场的改善。此外,RFSoC的销售与北美5G无线电部署的一级无线OEM客户的合作意义重大。

其单独提到了RF SoC,在此之前(由于本人的搜索条件有线,没有找出更多资料)赛灵思的RF产品几乎没有单独出现过,一般是在产品中加入射频数据转换器(RF Data Converter),使产品可以应用于无线、有线接入等需要高性能射频功能的场景。

而这款RF SOC则显得尤为特殊,在5G即将全面落地之时,各制造商都在依靠软、硬件和系统级技术来实现目标的突破,抢占5G市场。也正因为此, 既能软件定义又能硬件优化的赛灵思全可编程(All Programmable)方案, 成为几乎所有5G和准5G 从方案原型到测试设备的首选。

面向大规模 MIMO 5G 无线电和毫米波无线回程,赛灵思宣布推出RFSoC,这是业界首款采用 RF 级模拟技术的全可编程(All Programmable)RFSoC,Xilinx平台产品营销副总裁Tim Erjavec指出,SoC可削减 50-75% 的功耗和封装尺寸,同时,SoC与直接 RF 信号处理的结合为数字域中提供了全面的灵活性。

执行长维克多表示,全球各家5G设备供应商都和赛灵思有合作关系,包括华为。

ADI深耕射频领域

ADI是射频与微波产品线最全面的供应商之一,ADI拥有完善的设计技能、系统知识和工艺技术,可提供所有主要RF转数字功能构建模块。

ADI一直对自己有清晰的战略定位-全球领先的高性能模拟技术提供商,为此近年来的多项战略并购也明确地服务于这样的定位。

自2014年来,ADI先后成功收购了HITTITE微波、Symeo GmbH、Innovasic和凌力尔特等公司,在高速转换器、射频与毫米波解决方案、高集成收发器、精密时钟和电源等五大领域形成了完整布局。

ADI在射频领域推出过多款产品,包括混合信号前端 (MxFE) RF 数据转换器平台、独特的28nm CMOS工艺产品组合等,这些器件应用非常广泛,包括当前热门的4G/5G 多频段无线通信基站、航空电子、雷达、汽车ADAS等等。

ADI通信业务部门CTO Thomas Cameron博士此前在接受采访时表示,对5G的早期洞察使其能够通过创建软件定义的平台和高性能射频前端解决方案来预测不断发展的设计环境,这种设计和支持方法使亚洲的某家运营商能够利用其技术快速开发和商业化世界上第一个5G大规模MIMO基站。

科锐在射频领域动作频频

美国科锐(CREE)同样是一家低调的射频厂商,资料显示,其建立于1987年,为寰球LED外延、芯片、封装、LED照明解决计划、化合物半导体资料、功率器件和射频于一体的出名创造商和行业率先者。

此前,科锐旗下业务包括LED照明、LED芯片及Wolfspeed三大块。其中LED照明业务近年来因市场成熟度高导致业绩不断下滑,并最终被科锐以3.1亿美元在2019年3月出售。科锐表示,此举旨在继续专注SiC功率应用及射频器件业务,满足新能源汽车和5G通信的市场需求。

近年来科锐业务重心也不断往SiC领域倾斜。2015年9月,科锐将旗下功率和射频部门(Power&RF)分拆为独立公司——Wolfspeed,后者是美国军用雷达可靠的GaN射频器件供应商和全球前三大的SiC功率器件企业。

此后,科锐在射频领域就动作频频,首先是以约3亿4500万欧元收购了英飞凌科技射频功率业务。交易扩大Cree wolfspeed业务单元的无线市场机会。

据悉,收购的Infineon RF Power团队和能力将补充wolfspeed现有的产品和技术,并提供额外的技术、设计、包装、制造和客户支持。公司拥有领先的市场地位提供晶体管和MMIC(单片微波集成电路)基于LDMOS和氮化镓碳化硅无线基础设施的射频功率放大器(GaN-on-SiC)技术。

今年9月23日,科锐又宣布计划在美国东海岸创建碳化硅(SiC)走廊,建造全球最大的碳化硅(SiC)制造工厂。这是一座采用最先进技术并满足车规级标准的200mm功率和射频(RF)晶圆制造工厂,而与之相辅相成的超级材料工厂(mega materials factory)的建造扩产正在公司达勒姆总部开展进行。

总结

这些小众的射频玩家虽然没有几大头部厂商这么有名,但在射频领域也做出了自己的成绩。尤其是5G的到来,触动了不少厂商的心,从他们并购以及建厂的动作就能看出来,该市场具有多大的商机。

当然,国内其实也有厂商动了进军射频领域的心,包括MTK入股Vanchip,整并络达,大陆本土的射频前端厂商也如雨后春笋般冒出来。无论是PA还是滤波器,甚至是基站用的GaN射频,都多了很多声音。

但在近16年的奋斗中,本土射频前端厂商仍在努力抢占市场份额,国产化进度依然只是刚刚起步,还有很大的进步空间。

随着5G商用为智能手机等通讯设备行业注入活力,射频前端产业也将攫得新机,不仅全球市场将得到扩张,国内射频厂商也有望突破瓶颈,弯道超车。值此之际,如何把握住机遇将成为所有国产厂商需要思考的问题。

责任编辑:tzh

-

芯片

+关注

关注

455文章

50851浏览量

423863 -

半导体

+关注

关注

334文章

27389浏览量

218992 -

射频

+关注

关注

104文章

5588浏览量

167776 -

晶圆

+关注

关注

52文章

4917浏览量

128015

发布评论请先 登录

相关推荐

思尔芯第八代原型验证系统获国内外头部厂商青睐

中芯微实业亮相国际全触展受国内外客户热捧

全球视野下的API资源,看幂简集成如何整合国内外API

反制无人机的技术进展:国内外先进系统与技术概览

干货 | 一文读懂国内外传感器技术及差距

国内外塑封器件声扫试验标准现状及问题

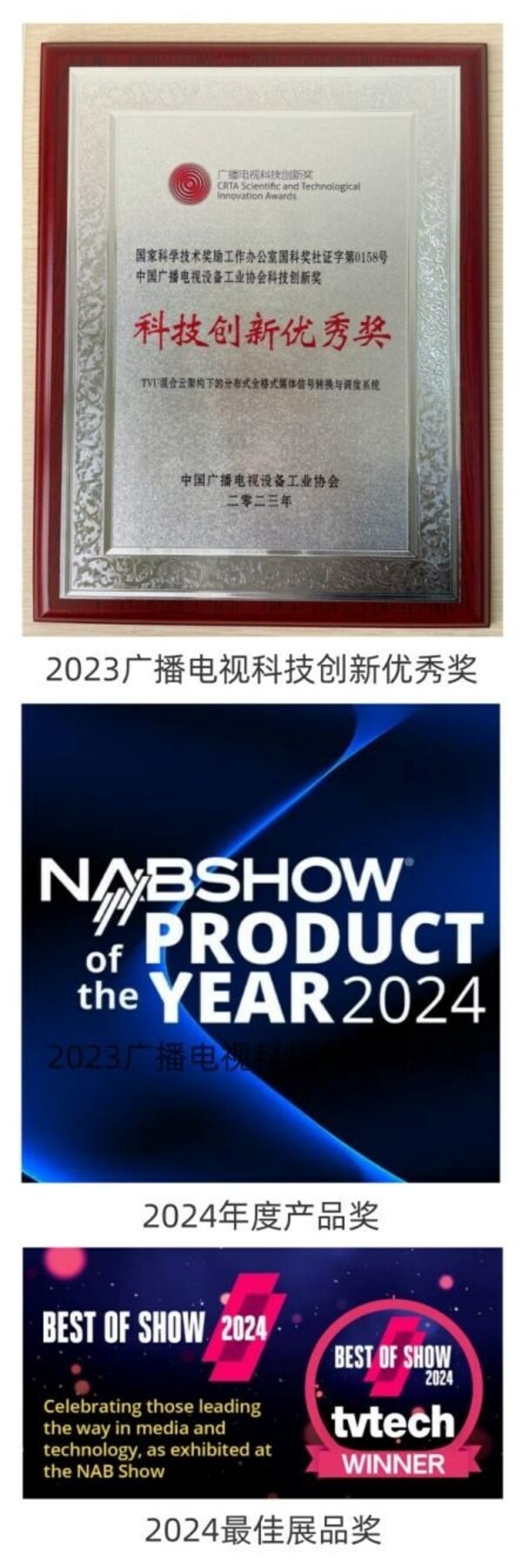

新质生产力代表----TVU MediaHub云调度荣膺国内外大奖

2024年全球与中国自动方向电压转换器行业总体规模、主要企业国内外市场占有率及排名

2024年全球与中国7nm智能座舱芯片行业总体规模、主要企业国内外市场占有率及排名

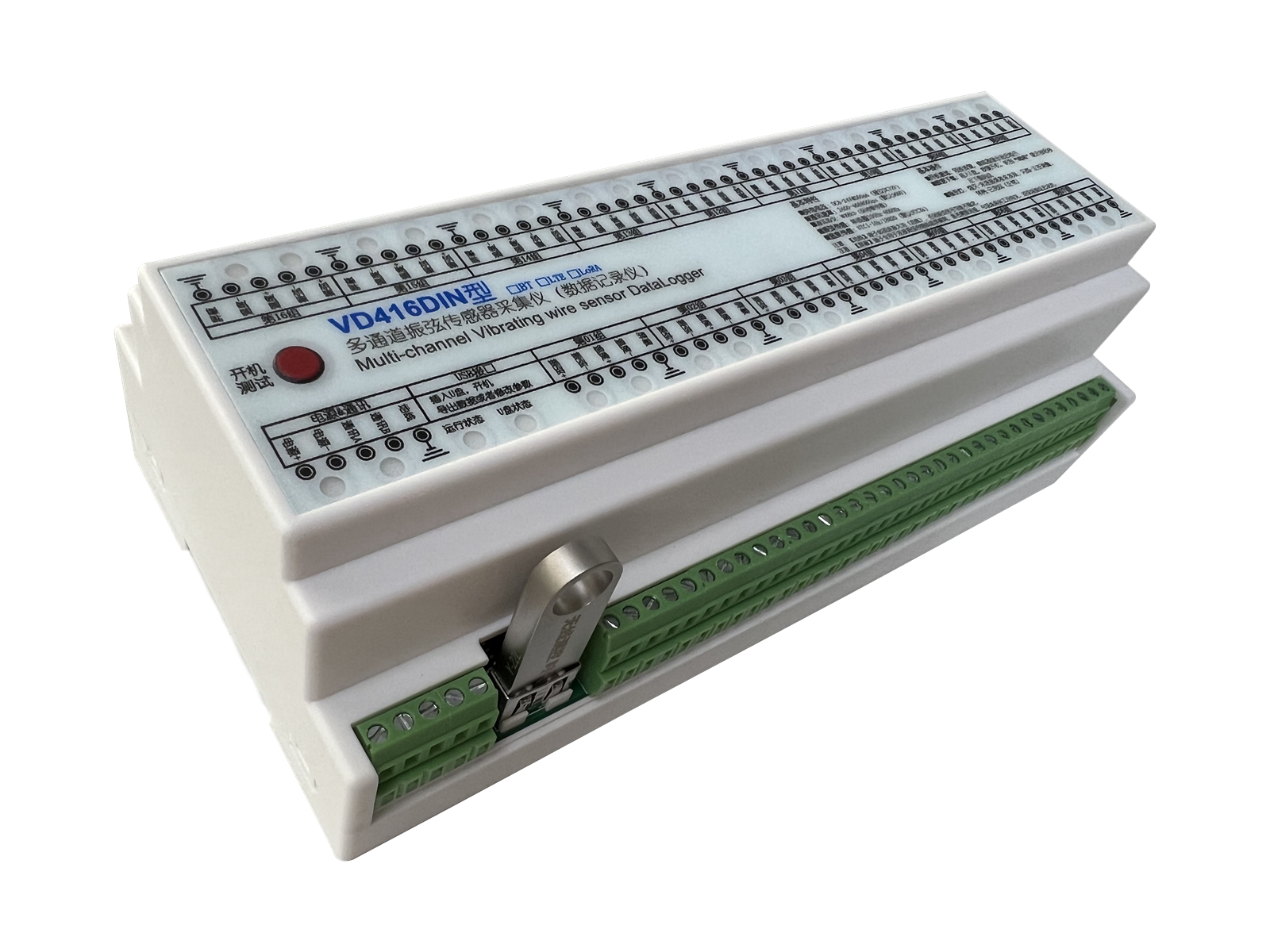

岩土工程监测仪器振弦采集仪的发展历程与国内外研究现状

SD-WAN技术:优化国内外服务器访问的关键

国内主要碳化硅衬底厂商产能现状

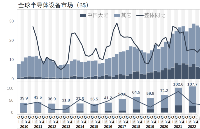

2023国内外主要半导体设备公司营收统计和排名

国内外智能驾驶计算芯片发展现状

国内外主要射频芯片厂商介绍

国内外主要射频芯片厂商介绍

评论