新基建是数字化的基础设施,这给整个市场带来非常重要的确定性;此前,很多地方会认为数据中心是高耗能的行业,但是新基建政策的提出帮助大家提高了对数据中心未来价值的认知程度。

新基建下数据中心备受重视

在国家大力发展新基建的浪潮下,数据中心等算力基础设施建设成为重中之重。

最新发布的“十四五规划”明确提出系统布局新型基础设施,加快第五代移动通信、工业互联网、大数据中心等建设。

在这场如火如荼的数据中心新基建中,运营商作为中坚力量,纷纷加快布局新型智能数据中心,云边协同能力筑牢数字经济底座。

数据中心因其重资产、重运营、投资回报周期长等因素,一直是投资的冷门领域。

但近年来随着数字化技术在生产、生活中的深入,特别是国内新基建政策的推进,数据中心已经逐渐成为了新的投资热门。

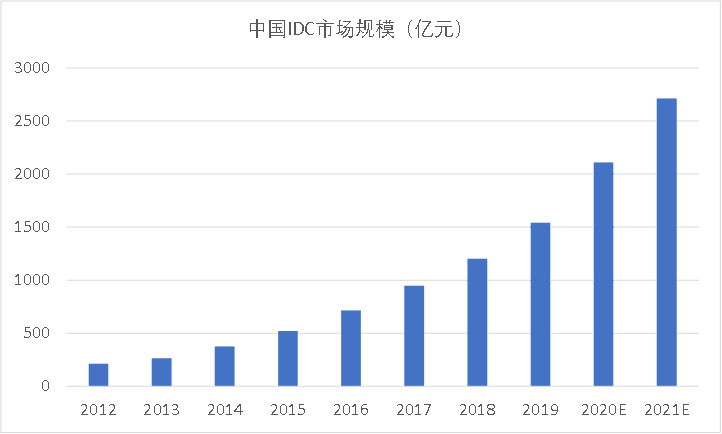

根据科智咨询本年度发布的《2019-2020年中国IDC产业发展研究报告》显示,中国IDC业务市场规模多年稳步增长,平均年增长率接近30%。

疫情推动在线办公需求提升,而互联流量增长驱动IDC建设。受疫情影响,在家办公成为主流方式,我国数据流量的大幅增长。

2020年上半年,移动互联网累计流量达745亿GB,同比增长34.5%;当月户均移动互联网接入流量(DOU)达到10.14GB/户,同比增长29.3%。

2018年,我国IDC行业市场规模达1228亿元,同比增长29.7%;

2019年市场规模预计达1562亿元,同比增长27.2%;

预计2021年为2759.6亿元,年均增速超过30%。

在未来3年,中国IDC业务市场规模复合增长率将达到26.9%。

其布局大多集中在以北上广深、香港等为核心的长三角、京津翼、粤港澳大湾区等国内核心经济枢纽。

不过事实上,IDC行业却是一个不折不扣的吞金兽。一方面,由于一二线城市上架率更高,因此北、上、广、深等一线城市数据中心资源最为集中。

未来随着5G大面积推广,云服务需求增长,基础设施公募REITs开闸,中央首次把IDC列入“新基建”,行业或将迎来黄金发展。

逐渐从建设期迈向收获期

如今,中美的数据流量总额相近,但中国的IDC储量不足美国的五分之一,如此大的差距给了国内的中立第三方IDC服务商一个非常大的发展空间。

相对于其他两类服务商,第三方IDC服务商有能力也有精力深耕日益膨胀的IDC市场,填补国内IDC服务空缺的任务自然也就落到了第三方IDC服务商头上。

我国的IDC行业自然也要朝着这个方向转变,虽然仍有不少新IDC服务商进入市场,但整体上来看,国内IDC市场也已经呈现向头部第三方IDC服务商聚合的势头。

虽然基础电信运营商拥有资源、资金及技术等天然优势,但IDC并非电信运营商的核心业务,电信运营商建造的数据中心多为自用,在区域规划方面需要匹配公司自身网络覆盖的实际情况,灵活性较低。

而云厂商对IDC供应商的预期一般讲究深度的客制化服务,电信运营商在这方面难以匹配云厂商的需求。

相反,运营商网络中立数据中心在其设施中提供与多家电信运营商的连接,客户可以根据成本及/或网络和应用需求灵活选择合适的运营商。

即使现时第三方IDC服务商处于劣势,该企业可以通过加大资本支出与提供差异化服务,匹配云厂商对数据中心爆发式增长的需求,从而实现突围。

第三方IDC正透过提供客制化服务急起直追,例如万国数据与世纪互联正处于生存期向收获期过渡的阶段,未来有望追赶海外企业成为国际领先的第三方IDC供应商。

IDC第一股在港二次上市

2001年,万国数据诞生,以灾备业务起家,后来转型成为第三方数据中心(IDC)。

2016年,万国数据在纳斯达克成功上市,如今成为市值“中国第一,全球第三”的IDC巨头。

2019年3月,中国平安旗下平安海外控股对万国数据进行1.5亿美元股权投资。

2020年6月,高瓴资本认购4亿美元的股份,万国数据也成为高瓴资本布局IDC赛道的第一股。

2020年11月2日,国内IDC行业龙头万国数据控股有限公司在港成功二次上市,这是今年第8只选择回归香港资本市场的中概股。

目前港股市值1363亿港元,成为港股市场上首家市值破千亿的IDC公司。

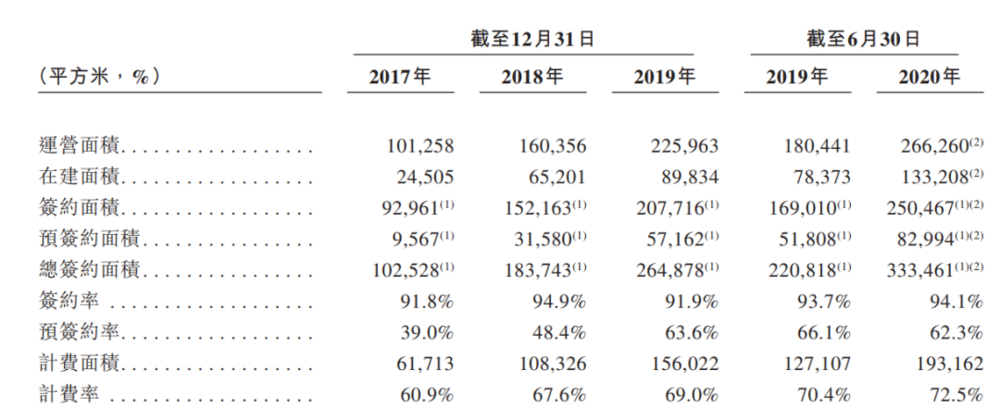

截至2020年6月30日,不包括合资IDC在内,万国数据在运营中的总净机房面积为26.6万平方米,其中94.1%已获客户签约,总在建净机房面积为13.3万平方米,其中62.3%已获客户预签约。

截至2020年6月30日,万国数据运营了42个自主开发的数据中心,还有17个处于自主开发中的数据中心。按收入计算,在2019年中立第三方数据中心的市占率为21.9%。

2020年上半年,其净收入为人民币25.83亿元,同比增长37.59%,实现了疫情下的逆势增长。

第三方运营话语权被剥夺

云计算和互联网公司是整个互联网络的主导者,在国内,由于运营商的牌照垄断,也掌握了很强的话语权。

因此在整个网络基础设施中,大客户具备极强的议价能力。

第三方IDC运营商由于定位为“机柜管家”的商业模式,注定在谈判桌上只能被动接受别人的合同。

虽然万国数据的EBITDA率随着上机率的提高而步步高升,但增速总有放缓的一天,上机率稳定后,客户压价对盈利能力的影响将直接体现在利润表上。

门槛低导致竞争过于激烈

目前提供IDC运营服务的供应商中,中国电信、中国联通和中国移动这三家电信运营商,市场份额大概分别是24%,16%和10%,加起来刚好占据了一半的市场份额;

而以万国数据和世纪互联长期深耕第三方IDC运营的代表公司有少量份额,万国数据大概5%,世纪互联接近2%。

在进入壁垒并不高的情况下,很难说服大家相信电信运营商和转型者不会掀起一场腥风血雨。

在供给侧改革的背景下,他们的转型动力不可谓不足,且运营商有天然的网络基础设施优势,钢厂等企业资源优势也同样明显。

但正因为行业的吸引力以及赛道龙头这个靶子,万国数据面临着极大的竞争压力。

世纪互联的市场份额仅与其相差1.6%,二季度,世纪互联的营收增幅也仅仅只比万国数据低7%。

在世纪互联之后,鹏博士、光环新网、数据港、科华恒盛等老牌企业同样瓜分了部分市占。

国内IDC行业前十的市场份额相加也仅有51.5%,市场分散、竞争激烈可见一斑。

结尾:

在新基建的助推下,IDC行业的潜力值得肯定。另外今年阿里、腾讯等头部公司在北上广一线地区将持续释放强劲需求,同时,在今年上半年引入字节跳动和拼多多两大新客户后,IDC的竞争优势也得到了进一步的扩大。

责任编辑:xj

-

IDC

+关注

关注

4文章

391浏览量

37248 -

万国半导体

+关注

关注

1文章

4浏览量

12576 -

数字化

+关注

关注

8文章

8775浏览量

61890 -

新基建

+关注

关注

4文章

811浏览量

23379

发布评论请先 登录

相关推荐

台积电拟进一步收购群创工厂扩产先进封装

英特尔将进一步分离芯片制造和设计业务

RFTOP进一步扩充波导同轴转换器产品线

浩亭宣布新任行政总裁,进一步加强亚太区业务

iPhone 15在美国市场需求进一步减弱

芯驰科技与IAR宣布进一步扩大合作

Melexis推出全新MLX81123芯片,进一步扩展LIN RGB系列产品线

西门子与微软进一步扩展战略合作关系

进一步解读英伟达 Blackwell 架构、NVlink及GB200 超级芯片

Arbe在中国上海设立分公司,进一步增强企业影响力

隆基携手DAT Group与SPower进一步加速越南高效能量绿色转型

英飞凌重组销售与营销组织,进一步提升以客户为中心的服务及领先的应用支持能力

在新基建的助推下,IDC的竞争优势得到了进一步的扩大

在新基建的助推下,IDC的竞争优势得到了进一步的扩大

评论