12月13日,ST电能披露重大资产置换及支付现金收购资产方案、发行股份购买资产及募集配套资金方案,公司拟向北京益丰润、重庆微泰、吉泰科源、电科国元、中电西微、中金科元以及范麟等35名自然人发行股份购买其合计持有的西南设计54.61%的股权,拟向中微股份发行股份购买其持有的芯亿达49%的股权,拟向戚瑞斌、陈振强、林萌、何友爱等4名自然人发行股份购买其合计持有的瑞晶实业51%的股权,并向重庆声光电、电科投资、电科研投非公开发行股票募集配套资金。

据披露,西南设计致力硅基半导体模拟元器件及模组设计与产品的开发、生产和销售,产品广泛应用于物联网、绿色能源和安全电子等领域,可为客户提供核心芯片、模块、组件、系统解决方案等多种产品形态和服务。

芯亿达主要从事功率驱动芯片及方案的设计、开发和销售,建立了功率驱动芯片相关的设计平台,可为客户提供整体技术解决方案。其主要产品线包括电机驱动芯片、通用电路芯片、信号处理芯片、无线连接芯片、安防电子芯片、涉及领域包括了消费、家用电器、工业、医疗健康等。

瑞晶实业主营业务为家用电源、快销型消费电子类电源、工业电源、专用设备电源等应用集成电路技术产品的研发、生产、销售,公司产品覆盖从5W-3000W全规制的AC-DC、DC-DC、DC-AC等开关电源及功能模块电源,产品广泛应用于通信、新能源、智慧家居、专用设备等领域。

按照计划,控股股东中电力神拟将其持有的ST电能31.87%股权全部无偿划转给重庆声光电,交易完成后,重庆声光电将持有上市公司31.87%股权。

中电力神为中国电科的全资子公司,重庆声光电为中国电科的控股子公司,因此,此次交易后,重庆声光电预计将成为上市公司控股股东,中国电科仍为上市公司的间接控股股东。

同时,ST电能以其持有的空间电源100%的股权和力神特电85%的股份作为置出资产,与重庆声光电、中国电科九所、中国电科二十四所以及电科投资所合计持有的西南设计45.39%股权、芯亿达51%股权以及瑞晶实业49%股权的等值部分进行置换。置入资产交易价格超过置出资产交易价格的差额部分,由上市公司以现金形式补足。

ST电能表示,在该次重大资产置换及支付现金购买资产交易前,上市公司主要从事特种锂离子电源的研发、生产、销售和技术服务。重大资产置换及支付现金购买资产交易后,上市公司将特种锂离子电源资产全部置出,置入硅基模拟半导体芯片及其应用产品等相关资产,主营业务将变为硅基模拟半导体芯片及其应用产品的设计、研发、制造、测试、销售。通过前述交易,上市公司的资产、业务结构得到优化调整,实现上市公司主营业务转型,进一步拓展未来发展空间,进而提升上市公司价值,更好维护上市公司中小股东利益。

在本次资产重组的同时,上市公司拟向重庆声光电、电科投资、电科研投非公开发行股票募集配套资金,募集配套资金总额不超过本次拟以发行股份方式购买资产的交易价格的100%,发行股份数量不超过本次交易发行股份购买资产完成后上市公司总股本的30%。本次募集配套资金的实施将有力增强上市公司资本实力,优化上市公司资本结构,进一步提升上市公司发展质量和抗风险能力。

ST电能指出,本次募集配套资金在扣除中介机构费用和相关税费后,拟用于投资标的资产项目建设及补充本公司和标的公司流动资金、偿还债务,其中用于补充流动资金、偿还债务的比例将不超过交易作价的25%,或不超过募集配套资金总额的50%。

责任编辑:tzh

-

电源

+关注

关注

184文章

17769浏览量

250739 -

新能源

+关注

关注

26文章

5520浏览量

107605 -

芯片

+关注

关注

456文章

50936浏览量

424671 -

电能

+关注

关注

1文章

692浏览量

36884

发布评论请先 登录

相关推荐

赛力斯拟收购问界汽车工厂 重大资产重组相关申请获得受理

浅谈RFID资产管理

至正股份拟收购AAMI 99.97%股权

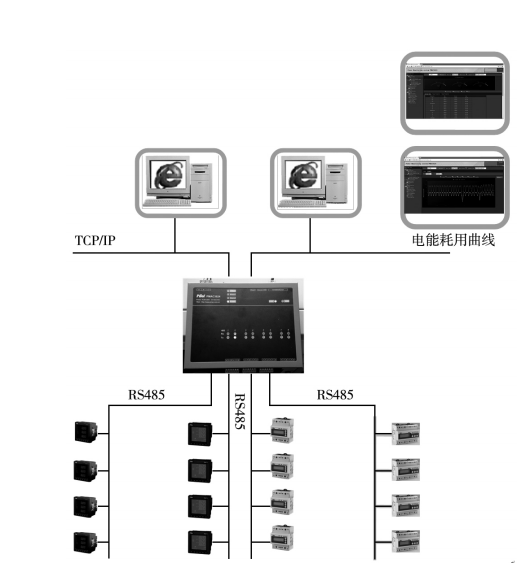

DP1332E资产监控管理方案

资产管理系统:功能强大的企业资产管家

软通动力:资产要素驱动下的数据资产入表

一汽大众发布限时补贴政策,包含现金及置换补贴等

RFID资产管理系统、WMS、资产信息数字化管理及服装数字化转型

什么是蓝牙资产标签?

蓝牙资产标签信标

ST电能披露重大资产置换

ST电能披露重大资产置换

评论