近期的半导体市场,尤其是8英寸晶圆的产能为什么这么紧张?

跟随摩尔定律演进,集成电路制造所用的主流晶圆直径从 4 英寸、6 英寸、8 英寸到12 英寸。直径越大的圆片,所能刻制的集成电路越多,芯片的单位成本越低,因此晶圆持续向大尺寸发展。

尺寸演变节奏上,1980 年代以 4 英寸硅片为主流,1990 年代是 6 英寸占主流,2000 年代 8 英寸占主流,2002 年英特尔与 IBM 首先建成 12 英寸生产线,到 2005年 12 英寸硅片的市场份额已占 20%,2008 年升至 30%,2008 年以来 12 寸成为晶圆主要尺寸,2017 年继续上升至 66.01%。据 SEMI 统计,2019 年,全球 12 英寸半导体硅片出货面积占全部半导体硅片出货面积的 67.22%。

现在,8 英寸和12 英寸晶圆是主流配置。8 英寸主要用于成熟制程及特种制程,在应用端,对 8 英寸晶圆代工的强劲需求主要来源于功率器件、电源管理 IC、影像传感器、指纹识别芯片和显示驱动 IC 等;12 英寸主要适用于 28nm 以下的先进制程,主要成长动力来自于存储和逻辑芯片。

8 英寸产线因折旧完毕具有成本优势,同时在模拟电路、高功率等晶圆生产具有优势。据 SEMI最新报告,2019 年底有 15 个新 Fab 厂开工建设,总投资金额达 380 亿美元,其中约有一半用于 8 英寸晶圆尺寸。IC Insights 预计未来 2 年,8 寸晶圆产能预计维持 23%左右市占率。

8 寸硅片目前主要用于指纹识别芯片、电源管理芯片、功率器件、微控制器等半导体产品的生产。2016 年以来,随着存储计算、边缘计算、物联网等新应用的兴起带动了 NOR Flash、指纹识别芯片、电源芯片等产品对8 寸晶圆的需求,汽车电子兴起带动功率器件需求,市场随之出现供应紧张状态。2017Q2起,8 寸硅片的需求开始超过产能,8 寸硅片的供给开始趋紧。

本期的智能内参,我们推荐东方证券的研究报告《8 寸晶圆制造高景气有望持续》和申万宏源的报告《半导体硅片行业全攻略》,深入分析半导体行业的现状,尤其是8英寸晶圆需求旺盛引起的产能紧张,预测未来整体半导体市场的发展趋势。

01.从过去十年看晶圆行业波动周期

硅晶圆制造业产业于整个半导体产业架构中材料供应角色,随着半导体产业的蓬勃发展,对硅晶圆材料之需求亦急速增加。半导体行业呈周期性波动和螺旋式上升的趋势,半导体硅片行业的市场波动基本同步于整个半导体行业的波动周期。

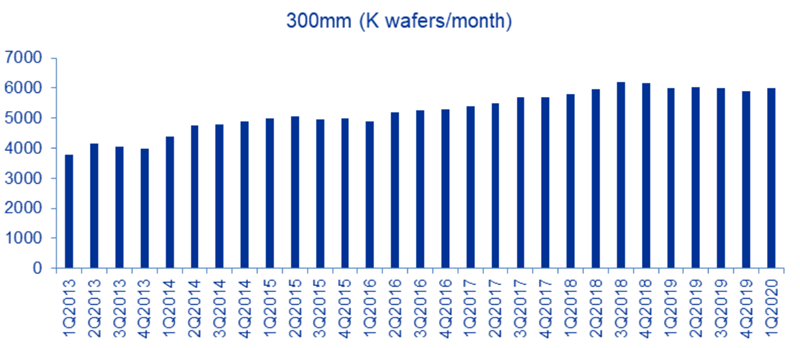

▲2013-2019,全球 12”硅晶圆月出货量从 4KK 提升到 6KK

2009-2019 年间,硅晶圆市场规模高增时段为 2010 年、2014 年、2016-2018 年;显著下降期为 2011-2013 年。

▲全球半导体及硅片市场规模(亿美元)

2009-2010 年,金融危机的半导体市场与硅片市场快速复苏。2008 年,受金融危机影响,半导体硅片市场自 2008 年 9 月起大幅下滑,直到 2009Q1 触底反弹,随后缓慢复苏。2009-2010 年间,经济刺激政策促进全球经济复苏,半导体市场持续增长。

2011-2013 年,日元连续大幅贬值,硅片市场与半导体市场规模趋势背离。2011-2013年间,受益于智能手机与平板电脑普及,半导体市场规模温和上涨,但美元对日元汇率分别上涨 12.8%、21.4%、13.7%,且从整体供应厂商结构来看,日厂占整体硅晶圆比重五成以上,致硅晶圆市场规模连续下滑。从下游看来,智能手机与平板市场持续增长,个人电脑市场增长缓慢,其他消费电子产品需求熄火。微处理器、功率半导体量下降,8 寸硅片需求迅速下降。

2013-2015H1,中低端智能手机普及,半导体市场规模再次成长。受惠于智能手机与平板计算机等手持装置需求提升,尤其是中低阶手机下半年出货量高于高阶机种,半导体产业景气自 2013 年起逐渐复苏。2014 年在行动智能装置出货量持续呈现成长态势,特别是中低阶市场的拉抬,且汽车电子需求也呈现稳定增长,以及对全球宏观经济情势改善的预期之下,2014 年全球半导体销售额成长力道亦有所增强。

内存、处理器及通讯芯片等 IC零组件持续供不应求,让各半导体厂的产能利用率居高不下,也间接使得半导体材料持续成长,尤其半导体 12 吋硅晶圆需求更为显着;8 吋晶圆的需求中电源管理、指纹辨识、LCD驱动和车用电子等,目前没有向上升级到 12 吋必要,也导致需求大增。在这样快速增长的情况下,全球的大硅片依然显得供不应求。

2013-2015Q2,硅片同比出货量均维持了高景气度,全球12 寸硅晶圆出货量从2013Q1约 3.6KK/M,增至2015Q2出货量5.2KK/M,增长约 40%。但硅晶圆厂 2013 年度开工率环比下降 1pct,且 DRAM、NAND 均大幅降价,因此 2013-2015H1 半导体市场规模及硅晶圆市场规模仅发生微小变化。

2015H2-2016H1,硅晶圆市场需求盘整期。NAND 价格于 2015 年触底反弹,DRAM价格直到 2016 年 5 月才有起色。2016 年,由于功率组件(MOSFET、Schottky)等产品需求强劲,中小尺寸产品全年皆维持近乎满产能生产,但全球智能型手机及 PC 并未见明显成长,因此大尺寸(8"&12")产品表现持平。

2016H2-2018 年,半导体与硅晶圆市场再度成长,硅晶圆大厂盈利均显著改善。2016Q2 智能手机库存调整结束,晶圆厂景气复苏;自 2016Q4 起,8”及 12”硅晶圆库存均快速下调,硅晶圆需求增长显著。2018 年初,主要硅片厂商纷纷将价格上调了 10~20%,SUMCO 将 12 英寸硅片价格上调了 20%,相比 2016 年底增幅达 60%。2016-2018 年在此背景下,硅晶圆大厂营业利润率连续攀升。

▲硅晶圆大厂营业利润率历史波动(%)

半导体市场在 2019 年受到内存市场需求不振与平均售价(ASP)下滑等因素影响,加上贸易战争及地缘政治带来的不确定性,使得全球总体经济与半导体市场规模萎缩。从产品角度,2019 年逻辑器件需求已稳定,存储仍在调库存。2019Q4 季度,8”及 12”硅晶圆市场需求均见底,自 2020Q1 起 200mm/300mm 需求稳步回升。

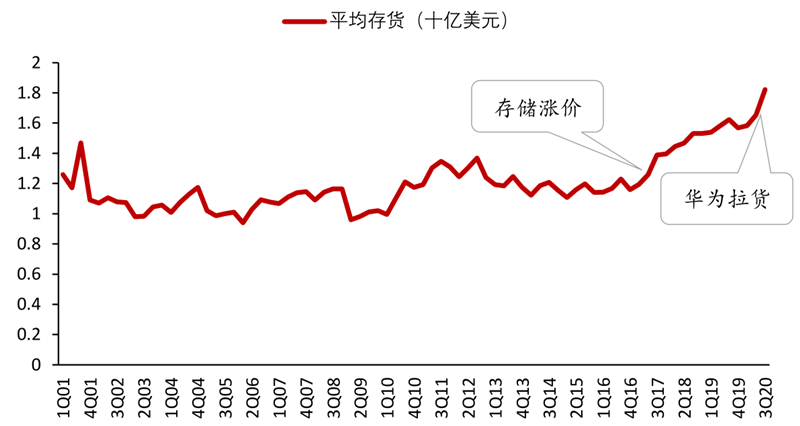

▲全球主要科技硬件行业上市公司 2019Q4 以来平均存货水平有所上升

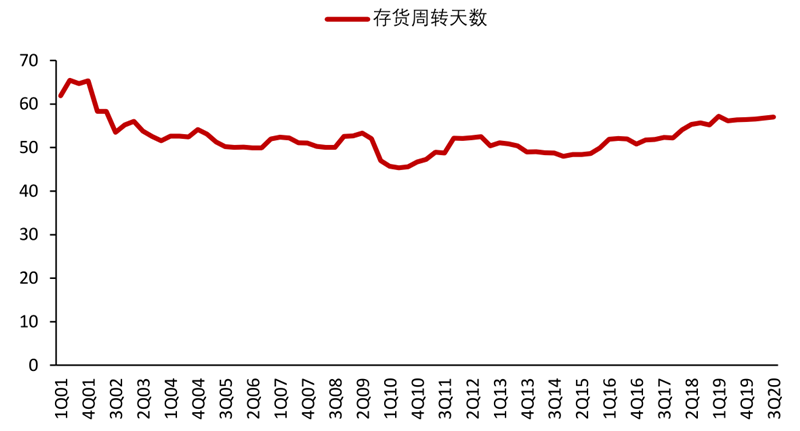

▲科技硬件行业主要上市公司平均存货周转天数 2019Q4 以来无明显变化

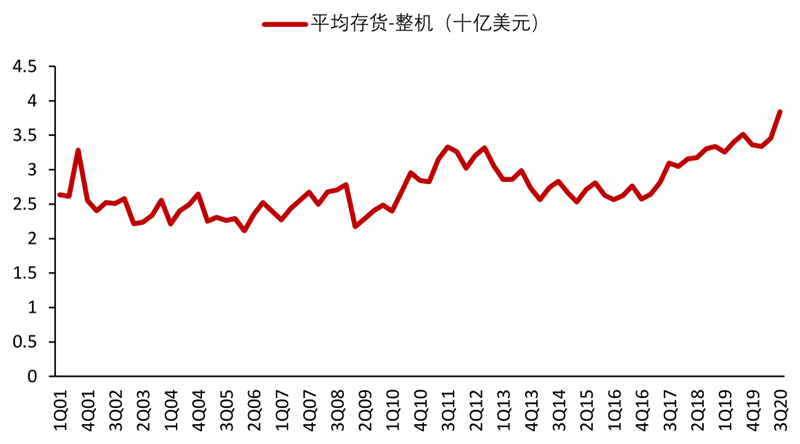

从主要整机厂商平均存货水平来看,从 2019Q4 到 2020Q3,平均存货水平由 33.6 亿美元上升至 38.4亿美元,上升幅度为 14%。平均存货周转天数在 2019Q4 到 2020Q3 仅由 54 天上升至 56 天,上升幅度仅为 4%。

▲整机厂商平均存货周转天数有一定幅度上升

从全球主要半导体厂商平均存货水平来看,从 2019Q4 到 2020Q3,平均存货水平由 7.7 亿美元上升至 9.4 亿美元,上升幅度为 22%。从平均存货周转天数的角度来看,2019Q4 到 2020Q3 由 92 天下降至 88 天,说明虽然存货在一定的扩张,但是存货的扩张速度并不能满足规模扩张的需求。

当前科技硬件产业整体的真实情况为:下游需求增长带动整机厂商规模扩张、备货同比例增加;整机厂商对于半导体的需求快速增长带动半导体厂商规模扩张、备货增加,但备货增加速度已不能满足规模扩张需要。在 5G、IoT、汽车电子、云计算的大趋势下,半导体需求的进一步提升,以及疫情后全球经济的复苏,市场供不应求的情况料将持续。

世界半导体贸易统计组织 WSTS 在 12 月 1 日更新了半导体市场预测,2020 年全球半导体产值将同比上升 5.1%,2021 年相对 2020 年将同比上升 8.4%,呈现加速上行态势。

▲WSTS 预计 20-21 年半导体市场将呈现加速增长态势

02.8英寸晶圆需求持续旺盛

8 寸晶圆主要用于生产 PMIC、CIS、指纹识别芯片、射频芯片、显示驱动芯片等产品,这些半导体产品广泛应用于智能手机、平板电脑、电视、PC、电动汽车等领域。

下游各种终端需求逐步回暖。不同于过去几年半导体需求主要靠智能手机拉动,未来几年的需求来源将更为多样。智能手机方面,5G 手机单机半导体用量更大,虽然受到疫情影响,整体市场出货量有所下滑,但全球 5G 手机快速渗透,根据 Counterpoint 的统计数据,全球 5G 手机出货量从19Q4 的 400 万部左右快速增长至 20Q3 的约 5400 万部。平板电脑在疫情下需求旺盛,电视、PC出货量也分别在 20Q2、Q3 纷纷恢复同比增长态势。汽车电动化的趋势下 PHEV(插电式混动车)在 20Q3 更是创下了单季同比 66%的高增速。

▲5G 手机出货量快速提升

▲主要下游全球出货量回暖(同比增速,%)

终端出货量的回暖拉动了射频芯片、CIS、PMIC、驱动 IC 等芯片需求,8 寸晶圆制造产能供不应求。联电、世界先进等厂商开工率保持在接近甚至超过 100%的较高水平,8 寸晶圆也迎来涨价趋势,20Q3 已可见华虹半导体(8 寸片)和世界先进 ASP 分别由 20Q2 的 403、433 美元上升至434、448 美元,上涨幅度分别为 8%和 4%。

▲全球主要 8 寸晶圆代工厂产能利用率

▲全球主要 8 寸晶圆代工厂晶圆 ASP(美元)

我们正处于 5G 技术周期、电动汽车浪潮的起步阶段,技术升级将持续拉动相关芯片需求,供不应求态势有望持续:

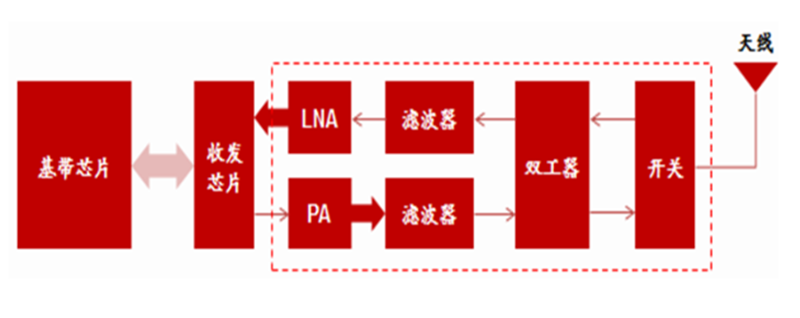

5G 来临,射频芯片用量和单机价值显著提升。射频前端芯片包括射频开关、低噪声放大器、功率放大前、双工器、射频滤波器等芯片。手机每增加一个频段,需要对应增加滤波器、功率放大器、低噪声放大器、开关和双工器的用量,4G 手机支持频段已接近 40 个,5G 应用支持的频段数量将新增 50 个以上,全球 2G/3G/4G/5G 网络合计支持的频段将超过 91 个,故移动智能终端需要显著增加射频芯片用量。

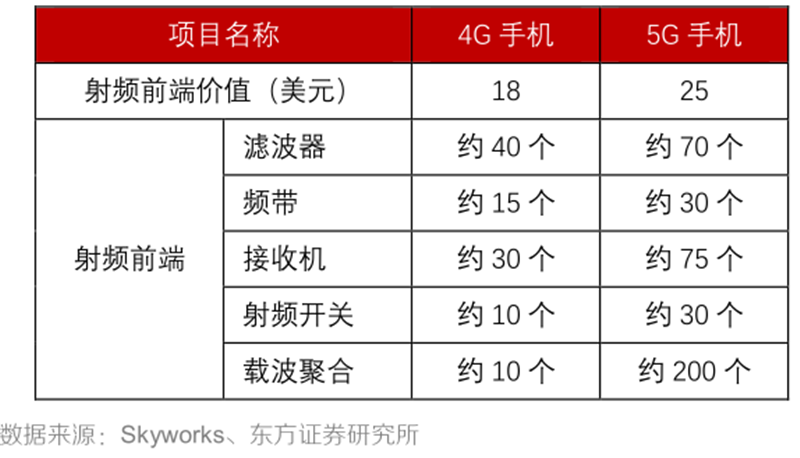

根据 Skyworks 的数据,4G 手机到 5G 手机的升级,滤波器、射频开关的用量将分别从 40、10 个增长至 70、30 个,射频前端单机价值量从 18 美元提升至 25 美元。

▲手机射频前端组成

▲5G 推动手机射频芯片单机用量显著提升

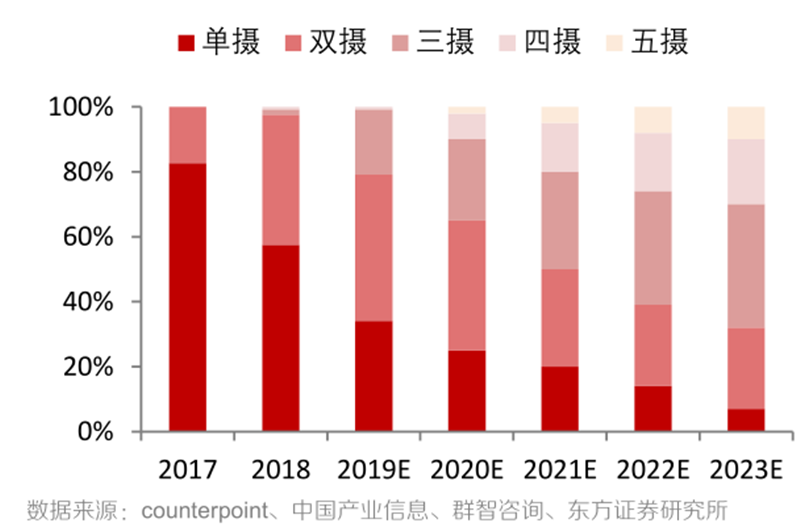

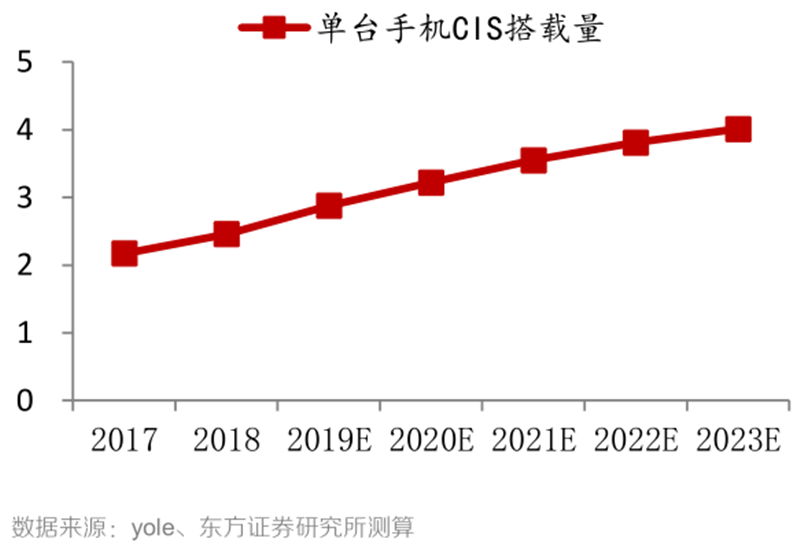

多摄显著提升单台手机 CIS 搭载量。根据群智咨询,2019 年后置多摄渗透率约 76%。单台设备的CIS 搭载量有望从 2018 年的 2.5 颗提升到 2023 年的 4 颗。根据 IDC 估计,到 2023 年,智能手机的出货量有望达到 14.7 亿部,CIS 出货量有望达到 59 亿颗,2018-2023 年 CIS 出货量 CAGR为 10.9%。

▲2017-2023 多摄渗透率及预测

▲单台手机 CIS 搭载量

电动时代到来,汽车功率半导体用量大幅提升 。传统内燃机汽车中,电气系统电源通常来源 12V蓄电池,功率管理、转换需求在 10kW 以下,低价值量的低压低功率器件即可满足需求,单车功率半导体总成本约在 71 美元左右。

而混合动力/电动车集成了高压动力电池(通常 144V 或 336V),电机驱动功率为 20-150kW。更高的电压、功率需求拉动带动 IGBT 模块、SiC 以及 SJ MOSFET,单车功率半导体价值量也因此提升,根据英飞凌的数据,BEV-纯电动车中新增功率半导体成本达350 美元,是传统燃油汽车的近 5 倍。

▲汽车电动化推动功率半导体用量提升

5G 建设 、云计算动 大幅拉动 PMIC 和 和 MOSFET 需求。主要来源于四个部分:1)5G 基站相比 4G更为密集,功率更大,带来更多的电源供应需求,MOSFET、PMIC 需求大幅提升;2)Missive MIMO技术的采用使得基站射频端需要 4 倍于原来的功率半导体;3)5G 时代数据量大幅增加,云计算中心扩容带动功率半导体用量提升;4)雾计算中心的出现带来全新增量市场。

▲5G 建设拉动功率半导体需求

PMIC 亦于受益于5G 手机的普及与应用拓展 ,市场规模快速增长。PMIC 显著受益于 5G 手机的普及:一方面,5G 换机潮推动智能手机市场恢复增长;另一方面,5G 手机在 PMIC 用量上也较 4G手机提升显著,4G 手机用量仅 1 个,5G 手机单机用量可达到 3 个。同时其应用领域仍在不断拓宽:工业机器人和物联网等市场迎来历史发展机遇,都将对电源管理芯片产生巨大的需求。根据TMR 的预测,全球 PMIC 市场规模将由 2018 年的 250 亿美元增长至 2026 年的 565 亿美元,CAGR 达到近 11%。

▲5G 加速渗透

▲全球 PMIC 市场规模有望保持快速增长

显示驱动 IC 需求旺盛,MiniLED 升级进一步拉动需求增长 。

1)疫情催化下远程办公、在线教育生态逐渐走向成熟,笔记本电脑、平板电脑市场需求空间进一步打开;

2)新基建中高速铁路、城际交通建设有力带动景观照明和户外 LED 显示屏需求,对应驱动 IC 需求提升;

3)MiniLED 升级带动驱动芯片用量提升:由于局部调光特性,MiniLED 背光用到的驱动 IC 显著提升,以大尺寸电视为例,传统 LCD 大尺寸电视驱动用量在 12-14 颗左右,而升级到 MiniLED 背光之后用量可达16 颗,较现在提升 10%-30%。在上述驱动因素的作用下,显示与照明驱动 IC 出货量有望持续提升,根据沙利文的预测,全球显示与照明驱动 IC 出货量 2020-2023 年 CAGR 将达到 7%。

▲MiniLED 快速增长拉动驱动 IC 用量提升

▲显示驱动 IC 市场有望迎来快速增长

受益于智能手机市场回暖及应用领域拓展,指纹识别芯片需求 提升 。一方面,5G 换机需求带动智能手机市场恢复增长;另一方面,指纹识别在汽车电子、笔电、智能门锁等领域的应用持续拓展,带动指纹识别芯片需求持续旺盛。

未来,除了下游需求的快速增长外,还有诸多因素会加剧 8 寸制造产能的紧张态势:

8 寸晶圆支持的制程进一步延伸 ,应用范围拓展 。随着近年来工艺技术发展水平的进步,8 英寸晶圆能够支持的制程,已经可达到 70nm,甚至 65nm,如 2018 年初三星宣布的 8 英寸晶圆代工技术服务中,包括了 65nm 的 eFlash 以及 70nm 的显示器驱动 IC 的解决方案。

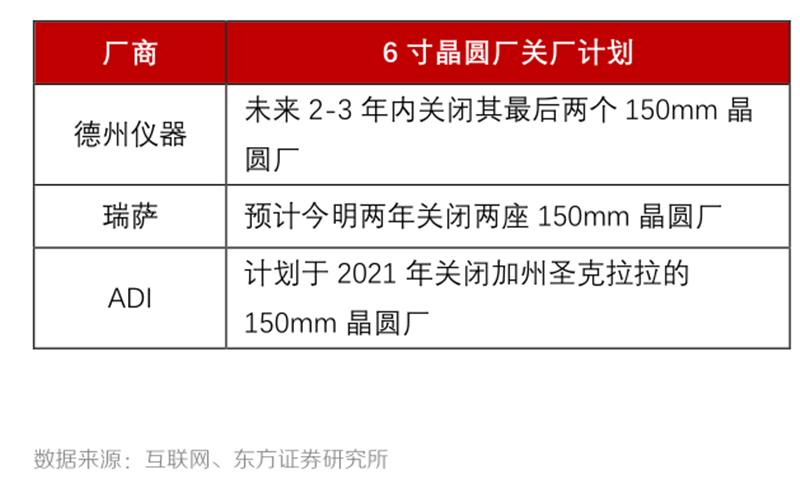

6 寸晶圆厂关闭和转型 ,产能向需求向8寸片转移。根据 IC insights 的统计,2009-2018 年有 76 家6 寸及以下晶圆厂关闭;同时德州仪器、瑞萨、ADI 等厂商目前计划在未来 1-3 年内关闭旗下的全部或部分 6 寸晶圆厂。此外,化合物半导体对 6 寸晶圆需求旺盛,5G 时代化合物半导体的放量会使得越来越多的 6 寸晶圆厂由基于硅的 MOS 技术向化合物半导体转型。6 寸晶圆产线的关停和转型会使得需求向 8 寸晶圆转移,增加 8 寸晶圆整体需求。

▲2009-2018 年晶圆制造产线关闭数量统计

▲国外部分厂商计划关闭旗下 6 寸晶圆厂

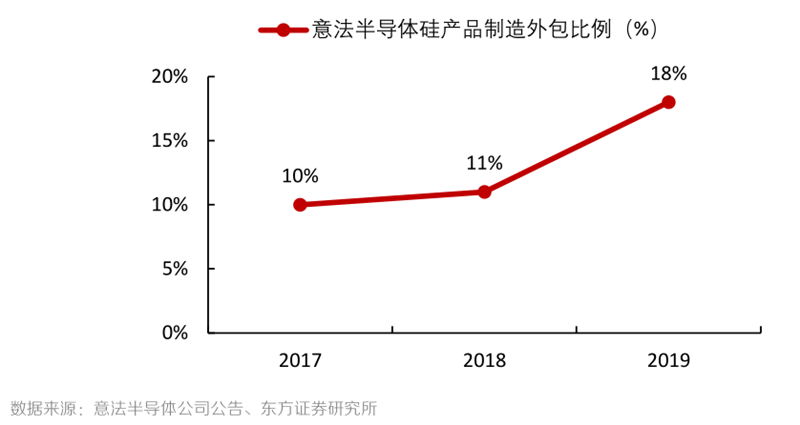

IDM 大厂存在提升晶圆制造外包比例诉求。为了满足快速增长的下游需求和提升生产制造的灵活性,越来越多的国际 IDM 大厂选择提升晶圆制造的外包比例,比如恩智浦在 2017-2019 年报中多次表示将提升晶圆制造外包比例;英飞凌在 2018 年也表示在 2023 年之前会将前端制造外包比例从 22%增加到 30%,进一步提升了 8 寸晶圆代工的需求;意法半导体 2017 年到 2019 年硅晶圆制造外包比例从 10%提升到了 18%。

▲意法半导体硅晶圆外包制造比例逐年提升

随着5G时代来临,以往主要由手机市场拉动的半导体行业即将迎来翻天覆地的变化。所以,最近8英寸晶圆持续的产能紧张也是有理可循。5G基站更为密集的建设、电动汽车的持续走强、蓝牙指纹识别等模块应用领域的不断拓展,预计未来8英寸晶圆以及相应的芯片仍会处于长时间的供不应求阶段。

原文标题:芯片缺货告急背后!又涨价又外包,谁能拯救8英寸晶圆产能?

文章出处:【微信公众号:传感器技术】欢迎添加关注!文章转载请注明出处。

责任编辑:haq

-

芯片

+关注

关注

454文章

50502浏览量

422331 -

半导体

+关注

关注

334文章

27101浏览量

216884 -

IC

+关注

关注

36文章

5909浏览量

175331

原文标题:芯片缺货告急背后!又涨价又外包,谁能拯救8英寸晶圆产能?

文章出处:【微信号:WW_CGQJS,微信公众号:传感器技术】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

全球产能份额超72%,中国晶圆代工强势崛起

又一企业官宣已成功制备8英寸SiC晶圆

增芯科技12英寸晶圆制造项目投产启动,内含国内首条12英寸MEMS智能传感器晶圆生产线

全球掀起8英寸SiC投资热潮,半导体产业迎来新一轮技术升级

8英寸晶圆的产能为什么这么紧张?

8英寸晶圆的产能为什么这么紧张?

评论