近日,英飞凌与GT Advanced Technologies(GTAT)已经签署碳化硅(SiC)晶棒供货协议,合同预期五年。英飞凌此举无疑是看到了SiC广阔的市场规模,据Yole预测,SiC市场规模在2021年将上涨到5.5亿美金,这期间的复合年均增长率预计将达19%。其实不止英飞凌,其他SiC厂商如ST、博世、罗姆等也都看好SiC的稳步需求,开始紧锣密鼓的点兵布阵,他们或多方收购,或强强联合,貌似谁也不想在SiC这个飞速发展的市场中落下。在SiC广阔的市场需求下,得SiC晶圆者得天下,显然,SiC晶圆争夺战已然打响!

车厂逐渐导入,SiC晶圆供不应求

今年6月底,美国工程材料和光电元件领先企业II-VI宣布与通用电气(GE)签署合作协议,通用电气授权II-VI利用其专利技术进入碳化硅功率器件和模块制造领域。这意味着碳化硅革命应在电动车市场开启燎原之势。

这两年,由于SiC独有的优良特性,车厂陆续开始导入SiC器件,这对SiC晶圆的需求量是巨大的。在此需要科普一下,碳化硅功率器件生产过程主要包括碳化硅单晶生产、外延层生产、器件制造三大步骤,分别对应产业链的晶圆衬底、外延片、器件和模组三大环节。碳化硅上游产品为晶圆衬底。

早期用例,特斯拉已经将意法半导体的基于SiC MOSFET的功率模块集成到Model 3逆变器中。Model 3具有一个主逆变器,该逆变器需要24个电源模块,每个电源模块均基于两个碳化硅MOSFET裸片,每辆汽车总共有48个SiC MOSFET裸片。这些MOSFET由位于意大利卡塔尼亚的意法半导体晶圆厂制造。除此之外,其他包括OBC、一辆车附2个一般充电器、快充电桩等,都可以放上SiC,只是SiC久缺而未快速导入。

另外,早在2014年5月,丰田汽车宣布通过使用SiC功率半导体,将混合动力汽车的燃油效率提高10%(在日本国土交通省的JC08测试周期下),并减少了汽车的使用。与仅含Si功率半导体的当前PCU相比,功率控制单元(PCU)的尺寸缩小了80%。但由于SiC晶圆(基板)不足,丰田还未采用。

据GaN世界的报道,按照这个估算若循续渐进采用SiC后,该换的都换上SiC,平均2辆Tesla的纯电动车就需要一片6英寸SiC晶圆。当然,这算法未得到Tesla官方证实。

业者分析,单从Tesla可创造的需求来看,2020年如果不是COVID-19(新冠肺炎)带来销售及生产等多重变量,Tesla第1季宣称6月底美国工厂Model 3及Model Y的年产能将达50万辆,上海厂(Gigafactory 3)计划年底产能50万辆,使其总产能规模近100万辆,也就是说,Tesla一年平均约要50万片6英寸SiC。而目前全球SiC硅晶圆总年产能约在40万~60万片,如此就消耗掉全球当下SiC总产能。

即使在COVID-19及中美贸易战的紧张关系下,汽车产业销售受波及最明显,然而SiC晶圆生产大厂的布局丝毫不减,这都是对SiC在车用市场发展潜力持正面看法的表现。

国际大厂争先恐后加码扩产

据统计显示,目前全球生产碳化硅晶圆的厂商包括 CREE、英飞凌、罗姆半导体旗下 SiCrystal、II-IV、Norstel、新日铁住金及道康宁 (Dow Corning)等。还有一些新进者,如韩国的SK Siltron通稿收购杜邦(Dupont)SiC晶圆部门正在对该行业进行投资;Soitec也宣布与应用材料联合开发下一代碳化硅衬底的开发计划。

其中,CREE市占率高达6成之多,几乎独霸市场。Cree早在1991年就发布了全球首款商用SiC晶圆,并分别于2002年及2011年发布全球首款SiC JBS肖特基二极管及SiCMOS,2016年引领行业进入6英寸SiC晶圆时代。

2019年9月,Cree宣布计划2019-2024年投资7.2亿美元将SiC材料及晶圆产能扩充30倍,包括建造一座车规级8英寸功率及射频晶圆工厂,以及扩产超级材料工厂,计划2022年量产,完全达产后器件能够满足550万辆BEV需求,衬底能够满足2200万BEV需求。今年 5 月Cree更宣布,看好 5G 与电动车后市需求,将在未来5年内,斥资10亿美元用于扩大SiC碳化硅产能,在公司美国总部北卡罗莱纳州达勒姆市建造一座采用最先进技术的自动化200mm SiC碳化硅生产工厂和一座材料超级工厂。

2020年10月,Cree以高达3亿美元的价格出售了其LED产品部门给SMART Global Holdings,决定ALL in 碳化硅。Cree的产能已被下游大客户买断,主要客户包括ST、英飞凌、安森美。

需要指出,意法半导体在(ST)不仅签署了超5亿美元的SiC晶圆购买合同,同时也在今年2月份以1.375亿美元现金收购了瑞典SiC晶圆制造商Norstel AB,Norstel生产150mmSiC裸晶圆和外延晶圆。意法半导体表示,交易完成后,它将在全球产能受限的情况下控制部分SiC器件的整个供应链。另据EE Times消息,不久前,意法半导体在其意大利卡塔尼亚工厂概述了大力发展碳化硅(SiC)业务,并将其作为战略和收入的关键部分的计划。

另外一个SiC晶圆厂罗姆对SiC的关注和布局就相对较早了,早在2009年Rohm收购了SiC晶圆供应商SiCrystal,随后在2010年推出首批批量生产的SiC肖特基二极管和MOSFET,2012年批量生产全SiC模块,2017年交付了6英寸SBD。SiCrystal是罗姆成为ST意法半导体之外最大的SiC元件大厂的主要原因,2020年初SiCrystal与ST签署了1.2亿美元的供货大单。SiCrystal也是中国SiC设计公司最多采购的供应商。

英飞凌公司布局碳化硅领域已超过30年。英飞凌的碳化硅材料主要采取外购的方式。2018年,英飞凌收购了碳化硅晶圆切割领域的新锐公司-Siltectra。Siltectra称其相比传统工艺将提高90%的生产效率。此次与GT Advanced Technologies签约之后,“GTAT的优质碳化硅晶棒将为当前和未来满足一流标准的有竞争力的碳化硅晶圆提供额外来源。这为我们雄心勃勃的碳化硅增长计划提供有力支持,充分利用我们现有的内部技术和薄晶圆制造的核心竞争力。”英飞凌工业功率控制事业部总裁Peter Wawer表示。

II-VI也计划将150毫米(6英寸)碳化硅材料的产能扩大5-10倍,同时扩大差异化200毫米材料技术的批量生产,以满足未来五年预期的不断增长的需求。

日本昭和电工也多次发表了产能扩充声明。昭和电工 SiC 晶圆月产能 2018年4月从 3000 片提高至 5000 片 (第 1 次增产),且将在2019年 9 月进一步提高至 7000 片 (第 2 次增产),而进行第 3 度增产投资后,将在 2019 年 2 月扩增至 9000 片的水准、达现行 (5000 片) 的1.8倍。

在半导体产业中,由于制造端设备成本最高,厂商必须考虑资本投入后的成本回收,因此如果没有看到终端需求有维持5年以上潜力,业者一般不会贸然扩产。而这些大厂的扩产也无疑证明了对SiC晶圆的看好。

国内SiC晶圆衬底缓缓起步

来到国内,目前国内出货量比较大或者比较知名的晶圆衬底企业有天科合达、山东天岳、河北同光、东莞天域、河北普兴、中科钢研、中电科二所和南砂晶圆等等。根据半导体时代产业数据中心出具的《2020年中国第三代半导体碳化硅晶片行业分析报告》数据显示:2020上半年全球半导体SiC晶片市场份额,美国CREE出货量占据全球45%,日本罗姆子公司SiCrystal占据20%,II-VI占13%;中国企业天科合达的市场占有率由2019年3%上升至2020年5.3%,山东天岳占比为2.6%。

北京天科合达主要生产2-6英寸SiC衬底片。2020年8月,天科合达的第三代半导体碳化硅衬底产业化基地建设项目项目在北京市大兴区顺利开工,总投资约9.5亿元人民币,总建筑面积5.5万平方米,新建一条400台/套碳化硅单晶生长炉及其配套切、磨、抛加工设备的碳化硅衬底生产线,项目计划于2022年年初完工投产,建成后可年产碳化硅衬底12万片。

华为哈勃投资的山东天岳公司成立于 2011 年 12 月,公司自主开发了全新的高纯半绝缘衬底材料,目前量产产品以 4 英寸为主,此外其 4H 导电型碳化硅衬底材料产品主要有 2 英寸、3 英寸、4 英寸及 6 英寸。山东天岳还独立自主开发了 6 英寸 N 型碳化硅衬底材料。公司已经实现宽禁带半导体碳化硅材料产业化,技术水平达到国际领先。

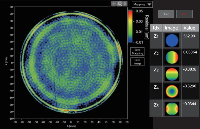

厦门瀚天天成目前可提供标准的3英寸、4英寸和6英寸碳化硅外延晶片,用于肖特基二极管(SBD)、金属氧化物半导体场效应晶体管(MOSFET)、结型场效应晶体管(JFET)和双极结型晶体管(BJT)的制作。2012年3月9日,公司宣布开始接受商业化碳化硅半导体外延晶片订单,正式向国内外市场供应产业化3英寸和4英寸碳化硅半导体外延晶片。2014年4月,公司接受商业化6英寸碳化硅外延晶片订单,正式向国内外市场供应商业化6英寸碳化硅外延晶片。

东莞天域主要提供4-6英寸外延片,据公司官网介绍,天域(TYSiC)成立于2009年,是中国第一家从事碳化硅外延晶片市场营销、研发和制造的私营企业。2010年,天域与中国科学院半导体研究所合作,共同创建了碳化硅研究所,该研究所由该领域最优秀的人才组成。天域是中国第一家碳化硅半导体材料供应链的企业获得汽车质量认证(IATF 16949)。

三安光电这几年也从LED芯片向高阶化合物半导体扩展延伸,2020年8月19日,三安光电宣布收购北电新材料公司,北电新材于2019年拟投资约5.8亿元在福建安溪县湖头镇横山村建设碳化硅衬底生产项目,项目主要从事碳化硅衬底的生产,项目规划年产能3.6万片。2020年7月20日,长沙三安投资160亿元用于第三代半导体项目,主要研发、生产及销售6英寸SiC导电衬底、4英寸半绝缘衬底、SiC二极管外延、SiC MOSFET外延、SiC二极管外延芯片、SiC MOSFET芯片、碳化硅器件封装二极管、碳化硅器件封装MOSFET。

中电化合物半导体有限公司是一家由中国电子信息产业集团下属公司—华大半导体有限公司主导投资的,致力于开发、生产宽禁带半导体材料的高科技公司,成立于2019年11月。

中电化合物半导体已在杭州湾新区数字经济产业园建成含百级超净车间现材料生产线,正式向国内外市场供应商业化4-8英寸SiC和GaN材料。截至2020年12月,公司从6英寸晶体、衬底到外延已通线,6英寸sic外延等产品已通过客户验证。

露笑科技新建碳化硅衬底片产业化项目,引进具有国际先进水平的6英寸导电晶体生长炉、4英寸高纯半绝缘晶体生长炉等设备。去年11月,露笑科技与中科钢研、国宏中宇签订战略协议,与其共同研发适用于中科钢研工艺技术要求的4英寸、6英寸、8英寸乃至更大尺寸级别的碳化硅长晶设备。

另外,中鸿新晶在济南投资的第三代半导体项目,一期就包括6-8英寸碳化硅单晶生产、加工、碳化硅外延生产线各2条。

据业内人士分析指出,总体来看,在SiC衬底方面,国外主流产品已经完成从4寸向6寸的转化,并且已经成功研发8英寸SiC衬底片。而国内SiC衬底片市场现在以4英寸为主,6英寸目前还在研发过程中,产品的成品率相对较低。要知道SiC器件成本高的一大原因就是衬底贵,目前,衬底成本大约是加工晶片的50%,外延片是25%,器件晶圆生产环节20%,封装测试环节5%。SiC衬底不止贵,生产工艺还复杂,与硅相比,碳化硅很难处理、研磨和锯切,挑战非常大。所以大多数企业都是从Cree、罗姆或第三方供应商那里购买衬底。

结语

国际大厂起步早,还不断加速在SiC领域的布局,一方面将推动碳化硅材料的市场渗透率加速,另一方面也加速抢占碳化硅晶片市场份额。对此,我国迫切需要加快发展步伐,但国内本土SiC厂家与国外同行相比,虽然仍有一定差距,但还是很有希望可以迎头赶上,追赶的过程还是有盼头的。

责任编辑:tzh

-

半导体

+关注

关注

334文章

27363浏览量

218720 -

晶圆

+关注

关注

52文章

4912浏览量

127988 -

SiC

+关注

关注

29文章

2814浏览量

62646

发布评论请先 登录

相关推荐

晶圆背面涂敷工艺对晶圆的影响

天域半导体8英寸SiC晶圆制备与外延应用

车厂逐渐导入,SiC晶圆供不应求

车厂逐渐导入,SiC晶圆供不应求

评论