集微网消息,近年来,我国 IGBT的市场需求增长迅速,随之崛起的本土厂商有望打破原来被海外厂商占据部分市场份额的格局。其中,作为本土的江苏宏微科技股份有限公司(以下简称“宏微科技”)是国内少数集功率半导体芯片设计、封装、测试、可靠性验证和技术服务于一体,并实现 IGBT、FRED 芯片和模块规模化生产的企业之一。

今年5月终止新三板挂牌后,宏微科技于7月重启上市征程,其上市申请于近期被上交所正式受理。此前,该公司称,终止挂牌的原因是公司需要调整经营发展战略,结合公司所处行业市场环境及公司经营管理需要,降低运营管理成本,提高决策效率。那么,在终止挂牌之后的短短半年时间内,宏微科技是否已经做好所述的调整以及重启的准备呢?

经营业绩波动大背后:毛利率下降,政府补贴减少

宏微科技是一家致力于功率半导体芯片、单管、模块及电源模组研发与生产的全产品链的科技型企业。

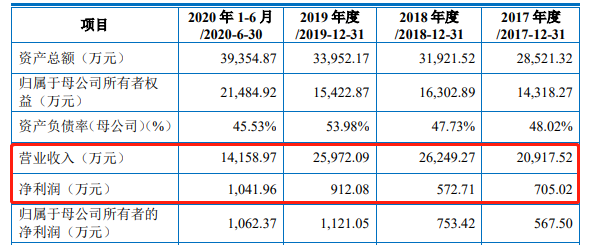

根据招股书,笔者发现宏微科技的经营业绩出现较大波动:2017年至2020年1-6月报告各期,公司实现营收分别为2.09亿元、2.62亿元、2.60亿元、1.42亿元。其中芯片(含受托加工)、单管及模块产品合计销售收入分别为 1.63亿元、2.21亿元、2.47亿元和 1.37亿元,占主营业务收入的比例分别为 79.08%、85.51%、95.79%和 98.11%。三类产品销售收入存在波动。

宏微科技经营业绩出现较大波动的背后存在着毛利率波动的风险。2017年至2020年1-6月报告各期,公司主营业务的综合毛利率分别为 23.60%、22.03%、23.44%和 22.51%,存在一定的波动。特别是随着 2018 年以来,国家关于新能源客车补贴政策的调整,公司电源模组业务毛利率呈逐年下降趋势。报告期内公司电源模组业务毛利率分别为 21.08%、13.56%、7.01%和 2.65%。如果未来公司产品技术优势减弱、市场竞争加剧、市场供求形势出现重大不利变化、采购成本持续提高或者出现产品销售价格持续下降等情况,将导致公司综合毛利率下降。

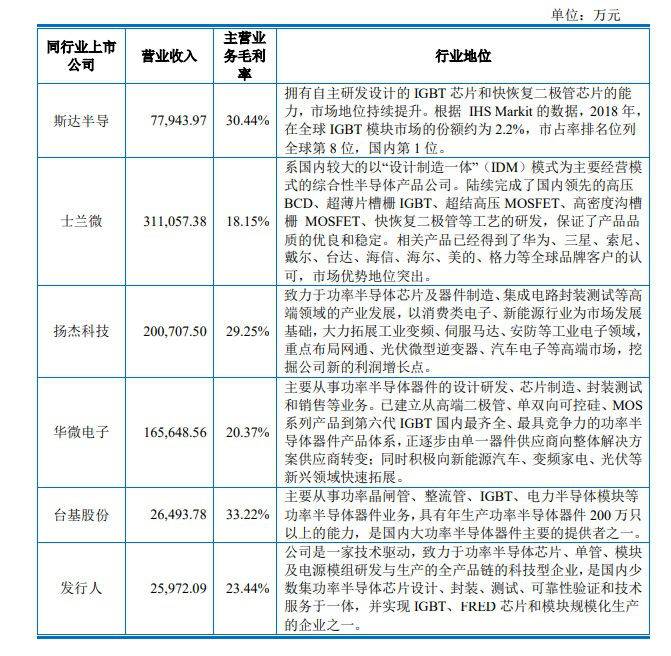

此外,与同行企业相比,宏微科技的营业收入与其他同行业上市公司相比存在一定差距。在招股书中,宏微科技将斯达半导、士兰微、扬杰科技、华微科技、台基股份等列为可比公司,2019年,上述公司实现营收分别为7.80亿元、31.10亿元、20.07亿元、16.56亿元、2.64亿元,均高于宏微科技2.60亿元的营收额。宏微科技表示,公司营收规模不如同行的主要原因是士兰微、扬杰科技和华微电子等公司主营业务均涉及功率半导体芯片、器件制造和集成电路封装测试等。不过,若竞争对手利用其品牌、技术、资金优势,加大在公司所处市场领域的投入,可能对公司市场份额形成挤压,使得公司产品收入下降,从而影响公司的销售规模和盈利能力。

而在净利润方面,宏微科技获得一定的增长,但是政府补贴占比居高。2017年至2020年1-6月报告各期,公司的净利润分别为705.02万元、572.71万元、912.08万元、1041.96万元。与之对应的公司计入损益的政府补助分别为 779.38 万元、1,080.66 万元、 606.71 万元和 239.01 万元,占同期利润总额的比重分别为 89.38%、146.80%、 66.07%和 20.42%。随着相关产业领域的发展成熟,公司未来获得政府补助的情况存在不确定性,从而对公司的利润规模产生一定的不利影响。

若未来宏微科技各产品面对的目标市场需求不足、竞争加剧或竞争对手提供性价比更高的产品,导致客户流失,市场占有率下降,将有可能导致宏微科技收入增长不及预期,叠加政府补贴变动的风险,其经营可能难以为继。

负债率高于同行,资金流动性存隐忧

除了业绩波动大、净利润靠政府补贴支撑、毛利率较低等问题,宏微科技在资金流动方面也存在不少隐忧。

在资产负债率上,宏微科技报告期内一直高于行业均值。2017年至2020年上半年,公司的资产负债率同期分别为47.87%、47.77%、54.11%和45.05%,而上述同行业5家企业的资产负债率均值分别为38.15%、36.1%、36.63%、33.52%。与同行公司相比,宏微科技每年的资产负债率高了9%以上 。

笔者发现,宏微科技资产负债率居高与公司的应收账款和存货规模关系密切。

存货方面, 2017年至2020年1-6月报告各期,公司存货账面价值分别为 5,931.48 万元、7,417.54 万元、 7,923.74 万元和 8,848.19 万元,占总资产的比例分别为 20.80%、23.24%、23.34% 和 22.48%,存货规模较大。宏微科技表示,为保证及时响应下游客户需求,公司根据市场情况和安全库存需求进行备货,因此公司存货规模较大。

而且,宏微科技的存货周转率较上述同行企业低。2017年至2020年1-6月报告各期,公司存货周转率分别为2.73次、3.00次、2.55次、1.29次,均低于上述5家同行业上市公司的平均值3.90次、3.94次、3.36次、1.51次。

如果宏微科技管理不佳,导致存货规模过大,或存货出现滞销等情况,则可能降低公司的运营效率,进一步对其经营业绩造成不利影响。

更不利的是,宏微科技的应收账款同样居高。2017年至2020年1-6月报告各期,公司应收账款账面余额分别为 9,694.95 万元、9,631.39 万元、 9,136.85 万元和 10,270.30 万元,占营业收入的比例分别为 46.35%、36.69%、35.18% 和 72.54%。若公司未来有大量应收账款不能及时收回,将形成较大的坏账损失,从而对公司 经营业绩造成一定的不利影响。而且,宏微科技的应收账款周转率均比同行企业平均值低下,收账及时性得不到保障。

如此看来,宏微科技的运营资金多被占用在应收账款上,其应收账款面临着坏账损失风险。对此,宏微科技表示,公司目前的销售规模与上市公司相比仍存在一定的差距,未来公司将通过逐步扩大销售规模、进一步增强销售收款管理等方式提高公司应收账款周转率。

在资产负债率居高的情况下,还存在大规模存货及高比例应收账款,一旦公司存货难以快速变现或资金不能及时,将面临资不抵债等风险。

总而言之,宏微科技不仅存在业绩波动大、毛利率低下、净利润靠政府补贴支撑、行业激烈竞争等问题,还需应对存货积压、回款承压等问题可能导致的资金流动性风险。终止新三板挂牌之后,重启上市征程的宏微科技此次能否顺利过会仍有待验证。

责任编辑:lq

-

FRED

+关注

关注

0文章

15浏览量

14055 -

半导体芯片

+关注

关注

60文章

917浏览量

70611 -

电源模组

+关注

关注

0文章

10浏览量

6378

原文标题:【IPO价值观】宏微科技资产负债率居高,重启上市依然面临经营压力

文章出处:【微信号:gh_eb0fee55925b,微信公众号:半导体投资联盟】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

探寻芯片行业的未来:产能提升与毛利率增长的双赢之道

龙芯中科上半年营收承压,芯片销售亮点凸显

毛利率下滑,芯片企业如何逆风翻盘?

宏微科技经营业绩波动大背后:毛利率下降,政府补贴减少

宏微科技经营业绩波动大背后:毛利率下降,政府补贴减少

评论