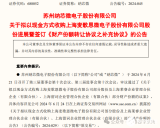

中国长城科技集团股份有限公司晚间公告称,为了加强芯-端-云网信产业生态链网络设备环节的布局,筑牢PK安全底座,进一步完善中国长城在自主安全领域的战略布局,以加快实现中国长城打造网信生态全产业链的战略目标,本公司拟向中软系统、信安研究院、泰嘉投资分别收购迈普通信13.359%股份、9.631%股份、7.00%股份,并于2020年12月29日和中软系统、信安研究院、泰嘉投资分别签署《股份转让协议》。

公告表示,根据北京卓信大华资产评估有限公司出具的资产评估报告,截止评估基准日2020年5月31日迈普通信全部权益价值为人民币7.514亿元。在此基础上,经友好协商,公司拟以自有资金向相关方收购迈普通信合计29.99%股份,相应转让价格约为人民币2.253亿元。如收购顺利完成,迈普通信将成为公司参股公司。

值得一提的是,长城科技与中软系统、信安研究院、迈普通信的实际控制人均为中国电子旗下公司,本次交易构成关联交易。

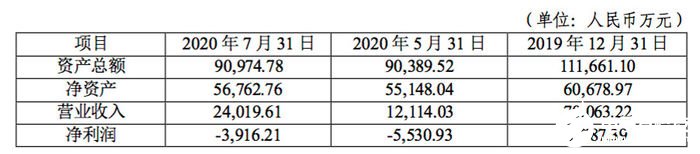

公告显示,迈普通信2019年收达到7亿元,净利润1787万元;2020年前7月收入为2.4亿元,净亏损3916万元。

公告介绍,迈普通信创立于1993年,是中国领先的网络产品及解决方案供应商,同时也是工信部重点支持的四大国产网络设备厂商之一。2012年,迈普通信率先布局信创网络领域,采用国产核心元器件及自主研发的软件系统进行整机设计;迈普通信 2015年加入中国电子,是中国电子网络安全与信息化领域的战略核心企业。目前拥有路由、交换、WLAN、安全、分流器、融合通信,SDN智能软件及应用7大产品系列,以及业内完善的信创网络产品和整网解决方案。

据了解,2015年9月,中软系统及信安研究院以每股2元的价格全额认购迈普通信增发的9812.07万股股份,投资后控制迈普通信42%股份,成为第一大股东。

更早之前,中国电子试图收购杭州华三通信,后华三通信被紫光集团收购,成为如今紫光股份旗下的新华三集团。

长城科技指出,本次收购迈普通信部分股份是为拓展延伸中国长城信创产业链,完善中国长城自主化网络设备细分领域的布局,增强中国长城在自主安全领域综合竞争力,推进中国长城打造信息化网络安全的安全底座,进一步加速实现中国长城打造网信生态全产业链的战略目标。

收购股份的资金来源于公司自有资金,将不会对公司现金流产生压力。如收购能顺利完成且随着迈普通信的发展,未来中国长城可实现财务投资收益;迈普通信将成为本公司参股公司,不纳入中国长城合并报表范围。

责任编辑:PSY

-

通信

+关注

关注

18文章

6032浏览量

135986 -

网络设备

+关注

关注

0文章

315浏览量

29643 -

长城电脑

+关注

关注

0文章

10浏览量

8692

发布评论请先 登录

相关推荐

兆易创新3.16亿元收购苏州赛芯控股权

中国MEMS十强巨头纳芯微10亿元现金收购 创始团队分到3.2亿

通威股份50亿元增资控股润阳股份

通威股份回应拟收购电池厂 拟不超过人民币50亿收购润阳股份

紫光股份拟收购新华三30%股权

长城汽车2024年第一季度营收大涨至428.60亿元

恒大汽车2023财报:资产348.51亿元,负债2470.52亿元

北京奔驰2023年营收达224.84亿欧元,税后利润高达29.99亿欧元

比亚迪回购4亿元股份注销,减资注册资本

中国MEMS芯片第一股敏芯股份2023 年度营收 3.73 亿元约亏损9525万

长城科技2.253亿元收购迈普通信29.99%股份

长城科技2.253亿元收购迈普通信29.99%股份

评论